Utilizou seu FGTS para investir na Eletrobras? Esta coluna é para você

Fundos que investem em Eletrobras se encontram abaixo do Ibovespa e do próprio retorno do FGTS. Será que os trabalhadores tomaram uma péssima decisão?

Em junho de 2022 foi concluída a privatização da Eletrobras, companhia brasileira de geração e transmissão de energia elétrica até então controlada pela União, em oferta que pulverizou seu controle acionário no mercado.

Nessa oferta, foi permitido aos trabalhadores que possuíam saldo no FGTS (Fundo de Garantia do Tempo de Serviço) a migrar até 50% desse saldo para os FMPs (Fundos Mútuos de Privatização).

O FMP é um fundo enquadrado para receber as aplicações do FGTS dos trabalhadores, nesses cenários específicos em que são permitidas as migrações durante ofertas de ações de algumas empresas.

Essa possibilidade só ocorreu com três empresas desde 2000, data de criação do FMP: Petrobras, Vale e Eletrobras.

As regras dos fundos de privatização

Vale lembrar que o investidor não pode resgatar o saldo transferido desses fundos. Eles seguem a mesma regra do FGTS: só é possível o acesso em caso de demissão sem justa causa, para a aquisição de um imóvel, aposentadoria, falecimento do trabalhador, diagnóstico de doenças graves, idade igual ou superior a 70 anos, entre outras situações peculiares.

Já para o saldo que permanece no FGTS, o rendimento é de 3% ao ano acrescido de uma Taxa Referencial (TR) calculada e divulgada pelo Banco Central – muito próxima de 0% na maior parte do seu histórico recente.

Comparado a uma inflação que estava acima de dois dígitos no acumulado de 12 meses no final do ano passado, na prática, o retorno real desse “investimento” é negativo. Mesmo hoje, com o IPCA dos últimos 12 meses até o mês de abril de 4,18%, o rendimento do FGTS ainda fica abaixo da inflação.

Por isso, mais de 360 mil trabalhadores destinaram R$ 6 bilhões de seus recursos do FGTS ao programa de privatização da Eletrobras – que ocorreu entre 3 e 8 de junho de 2022 –, por meio da compra de ações ELET3, buscando um potencial de retorno maior para essa parcela.

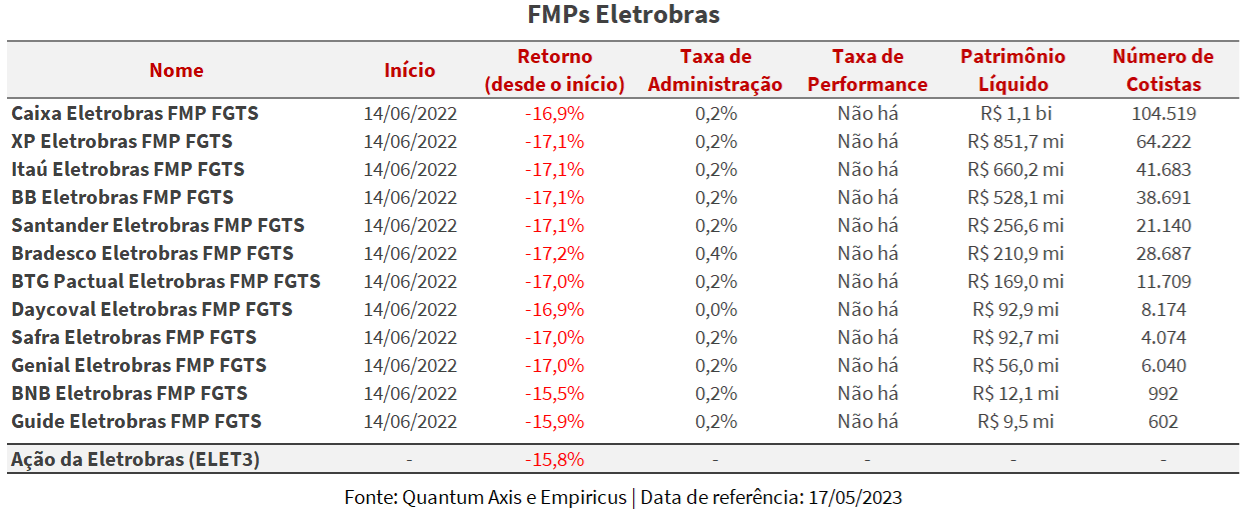

Como está o desempenho dos fundos que aplicaram o FGTS na Eletrobras

Hoje, próximo do aniversário de um ano dessa migração, como será que está a performance desse saldo alocado nos FMPs distribuídos na época?

Veja a seguir:

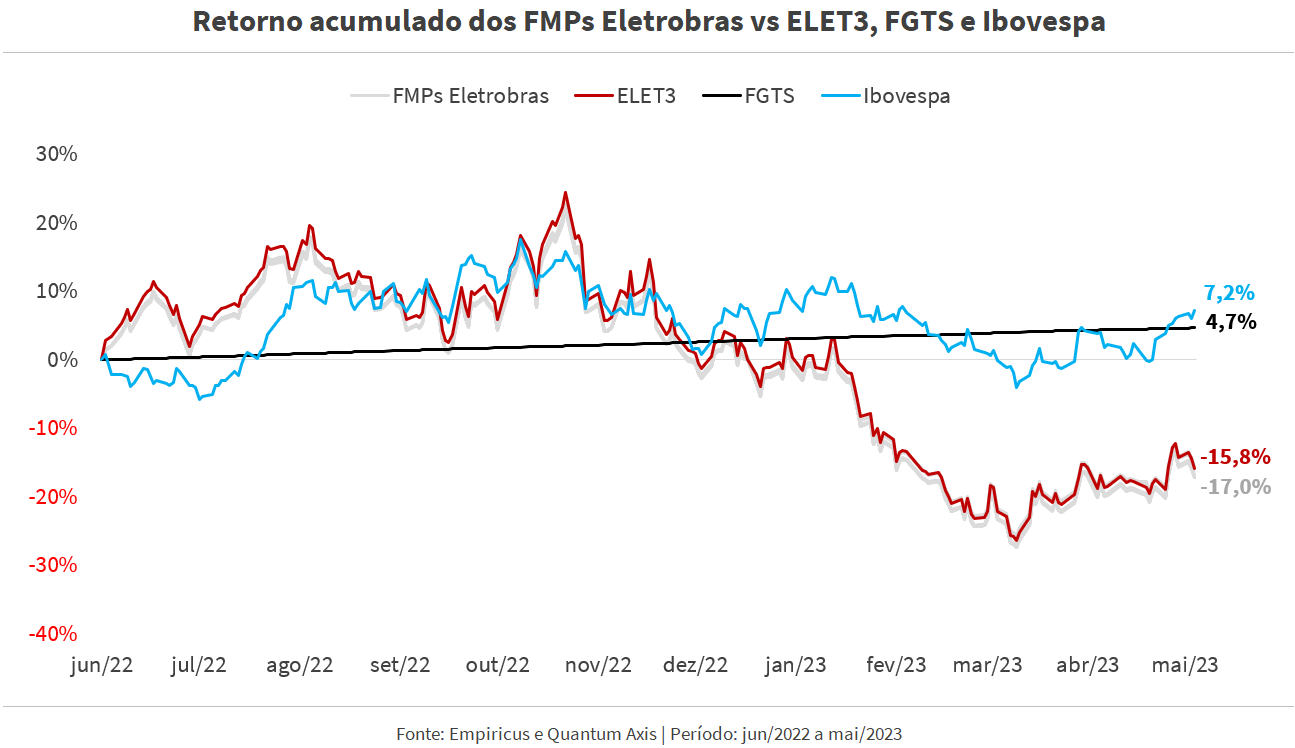

Abaixo você confere ainda o retorno histórico da ação de Eletrobras (em vermelho) desde a privatização em relação aos seus respectivos FMPs (em cinza), assim como o retorno do Ibovespa (em azul) e o quanto teria rendido o saldo caso tivesse permanecido no FGTS (em preto):

Repare que, com quase 12 meses completos, os FMPs que investem em Eletrobras se encontram abaixo do principal índice acionário brasileiro (o Ibovespa) e do próprio retorno do FGTS no período. Os fundos ainda ficam abaixo do rendimento da própria ação (ELET3), graças à taxa de administração.

Não somente isso, o retorno no período foi negativo, de -17% na média. Ou seja, pela primeira vez, esse saldo não só teve um retorno real (em relação à inflação) negativo, mas um retorno nominal também!

Será que esses trabalhadores tomaram uma péssima decisão?

O histórico favorece a Eletrobras

Eu não me precipitaria nessa conclusão. Você que acompanha nosso trabalho na coluna Linha D’Água a mais tempo já deve saber o porquê.

Aqui estamos falando de um investimento em uma ação. Nesse caso, não há como tirar qualquer conclusão em um período inferior a 12 meses.

Para o investimento em renda variável, faz mais sentido avaliar horizontes de pelo menos cinco anos, tempo que o investidor precisa estar disposto a enfrentar solavancos para buscar o potencial de retorno tão falado pelos analistas de mercado.

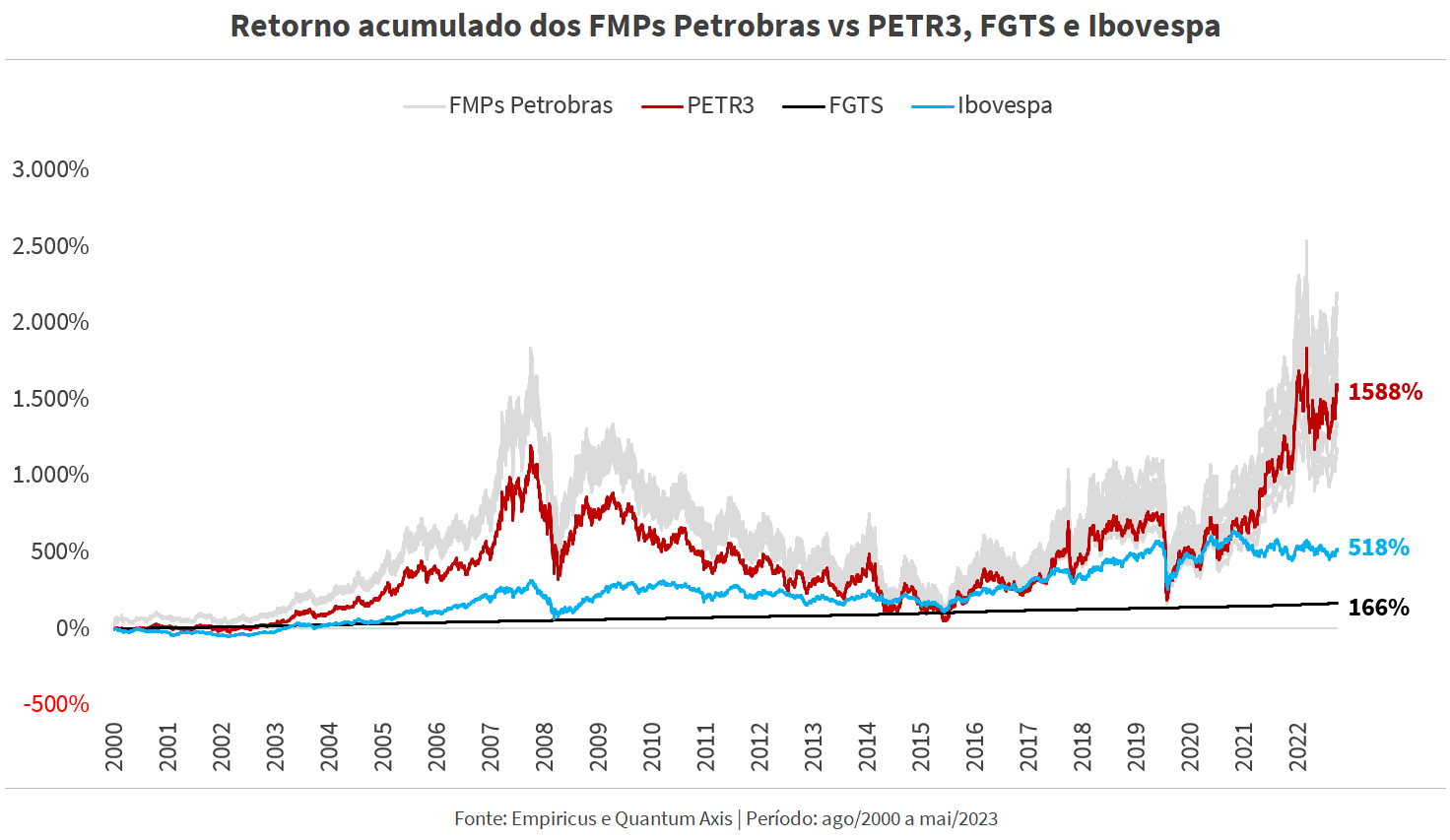

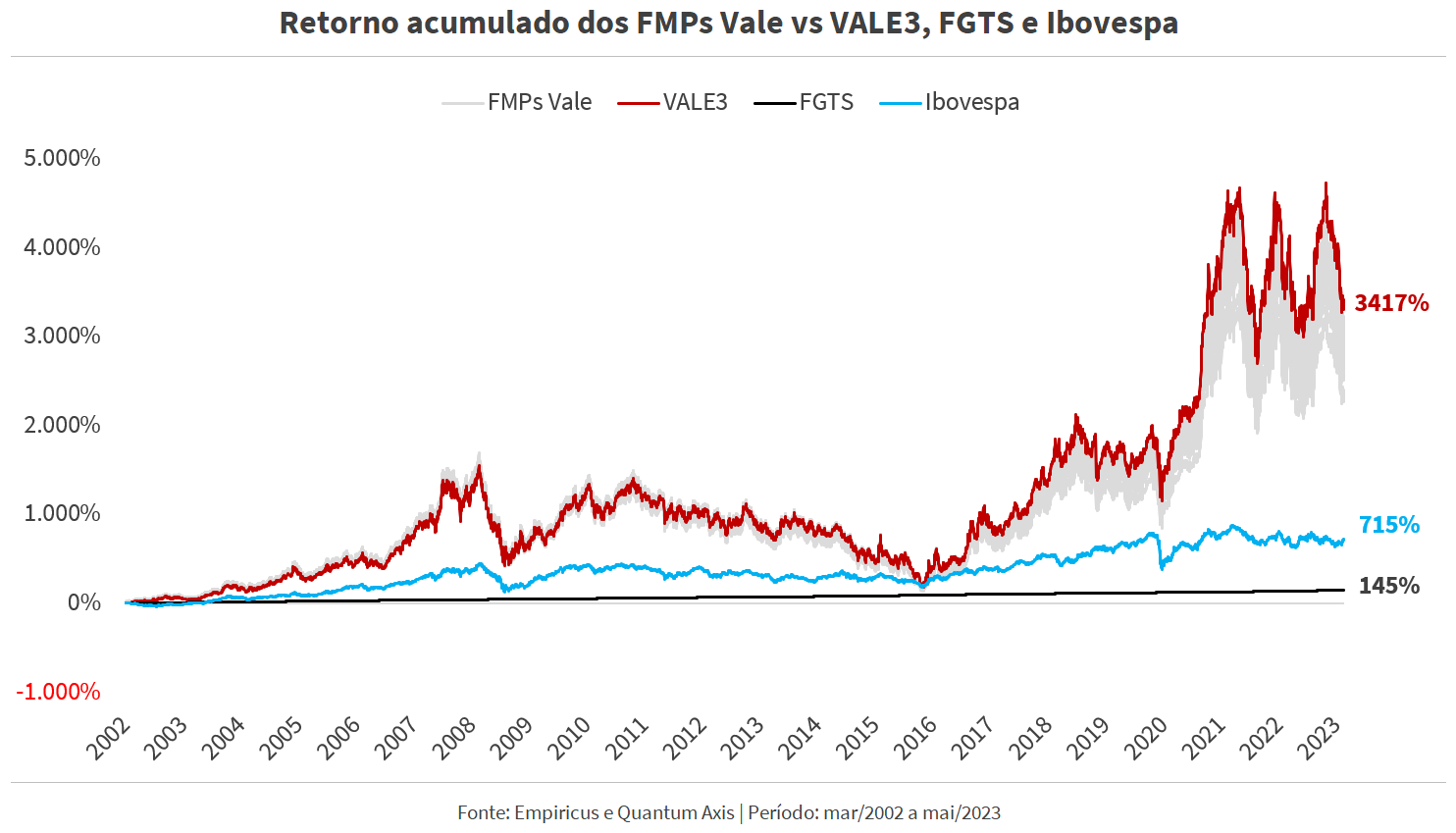

Aliás, como comentei no início, essa prática que permite migrar o saldo do FGTS para FMPs não é nova.

Isso já aconteceu no passado, mais precisamente em agosto de 2000 e março de 2002, datas em que foi permitido aos trabalhadores o uso de parte do saldo do FGTS para a aquisição de ações da Petrobras e da Vale (do Rio Doce, na época), respectivamente.

Vejamos então como performaram as ações da Petrobras e da Vale após cada uma das ofertas:

Em um período de mais de 20 anos, ambas as ações superaram consideravelmente tanto o Ibovespa quanto o rendimento histórico do FGTS para cada um dos períodos.

Na prática, a ação da Petrobras (PETR3) rendeu quase 10 vezes mais do que o FGTS, enquanto, para a Vale (VALE3), esse número fica em 23 vezes!

O último almoço grátis

É claro que não há como garantir retornos futuros para ações. Além disso, com esse movimento você aumenta o risco a que essa parcela de seu patrimônio está exposta.

Veja que, no caso das ofertas das companhias Petrobras, Vale e Eletrobras, o risco é ainda mais significativo. Afinal, você está exposto somente a uma ação em cada um dos casos e, portanto, exposto aos riscos específicos da empresa e do setor.

O que garante que o atual governo não irá ter sucesso em sua empreitada para reverter a privatização da Eletrobras? Já vimos diversos avanços testando essa possibilidade pelo atual presidente.

Essa é minha deixa para te lembrar do “último almoço grátis” dos investimentos: a diversificação.

Eletrobras e os FMPs Carteira Livre

Após seis meses dessa transição do saldo do FGTS para os FMPs da Eletrobras – limite atingido em dezembro do ano passado –, foi permitido ao investidor migrar para veículos como os FMPs Carteira Livre, fundos enquadrados nas mesmas regras dos fundos de privatização, mas que possuem um mandato mais amplo para investir em outras empresas.

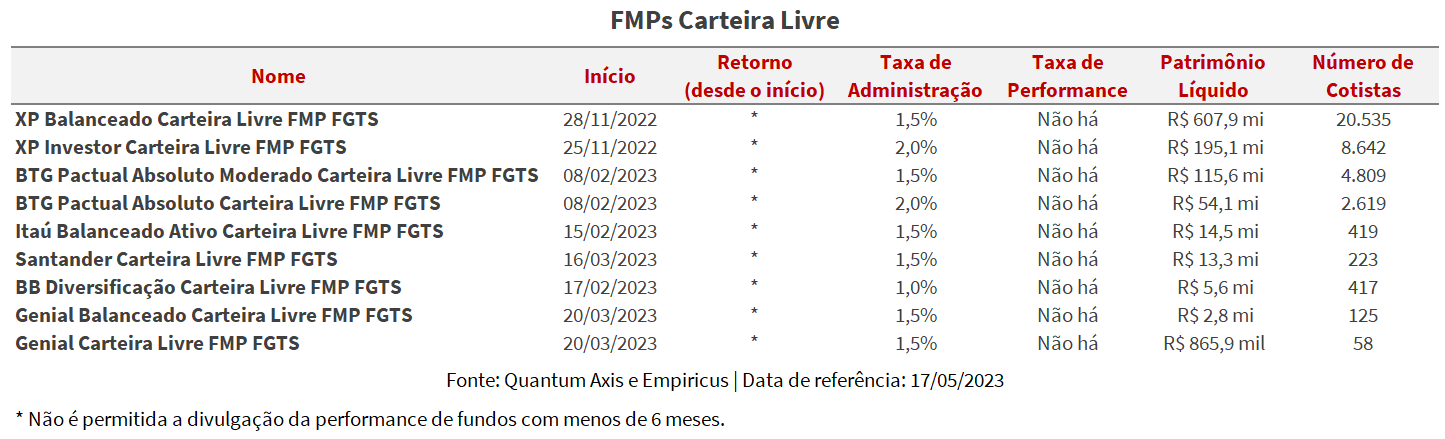

Desde novembro do mesmo ano, tivemos alguns fundos surgindo nessa categoria, de gestoras como a XP, BTG, Itaú, Santander, Banco do Brasil e Genial. Separei os principais veículos que surgiram após a privatização da Eletrobras e suas características a seguir:

Todos os veículos possuem menos de 6 meses de vida e, por regulamentação da CVM (Comissão de Valores Mobiliários), não são permitidos comentários sobre suas performances.

Entretanto, quero trazer uma visão de concentração versus diversificação para você.

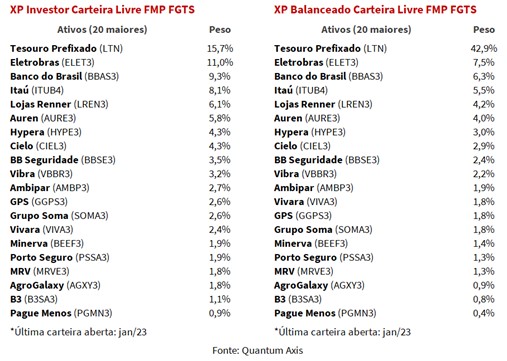

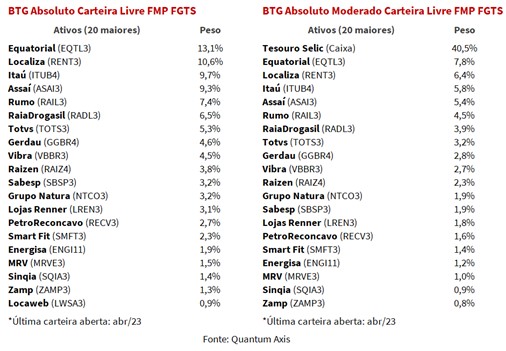

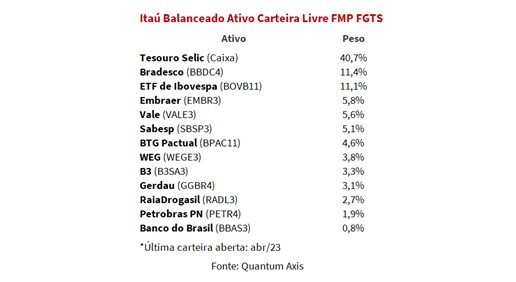

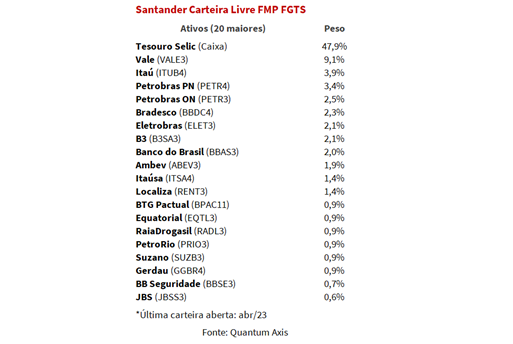

Enquanto os cotistas da Eletrobras estão expostos a somente uma empresa, essas são as últimas carteiras abertas divulgadas por cada um dos fundos acima (com exceção dos fundos da Genial, mais recentes, que ainda não fizeram essa divulgação):

Repare que, mesmo nesse caso, existem fundos com pouca inteligência de gestão ativa por trás, como o do Banco do Brasil, que investe basicamente em BOVA11 (ETF que replica as ações do Ibovespa). Parece caro pagar 1% ao ano por um fundo passivo, não acha?

Particularmente, também não sou muito fã dos produtos “aguados”, ou seja, os fundos “balanceados” ou “moderados” apresentados pelo BTG, Itaú, XP e Santander, que mantêm cerca de metade da alocação no caixa (Tesouro Selic).

Para esse tipo de fundo de longuíssimo prazo, prefiro me expor ao máximo à renda variável, enquanto faço por conta própria meu controle de liquidez e reserva de emergência no restante do meu patrimônio.

Os dois "vencedores"

Dito isso, os fundos que parecem estar mais alinhados com a estratégia de diversificação com gestão ativa são o BTG Pactual Absoluto e o XP Investor, que seguem a estratégia de mesmo nome de cada uma das gestoras.

Reforço que aqui não há um estudo robusto sobre a equipe, a estrutura e o processo de investimento de cada uma das estratégias e, portanto, essa não é uma recomendação ativa de investimento.

O ponto aqui é justamente a reflexão sob a ótica de diversificar as fontes de risco e aumentar o potencial de retorno de uma parcela que muito provavelmente ficará travada por muito tempo.

Entretanto, para aqueles que se aventuraram no projeto de privatização da Eletrobras e desejam retornar o saldo para o FGTS, com o “retorno real negativo garantido” de 3% ao ano + Taxa Referencial (próxima de zero), precisam esperar os 12 meses da privatização para o movimento, prazo que deve se encerrar agora na primeira semana de junho.

Agora eu pergunto a você que utilizou seu saldo do FGTS para investir na Eletrobras: com o término desse prazo, você irá retornar à “perda real garantida” ou prefere optar por uma carteira diversificada de ações?

A resposta é individual para cada um, mas eu já sei qual foi a minha.

Um abraço,

Alê Alvarenga

Com mundo de olho na abertura dos Jogos Olímpicos, mercado aguarda PCE para o pontapé inicial na bolsa

Além de Wall Street, Ibovespa também repercute hoje os números do Governo Central e o balanço da Vale no segundo trimestre

“Caçadores de ações”: a empresa que ainda está fora do radar dos investidores, mas é por pouco tempo

A ótima prévia operacional nos deixa mais confiantes de que essa companhia está no caminho certo para voltar a dar lucro ainda em 2024, podendo inclusive se tornar uma boa pagadora de dividendos para quem tem paciência e pensa no longo prazo

Bugs, bolhas e tecnologia: Big techs azedam o clima nas bolsas em dia de PIB dos EUA e de IPCA-15

Ibovespa ainda tem que lidar com petróleo e minério de ferro em queda e dólar em alta com mercado à espera do balanço da Vale

Rodolfo Amstalden: Obrigado, mas não, obrigado

Recentemente, a startup de cibersegurança Wiz deixou passar uma oferta de US$ 26 bilhões feita pela dona do Google

A maionese desanda na bolsa: Big techs e minério de ferro pesam sobre os mercados internacionais e Ibovespa paga a conta

Enquanto resultados trimestrais da Tesla e da dona do Google desapontam investidores, Santander Brasil dá início à safra de balanços dos bancões por aqui

Tudo o que você precisa saber sobre os ETFs de Ethereum (ETH) que acabaram de ser lançados

Segue um dashboard da Bloomberg mostrando as gestoras que estão criando seus respectivos ETF´s de Ether, tickers, taxas, exchanges de negociação e custodiantes

Ibovespa fica a reboque do exterior antes dos balanços das big techs

Enquanto temporada de balanços ganha tração em meio a agenda fraca, Ibovespa se prepara para os resultados dos bancões

Uma rotação setorial está em andamento — e ela conversa com o ‘Trump Trade’

Rotação setorial coincide com esgotamento da valorização das ‘big techs’ em Wall Street e inflação desacelerando nos EUA

Felipe Miranda: Erro de design na indústria de multimercados

O que aconteceu para os conhecedores de política monetária restritiva perderem tanto dinheiro no começo de 2024?

O poder dos fatos novos: Ibovespa reage a desistência de Biden e corte de juros na China

A bolsa brasileira tem pela frente uma agenda carregada, com os balanços da Vale e do Santander e o IPCA-15; lá fora, PCE é o destaque