O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

As ações da Natura (NTCO3) chegaram a subir 7% na abertura, em resposta à venda da Aesop. Conheça a estratégia da empresa a partir de agora

O tão aguardado "movimento transformacional" da Natura finalmente saiu: a empresa acertou a venda da Aesop para a L'Oréal, por US$ 2,52 bilhões — pouco mais de R$ 10 bilhões. Uma operação que, a princípio, agradou o mercado e faz as ações NTCO3 subirem quase 5% nesta manhã, aparecendo acima dos R$ 14,20. Mas... e agora?

É claro que ainda é cedo para falar em impactos materiais para a Natura, até porque o pagamento só será realizado quando a transação for concluída (e, no melhor dos cenários, isso deve acontecer só no terceiro trimestre deste ano). Mas a companhia não hesitou em vir a público para falar sobre os seus planos para o futuro.

"O foco, no momento, está na fusão das operações entre a Natura e a Avon na América Latina", disse Fábio Barbosa, CEO da Natura, em teleconferência com analistas e investidores — algumas sinergias já foram capturadas na região, com testes sendo realizados em países como Peru e Colômbia, mas o processo tende a ser acelerado a partir de agora.

A ideia é bastante direta: enxugar a estrutura operacional na região e reduzir os custos e despesas, de modo a melhorar as margens no continente. E, em linhas gerais, a teleconferência pós-venda da Aesop serviu para reforçar a ideia de mudança de planos por parte da Natura.

Sai a dominação global e a expansão desenfreada por novas geografias, entra a busca por eficiência nos mercados em que a gigante brasileira dos cosméticos já está inserida com alguma de suas marcas — Natura, Avon Internacional e The Body Shop. E a companhia fez questão de deixar uma mensagem bem clara aos participantes da teleconferência:

Não, não vamos mais vender nenhum ativo. A ideia é seguir a estratégia e fazer investimentos que entendemos ser necessários, com disciplina financeira

Guilherme Castellan, CFO e diretor de relações com investidores da NaturaLeia Também

Os R$ 10 bilhões que serão capturados a partir da venda da Aesop servirão para a Natura (NTCO3) dar um belo glow up em diversas frentes do negócio: além de simplificar as operações, a transação também terá um papel crucial na melhora do perfil de endividamento da companhia.

Ao fim de 2022, por exemplo, a Natura tinha R$ 13,4 bilhões de dívida bruta e pouco menos de R$ 6 bilhões em posição de caixa e equivalentes, o que representa um endividamento líquido de R$ 7,4 bilhões. O dinheiro a ser levantado com a Aesop, assim, trará um belo alívio nesse front.

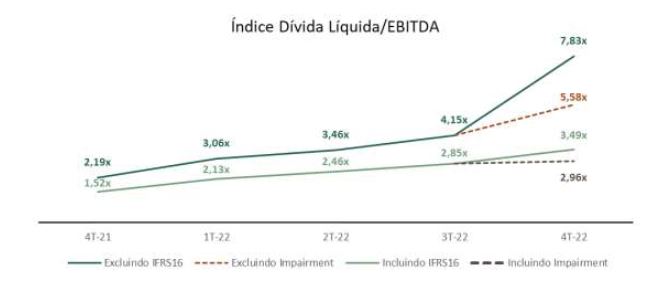

A dinâmica da dívida da Natura era um dos pontos que vinha trazendo preocupação ao mercado nos últimos meses: as dificuldades operacionais vistas ao longo de 2022 derrubaram o Ebitda da companhia e, com isso, as métricas de alavancagem da empresa dispararam para níveis desconfortáveis.

"Um dos focos será a redução da dívida bruta após o fim da transação", disse Castellan, destacando ainda que uma das prioridades da Natura é o custo da dívida e a melhora do fluxo de caixa em relação aos períodos anteriores. "Prazo de vencimento e custo de dívida, do ponto de vista de fluxo, serão os pontos principais da estratégia".

O perfil da dívida em si não é particularmente problemático: dos R$ 13,4 bilhões de endividamento bruto da Natura ao fim de 2022, apenas R$ 331 milhões tinham vencimento no curto prazo — cerca de 2,5% do saldo total (a companhia, no entanto, não deixa claro o que é considerado como 'curto prazo').

Mas uma análise do resultado financeiro da empresa deixa claro que o endividamento faz um peso relevante sobre a estrutura de capital. Apenas no quarto trimestre, as despesas financeiras chegaram a R$ 1,7 bilhão; no acumulado de 2022, a linha totalizou R$ 7,3 bilhões.

Ou seja: reduzir o custo da dívida, seja pelo pagamento antecipado ou pela substituição por outras ferramentas mais baratas, é um jeito de amenizar o baque vindo do resultado financeiro — e, quem sabe, gerar uma dinâmica menos pressionada para a última linha do balanço.

Bom, se a gigante dos cosméticos não pretende mais se desfazer de ativos, então o que esperar de Natura, Avon e The Body Shop, as três marcas que permanecerão em seu portfólio?

Um dos pontos principais da companhia no curto prazo, como ressaltado no início do texto, é a integração entre a Natura e a Avon na América Latina, de modo a capturar benefícios de sinergia cada vez maiores e aumentar a lucratividade na região — os trabalhos de fusão devem começar no Brasil entre setembro e outubro.

A questão é que a Avon tem uma atuação global (apenas as atividades nos EUA, que foram cindidas do restante do grupo, não pertencem à Natura). E, no que diz respeito aos demais mercados da marca, os planos são mais modestos.

"Há uma dezena de países em que a empresa está indo bem, com crescimento bom", disse Castellan, sem citar nominalmente quais seriam esses mercados. "Queremos nos consolidar neles, expandir a Avon ou a The Body Shop [para novas áreas] não está no nosso mapa de médio prazo ainda".

O foco, em linhas gerais, se dará em países com perfil emergente — os executivos deram a entender que, em determinados mercados em que as condições de crescimento estão mais duras, pode haver até algum tipo de reestruturação da estratégia, incluindo a eventual saída de geografias menos rentáveis.

Quanto à The Body Shop, a Natura já encerrou o braço 'at home' da marca nos EUA; o foco continua sendo a estabilização da linha de frente do negócio principal e a expansão das margens, de modo a apoiar a geração de caixa do grupo como um todo.

"Temos três marcas que estão passando por momentos diferentes, e trabalharemos de jeitos diferentes no curto e médio prazos", disse o CFO. "Ainda tem muita coisa a ser feita na América Latina, mas continuaremos a investir em outros países também, para dar apoio à Avon e a The Body Shop".

A venda da Aesop era amplamente aguardada, mas os termos acertados junto à L'Oréal agradaram os analistas de grandes bancos. E, nesse front, destaque para o JP Morgan: o banco americano, que já tinha recomendação de compra para as ações NTCO3, também passou a ver com bons olhos os títulos de dívida da companhia.

Em relatório, o JP Morgan lembra que a Aesop foi comprada por pouco mais de US$ 100 milhões em 2012 e, assim, o ganho de capital após a venda será da ordem de US$ 2,4 bilhões — descontados impostos, os recursos líquidos a entrarem no caixa podem chegar a US$ 2 bilhões.

"Destacamos que a venda não resolve os problemas estruturais da Natura, e ainda há riscos de execução relacionados à reestruturação do negócio", destacam os analistas do banco. "No entanto, a operação traz um necessário alívio à posição financeira da companhia, ao mesmo tempo que dá à Natura mais tempo para resolver seus problemas".

Linha semelhante é adotada pelo Goldman Sachs: a venda da Aesop é considerada positiva pela instituição, uma vez que aliviará a pressão sobre a estrutura de capital da Natura e permitirá que a empresa invista na reestruturação da Avon e da The Body Shop.

O Goldman, no entanto, também ressalta que as operações restantes do portfólio da Natura seguem enfraquecidas e podem representar riscos de baixa para as projeções financeiras; o banco ainda diz que os US$ 2,5 bilhões a serem pagos pela L'Oréal ficaram em linha com as expectativas do mercado.

O BTG Pactual fala em destravamento de valor; o Santander, em início de uma nova fase positiva para a Natura; a XP avalia que, com a venda da Aesop, as ações NTCO3 estão muito baratas para serem ignoradas; o Itaú BBA afirma que vai revisitar seu modelo para refletir os impactos positivos do anúncio, apesar dos riscos à tese de investimento.

O tom "cautelosamente otimista" é resumido por um gestor de uma asset em São Paulo que pede para não ser identificado: para ele, a venda da Aesop é um bom começo, aliviando o balanço e reduzindo a complexidade da empresa. "Mas ainda tem muito chão pela frente, muito ativo ruim e mal gerido espalhado pelo mundo..."

Veja abaixo um resumo das recomendações e preços-alvo de alguns dos principais bancos e casas de análise que acompanham a empresa:

| NTCO3 em 3/4: R$ 13,57 | Recomendação | Preço-alvo (R$) | Potencial de alta/baixa |

| JP Morgan | Compra | 24,00 | +76,9% |

| Goldman Sachs | Neutro | 14,00 | +3,2% |

| BTG Pactual | Neutro | 18,00 | +32,6% |

| Santander | Neutro | 12,20 | -10,1% |

| XP | Compra | 22,00 | +62,1% |

| Itaú BBA | Compra | 18,00 | +32,6% |

| UBS BB | Neutro | 17,00 | +25,3% |

| Bradesco BBI | Compra | 16,00 | +17,9% |

As ações da Natura (NTCO3) acumulam ganhos de quase 30% desde o começo de 2023; em um ano, no entanto, os papéis ainda amargam perdas da ordem de 50%.

Cosan diz que modelo proposto não ataca o nó estrutural da Raízen e defende mudanças mais profundas na companhia de energia e combustíveis

Os objetivos do BRB são reforçar a estrutura de capital, fortalecer os indicadores patrimoniais e ampliar a capacidade de crescimento das operações

A rede varejista afirmou que ficam de fora dessas negociações os débitos com fornecedores, parceiros e clientes, bem como obrigações trabalhistas, que não serão afetadas

Apesar de bilionária, a cifra representa uma melhora de quase 40% em relação ao 4T24; veja os detaques do balanço

Direcional reportou lucro líquido de R$ 211 milhões em outubro e dezembro, alta de 28% na base anual, e atingiu ROE recorde de 44%; CEO Ricardo Gontijo atribui avanço à demanda resiliente e aos ajustes no Minha Casa Minha Vida

A moeda norte-americana terminou o pregão em baixa de 1,52%, a R$ 5,1641, menor valor de fechamento desde 27 de fevereiro

Alta da commodity reacende questionamentos sobre defasagem nos combustíveis e coloca em dúvida a estratégia da estatal para segurar os preços no Brasil; veja o que dizem os analistas

Modelo híbrido que combina atendimento físico e banco digital para aposentados do INSS chama a atenção de analistas; descubra qual a ação

Companhia chama credores e debenturistas para discutir extensão de prazos e possível waiver de alavancagem; entenda

Mesmo após melhorar as projeções para a Telefônica Brasil, banco diz que o preço da ação já reflete boa parte do cenário positivo e revela uma alternativa mais atraente

A Ipiranga não é apenas mais uma peça no portfólio da Ultrapar; é, de longe, o ativo que mais sustenta a geração de caixa do conglomerado.

O desafio de recolocar os negócios no prumo é ainda maior diante do desaquecimento do mercado de materiais de construção e dos juros altos, que elevaram bastante as despesas com empréstimos

Com foco em desalavancagem e novos projetos, as gigantes do setor lideram a preferência dos especialistas

Estatal vai pagar R$ 8,1 bilhões aos acionistas e sinalizou que pode distribuir ainda mais dinheiro se o caixa continuar cheio

Operação encerra anos de tentativas de venda da participação da Novonor e abre caminho para nova fase de gestão e reestruturação das dívidas da companhia

Enquanto os papéis da petroleira disparam no pregão, a mineradora e os bancos perderam juntos R$ 131,4 bilhões em uma semana

Quem realmente cria valor nos bancos? Itaú e Nubank disparam na frente em novo ranking — enquanto Banco do Brasil perde terreno, diz Safra

Brasileiros agora podem pagar compras em lojas físicas argentinas usando Pix; veja o mecanismo

Com Brent acima de US$ 90 após tensão geopolítica, executivos da petroleira afirmam que foco é preservar caixa, manter investimentos e garantir resiliência

O Brent cotado acima de US$ 90 o barril ajuda no avanço dos papéis da companhia, mas o desempenho financeiro do quarto trimestre de 2025 agrada o mercado, que se debruça sobre o resultado