O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

O projeto foi criticado pelo mercado e por parte dos conselheiros da Klabin; o CFO, no entanto, defende a estratégia de investimentos

Duas notícias aparentemente contraditórias rondam a Klabin: de um lado, a companhia teve um quarto trimestre de 2022 satisfatório, com expansão no lucro e na receita, além de diminuição da alavancagem e geração de caixa. Por outro, as units KLBN11 estão perto das mínimas em um ano, aproximando-se do o nível de R$ 18,00.

Ou seja: ou os resultados trimestrais da gigante de papel e celulose não empolgaram o mercado, ou há alguma questão mais conjuntural rondando a Klabin e que deixa os investidores receosos — uma hipótese que, naturalmente, é afastada por Marcos Paulo Ivo, diretor financeiro e de relações com investidores da companhia.

Em entrevista ao Seu Dinheiro, ele destaca o leque amplo de atuação da Klabin na cadeia de papel e celulose — a empresa é uma importante produtora e exportadora de papel ondulado (papelão), papel cartão e muitos outros produtos do setor —, e diz que essa versatilidade é fundamental para enfrentar um cenário econômico mais duro.

Uma estratégia 'a la Weg', digamos assim, já que a Klabin também atua em inúmeras geografias. Se um mercado vai mal, esse desempenho ruim é compensado por outro país com demanda aquecida; se um produto está barato, outro com cotações mais elevadas ajuda a frear o baque, e assim em diante.

Mas o temor de uma desaceleração global não é o único fantasma no horizonte da Klabin: há a desconfiança, por parte do mercado, quanto a um investimento bilionário anunciado pela companhia em junho do ano passado: o Projeto Figueira, uma unidade produtora de papelão ondulado a ser construída do zero em Piracicaba (SP).

O preço da nova empreitada? R$ 1,5 bilhão, a ser desembolsado desde já — uma decisão que gerou polêmica até mesmo no conselho de administração da empresa. Dos 14 membros do colegiado, 10 votaram a favor da aprovação do projeto Figueira — dois se abstiveram e dois foram contrários ao empreendimento.

Leia Também

Os dois que deram luz vermelha ao projeto usaram premissas financeiras para justificar o voto. Segundo eles, o volume a ser investido e o retorno projetado faziam do Figueira uma alocação de capital pouco eficiente e, portanto, com baixo valor estratégico, mesmo no longo prazo.

Pois, para Ivo, o polêmico projeto Figueira — que, no pregão após seu anúncio, fez as units KLBN desabarem até 8% — será sim bastante atraente, tanto no lado estratégico quanto no financeiro.

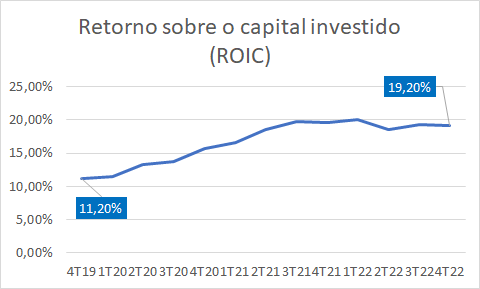

"O ROIC (retorno sobre o capital investido) da Klabin, nos últimos 10 anos, está na casa de 19%; mas, se você olhar uma série histórica maior, nós mudamos o patamar do ROIC", disse Ivo, ao Seu Dinheiro, quando questionado a respeito da polêmica. "Isso só é possível com uma boa estratégia de alocação de capital e uma boa execução".

Antes de mais nada, vale a pena explicar melhor o que é o tal do projeto Figueira: trata-se de uma nova unidade que terá capacidade de produção de 240 mil toneladas de papelão ondulado por ano — ao todo, a Klabin (KLBN11) terá de investir R$ 1,5 bilhão para tirar a fábrica do chão, num terreno de quase um milhão de m².

Uma vez que o projeto Figueira estiver em operação, a companhia terá capacidade nominal de conversão de 1,3 milhão de toneladas por ano — vale lembrar que a Klabin já é um player relevante no segmento de papelão ondulado, tendo uma participação de mercado de cerca de 23%; portanto, a cada quatro caixas, uma veio da empresa.

O impasse é: o investimento demandado pelo Figueira se justifica? Para dois dos conselheiros — Camilo Marcantonio e Mauro da Cunha —, a construção da nova unidade vai contra os interesses da Klabin; o primeiro diz, inclusive, que ele "tem valor presente líquido negativo em 20 anos e baixíssimo retorno, mesmo considerando a perpetuidade".

Na ocasião, o projeto foi visto com ressalvas pelo mercado: parte dos analistas elogiou o racional estratégico do novo investimento, mas também fez suas considerações negativas. O Itaú BBA, por exemplo, diz que o projeto não adiciona valor à Klabin, afirmando que os múltiplos da operação são superiores à média das fusões e aquisições do setor.

A XP foi outra a demonstrar certa reticência com o anúncio, afirmando que a falta de harmonia entre os conselheiros traz dúvidas quanto à estratégia de alocação de capital da Klabin; a corretora lembra que o ticket médio da aquisição do negócio de papelão ondulado da International Papel (IP) foi bem mais barato.

De certo modo, o voto da conselheira Isabela Saboya — uma das que aprovou o projeto Figueira — resume bem a história: ela mostrou certa preocupação quanto às métricas financeiras da operação, mas optou por dar um 'voto de confiança' à administração. E é justamente isso que pede o CFO da companhia.

"O projeto Figueira tem uma taxa de retorno atrativa, acima do custo de capital da companhia", diz Ivo, sem revelar, no entanto, qual seria essa taxa de retorno. "Portanto, ele gera valor aos seus acionistas e isso será visto nos nossos resultados".

Mais uma vez, o referencial adotado pelo CFO é a taxa de retorno sobre o capital investido da Klabin, que ficou em 19,2% ao fim do quarto trimestre de 2022 — basicamente, a métrica serve para medir o quanto de dinheiro uma empresa gera em relação ao que foi investido.

Ou seja: nos três últimos meses do ano passado, a Klabin gerou 19,2% a mais que a quantia de dinheiro que foi alocada sob a forma de investimento.

Dito isso, fica a pergunta: como a Klabin (KLBN11) conseguiu elevar o seu retorno sobre o capital investido nos últimos anos, mesmo em meio ao forte volume de investimentos exigido pelo projeto Puma II — um enorme complexo localizado no Paraná e que elevará a capacidade de produção de papel pela empresa, ao custo de quase R$ 14 bilhões.

De certa forma, o cenário macroeconômico ajuda a explicar esse fenômeno. Por mais que a Klabin tenha uma atuação importante no mercado doméstico, ela também exporta boa parte de sua produção — e, com o dólar mais valorizado ao longo dos últimos anos, a Klabin viu sua geração de receita ser impulsionada.

Além disso, há o bom momento para o papel e celulose em si ao longo de 2022: a commodity era negociada a preços bastante elevados no mercado internacional, dada a demanda aquecida e a oferta menos abundante de diversos players desse setor. Portanto, vender no exterior era um negócio e tanto.

Só que o quadro já começou a virar: a demanda por papel, celulose e derivados começou a arrefecer já na segunda metade de 2022, especialmente na China, um importante mercado consumidor. E, para 2023, as perspectivas são de preços cada vez menores, conforme a oferta global também tende a se normalizar.

Tanto é que, em janeiro, o JP Morgan cortou as recomendações para Suzano e Klabin, de compra para neutro; os preços-alvo também foram reduzidos, de R$ 70,00 para R$ 56,00 e de R$ 36,00 para R$ 24,00, respectivamente. Além da normalização nos preços da commodity, o banco cita, no caso da Klabin, o alto volume de investimentos no ano.

Sendo assim, teremos um cenário de piora abrupta nos resultados da companhia ao longo deste ano?

"A Klabin está num negócio globalizado, exportador, em que a maior parte dos produtos tem preço definido no mercado internacional", diz Ivo, afastando maiores temores quanto à piora da dinâmica global. "Estamos bem posicionados em custo caixa de produção".

O CFO reconhece que o processo inflacionário no mundo afeta todas as empresas e setores, e que a Klabin, naturalmente, não está imune a esse processo. No entanto, no lado dos custos, ele vê uma tendência de crescimento mais modesta em relação a 2022 — ainda assim, a expansão esperada para o ano é de 'dois dígitos baixos'.

A inflação é global, mas a inflação de custos consegue conversar com preço de vendas. Continuaremos entregando uma boa margem.

Marcos Paulo Ivo, diretor financeiro e de relações com investidores da Klabin

E, independente do que possa vir a acontecer com o preço das commodities ou com as questões inflacionárias internacionais, o CFO destaca o amplo leque de atuação da empresa como um trunfo num momento como esses — lembra-se do modelo 'a la Weg"?

Quando falamos apenas em celulose, a Klabin trabalha com dois tipos de fibra: a curta, usada em folhas com propriedades de absorção e sucção; e a longa, que é mais porosa e aplicada em embalagens e papéis especiais.

No lado dos papéis em si, a Klabin tem ainda mais braços de atuação:

E, vale lembrar: cada um desses produtos é vendido no Brasil e no exterior, diversificando bastante a fonte de receita da Klabin.

"Eu vou da floresta até as embalagens feitas de papéis, passando por celulose", diz Ivo. "Somos diversificados: fibra curta, longa, papel cartão, kraft, papel ondulado — não somos um produto único, e isso faz diferença".

No que diz respeito aos preços de cada um desses itens, a própria Klabin já admitiu, no quarto trimestre de 2022, que os produtos ligados à celulose fibra curta e ao kraftliner estão numa tendência de baixa que deve se alastrar por esse ano; já para papel cartão, sacos industriais e caixas de papelão ondulado é esperado um reajuste positivo de preços.

O otimismo é particularmente alto no segmento de papel cartão, em que, segundo Ivo, as condições são bastante favoráveis — a demanda está aquecida e a oferta é contida, já que a Klabin é a única grande companhia global a trabalhar com esse produto, com exceção das papeleiras da Ásia.

Voltando à polêmica envolvendo o projeto Figueira: o CFO dá um exemplo do valor que as novas instalações podem trazer à cadeia da Klabin — e que, na frieza dos números, pode não ter sido capturada nas modelagens financeiras do mercado.

É verdade que o novo complexo só deve começar a operar no segundo semestre de 2024, mas vamos supor que, até lá, o mercado de kraftliner siga desaquecido. Pois bem: as máquinas dedicadas a esse produto não precisam ficar desligadas; elas podem abastecer o maquinário em Figueira, servindo como matéria-prima para o papelão ondulado.

E, como já dissemos acima: a Klabin tem cerca de 23% de participação de mercado de caixas de papelão no país, uma fatia que pode ser ainda maior quando o projeto Figueira estiver operando.

A título de curiosidade: meu vizinho, que está de mudança, jogou algumas caixas de papelão no lixo — e adivinhe quem as produzia? (PS: respeite a intimidade alheia e não mexa no lixo dos outros)

Considerando tudo isso, uma das preocupações do mercado em relação à Klabin diz respeito ao volume de investimentos a serem realizados no curto prazo: o projeto Puma II ainda irá demandar recursos — a máquina MP28 de papel ainda não está pronta e deve entrar em operação neste ano; o Figueira, por sua vez, já demanda dinheiro.

A Klabin, no entanto, não está numa posição ruim em termos de liquidez e perfil de endividamento: a companhia fechou o ano com uma posição de caixa e disponibilidades de R$ 6,5 bilhões e alavancagem, medida pela relação entre dívida líquida e Ebitda nos últimos 12 meses, de 2,6 vezes.

"Estamos absolutamente confortáveis, temos caixa suficiente para pagar as dívidas que vencem nos próximos 40 meses. Também temos uma linha de crédito rotativo que vence só em 2025", diz o CFO, destacando que a Klabin possui outros R$ 5,7 bilhões em linhas de financiamento já contratadas e não sacadas.

Em um ano, as units KLBN11 amargam perdas de 26%; apesar disso, o tom dos analistas de bancos e corretoras é positivo em relação ao papel.

Segundo dados compilados pelo TradeMap, a Klabin conta atualmente com 11 recomendações de compra e uma neutra — não há calls de venda para a empresa. Os preços-alvo para KLBN11 vão de R$ 23,44 a R$ 32,00, com mediana em R$ 27,73; considerando esta última cifra, o potencial de alta é de 53% em relação às cotações atuais.

A rede varejista afirmou que ficam de fora dessas negociações os débitos com fornecedores, parceiros e clientes, bem como obrigações trabalhistas, que não serão afetadas

Apesar de bilionária, a cifra representa uma melhora de quase 40% em relação ao 4T24; veja os detaques do balanço

Direcional reportou lucro líquido de R$ 211 milhões em outubro e dezembro, alta de 28% na base anual, e atingiu ROE recorde de 44%; CEO Ricardo Gontijo atribui avanço à demanda resiliente e aos ajustes no Minha Casa Minha Vida

A moeda norte-americana terminou o pregão em baixa de 1,52%, a R$ 5,1641, menor valor de fechamento desde 27 de fevereiro

Alta da commodity reacende questionamentos sobre defasagem nos combustíveis e coloca em dúvida a estratégia da estatal para segurar os preços no Brasil; veja o que dizem os analistas

Modelo híbrido que combina atendimento físico e banco digital para aposentados do INSS chama a atenção de analistas; descubra qual a ação

Companhia chama credores e debenturistas para discutir extensão de prazos e possível waiver de alavancagem; entenda

Mesmo após melhorar as projeções para a Telefônica Brasil, banco diz que o preço da ação já reflete boa parte do cenário positivo e revela uma alternativa mais atraente

A Ipiranga não é apenas mais uma peça no portfólio da Ultrapar; é, de longe, o ativo que mais sustenta a geração de caixa do conglomerado.

O desafio de recolocar os negócios no prumo é ainda maior diante do desaquecimento do mercado de materiais de construção e dos juros altos, que elevaram bastante as despesas com empréstimos

Com foco em desalavancagem e novos projetos, as gigantes do setor lideram a preferência dos especialistas

Estatal vai pagar R$ 8,1 bilhões aos acionistas e sinalizou que pode distribuir ainda mais dinheiro se o caixa continuar cheio

Operação encerra anos de tentativas de venda da participação da Novonor e abre caminho para nova fase de gestão e reestruturação das dívidas da companhia

Enquanto os papéis da petroleira disparam no pregão, a mineradora e os bancos perderam juntos R$ 131,4 bilhões em uma semana

Quem realmente cria valor nos bancos? Itaú e Nubank disparam na frente em novo ranking — enquanto Banco do Brasil perde terreno, diz Safra

Brasileiros agora podem pagar compras em lojas físicas argentinas usando Pix; veja o mecanismo

Com Brent acima de US$ 90 após tensão geopolítica, executivos da petroleira afirmam que foco é preservar caixa, manter investimentos e garantir resiliência

O Brent cotado acima de US$ 90 o barril ajuda no avanço dos papéis da companhia, mas o desempenho financeiro do quarto trimestre de 2025 agrada o mercado, que se debruça sobre o resultado

Bruno Ferrari renuncia ao cargo de CEO; empresa afirma que mudança abre caminho para uma nova fase de reestruturação

Venda da fatia na V.tal recebe proposta abaixo do valor mínimo e vai à análise de credores; Fitch Ratings rebaixa a Oi por atraso no pagamento de juros