Klabin (KLBN11) nas mínimas: por que o mercado não gostou do novo investimento bilionário da empresa?

O projeto Figueira vai aumentar a capacidade produtiva da Klabin (KLBN11), mas a um custo considerado elevado por analistas

Numa empresa do setor de commodities, capacidade de produção é tudo: petroleiras dependem dos poços, siderúrgicas exigem fornos, e assim em diante. Nesse sentido, a Klabin (KLBN11) deu um passo para garantir sua perenidade e anunciou uma nova fábrica de papelão ondulado — só que o mercado não gostou nada da novidade.

E basta olhar para o comportamento das units da companhia nesta manhã de quinta-feira (21) para chegar a essa conclusão. Os ativos KLBN11 recuam mais de 2%, perto da faixa dos R$ 18,50, e aparecem entre as maiores baixas de todo o Ibovespa; na mínima do dia, foram ao patamar de R$ 17,50, em queda de mais de 8%.

É o menor nível de preço para KLBN11 no ano; os papéis amargam perdas de mais de 30% no acumulado de 2022. Indo além: a Klabin não atingia cotações tão baixas desde abril de 2020, época em que a Covid-19 provocou enormes turbulências nas bolsas globais.

Mas, afinal, por que o mercado detestou tanto o novo investimento bilionário da Klabin, se ele foi feito justamente para aumentar a produtividade da companhia? A iniciativa não deveria ser aplaudida, dada a visão de longo prazo da administração da empresa?

Bem, é um caso clássico de teoria versus prática. Em tese, o racional por trás dessa decisão faz todo o sentido; mas, quando aplicado à realidade da empresa, as cifras bilionárias envolvidas no novo projeto acendem uma luz de dúvida entre os investidores: será essa a maneira mais eficiente de a Klabin alocar seu capital?

Essa dúvida não ronda apenas o mercado: manifestações de conselheiros da companhia deixam claro que a empreitada não é consenso nem mesmo entre as pessoas com poder de decisão na Klabin. Um aporte de R$ 1,5 bilhão, num momento não muito animador da economia global, é visto por alguns como falta de cautela com o caixa.

Leia Também

Klabin (KLBN11): papel ondulado versus papel moeda

Antes de qualquer coisa, vale recapitular o que foi anunciado na noite de quarta (20): o projeto Figueira, como foi batizada a nova empreitada da Klabin (KLBN11), engloba o desenvolvimento do zero de uma unidade produtora de papel ondulado em Piracicaba (SP); as operações devem começar no segundo semestre de 2024.

Tudo isso ao custo de R$ 1,5 bilhão, a ser desembolsado desde já — segundo a Klabin, a nova fábrica será capaz de produzir 240 mil toneladas de papelão ondulado por ano. Com mais esse ativo no portfólio, a empresa chegará a uma capacidade nominal de conversão de 1,3 milhão de toneladas por ano.

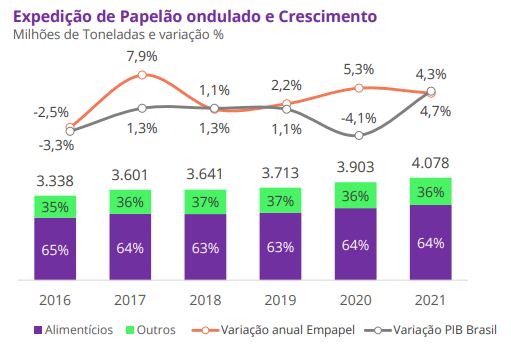

Em termos estratégicos, aumentar a capacidade produtiva de papelão ondulado faz sentido à primeira vista: a demanda por esse tipo de embalagem cresceu entre 2019 e 2021, acompanhando a demanda mais forte do varejo. Em meio à pandemia e à explosão do consumo doméstico, esse segmento teve um desempenho bastante forte.

De fato, esse racional foi elogiado por analistas de grandes bancos. O Itaú BBA destaca que a integração dessa nova planta com a produção de kraftliner — o material-base do papelão ondulado — tende a reduzir a volatilidade nos resultados da Klabin; o JP Morgan diz que o projeto é "acretivo" e "em linha com a estratégia" da empresa.

E, no lado financeiro, o R$ 1,5 bilhão necessário para a construção da nova fábrica não é uma cifra tão pesada assim. Ao fim do primeiro trimestre, a Klabin tinha R$ 6,1 bilhões em caixa, com alavancagem em 2,4 vezes, um nível confortável. Portanto, é possível lidar com a necessidade de recursos sem maiores apertos.

Ocorre que ainda está fresco na cabeça do mercado o megainvestimento de quase R$ 13 bilhões para o desenvolvimento do projeto Puma II, anunciado em 2019 — o plano envolve a construção de duas máquinas de kraftliner, com produção de celulose integrada, na unidade de Ortigueira (PR).

E esse enorme ciclo de investimentos ainda não foi concluído: até o fim de março, a Klabin tinha desembolsado "apenas" R$ 8,5 bilhões para o aumento da capacidade produtiva no Paraná — a segunda máquina de papel de Puma II estava 32% concluída no término do primeiro trimestre.

Portanto, ainda há uma conta de mais de R$ 5 bilhões a ser paga no ciclo anterior de expansão e, agora, há mais R$ 1,5 bilhão a ser gasto em Piracicaba. Além disso, há dúvidas quanto aos valores envolvidos na nova empreitada.

"Não achamos que esse projeto adiciona valor para a Klabin", diz o Itaú BBA, ponderando que os investimentos do projeto giram em torno de R$ 6,5 mil por tonelada de papelão a ser produzido — cifra mais alta que a média das transações de fusão e aquisição nesse setor. Para o banco, o valor justo da empreitada seria de cerca de R$ 1,2 bilhão.

Briga no conselho

Outro ponto que pesa sobre as units da Klabin (KLBN11) é a aparente desarmonia no conselho de administração da empresa. Dos 14 membros do colegiado, 10 votaram a favor da aprovação do projeto Figueira — dois se abstiveram e outros dois foram contrários ao empreendimento na reunião extraordinária feita ontem (20).

Os conselheiros Roberto Luiz Leme Klabin e Sérgio Francisco Monteiro de Carvalho, que se abstiveram da votação, alegaram que seria necessária uma discussão mais aprofundada do projeto — o segundo disse ainda que, se analisado de forma isolada, a nova fábrica não se mostrava tão atrativa em termos de alocação de capital.

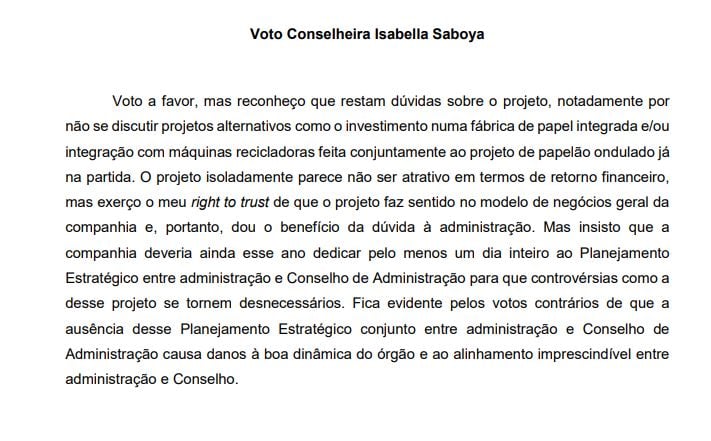

Há ressalvas mesmo entre os executivos que deram luz verde à nova fábrica. A conselheira Isabella Saboya, por exemplo, foi favorável à aprovação, mas registrou seu voto em escrito e fez ponderações contrárias ao projeto; ela diz, no entanto, dar um "voto de confiança" à administração.

Já os conselheiros Camilo Marcantonio e Mauro Rodrigues da Cunha foram contrários ao tema — o voto de Marcantonio tem três páginas e ressalta, entre outros pontos, que o projeto Figueira "tem valor presente líquido negativo em 20 anos e baixíssimo retorno, mesmo considerando a perpetuidade".

Essa falta de consenso dentro do conselho de administração da Klabin é vista com maus olhos pela XP, uma vez que coloca questões como a alocação de capital e os mecanismos de incentivo para a diretoria em foco. Em relatório, a corretora diz esperar por maiores detalhes sobre o projeto e suas premissas para analisar melhor a geração de valor.

Quanto à cifra de R$ 1,5 bilhão, a XP mostra preocupação semelhante à do Itaú BBA, lembrando que a aquisição do negócio de papelão ondulado da International Paper tinha um ticket médio de R$ 1,1 mil por tonelada — é verdade que as usinas da IP estavam depreciadas e a inflação de custos aumentou desde 2020, mas, ainda assim, a discrepância dos valores salta aos olhos.

Klabin (KLBN11): e agora?

Ainda há outras questões que aumentam a desconfiança do mercado, em especial a dinâmica macroeconômica. Um gestor de uma asset paulista lembra que, com a reabertura no pós-pandemia, há uma 'migração' de bens para serviços; a demanda do varejo por papelão, assim, pode desacelerar.

"Não acho displicência com o caixa, mas é um investimento relativamente alto", diz o gestor, referindo-se ao ticket superior a R$ 6 mil por tonelada do projeto Figueira — ele não é acionista da empresa, mas tem posição na Suzano. "Quando a gente olha para o valor presente líquido, fica quase no zero a zero. Não traz muito valor para a Klabin".

Segundo dados compilados pelo TradeMap, as units KLBN11 têm cobertura de 16 casas de análise — 14 recomendam a compra e duas, manutenção. O preço-alvo médio é de R$ 31,38, um potencial de alta de mais de 70% em relação às cotações atuais.

Em termos de valuation, as units são negociadas com um múltiplo implícito de preço/lucro de 8,7 vezes ao fim do ano; o EV/Ebitda é de pouco mais de 6 vezes nesse horizonte. A Suzano (SUZB3), outra gigante do setor de papel e celulose, têm múltiplos ligeiramente mais baixos.

Quer ter um Porsche novinho? Pois então aperte os cintos: a Volkswagen quer fazer o IPO da montadora de carros esportivos

Abertura de capital da Porsche deve acontecer entre o fim de setembro e início de outubro; alguns investidores já demonstraram interesse no ativo

BTG Pactual tem a melhor carteira recomendada de ações em agosto e foi a única entre as grandes corretoras a bater o Ibovespa no mês

Indicações da corretora do banco tiveram alta de 7,20%, superando o avanço de 6,16% do Ibovespa; todas as demais carteiras do ranking tiveram retorno positivo, porém abaixo do índice

Small caps: 3R (RRRP), Locaweb (LWSA3), Vamos (VAMO3) e Burger King (BKBR3) — as opções de investimento do BTG para setembro

Banco fez três alterações em sua carteira de small caps em relação ao portfólio de agosto; veja quais são as 10 escolhidas para o mês

Passando o chapéu: IRB (IRBR3) acerta a venda da própria sede em meio a medidas para se reenquadrar

Às vésperas de conhecer o resultado de uma oferta primária por meio da qual pretende levantar R$ 1,2 bilhão, IRB se desfaz de prédio histórico

Chega de ‘só Petrobras’ (PETR4): fim do monopólio do gás natural beneficia ação que pode subir mais de 50% com a compra de ativos da estatal

Conheça a ação que, segundo analista e colunista do Seu Dinheiro, representa uma empresa com histórico de eficiência e futuro promissor; foram 1200% de alta na bolsa em quase 20 anos – e tudo indica que esse é só o começo de um futuro triunfal

Mais um banco se rende à Cielo (CIEL3) e passa a recomendar a compra da ação, mesmo após alta de quase 200% neste ano

Com potencial de alta de quase 30% estimado para os papéis, os analistas do Credit Suisse acreditam que você deveria incluir as ações da empresa de maquininhas no seu portfólio

IRB lança oferta primária restrita, mas limita operação a R$ 1,2 bilhão e antecipa possibilidade de um descontão; IRBR3 é a maior alta do Ibovespa hoje

Resseguradora busca reenquadramento da cobertura de provisões técnicas e de liquidez regulatória para continuar operando

Dividendos: Porto Seguro (PSSA3) anuncia quase R$ 400 milhões em JCP; Kepler Weber (KEPL3) também distribuirá proventos

Data de corte é a mesma em ambos os casos; veja quem tem direito a receber os proventos das empresas

Oi (OIBR3) confirma venda de operação fixa para subsidiária da Highline; transação pode alcançar R$ 1,7 bilhão

Proposta da NK 108, afiliada da Highline, foi a única válida no leilão realizado ontem; negócio envolve cerca de 8 mil torres da Oi

Depois de bons resultados nos setores de gás e energia, gigante de infraestrutura está conquistando espaço, também, na mineração – e promete assustar a Vale (VALE3)

Um crescimento mínimo de 50%: é isso que time de analistas espera para uma ação que custa, hoje, 20% a menos do que sua média histórica; saiba como aproveitar

Ibovespa interrompe sequência de 4 semanas em alta; veja as ações que mais caíram – e um setor que subiu em bloco

Ibovespa foi prejudicado por agenda fraca na semana, mas houve um setor que subiu em bloco; confira as maiores altas e baixas do período

Dá pra personalizar mais? Americanas (AMER3) fecha parceria com o Google em busca de mais eficiência e melhor experiência para clientes

Acordo entre a Americanas e o Google prevê hiperpersonalização da experiência do cliente e otimização de custos operacionais

Bed Bath & Beyond desaba mais de 40% em Wall Street — e o ‘culpado’ é um dos bilionários da GameStop; entenda

Ryan Cohen, presidente do conselho da GameStop, vendeu todas as suas ações na varejista de itens domésticos e embolsou US$ 60 milhões com o negócio

Unindo os jalecos: acionistas do Fleury (FLRY3) e Hermes Pardini (PARD3) aprovam a fusão entre as companhias

Os acionistas de Fleury (FLRY3) e Hermes Pardini (PARD3) deram aval para a junção dos negócios das companhias; veja os detalhes

JBS (JBSS3) é a ação de alimentos favorita do BofA, mas banco vê menor potencial de alta para o papel; ainda vale a pena comprar?

Analistas revisaram para baixo o preço-alvo do papel, para R$ 55, devido à expectativa de queda nas margens da carne bovina dos EUA, correspondente a 40% das vendas da empresa

Irani anuncia recompra de até 9,8 milhões de ações na B3; o que isso significa para o acionista de RANI3?

A empresa disse que quer maximizar a geração de valor para os seus investidores por meio da melhor administração da estrutura de capital

Vale (VALE3) perdeu o encanto? Itaú BBA corta recomendação de compra para neutro e reduz preço-alvo do papel

Queridinha dos analistas, Vale deve ser impactada por menor demanda da China, e retorno aos acionistas deve ficar mais limitado, acredita o banco

Soberania da (VALE3) ‘ameaçada’? Melhor ação de infraestrutura da Bolsa pode subir 50%, está entrando na mineração e sai ganhando com o fim do monopólio da Petrobras (PETR4) no setor de gás; entenda

Líder na América Latina, papel está barato, está com fortes investimentos na mineração e é um dos principais nomes do mercado de gás e do agronegócio no Brasil

Nubank (NU; NUBR33) chega a subir 20% após balanço, mas visão dos analistas é mista e inadimplência preocupa

Investidores gostaram de resultados operacionais, mas analistas seguem atentos ao crescimento da inadimplência; Itaú BBA acha que banco digital pode ter subestimado o risco do crédito pessoal

Briga do varejo: Qual é a melhor ação de atacadista para ter na carteira? A XP escolheu a dedo os papéis; confira

O forte resultado do Grupo Mateus (GMAT3) no 2T22 garantiu ao atacadista um convite para juntar-se ao Assaí (ASAI3) na lista de varejistas de alimentos favoritas dos analistas

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP