O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

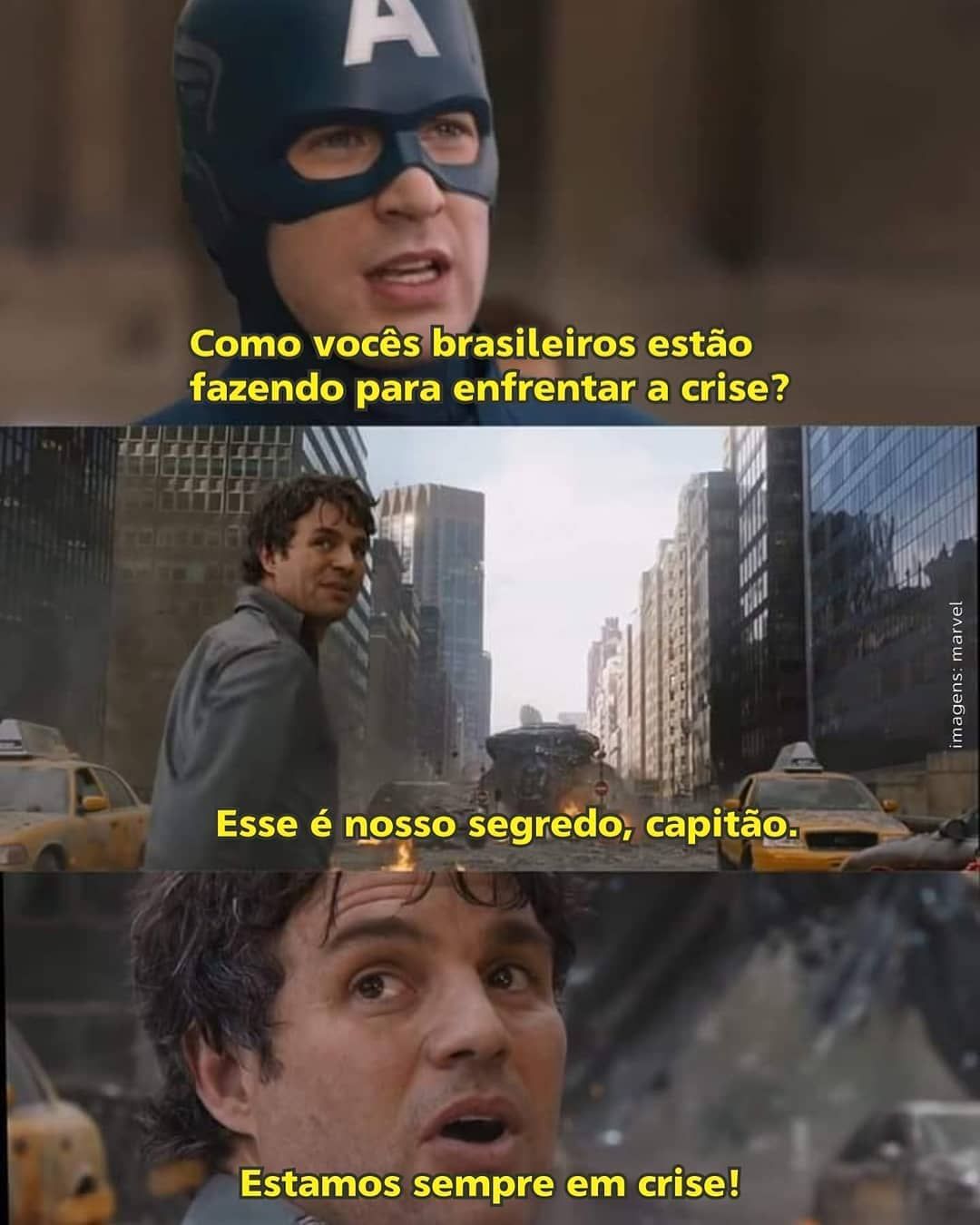

Para Daniel Lima, diretor-executivo da entidade, não há ameaça de risco sistêmico, pois empresas e bancos brasileiros já têm experiência em crises

Juro alto por tempo prolongado é algo que provoca frio na espinha de empresários, banqueiros e investidores: encarece o crédito, reduz o consumo e aumenta o custo de oportunidade (reduzindo os investimentos produtivos), o que aumenta a inadimplência e os saques de depósitos bancários, ao mesmo tempo que prejudica os resultados das empresas e derruba os preços dos ativos.

As taxas elevadas também acabam fazendo uma “seleção natural” dos negócios mais robustos e resilientes. Quando o dinheiro é farto e barato, dá para fazer muita barbeiragem sem maiores consequências, mas quando a maré vira é que vemos quem está nadando pelado, parafraseando Warren Buffett.

O início de 2023 foi marcado por uma série de eventos, no Brasil e no exterior, que apontavam para uma possível crise de crédito e até para uma crise bancária, dados os juros elevados na tentativa de conter uma inflação galopante.

Por aqui, vimos renegociações de dívidas e até mesmo a quebra de uma série de empresas relevantes, incluindo uma segunda recuperação judicial da Oi e a da mais nova vítima, a Light. Mesmo a crise das Americanas, cujo rombo bilionário teve indícios de fraude, talvez não tivesse sido postergada se a Selic não se encontrasse em 13,75% ao ano há tanto tempo.

Nos Estados Unidos, a alta dos juros tomou a forma de um princípio de crise bancária, que já levou à lona três bancos de médio porte: o Silicon Valley Bank (SVB), o Signature Bank e o First Republic Bank. Houve ainda, na Europa, o episódio do Credit Suisse, comprado às pressas pelo rival UBS.

Uma crise no setor financeiro com corrida bancária é um dos maiores temores em momentos como esse, pois mesmo pessoas físicas que não têm muito mais do que algumas economias num banco podem acabar sendo atingidas.

Leia Também

No Brasil, a quebradeira de empresas e os sinais negativos vindos dos EUA levantaram o questionamento sobre se aquilo que ocorreu com os bancos americanos poderia acabar acontecendo aqui também.

“Brasil e EUA enfrentam ciclos de mercado de crédito muito diferentes. Não vejo nenhum risco, nenhuma ameaça de risco sistêmico por aqui”, diz Daniel Lima, diretor-executivo do Fundo Garantidor de Créditos (FGC) em entrevista ao Seu Dinheiro.

Para Lima, a concentração do mercado bancário em um punhado de grandes instituições financeiras protege, de certa forma, o sistema financeiro brasileiro. Além disso, as empresas e bancos locais têm, inegavelmente, “experiência” em enfrentar crises e um mercado muito volátil.

No caso do SVB, por exemplo, houve falha na gestão de riscos e um descasamento de prazos entre os ativos do banco – alocados em títulos de longo prazo – e a necessidade de recursos por parte dos clientes, cujos saques para honrar obrigações agora mais caras aumentaram muito num espaço de tempo curto.

“A gente tem um mercado muito concentrado, e empresas robustas, fortes, bem preparadas, que já atravessaram diversas intempéries. Não é a primeira vez que enfrentam condições de crédito duras. Acho que a gente vive num ambiente de juros mais voláteis que os EUA, e a gestão de ativos e passivos das instituições financeiras está acostumada a oscilações de taxas de juros. Acontecer algo parecido com o que aconteceu com o SVB, tipo comprar um título público longo sem ficar atento à duration, é bem difícil acontecer aqui”, diz o diretor-executivo do FGC.

A ameaça de uma crise de crédito no Brasil ganhou contornos mais sombrios quando o Banco Central anunciou a liquidação de duas financeiras em fevereiro deste ano: a BRK e a Portocred.

Na época, o mercado ficou com uma pulga atrás da orelha: seria aquele um indício do começo de uma quebradeira de instituições financeiras no Brasil? Segundo Daniel Lima, não era o caso, pois os problemas dessas duas financeiras já eram conhecidos “há muito tempo” e tinham “relação baixa com os riscos do mercado atual”.

“Podemos ter eventos [de crédito] pontuais, isso faz parte do jogo. Temos 222 associados, então não é nada incomum que um deles acabe sofrendo com um plano de negócios mal sucedido. Mas não vejo isso acontecendo com uma porção deles. Então, não há risco, ao menos do tipo que seja possível antever”, completa.

De meados de março até 18 de maio, o FGC já havia pago R$ 1,97 bilhão a mais de 45 mil credores da BRK e da Portocred com depósitos elegíveis à garantia, como Certificados de Depósitos Bancários (CDBs), Letras Financeiras (LFs) e Depósitos a Prazo com Garantia Especial (DPGEs).

No total, as duas instituições financeiras têm cerca de 54 mil credores com direito a receber cerca de R$ 2,2 bilhões, mas, segundo o FGC, quase 20% deles sequer iniciaram o processo de solicitação do pagamento pelo aplicativo do fundo.

No caso da BRK, muitos credores eram pessoas físicas, que investiram nos CDBs da financeira que eram distribuídos em plataformas de investimento.

Embora BRK e Portocred tenham sofrido liquidação na mesma data, os pagamentos das garantias começaram com alguns dias de diferença. Lima explica que essa diferença pode acontecer porque a forma de organização dos bancos de dados das instituições financeiras varia de uma para a outra.

“O liquidante enfrenta o desafio operacional de montar uma lista de credores. Ele precisa cruzar os dados das corretoras com os da B3 e os da instituição que quebrou, ver se não há bloqueio no Sisbacen, se não houve transferência de custódia do título… Há muito trabalho envolvido”, diz.

O Fundo Garantidor de Créditos é uma instituição privada, sem fins lucrativos e mantida pelas próprias instituições financeiras associadas com o objetivo de manter a estabilidade do sistema financeiro brasileiro.

Sua função é garantir depósitos em contas-correntes, contas-poupança ou aplicações financeiras de renda fixa (como CDBs, LCIs, LCAs, LCs e LFs) emitidas por essas associadas em um limite de até R$ 250 mil por CPF ou CNPJ por instituição financeira, totalizando um limite global de R$ 1 milhão por CPF ou CNPJ em todas as instituições financeiras. Já no caso dos DPGEs, o limite de cobertura sobe para R$ 40 milhões.

Quando uma instituição financeira quebra, o que o FGC faz é assumir o lugar dos depositantes na fila de credores do banco ou financeira em questão. Em outras palavras, o fundo reembolsa quem tem depósitos elegíveis à garantia e depois passa a concorrer como credor da instituição financeira na tentativa de reaver ao menos parte dos valores pagos e recompor o saldo do fundo.

“O FGC não é um mecanismo a fundo perdido e nem é de interesse da sociedade que seja”, explica Lima. “Esta é uma das formas que o fundo tem de recompor suas reservas. Se não, seria muita destruição de valor.”

No ano passado, o patrimônio do FGC cresceu 15,65%, para R$ 107,9 bilhões, e sua liquidez passou de R$ 71,5 bilhões para R$ 86,9 bilhões, resultando num índice de 2,23%, mais próximo do patamar pré-pandemia. Em 2020, este índice de liquidez, que deve ser mantido entre 2,30% e 2,70%, chegou a cair para menos de 2,00%.

Lima explica que, durante a pandemia, não foi um aumento no pagamento de garantias – em razão, por exemplo, de uma quebradeira de bancos – que fez o indicador cair, mas sim uma forte alta nos depósitos com garantia do FGC, numa fuga dos investidores para aplicações financeiras mais seguras diante da crise.

Para o diretor-executivo do fundo, isso denota uma confiança das pessoas no sistema bancário, o que explicaria também a alta dos depósitos garantidos ao longo de 2022, para além da questão dos juros altos.

“Os demais produtos destinados às pessoas físicas estão passando por alta volatilidade, mas o produto bancário sofre menos com isso. A grande preocupação é se o banco vai te pagar depois. Mas como o sistema bancário é sólido, e as pessoas confiam nele, elas acabam recorrendo a ele. Contribui para essa percepção o fato de que o FGC está muito bem capitalizado”, diz.

Enquanto parte dos usuários das canetas emagrecedoras buscam perder peso, eles engordam as vendas da Lindt, afirma empresa

Com o Fuleco agora aposentado, mais de 95% da obra da Linha 17-Ouro já está concluída, segundo o Metrô

Lotofácil foi a única loteria a ter ganhadores na segunda-feira (9). Todas as demais modalidades sorteadas ontem acumularam. Em contrapartida, os prêmios em jogos aumentaram.

Bets alegam que a Kalshi e a Polymarket não têm sede nem autorização para atuar no Brasil e pressionam para suas atividades sejam suspensas.

O iPhone 17e já pode ser adquirido e está sendo produzido no interior de São Paulo

Projeto de transporte hidroviário deverá conectar represas da zona sul de São Paulo aos rios Pinheiros e Tietê

A Dupla de Páscoa abre o calendário de sorteios especiais das loterias da Caixa, que conta também com a Quina de São João, a Lotofácil da Independência e a Mega da Virada.

Como a Mega-Sena só corre amanhã, a Quina e a Dupla Sena são as loterias da Caixa com os maiores prêmios em jogo na noite desta segunda-feira (9); confira os valores em disputa.

O atraso da Receita Federal bombou no Seu Dinheiro na última semana, junto com bancos grandes e pequenos

Camaçari, Rio de Janeiro e Osasco tem novos milionários da Lotofácil; Mega-Sena e Quina acumulam prêmios maiores

Jeff Bezos não gosta de apresentações e valoriza a opinião dos funcionários, mesmo os mais juniores

Ranking reúne as ações mais citadas por bancos e corretoras nas carteiras recomendadas do mês

Ouro sobre nesta sexta-feira (6), mas fecha semana no vermelho; entenda o que mexeu com o metal

O melhor símbolo de status para um milionário é uma conta bancária robusta, segundo Brian David Crane

Escalada do conflito no Oriente Médio provoca disparada histórica do petróleo, que ultrapassa os US$ 90; alta impulsiona ações da Petrobras na bolsa

A compra e o contrato de locação de 25 anos envolvem 11 imóveis destinados a atividades médico-hospitalares

Documentário lidera ranking da plataforma de streaming ao detalhar a batalha judicial entre uma secretária de confiança e uma suposta esposa

Enquanto o Banco Central recolhe as cédulas da primeira família do real, a disputa pelos itens cresce e preços que já ultrapassam R$ 5 mil

Entenda a origem do Dia da Mulher, marcada por lutas e pala reivindicação de direitos, igualdade e reconhecimento.

Nicola Dickinson, do Reino Unido, ganhou sorteio e agora é dona de uma casa avaliada em muitos milhões