O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Em meio a ruídos políticos, governo precisa tirar o arcabouço fiscal da frente para avançar com a reforma tributária

O Brasil vive uma semana importante, às vésperas da Super Quarta de 3 de maio, quando teremos definição de política monetária no Brasil e nos Estados Unidos.

Acontece que a decisão por aqui está lastreada não só na inflação corrente, mas, sim, nas expectativas de inflação, as quais estão sem ancoragem há algum tempo.

Em outras palavras, ainda que o IPCA-15 de abril, a prévia da inflação oficial, venha na quarta-feira (26) abaixo do esperado, como aconteceu no IPCA de março no início do mês, ainda teríamos que enfrentar o problema das expectativas dos investidores, que estão bem céticos quanto às intenções do atual governo para com a inflação.

O arcabouço fiscal: a regra que substituirá o teto de gastos e que foi apresentada formalmente ao mercado e ao Congresso nos últimos dias — desde o final de março sabíamos a ideia geral, mas foi só recentemente que conhecemos o texto finalizado, com todas as suas exceções.

Não apenas o detalhamento frustrou um pouco o humor dos investidores, mas a dependência exacerbada em aumento de arrecadação para sustentar a nova âncora gera preocupação, aumentando as incertezas sobre a intenção de zerar o déficit público em 2024.

Conforme podemos observar no gráfico abaixo, criado com excelência pelo time de altíssimo nível da Wealth High Governance (WHG), a carga tributária no Brasil já é extremamente elevada para um país de renda média. Em outras palavras, um ajuste fiscal baseado em mais receita parece carecer do principal foco de atenção: o gasto.

Leia Também

Note como as receitas do governo brasileiro (em % PIB) se aproximam mais da média dos países desenvolvidos da Organização para a Cooperação e Desenvolvimento Econômico (OCDE) do que da média da América Latina. Infelizmente, porém, rever o destino dessas receitas não parece ser um trabalho para os próximos quatro anos.

Com o ceticismo em relação à conquista de receita, o cronograma fica cada vez mais apertado. O governo precisa aprovar o quanto antes a regra para entrar no segundo tema de peso do ano: a reforma tributária.

Conhecemos a caricatura brasileira, com a grande quantidade de horas gastas por uma empresa em um ano para honrar tributos, considerando o preparo, a declaração e o pagamento (estima-se mais de 1.500 horas por ano).

Uma proposta para reformar minimamente o sistema tributário, portanto, seria muito bem-vinda. Para ilustrar, recorro novamente aos amigos da WHG, que comentaram recentemente sobre a nota técnica preparada para o Centro de Cidadania Fiscal.

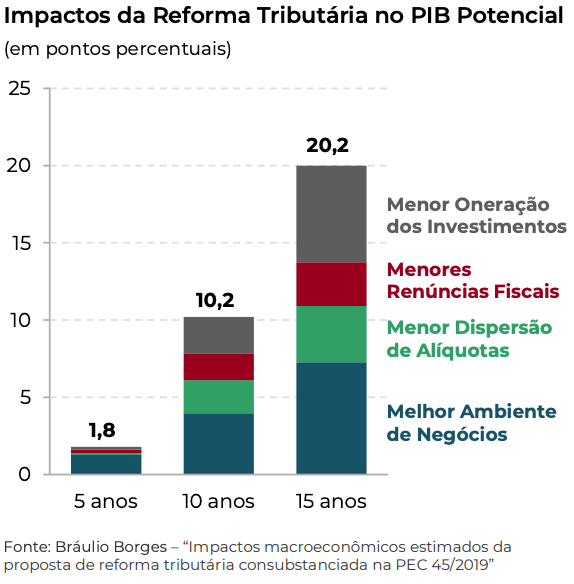

O estudo "Impactos macroeconômicos estimados da proposta de reforma tributária consubstanciada na PEC 45/2019", do economista Bráulio Borges, mostra os benefícios da reforma tributária, impactando o PIB potencial de diferentes formas:

Uma coisa chama a atenção, porém. Não há nada para o curto prazo. Aliás, a diferença entre os frutos colhidos com 5 e 10 anos de reforma é impressionante.

Dito de outra maneira, os impactos da reforma demoram algum tempo até serem sentidos de maneira mais intensa (transição entre os regimes de tributos).

Ou seja, precisamos de receita e resultado hoje, quando a reforma tributária, ainda que seja um caminho, não deverá trazer bons frutos tão cedo. Por isso vemos o mercado tão cético.

Para piorar, tivemos o caso do ministro chefe do Gabinete de Segurança Institucional (GSI), Gonçalves Dias, que pediu exoneração do cargo depois da divulgação de imagens que mostram sua suposta conivência com as manifestações no dia 8 de janeiro.

O movimento gerou um receio de que a instalação de uma Comissão Parlamentar Mista de Inquérito (CPMI) que investigará os atos possa atrapalhar a tramitação do arcabouço, gerando mal-estar adicional sobre os ativos de risco locais — corremos contra o tempo, tendo este trimestre para aprovar o arcabouço e o próximo semestre para a reforma tributária.

Se perdermos 2023, a janela não se abrirá tão cedo (2024 é ano eleitoral).

Francamente? Acredito que a notícia seja mais ruído do que sinal. O próximo presidente do Senado, Rodrigo Pacheco, tranquilizou a todos dizendo que o cronograma não deveria ser alterado.

Quanto antes resolvermos isso, melhor. A proposta do arcabouço parece ter agradado a boa parte do Congresso, que pretende colocar um enforcement mais rigoroso na lei.

Sim, é possível tecer muitas críticas ao arcabouço. A própria Fitch Ratings avaliou que a regra não deve estabilizar a dívida pública, muito por conta da necessidade de aumento de receitas — a estabilização da dívida requer um superávit primário de 2,0% a 2,5%. Parece difícil.

Mesmo assim, em um ambiente tão complexo para a tomada de decisão de política econômica, uma regra que simplesmente não explode o país já me parece o suficiente, ao menos até 2026.

Enquanto o texto tramita, lidamos com a audiência com Roberto Campos Neto, presidente do BC, na Comissão de Assuntos Econômicos do Senado. Desde que não haja surpresas da fala da autoridade, o mercado deve reagir bem.

Espero que a situação evite novas críticas do governo. Em sendo o caso, eu não vejo razão para temer. Mais importante, no meu entendimento, será o IPCA-15 de quarta-feira, como falei anteriormente.

A mediana das estimativas aponta para uma desaceleração da inflação, de 5,36% para 4,30% na comparação anual. Caso o dado venha abaixo do esperado, podemos ter espaço para um novo rali dos ativos, como no início do mês.

São três meses exatos desde que Lando Norris confirmou-se campeão e garantiu à McLaren sua primeira temporada em 17 anos. Agora, a Fórmula 1 está de volta, com novas regras, mudanças no calendário e novidades no grid. Em 2026, a F1 terá carros menores e mais leves, novos modos de ultrapassagem e de impulso, além de novas formas de recarregar as […]

Ações das petroleiras subiram forte na bolsa nos últimos dias, ainda que, no começo do ano, o cenário para elas não fosse positivo; entenda por que ainda vale ter Petrobras e Prio na carteira

Para dividendos, preferimos a Petrobras que, com o empurrãozinho do petróleo, caminha para um dividend yield acima de 10%; já a Prio se enquadra mais em uma tese de crescimento (growth)

Confira o que esperar dos resultados do 4T25 da Petrobras, que serão divulgados hoje, e qual deve ser o retorno com dividendos da estatal

A concentração em tecnologia deixou lacunas nas carteiras — descubra como o ambiente geopolítico pode cobrar essa conta

A Ação do Mês busca chegar ao Novo Mercado e pode se tornar uma pagadora consistente — e robusta — de dividendos nos próximos anos; veja por que a Axia (AXIA3) é a escolhida

Veja como acompanhar a temporada de resultados das construtoras na bolsa de valores; PIB, guerra no Oriente Médio e Caged também afetam os mercados hoje

Mais do que tentar antecipar desfechos políticos específicos, o foco deve permanecer na gestão de risco e na diversificação, preservando uma parcela estratégica de proteção no portfólio

Em situações de conflito, fazer as malas para buscar um cenário mais tranquilo aparece como um anseio para muitas pessoas. O dinheiro estrangeiro, que inundou a B3 e levou o Ibovespa a patamares inéditos desde o começo do ano, tem data para carimbar o passaporte e ir embora do Brasil — e isso pode acontecer […]

Primeiro bimestre de 2026 foi intenso, mas enquanto Ibovespa subiu 18%, IFIX avançou apenas 3%; só que, com corte de juros à vista, é hora de começar a recompor posições em FIIs

Entre as cabines de primeira classe e os destinos impactados pelo excesso de visitantes, dois olhares sobre a indústria de viagens atual

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando