O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

No dia da Independência do Brasil, confira os ativos mais recomendados de uma classe que é uma das favoritas do brasileiro para geração de renda passiva

“Independência financeira ou morte!”: com uma pequena adaptação, o grito do Ipiranga poderia ser bradado por milhões de brasileiros neste 7 de setembro.

Se em 1822 o objetivo da população era livrar-se do controle de Portugal, atualmente a busca é por libertar-se da necessidade de trabalhar longas horas todos os dias por um salário.

Mas o lugar certo para ir em busca da tão sonhada liberdade financeira fica a menos de seis quilômetros do Parque da Independência — local onde Dom Pedro teria dado o grito original.

É na B3, a bolsa brasileira, que são negociados, entre outros ativos, os fundos de investimento imobiliário (FIIs).

A classe se tornou uma das favoritas dos brasileiros quando o assunto é geração passiva de renda. Isso porque uma das características mais marcantes dos FIIs é o depósito mensal de dividendos na conta dos cotistas que são isentos de Imposto de Renda em fundos com mais de 500 investidores.

A fonte desses rendimentos pode vir da renda obtida com a venda ou aluguel de imóveis ou do retorno de ativos de crédito ligados ao mercado imobiliário, como os certificados de recebíveis imobiliários (CRIs).

Leia Também

Mas uma das dificuldades para quem aposta na categoria é escolher quais FIIs devem entrar na carteira entre as mais de 480 opções de fundos imobiliários listados na B3.

Uma ferramenta que pode auxiliar nessa hora são as carteiras recomendadas, seleções feitas por especialistas de casas de análises e corretoras que buscam apontar os ativos mais promissores em cada mês.

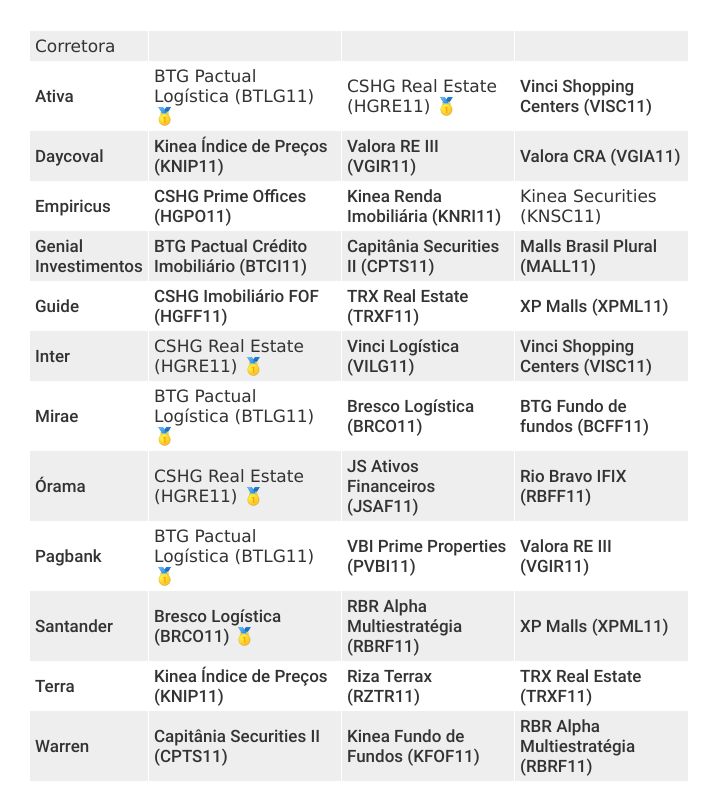

As casas consultadas pelo Seu Dinheiro em setembro elegeram duas opções: o BTG Pactual Logística (BTLG11) e CSHG Real Estate (HGRE11). Presentes entre os favoritos de três carteiras cada, os dois FIIs são os mais recomendados para o mês.

Vale destacar que ambos são fundos imobiliários de tijolo, categoria que recebe esse nome por investir em escritórios, galpões e shoppings centers.

Com o início de ciclo de queda dos juros e o arrefecimento da inflação ameaçando reduzir o retorno de fundos de papel, as carteiras de ativos reais voltaram ao topo da preferência dos analistas.

Além dos dois ativos em destaque, outros sete fundos imobiliários chamaram a atenção dos analistas neste mês e receberam duas indicações cada. São eles: Bresco Logística (BRCO11), Capitânia Securities II (CPTS11), Kinea Índice de Preços (KNIP11), TRX Real Estate (TRXF11), Vinci Shopping Centers (VISC11), Valora RE III (VGIR11) e XP Malls (XPML11).

Confira abaixo todos os fundos presentes no ‘top 3’ das corretoras em setembro:

Entendendo o FII do Mês: todos os meses, o Seu Dinheiro consulta as principais corretoras do país para descobrir quais são suas apostas para o período. Dentro das carteiras recomendadas, normalmente com até 10 fundos imobiliários, os analistas indicam os seus três prediletos. Com o ranking nas mãos, selecionamos os que contaram com pelo menos duas indicações.

Um dos favoritos das corretoras neste mês, o BTG Pactual Logística (BTLG11) está com a carteira cheia e pronta para aproveitar a retomada do setor imobiliário, pois concluiu neste mês sua 12ª emissão de cotas.

A operação, anunciada em agosto, tinha o objetivo inicial de levantar R$ 600 milhões. Mas, com a alta demanda dos investidores, o BTLG11 colocou em jogo um lote extra de cotas e captou uma cifra ainda maior, de R$ 749,9 milhões.

Vale destacar que o FII já havia engordado o caixa com a venda de dois imóveis no final de junho em uma transação milionária.

O BTLG11 receberá R$ 105 milhões pelos ativos BTLG Dutra e BTLG Ambev Santa Luiza, negociados com o Suno Log (SNLG11), outro fundo do segmento de logística. O FII prevê um lucro de cerca de R$ 0,92 por cota com o negócio, que será pago em três parcelas.

A venda representou uma redução do número de ativos do portfólio, mas o Pagbank — uma das casas a recomendar o fundo neste mês — relembra que o BTG Logística incorporou recentemente dois outros FIIs menores, o que trouxe “mais diversificação para a carteira” e gerou um “incremento” nos resultados.

Atualmente, o portfólio do BTG Pactual Logística é formado por 22 imóveis. Os empreendimentos dividem-se entre seis estados brasileiros, mas 82% da Área Bruta Locável (ABL) está em São Paulo, principal centro de consumo do país.

Com a receita gerada pelos imóveis e vendas, o fundo registrou um dividend yield de 8,9% e pagou rendimentos de R$ 0,76 por cota no mês passado. Considerando também a valorização das cotas no mercado secundário, o FII entrega um retorno de 29,31% em 36 meses.

O segundo favorito do mês, o CSHG Real Estate (HGRE11), também concentra sua carteira em São Paulo, mas no mercado de lajes corporativas.

O fundo — que aparece pela segunda vez consecutiva no topo da preferência das corretoras — detém participações em 17 imóveis entre torres corporativas e lajes individuais. A maior parte deles se encontra na capital paulista, em eixos importantes para o segmento, como as avenidas Chucri Zaidan, Berrini e Faria Lima.

Nem todas elas, porém, estão ocupadas. De acordo com a Órama, a vacância física do portfólio, de 27,6%, ainda está elevada.

Apesar da ressalva, a corretora, que manteve o fundo em seu “top 3” de setembro, afirma que a gestão está “bastante ativa” na busca por potenciais locatários para ocupar as áreas vagas e tem anunciado novas locações.

“Além disso, o time é muito transparente ao apresentar os desafios do portfólio, detalhes de negociações com inquilinos e perspectivas para o fundo”, afirma a Órama.

Outro ponto forte do HGRE11 é a rentabilidade: o dividend yield foi de 6,57% no último mês e ele acumula retorno de 21,9% no ano. O percentual está acima do IFIX — índice que reúne os principais FIIs da B3 e que subiu 11,5% no período — e do CDI Bruto, de 7,6%, segundo dados do último relatório gerencial do fundo.

O montante considera o período de janeiro até a primeira semana de março e é quase o dobro do observado em 2025, quando os gringos injetaram R$ 25,5 bilhões na B3

A alta do petróleo animou o mercado, mas um alerta de analistas está chamando atenção; confira o que diz a Genial Investimentos

Na carta de fevereiro, o fundo de Stuhlberger avalia o conflito no Oriente Médio e diz quais as peças do tabuleiro foram mexidas — o lendário investidor deu tchau para o euro

Segundo analistas, os preços da commodity só vão se acomodar se ficar claro para o mercado quanto tempo o conflito no Oriente Médio vai durar

Enquanto o Oriente Médio ferve, o UBS vê o Brasil como um dos emergentes menos expostos ao conflito

Embora o risco político da Petrobras afete a inclinação dos investidores brasileiros em investir na ação, os estrangeiros são mais otimistas com a ação

Resultado do quarto trimestre mostra avanço nas operações de incorporação, mas perdas da Resia continuam pressionando o balanço e preocupando analistas

Alta da commodity chegou a superar 25% durante a madrugada, empurrou investidores para ativos de proteção e reacendeu temores de inflação e juros altos — inclusive no Brasil

A possibilidade de reabertura da janela de IPOs atrai empresas dispostas a abrir o capital, mas movimento nessa direção ainda é tímido

Com o início do horário de verão nos Estados Unidos e na Europa, a bolsa brasileira encurta o tempo de negociação para manter a sincronia com os mercados globais

Escalada da guerra no Oriente Médio e disparada do petróleo marcaram a semana na bolsa brasileira; veja as ações com maiores altas e quedas

A fabricante de aeronaves registrou resultados abaixo do esperado pelo mercado e ações reagem em queda: o que aconteceu com a Embraer?

Veja quais são os fundos imobiliários favoritos dos analistas neste mês e como posicionar sua carteira de FIIs agora

Mesmo com juros altos e volatilidade global, analistas veem um grupo seleto de empresas capaz de atravessar a turbulência e se valorizar na bolsa neste ano

Ao Seu Dinheiro, analistas da Empiricus Research recomendaram seus investimentos preferidos para março, entre ações, fundos imobiliários e criptoativos

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu