O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

O Banco do Brasil (BBAS3) ficou acima das expectativas do mercado, tanto em termos de ganhos quanto em rentabilidade (RSPL)

O Banco do Brasil (BBAS3) mostrou, mais uma vez, que está na elite das grandes instituições financeiras comerciais: fechou o segundo trimestre de 2023 com um lucro líquido ajustado de R$ 8,78 bilhões, alta de 11,7% em um ano — a cifra só encontra paralelo no Itaú e seu ganho de R$ 8,74 bilhões no período.

O resultado ficou ligeiramente acima das projeções do mercado; a média das projeções de seis casas de análise ouvidas pelo Seu Dinheiro apontava para um lucro de R$ 8,68 bilhões. O dado apresentado pelo BB, inclusive, supera até a mais otimista das estimativas, de R$ 8,76 bilhões, do BTG Pactual.

A força do Banco do Brasil, no entanto, não vem só da última linha do seu balanço. A rentabilidade, medida pelo RSPL (retorno sobre o patrimônio líquido) ficou em 21,3%; ao fim do primeiro trimestre, o índice era de 21%.

Novamente, Itaú e BB estão numa categoria própria, com a rentabilidade — um dos indicadores mais importantes para analisar a saúde das operações de uma instituição financeira — girando em torno dos 20%. Santander e Bradesco, por outro lado, ficaram para trás e permanecem na casa dos 10%.

Novamente, o número do Banco do Brasil ficou acima do esperado pelos analistas: a média das projeções era de 20,7% para o trimestre.

Já era esperado que o Banco do Brasil mostrasse novamente um sinal de força nas linhas de lucro e rentabilidade. Dito isso, os analistas indicavam que o balanço poderia trazer um calcanhar de Aquiles: uma eventual deterioração na dinâmica das provisões.

Leia Também

E, de fato, as suspeitas se confirmaram: a chamada PCLD ampliada — as provisões para créditos de liquidação duvidosa, o que, na prática, representa o montante reservado para cobrir calotes — foi de R$ 7,2 bilhões, um salto de 22,6% em relação aos níveis de março; na base anual, a cifra mais que dobrou.

O xis da questão foi o segmento de grandes clientes, que obrigou o Banco do Brasil a elevar de maneira significativa a proteção para "risco de crédito": a linha totalizou R$ 8,5 bilhões no trimestre; nos três primeiros meses de 2023, foi de R$ 4,15 bilhões.

"No primeiro trimestre, houve o reperfilamento de dívida de cliente do segmento large corporate, com desconstituição de provisão no montante de R$ 2,546 bilhões e concomitante reconhecimento de perda por imparidade de debênture originada no contexto da mudança do perfil de dívida (de crédito para TVM), fato que impacta parte da comparação com o segundo trimestre", diz o BB.

O problema não para por aí: novamente sem citar nomes e afirmando apenas tratar-se de um cliente large corporate que entrou em recuperação judicial em janeiro, o Banco do Brasil diz ter adicionado R$ 338,8 milhões para proteger-se do risco de perda de crédito.

Por mais que o BB tenha optado por não revelar qual é o tal cliente problemático, analistas já apontavam que a possível alta nos provisionamentos tinha nome: Americanas, a gigante do varejo que revelou uma fraude bilionária em seus balanços no começo deste ano.

Por fim, há também um efeito negativo vindo da carteira de clientes pessoa física, em que, segundo o Banco do Brasil "houve o agravamento de risco nas linhas não consignadas".

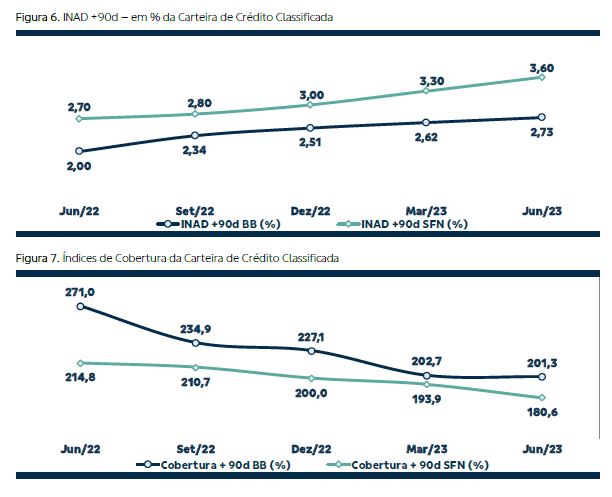

Em paralelo à alta nas provisões, o índice que mede as dívidas vencidas há mais de 90 dias chegou a 2,73% — estava em 2,62% em março e em 2,51% ao fim de 2022. Mesmo assim, a inadimplência do BB segue abaixo do patamar do Sistema Financeiro Nacional (SFN) como um todo, de 3,60%.

"No trimestre, parte das operações de crédito com o cliente específico do segmento large corporate que entrou com pedido de recuperação judicial em janeiro de 2023 passou a impactar o indicador de inadimplência acima de 90 dias", diz o Banco do Brasil, novamente sem dar nome aos bois.

Ainda no que diz respeito à qualidade de crédito, o BB fechou o trimestre com um índice de cobertura — a relação entre o saldo de provisões e o saldo de operações vencidas há mais de 90 dias — de 201,3%, um patamar ligeiramente abaixo dos 202,7% vistos em março.

Em termos de margem financeira bruta, o Banco do Brasil fechou o trimestre com R$ 22,9 bilhões, alta de 34,2% em relação ao mesmo período de 2022 — na base trimestral, a expansão foi de 8,2%. E as boas notícias vieram das duas grandes componentes das receitas financeiras da instituição.

As operações de crédito, por exemplo, tiveram alta de 28,3% em um ano, para R$ 33,6 bilhões. Mas o destaque fica com o resultado da tesouraria, que aumentou 56,1% na mesma base de comparação, para R$ 11,6 bilhões.

"No trimestre, as receitas financeiras se elevaram em 6,7% [em relação aos três primeiros meses do ano] (4,1% em Operações de Crédito e 15,3% em Tesouraria), beneficiadas pelo crescimento da carteira de crédito e dos títulos e valores mobiliários, respectivamente", diz o BB.

Usando termos mais comparáveis com os grandes bancos privados: a margem com clientes aumentou 3% em relação ao primeiro trimestre, atingindo R$ 20 bilhões — o aumento do spread, de 8,8% para 8,9%, ajudou a impulsionar o resultado.

A margem com mercado também cresceu: a alta foi de 22,1%, para R$ 2,8 bilhões, em meio à "elevação do resultado de títulos e valores imobiliários alocados na tesouraria e na margem financeira do Banco Patagonia".

A carteira de crédito ampliada do Banco do Brasil também se expandiu, conforme previam os analistas: chegou a R$ 1,045 trilhão, alta trimestral de 1,2%. Um aumento tímido, mas que mostra tendências positivas nos segmentos pessoa jurídica, pessoa física e externo; o total do agronegócio teve leve baixa.

"A carteira ampliada Agro recuou 0,3% no trimestre e obteve crescimento de 22,7% em 12 meses. A queda trimestral reflete a liquidação de operações de custeio, que ocorre sazonalmente no último trimestre do Plano Safra", diz o BB.

Colocando na conta o resultado da primeira metade de 2023, o Banco do Brasil revisou algumas de suas projeções operacionais e financeiras para o ano — as estimativas para a carteira de crédito e a margem financeira melhoraram, mas as de provisões pioraram. Veja um resumo do que mudou:

Guidance revisado do Banco do Brasil (BBAS3) para o ano

| Projeções para 2023 | Antigas | Revisadas |

| Carteira de crédito | alta entre 8% e 12% | alta entre 9% e 13% |

| - Segmento empresas | alta entre 7% e 11% | alta entre 8% e 12% |

| - Segmento agro | alta entre 11% e 15% | alta entre 14% e 18% |

| Margem financeira bruta | alta entre 17% e 21% | alta entre 22% e 26% |

| Provisões totais | entre R$ 19 bi e R$ 23 bi | entre R$ 23 bi e R$ 27 bi |

| Receitas de prestação de serviços | alta entre 7% e 11% | alta entre 4% e 8% |

Além disso, houve espaço até para um anúncio de remuneração extra aos acionistas: ao todo, serão distribuídos R$ 410,1 milhões sob a forma de dividendos e R$ 1,868 bilhão como juros sob o capital próprio (JCP), totalizando R$ 2,278 bilhões em proventos:

O pagamento é referente ao segundo trimestre de 2023 e terá como base a posição acionária de 21 de agosto; os papéis BBAS3 passam a ser negociados "ex-direitos" no dia seguinte. O dinheiro cairá na conta dos acionistas em 30 de agosto.

Para o banco, a hora de comprar o FII é agora, e o motivo não são só os dividendos turbinados

O Bradesco BBI rebaixou recomendação da Porto Seguro para neutra, com a avaliação de que boa parte dos avanços já está no preço atual

Confira as principais movimentações do mercado de fundos imobiliários, que voltou do Carnaval “animado”

Mais flexíveis, os fundos imobiliários desse segmento combinam proteção com potencial de valorização; veja onde estão as principais oportunidades, segundo especialistas

O galpão logístico que é protagonista de uma batalha com os Correios terá novo inquilino e o contrato prevê a redução da vacância do FII para 3,3%

Movimento faz parte da reta final da recuperação judicial nos EUA e impacta investidores com forte diluição

As empresas substituíram os papéis da Cyrela (CYRE3) e Rede D’Or (RDOR3)

A companhia promoveu um grupamento na proporção 2 por 1, sem alteração do capital social, mas outra aprovação também chamou atenção do mercado

Após a compra, o fundo passará a ter 114 imóveis em carteira, com presença em 17 estados e uma ABL de aproximadamente 1,2 milhão de metros quadrados

ADRs da Vale e Petrobras antecipam dia de volatilidade enquanto mercados voltam do feriado; aversão a risco e queda do minério de ferro explicam quedas

Com fluxo estrangeiro concentrado no Ibovespa, as small caps também sobem no ano, mas ainda não brilham. Werner Roger, CIO da Trígono Investimentos, conta o que falta para isso

Wall Street não parou nesta terça-feira (17), encerrando o pregão com alta modesta. Já na B3, o investidor troca a fantasia pelos gráficos e encara a ata do Fed em plena Quarta-feira de Cinzas.

Embora um entendimento geral tenha sido alcançado nesta terça-feira (17), o Oriente Médio segue em alerta com trocas ameaças de ataque de Trump e o fechamento do Estreito de Ormuz

Mudança na margem para ouro, prata e platina aceleraram a queda de preços dos metais; entenda o que mudou e como isso mexeu com as cotações

Com baixa vacância, contratos longos e espaço para reciclagem de ativos, Patria Renda Urbana segue entre os preferidos da corretora

Um único relatório impulsionou o valor da empresa na bolsa em 30%, mas teve um efeito muito maior para outras companhias de logística

Ainda que 850 mil investidores seja um marco para a indústria de ETFs, ainda é um número pequeno na comparação com o número de 100 milhões de investidores na renda fixa e de 5,4 milhões na renda variável

Pregão ficará fechado por alguns dias e voltará em horário reduzido; Tesouro Direto também sofre alterações

Há um leque de oportunidades no mundo dos ETFs, para diferentes tipos de investidores, do mais conservador ao mais agressivo

Levantamento da Quantum Finance mostra que fundos de papel lideraram as altas de janeiro, com retornos que chegaram a ser seis vezes maiores que o do IFIX