O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

As empresas divulgam resultados do segundo trimestre nesta quinta (11); os números podem dar pistas sobre a manutenção ou não do rali recente das ações

No filme recém lançado da Netflix “De Volta ao Baile”, Stephanie Conway acorda após 20 anos de coma e decide voltar para o ensino médio, recuperar o status de popular e ser coroada como a rainha do baile. Essa, porém, poderia ser a história das varejistas brasileiras, como Via (VIIA3) ou Americanas (AMER3) — e, em especial, do Magazine Luiza (MGLU3).

As gigantes do varejo perderam o status de estrelas do mercado de ações para amargar perdas próximas a 90% nos últimos dois anos — período que coincide com o início do aperto monetário realizado pelo banco central brasileiro, que já monitorava o descasamento das perspectivas de inflação.

Mas, assim como a personagem do filme da Netflix, Magazine Luiza e Via ensaiam para voltar ao baile da B3 com ganhos acumulados de quase 30% no mês. A única que ainda não despertou do sono na bolsa é Americanas, que vai na contramão da alta recente das concorrentes, porém registrou uma queda menor.

Então será que as varejistas vão ser novamente coroadas como rainhas da bolsa? A resposta pode estar no balanço dessas empresas no segundo trimestre — e as três reportam seus números nesta noite.

A tendência é que o varejo brasileiro mostre uma recuperação contínua das vendas no segundo trimestre, contrastando com o cenário de rápida deterioração para os consumidores, segundo analistas.

O Santander, no entanto, alerta que as margens operacionais pressionadas e a evolução do lucro por ação na comparação anual podem prenunciar uma piora no segundo semestre e em 2023.

Leia Também

“Esperamos que praticamente 60% das varejistas que acompanhamos reportem queda do lucro líquido ano a ano — devido a uma Selic mais alta e maior alavancagem financeira”, disseram os analistas Rubem Couto e Eric Huang.

Outra tendência a ser observada, segundo Couto e Huang, é a deterioração do financiamento ao consumidor, o que pode afetar negativamente algumas empresas.

Já o Citi destaca dois impulsionadores importantes de demanda para o varejo neste ano:

1) o Auxilio Brasil de R$ 600, anunciado em 15 de julho e que vai até o final de dezembro;

2) a Copa do Mundo (principalmente porque será durante o mês de Black Friday).

No entanto, o banco lembra que a persistente inflação, combinada com taxas de juros mais altas (igual a um maior custo da dívida), podem pesar no bolso dos consumidores e manter a demanda discricionária pressionada.

O Magazine Luiza (MGLU3) entrou em 2022 com o pé esquerdo. As ações amargam perdas de 86% no ano e o Magalu saiu do lucro para um prejuízo líquido de R$ 161,3 milhões nos primeiros três meses do ano — muito em função do aumento das despesas financeiras no período.

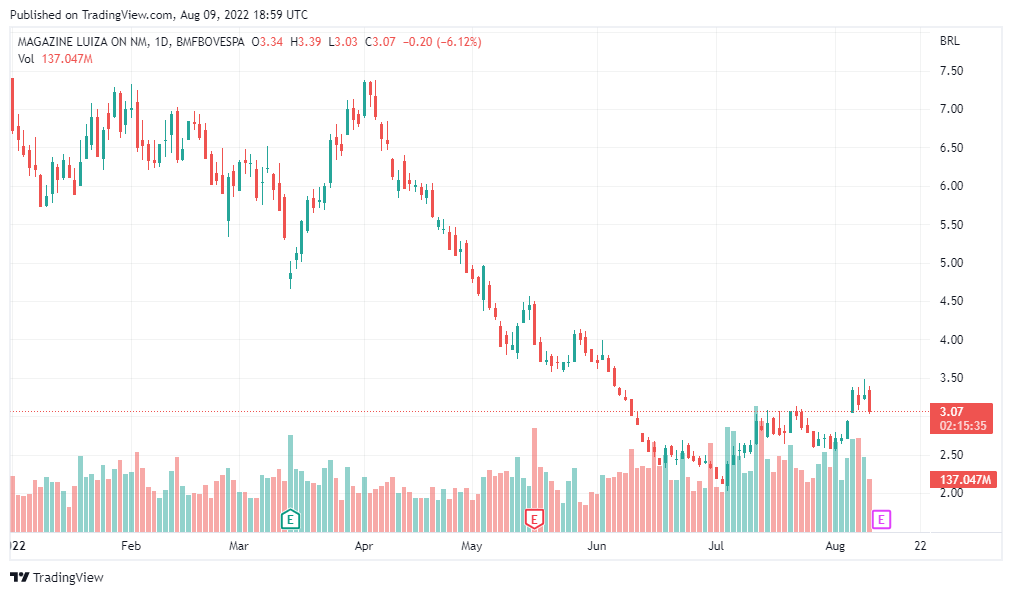

O gráfico abaixo mostra o desempenho das ações do Magazine Luiza no ano:

Para o segundo trimestre, a expectativa é de que o Magazine Luiza apresente uma melhora sequencial em seus resultados, embora ainda com prejuízo.

Segundo o Itaú BBA, a divisão de unidades físicas do Magalu deve ficar estável na base anual, tanto em termos de receita quanto em vendas mesmas lojas (uma métrica importante para medir o desempenho do varejo).

Já para o comércio eletrônico, o banco espera crescimento na divisão 3P (marketplace) de 20% em base anual, que deve compensar a pressão da divisão 1P (venda própria on-line), cuja projeção é de queda de 7% em termos anuais, incluindo o Kabum — gerando um valor bruto de vendas (GMV) estável de R$ 10 bilhões.

Abaixo a previsão de consenso para os resultados da Magazine Luiza no segundo trimestre de 2022 na comparação com o mesmo período de 2021, de acordo com a Bloomberg:

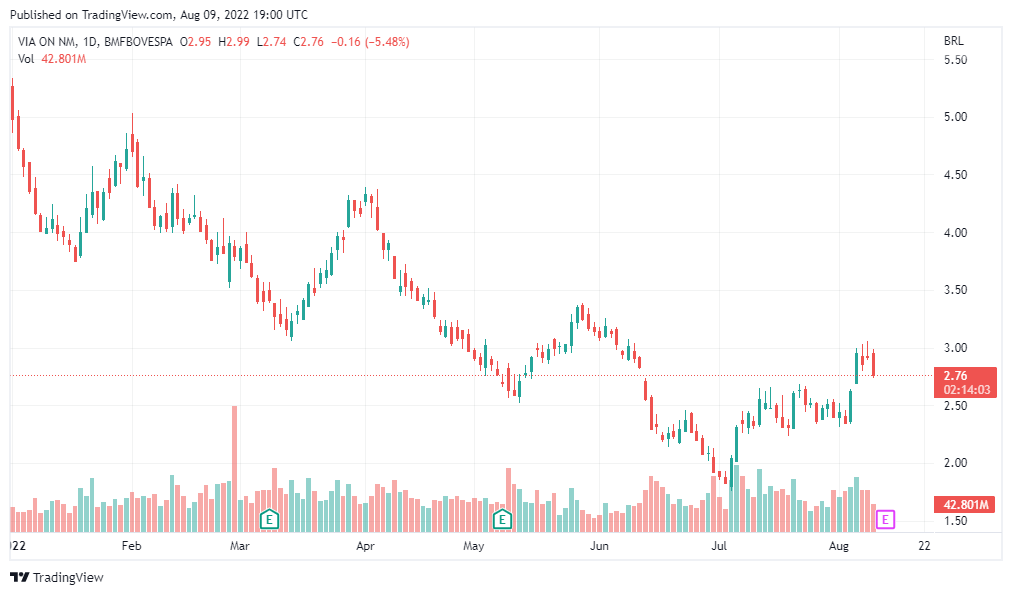

As ações da Via (VIIA3) acumulam perda de 76% no ano, mas recentemente ensaiaram uma recuperação — o ganho no mês já é de 26%.

O gráfico abaixo mostra o desempenho das ações da Via no ano:

Assim como o Magazine Luiza (MGLU3), a Via é mais exposta a eletroeletrônicos e, por isso, o cenário é naturalmente mais difícil no momento para a empresa.

Nesse ambiente, o Citi menciona a natureza altamente discricionária desses itens e a base de comparação menos favorável tanto para a Via como para o Magalu.

No primeiro trimestre, a Via teve um lucro líquido contábil — que inclui custos das provisões com processos trabalhistas — 90% menor na comparação com o mesmo período do ano anterior, de R$ 18 milhões.

Para o período de abril a junho, as projeções indicam que a dona das Casas Bahia deve encarar um prejuízo. As previsões de consenso da Bloomberg, na comparação com o mesmo período de 2021, indicam:

Mas nem tudo está perdido para as varejistas. Ao contrário do Santander, que tem uma visão mais cautelosa para o futuro do setor, o Citi acredita que Magazine Luiza e Via podem ser beneficiados por comparações mais favoráveis no segundo semestre de 2022.

Embora projete uma queda considerável de vendas também em julho e agosto para a Via — de cerca de 11% e 2% em base anual, respectivamente — o banco prevê um ponto de inflexão em setembro, quando o crescimento das vendas deve ser retomado.

Se as despesas financeiras foram as principais responsáveis pela saída do Magazine Luiza do lucro para o prejuízo no primeiro trimestre, a Americanas (AMER3) deve assistir o mesmo filme no segundo trimestre.

Segundo a Eleven, o desempenho da varejista entre abril e junho deve ser misto, com crescimento de GMV de 11% em base anual, resultado do portfólio mais diversificado e menor dependência de produtos de linha branca.

Quanto à rentabilidade, a Eleven projeta uma expansão devido às novas políticas de comissionamento e sinergias da fusão com a B2W, mas alerta que a Americanas deve sofrer com o resultado líquido devido ao forte aumento das despesas financeiras.

Abaixo a previsão de consenso para os resultados da Americanas no segundo trimestre de 2022 na comparação com o mesmo período de 2021, de acordo com a Bloomberg:

O Citi explica que, após uma queima de caixa considerável no primeiro trimestre do ano, a Americanas deve reverter a maior parte desse desembolso no segundo semestre e entregar um fluxo de caixa operacional positivo em 2022.

No entanto, o aumento considerável das despesas financeiras à vista — impulsionado por taxas de juros mais altas — provavelmente compensará esse fluxo de caixa operacional positivo e pressionará os lucros.

A Americanas é uma das poucas varejistas que descola do grupo que viu as ações subirem recentemente. Os papéis AMER3 acumulam perda de 13% no mês e de 69% no ano. O gráfico abaixo mostra o desempenho das ações da Americanas no ano:

Apesar de acumularem perdas próximas de 90% ano ano, as ações de Magazine Luiza (MGLU3), Via (VIIA3) e Americanas (AMER3) ensaiaram um rali recente, com ganho que chegou a 30% no mês.

Será que é a hora de comprar essas ações? De acordo com dados compilados pelo TradeMap, Magazine Luiza tem 15 recomendações, mas nenhuma para venda. São nove para compra de MGLU3, e seis neutras.

O preço-alvo médio é de R$ 7,24, o que representa um potencial de valorização de 121% com relação ao fechamento do início da semana.

No caso da Via, das 15 recomendações, 12 são para compra e três para a venda, com preço-alvo médio de R$ 5,18 — o que representa um potencial de valorização de 77%.

Os dados do TradeMap também mostram que a Americanas tem 17 recomendações: nove de compra, oito neutras e nenhuma de venda. O preço-alvo médio é de R$ 34,56, o que representa um potencial de valorização de 143%.

Relatório aponta desaceleração na geração de caixa da dona da Vivo e avalia que dividendos e valuation já não compensam o menor crescimento esperado

O montante considera o período de janeiro até a primeira semana de março e é quase o dobro do observado em 2025, quando os gringos injetaram R$ 25,5 bilhões na B3

A alta do petróleo animou o mercado, mas um alerta de analistas está chamando atenção; confira o que diz a Genial Investimentos

Na carta de fevereiro, o fundo de Stuhlberger avalia o conflito no Oriente Médio e diz quais as peças do tabuleiro foram mexidas — o lendário investidor deu tchau para o euro

Segundo analistas, os preços da commodity só vão se acomodar se ficar claro para o mercado quanto tempo o conflito no Oriente Médio vai durar

Enquanto o Oriente Médio ferve, o UBS vê o Brasil como um dos emergentes menos expostos ao conflito

Embora o risco político da Petrobras afete a inclinação dos investidores brasileiros em investir na ação, os estrangeiros são mais otimistas com a ação

Resultado do quarto trimestre mostra avanço nas operações de incorporação, mas perdas da Resia continuam pressionando o balanço e preocupando analistas

Alta da commodity chegou a superar 25% durante a madrugada, empurrou investidores para ativos de proteção e reacendeu temores de inflação e juros altos — inclusive no Brasil

A possibilidade de reabertura da janela de IPOs atrai empresas dispostas a abrir o capital, mas movimento nessa direção ainda é tímido

Com o início do horário de verão nos Estados Unidos e na Europa, a bolsa brasileira encurta o tempo de negociação para manter a sincronia com os mercados globais

Escalada da guerra no Oriente Médio e disparada do petróleo marcaram a semana na bolsa brasileira; veja as ações com maiores altas e quedas

A fabricante de aeronaves registrou resultados abaixo do esperado pelo mercado e ações reagem em queda: o que aconteceu com a Embraer?

Veja quais são os fundos imobiliários favoritos dos analistas neste mês e como posicionar sua carteira de FIIs agora

Mesmo com juros altos e volatilidade global, analistas veem um grupo seleto de empresas capaz de atravessar a turbulência e se valorizar na bolsa neste ano

Ao Seu Dinheiro, analistas da Empiricus Research recomendaram seus investimentos preferidos para março, entre ações, fundos imobiliários e criptoativos

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio