O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

CEO da Berkshire Hathaway embolsou cerca de US$ 600 milhões nos últimos dois meses, ao vender quase 18 milhões de ações da chinesa a um preço médio de US$ 35

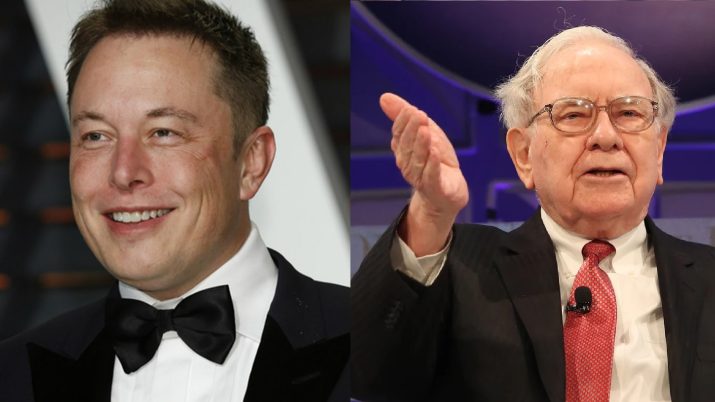

Até mesmo o homem mais rico do mundo pode errar feio em suas projeções. Pouco mais de uma década atrás, Elon Musk gargalhava em uma entrevista quando Warren Buffett incluía a montadora chinesa BYD no portfólio da Berkshire Hathaway.

Acontece que, 11 anos depois, a asiática fez a Tesla perder o cargo de maior vendedora de automóveis elétricos do mundo — e ainda rendeu ao Oráculo de Omaha um retorno de 35 vezes o valor de seu investimento inicial. Vou explicar.

Quando o conglomerado do megainvestidor decidiu investir na montadora BYD, a holding pagou cerca de US$ 1 por ação, gastando cerca de US$ 232 milhões para comprar 225 milhões de ações em 2008.

Essa posição foi mantida até 12 de julho deste ano, segundo registros arquivados na SEC (a CVM dos Estados Unidos). De lá para cá, a Berkshire diminuiu a posição na BYD em 8%, permanecendo com 207 milhões de ações da asiática no portfólio.

Ou seja: o CEO da holding embolsou cerca de US$ 600 milhões só nos últimos dois meses, ao vender quase 18 milhões de ações da chinesa a um preço médio de US$ 35, segundo análise do Markets Insider.

Não é de se espantar. Afinal, é difícil falar de Buffett sem lembrar de sua renomada estratégia de longo prazo em investimentos, o buy & hold (que, em tradução livre, significa comprar e segurar uma ação).

Leia Também

Há algum tempo, Warren Buffett e Elon Musk enfrentam-se num verdadeiro duelo de gigantes, na disputa pelo maior valor de mercado entre suas empresas.

Atualmente, a Berkshire Hathaway possui US$ 617,8 bilhões em valor de mercado, segundo dados do MarketWatch, enquanto a Tesla conta com US$ 846,7 bilhões — uma diferença de aproximadamente US$ 228,9 bilhões.

Acontece que a competição entre os dois bilionários ultrapassou o quesito de indicadores financeiros das empresas. Nos últimos meses, os CEOs passaram a disputar também o coração dos consumidores de carros elétricos.

De um lado, a Tesla, a maior fabricante de veículos elétricos do mundo. Do outro, a BYD, tão caçoada por Elon Musk anteriormente, agora consagrada a maior vendedora de automóveis elétricos do mundo.

Acontece que, apesar de a chinesa BYD ter feito a Tesla perder o posto de maior vendedora de carros elétricos do planeta, os últimos passos de Warren Buffett plantaram dúvidas na cabeça dos investidores.

As recentes alienações feitas pelo Oráculo de Omaha geraram questões como “o CEO da Berkshire Hathaway desistiu de vez da competição com a empresa de Elon Musk?” e “a holding de Buffett ainda vai se desfazer de mais ações da montadora asiática?”.

Para o diretor de investimentos da Atlantis Investment, Yang Liu, o mercado pode ter que se preparar para novas vendas por parte de Buffet.

“Esta é uma tendência comum para os investidores que começam a tirar dinheiro do mercado. Talvez vejamos mais”, disse Liu à CNBC.

Enquanto isso, o analista da Daiwa Capital Markets Hong Kong, Kelvin Lau, afirmou esperar mudanças ainda mais duras por parte da Berkshire Hathaway.

“Esperamos que a Berkshire Hathaway saia completamente de sua posição. Embora esperemos que os fundamentos da empresa permaneçam sólidos, acreditamos que a venda da participação da Berkshire possa impor pressão sobre o preço das ações no curto prazo”.

Vale destacar que os investidores acompanham atentos os próximos movimentos de Warren Buffett. Afinal, a Berkshire pode vender mais de 9,6 milhões de ações sem precisar divulgar ao mercado novas mudanças de participação.

Isso porque as regras da bolsa de valores de Hong Kong estipulam que empresas só devem atualizar o mercado em transações que alteram sua participação percentual em um número inteiro.

Ou seja, o conglomerado só teria que informar aos investidores caso sua fatia na BYD caísse abaixo de 18% de participação.

Com receio de que o megainvestidor Warren Buffett continue vendendo mais ações da chinesa — ou que até mesmo exclua por inteiro a empresa do portfólio de seu conglomerado —, os papéis da BYD desabaram cerca de 30% desde 11 de julho, um dia antes de a Berkshire Hathaway registrar os dados de participação na chinesa.

Atualmente, a participação que a empresa de Buffett detém na BYD, de 18,87%, vale aproximadamente US$ 5,7 bilhões.

O valor corresponde a uma queda de 35% em relação ao pico de US$ 8,8 bilhões visto ao fim de junho.

*Com informações de Markets Insider e Bloomberg

O montante considera o período de janeiro até a primeira semana de março e é quase o dobro do observado em 2025, quando os gringos injetaram R$ 25,5 bilhões na B3

A alta do petróleo animou o mercado, mas um alerta de analistas está chamando atenção; confira o que diz a Genial Investimentos

Na carta de fevereiro, o fundo de Stuhlberger avalia o conflito no Oriente Médio e diz quais as peças do tabuleiro foram mexidas — o lendário investidor deu tchau para o euro

Segundo analistas, os preços da commodity só vão se acomodar se ficar claro para o mercado quanto tempo o conflito no Oriente Médio vai durar

Enquanto o Oriente Médio ferve, o UBS vê o Brasil como um dos emergentes menos expostos ao conflito

Embora o risco político da Petrobras afete a inclinação dos investidores brasileiros em investir na ação, os estrangeiros são mais otimistas com a ação

Resultado do quarto trimestre mostra avanço nas operações de incorporação, mas perdas da Resia continuam pressionando o balanço e preocupando analistas

Alta da commodity chegou a superar 25% durante a madrugada, empurrou investidores para ativos de proteção e reacendeu temores de inflação e juros altos — inclusive no Brasil

A possibilidade de reabertura da janela de IPOs atrai empresas dispostas a abrir o capital, mas movimento nessa direção ainda é tímido

Com o início do horário de verão nos Estados Unidos e na Europa, a bolsa brasileira encurta o tempo de negociação para manter a sincronia com os mercados globais

Escalada da guerra no Oriente Médio e disparada do petróleo marcaram a semana na bolsa brasileira; veja as ações com maiores altas e quedas

A fabricante de aeronaves registrou resultados abaixo do esperado pelo mercado e ações reagem em queda: o que aconteceu com a Embraer?

Veja quais são os fundos imobiliários favoritos dos analistas neste mês e como posicionar sua carteira de FIIs agora

Mesmo com juros altos e volatilidade global, analistas veem um grupo seleto de empresas capaz de atravessar a turbulência e se valorizar na bolsa neste ano

Ao Seu Dinheiro, analistas da Empiricus Research recomendaram seus investimentos preferidos para março, entre ações, fundos imobiliários e criptoativos

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu