O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

A Totvs (TOTS3) ganhará a força do Itaú (ITUB4) para oferecer crédito, produtos e serviços financeiros aos seus clientes, especialmente as pequenas e médias empresas. Mas o valor da operação levantou algumas dúvidas no mercado

A Totvs (TOTS3) nunca escondeu de ninguém o seu desejo de crescer e atuar em diversas fronteiras do setor de tecnologia; o Itaú (ITUB4) sempre foi vocal em seu plano de ampliar a presença junto às pequenas e médias empresas. Uma união entre as duas gigantes de seus setores, portanto, parece um plano perfeito: juntas, elas ganham escala e têm potencial para dominar o mercado de serviços financeiros para as PMEs.

E, de fato, o racional da joint-venture anunciada na noite de terça-feira (12) é bastante direto — a Totvs Techfin terá 50% de participação de cada uma das parceiras e emerge como uma potência inegável entre as fintechs. De um lado, a expertise operacional da Totvs em sistemas de gestão integrados; do outro, o canhão financeiro do Itaú, viabilizando produtos e transações a taxas atrativas.

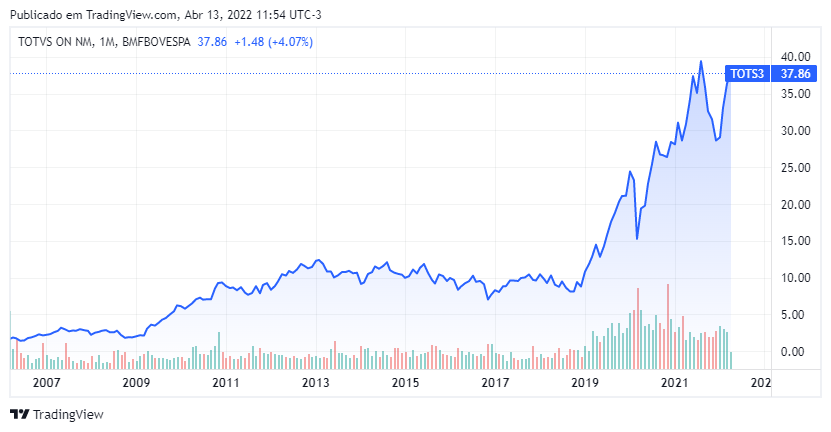

À primeira vista, o mercado gostou desse aperto de mãos. Por volta de 11h40, as ações ON da Totvs (TOTS3) avançavam quase 6%, superando a barreira dos R$ 37,50 e se aproximando das máximas históricas — e, de quebra, liderando a ponta positiva do Ibovespa. O Itaú (ITUB4) mostra um desempenho mais contido, em leve baixa de 0,4%.

Mas se a união de forças entre as duas empresas mostra bastante potencial, os valores envolvidos na transação levantam algumas dúvidas. Ao todo, o Itaú vai colocar R$ 200 milhões no caixa da joint-venture, pagando outros R$ 410 milhões à vista pelos 50% da Totvs Techfin; outros R$ 450 milhões podem ser desembolsados após cinco anos, a depender do desempenho da empresa.

Ou seja: no melhor dos cenários, estamos falando de uma cifra de pouco mais de R$ 1 bilhão — e se esse valor não é exatamente uma pechincha, ele também não chega a saltar aos olhos, dado o potencial visto pela Faria Lima e pelo Leblon na Totvs Techfin.

É uma equação complexa, que envolve variáveis e potenciais de sinergia a serem conquistados a partir da junção das forças entre Totvs e Itaú. E, sendo assim, convém voltar alguns passos nessa história para explicar melhor os interesses de cada um dos players — e as dúvidas quanto aos valores acertados.

Leia Também

Antes de tudo, vale lembrar que a Totvs Techfin já existia: era uma divisão da gigante de tecnologia com foco no oferecimento de serviços financeiros personalizados para empresas. Através do uso de tecnologia e dados, a Totvs (TOTS3) disponibilizava produtos mais competitivos, ágeis e baratos aos seus clientes, mordendo um pedaço da torta dos bancos tradicionais.

É o conceito clássico das fintechs — desburocratizar as finanças corporativas por meio do uso de tecnologia. E uma fintech com o pedigree da Totvs já tem uma vantagem natural em relação às demais, considerando a expertise operacional da companhia no processamento de dados e na criação de sistemas de gestão integrada.

Essa divisão deu um primeiro salto de relevância em 2019, quando a Totvs anunciou a compra da Supplier, uma fintech de crédito B2B (business-to-business, ou comércio entre empresas). A empresa, que já contava com uma enorme gama de clientes, agora poderia oferecer soluções financeiras junto a seus outros serviços.

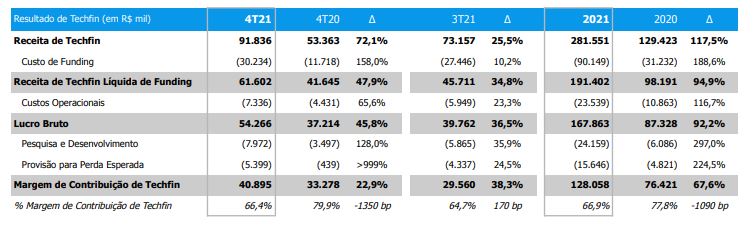

Em 2021, a divisão Techfin teve receita de R$ 281,5 milhões, mais que o dobro do resultado reportado em 2020. No entanto, os custos de financiamento das atividades da divisão cresceu num ritmo ainda mais elevado: um salto de 189% em um ano, para R$ 90,1 milhões. Sendo assim, a receita líquida de financiamento teve uma expansão menos intensa, de 95%, a R$ 191,4 milhões.

E eis o calcanhar de Aquiles da Techfin: os custos de financiamento. Para oferecer serviços de crédito aos clientes, é preciso ter alguma fonte de financiamento, e a Totvs recorria a um Fundo de Direitos Creditórios (FIDC). Não era a solução mais barata e tampouco a mais farta, mas era a solução do momento.

É aí que entra o Itaú.

Bem, se há alguém que pode oferecer financiamento neste mundo, esse alguém é um banco do porte do Itaú (ITUB4): ao estabelecer a parceria com a Totvs (TOTS3), a instituição elimina as dúvidas quanto à sustentabilidade dos fundos para a Techfin oferecer seus serviços financeiros aos clientes.

E o que o Itaú ganha com isso? Bem, ele poderá explorar a imensa base de usuários dos sistemas Totvs, especialmente as pequenas e médias empresas. É uma espécie de ganha-ganha:

Com a parceria, a Techfin deixa de ser uma simples divisão da Totvs e passa a ser uma empresa separada. A imagem de junção de forças é bastante efetiva: a joint-venture conta com a expertise operacional e a base de clientes da Totvs, e também com o poder financeiro do Itaú, que pode oferecer crédito a taxas mais atrativas e criar produtos financeiros customizados às PMEs.

Portanto, do lado do racional da operação, tudo parece bastante azeitado. Mas se há fome e há vontade de comer, também há um preço a ser pago pelo banquete — e aqui começam as dúvidas.

No mercado, é unânime a percepção de que a joint-venture entre Itaú (ITUB4) e Totvs (TOTS3) será positiva para ambas as empresas. No entanto, há um foco de preocupação no que diz respeito aos valores da transação — uma sombra que recai especialmente sobre a companhia de tecnologia.

Vamos fazer algumas contas simples: contando com os R$ 450 milhões que o Itaú poderá desembolsar caso a Totvs Techfin cumpra as metas operacionais, o banco estará pagando R$ 1,06 bilhão por 50% da joint-venture. Portanto, 100% da nova companhia valeria R$ 2,12 bilhões (R$ 1,9 bilhão, descontada a injeção de R$ 200 milhões no caixa).

Essa é uma avaliação justa? Para vários analistas, não — a Totvs Techfin deveria valer mais. O JP Morgan, por exemplo, atribuía um valor de mercado de R$ 3,7 bilhões à divisão; o Credit Suisse estimava uma cifra de pouco mais de R$ 2,2 bilhões.

Isso quer dizer que a Totvs fez um mal negócio? A resposta não é tão simples assim. Primeiro, porque o potencial de ganho futuro a partir da união com o Itaú pode destravar valor de maneira bastante rápida à Techfin, com ganhos de escala e participação de mercado junto às pequenas e médias empresas.

E, em segundo lugar, porque é preciso colocar algumas informações em perspectiva. Voltemos à aquisição da Supplier, em 2019: na ocasião, a Totvs pagou pouco menos de R$ 500 milhões pela empresa, que tornou-se quase 100% da receita da Techfin. Portanto, em cerca de dois anos, o valor de mercado da divisão chegou a R$ 2 bilhões — uma geração e tanto de valor.

Dito isso, o copo meio cheio ou o copo meio vazio dependem agora da execução estratégica dos parceiros recém-formados. Se, de fato, a Techfin passar a oferecer produtos variados e competitivos às empresas que fazem parte da base de clientes da Totvs, dominando o mercado de serviços financeiros às PMEs, a joint-venture pode atingir valores de mercado ainda mais altos em pouco tempo, fazendo jus à visão otimista do Credit Suisse e do JP Morgan.

Mas, caso a integração operacional mostre-se mais lenta que o esperado, Itaú e Totvs podem ser penalizadas, com o otimismo dando lugar à frustração. E, a julgar pela reação dos mercados hoje, o benefício da dúvida está sendo concedido à gigante de tecnologia.

Com a valorização de hoje, as ações ON da Totvs (TOTS3) já acumulam ganhos de mais de 30% desde o começo de 2022. E, por mais que estejam muito próximas da faixa dos R$ 40,00 — os papéis nunca chegaram a romper esse patamar de preço —, os analistas mostram-se confiantes quanto à continuidade da valorização dos ativos.

Veja abaixo um resumo da visão dos analistas em relação aos papéis TOTS3:

| Banco | Recomendação | Preço-alvo | Potencial de alta* |

| Morgan Stanley | Compra | 39,00 | +8,9% |

| XP | Compra | 48,00 | +34,1% |

| Santander | Compra | 40,00 | +11,7% |

| Safra | Compra | 37,00 | +3,4% |

| JP Morgan | Compra | 43,50 | +21,5% |

| Bradesco | Compra | 40,00 | +11,7% |

| Bank of America | Compra | 45,00 | +25,7% |

| Credit Suisse | Compra | 38,00 | +6,1% |

Em termos de valuation, as ações TOTS3 são negociadas com um múltiplo preço/lucro projetado para o fim de 2022 de 60x, de acordo com dados do TradeMap. O EV/Ebitda ao término do ano é de cerca de 30x.

Os objetivos do BRB são reforçar a estrutura de capital, fortalecer os indicadores patrimoniais e ampliar a capacidade de crescimento das operações

A rede varejista afirmou que ficam de fora dessas negociações os débitos com fornecedores, parceiros e clientes, bem como obrigações trabalhistas, que não serão afetadas

Apesar de bilionária, a cifra representa uma melhora de quase 40% em relação ao 4T24; veja os detaques do balanço

Direcional reportou lucro líquido de R$ 211 milhões em outubro e dezembro, alta de 28% na base anual, e atingiu ROE recorde de 44%; CEO Ricardo Gontijo atribui avanço à demanda resiliente e aos ajustes no Minha Casa Minha Vida

A moeda norte-americana terminou o pregão em baixa de 1,52%, a R$ 5,1641, menor valor de fechamento desde 27 de fevereiro

Alta da commodity reacende questionamentos sobre defasagem nos combustíveis e coloca em dúvida a estratégia da estatal para segurar os preços no Brasil; veja o que dizem os analistas

Modelo híbrido que combina atendimento físico e banco digital para aposentados do INSS chama a atenção de analistas; descubra qual a ação

Companhia chama credores e debenturistas para discutir extensão de prazos e possível waiver de alavancagem; entenda

Mesmo após melhorar as projeções para a Telefônica Brasil, banco diz que o preço da ação já reflete boa parte do cenário positivo e revela uma alternativa mais atraente

A Ipiranga não é apenas mais uma peça no portfólio da Ultrapar; é, de longe, o ativo que mais sustenta a geração de caixa do conglomerado.

O desafio de recolocar os negócios no prumo é ainda maior diante do desaquecimento do mercado de materiais de construção e dos juros altos, que elevaram bastante as despesas com empréstimos

Com foco em desalavancagem e novos projetos, as gigantes do setor lideram a preferência dos especialistas

Estatal vai pagar R$ 8,1 bilhões aos acionistas e sinalizou que pode distribuir ainda mais dinheiro se o caixa continuar cheio

Operação encerra anos de tentativas de venda da participação da Novonor e abre caminho para nova fase de gestão e reestruturação das dívidas da companhia

Enquanto os papéis da petroleira disparam no pregão, a mineradora e os bancos perderam juntos R$ 131,4 bilhões em uma semana

Quem realmente cria valor nos bancos? Itaú e Nubank disparam na frente em novo ranking — enquanto Banco do Brasil perde terreno, diz Safra

Brasileiros agora podem pagar compras em lojas físicas argentinas usando Pix; veja o mecanismo

Com Brent acima de US$ 90 após tensão geopolítica, executivos da petroleira afirmam que foco é preservar caixa, manter investimentos e garantir resiliência

O Brent cotado acima de US$ 90 o barril ajuda no avanço dos papéis da companhia, mas o desempenho financeiro do quarto trimestre de 2025 agrada o mercado, que se debruça sobre o resultado

Bruno Ferrari renuncia ao cargo de CEO; empresa afirma que mudança abre caminho para uma nova fase de reestruturação