O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

O dólar em queda provocou um forte alívio nas despesas financeiras da Gol (GOLL4). Mas, no lado operacional, as coisas também foram bem

Mesmo num cenário cheio de incertezas para o setor aéreo, a Gol (GOLL4) conseguiu reportar um bom desempenho operacional e financeiro no primeiro trimestre de 2022: a empresa fechou o período com um lucro líquido de R$ 2,6 bilhões, revertendo as perdas de R$ 2,5 bilhões reportadas há um ano — números que tiveram uma ajuda providencial do dólar e do alívio na taxa de câmbio.

Afinal, a cotação média da moeda americana entre janeiro e março deste ano foi de R$ 5,23, cifra 4,4% menor que a vista no mesmo intervalo de 2021; em termos de preço ao fim de cada trimestre, a baixa foi ainda maior: 10,5%, para R$ 5,10. E, com o dólar mais barato, a Gol acaba tendo um impulso natural em seus resultados.

Companhias aéreas, em geral, estão bastante expostas à flutuação do câmbio — o combustível de aviação (QAV) depende do dólar e do preço do petróleo; além disso, boa parte da dívida dessas empresas é denominada na moeda americana. Assim, se o real se fortalece, há um alívio generalizado no balanço.

Dito isso, vale ressaltar que a Gol também teve um bom desempenho operacional no trimestre: a receita líquida da companhia mais que dobrou em um ano, chegando a R$ 3,2 bilhões; apenas o transporte de passageiros foi responsável por R$ 3 bilhões, mostrando um reaquecimento da aviação civil no país.

Naturalmente, esse salto na receita com passageiros se deve à retomada gradual das operações, em paralelo ao alívio na dinâmica da pandemia de Covid-19 — a demanda por voos aumenta, o que gera uma elevação nas frequências e uma expansão da malha aérea.

Mas, é claro: com mais aviões no ar, também crescem os custos e despesas operacionais: essa linha totalizou R$ 3,1 bilhões entre janeiro e março deste ano, alta de 50,4% em um ano. Ainda assim, repare que o salto nos custos foi menor que o da receita líquida — um indício animador para qualquer empresa.

Leia Também

Conforme dito no começo do texto: o combustível de aviação depende do dólar e do petróleo — e se é verdade que a taxa de câmbio teve um forte alívio no primeiro trimestre, também é verdade que os preços da commodity subiram abruptamente por causa da guerra entre Rússia e Ucrânia.

O barril do petróleo Brent, por exemplo, chegou a superar os US$ 120 no começo de março, indo às máximas em mais de 10 anos; ao longo de 2021, a commodity oscilou entre os US$ 60 e US$ 80 o barril. E esse salto foi sentido pela Gol, que viu os gastos com combustível saltarem de maneira intensa.

Dos R$ 3,1 bilhões em custos e despesas operacionais da Gol (GOLL4) no primeiro trimestre, R$ 1,2 bilhão está relacionado apenas ao querosene de aviação — quase 40% do total. Os gastos com combustível nos três primeiros meses do ano representam um aumento de 113% em relação ao mesmo período de 2021.

Novamente, vale lembrar que a pandemia afetou fortemente a Gol no começo do ano passado — se o número de voos aumentou em um ano, também cresce o consumo de combustível. Dito isso, é inegável que a explosão do petróleo trouxe pressões relevantes aos custos da companhia.

Ainda assim, o alívio no câmbio ajudou a neutralizar parte desse efeito. Tanto é que o resultado operacional (Ebit) da Gol no trimestre ficou positivo em R$ 77,1 milhões, revertendo a cifra negativa de R$ 522 milhões vista nos primeiros três meses do ano passado; a margem Ebit foi de 2,4%.

Dito isso, você pode estar se perguntando: 'como a Gol teve um lucro de R$ 2,6 bilhões se o resultado operacional foi positivo em apenas R$ 77 milhões'? É uma questão justa e com uma explicação não tão intuitiva assim: o que aconteceu foi um enorme impulso no resultado financeiro líquido.

Estamos falando da linha do balanço que contabiliza os ganhos e despesas com juros, aplicações financeiras, variações cambiais e monetárias, operações com derivativos e outros itens semelhantes. Há um ano, a Gol (GOLL4) reportou um resultado financeiro líquido negativo de R$ 2 bilhões; no trimestre atual, houve um ganho de R$ 2,6 bilhões.

O xis da questão é justamente a variação cambial e monetária: apenas nesse quesito, a companhia teve um ganho de R$ 3,4 bilhões entre janeiro e março deste ano. E tudo porque, com o dólar mais baixo, há um impacto bastante relevante no saldo do endividamento.

Tradicionalmente, a Gol tem mais de 90% de sua dívida bruta denominada em dólares — e, tradicionalmente, a dívida bruta da empresa gira acima dos R$ 15 bilhões. Portanto, um alívio intenso no câmbio, como o visto no começo deste ano, afeta positivamente a dinâmica do endividamento em reais; por outro lado, se o dólar sobe forte, o efeito é o oposto.

Vale ressaltar que o saldo positivo no resultado financeiro é um efeito não-caixa: a cifra não diz respeito ao desempenho operacional e não se reverte num fortalecimento da posição de liquidez da companhia. Ou seja, estamos falando de uma linha que é sentida no lucro líquido, mas que diz respeito meramente à estrutura do balanço.

Sendo assim, se desconsiderarmos esse resultado financeiro excepcional e outros itens não recorrentes do balanço, chegamos aos seguintes números ajustados e recorrente:

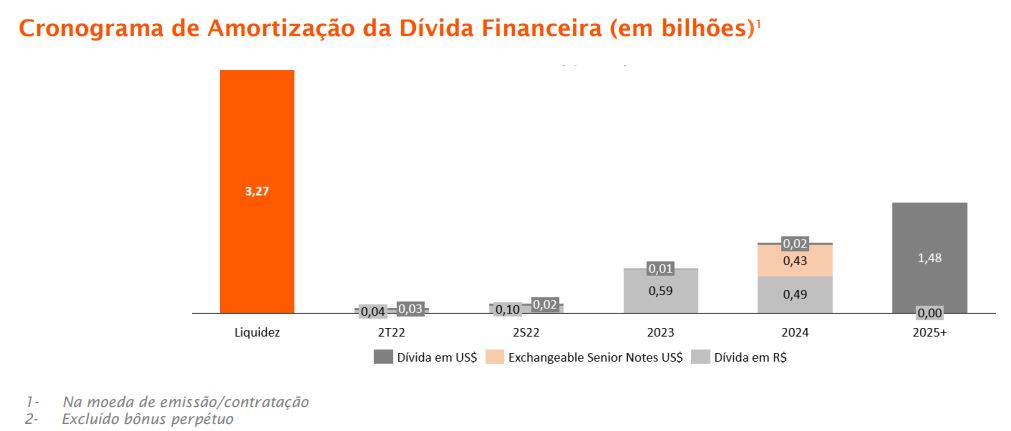

Por mais que o alívio no câmbio seja importante para a dinâmica do endividamento da Gol (GOLL4), fato é que o saldo dos compromissos financeiros continua bastante elevado: a dívida líquida ajustada da empresa era de R$ 22 bilhões ao fim de março; no fim do primeiro trimestre de 2021, o volume era de R$ 13,6 bilhões.

Apesar disso, a Gol tem conseguido manter um perfil de endividamento relativamente favorável, com menos de 15% dos vencimentos concentrados no curto prazo — cerca de R$ 3 bilhões. A alavancagem, medida pela relação entre dívida líquida e Ebitda nos últimos 12 meses, caiu de 10,5 vezes para 10,1 vezes.

Vale ressaltar que essa dinâmica de endividamento deve melhorar no segundo trimestre: o investimento de US$ 200 milhões feito pela American Airlines foi contabilizado apenas no começo de abril e, sendo assim, seu efeito será sentido apenas no próximo balanço.

Em termos de fluxo de caixa, há uma nova boa notícia para a Gol: as operações geraram cerca de R$ 700 milhões nos primeiros três meses de 2022 — a própria empresa afirma que parte desse resultado se deve às reservas futuras, considerando a evolução positiva da pandemia e a maior demanda por voos corporativos e a lazer.

Por outro lado, as atividades de investimento e financiamento consumiram, juntas, cerca de R$ 1 bilhão no trimestre. Ou seja: no consolidado dos três primeiros meses de 2022, houve uma queima de caixa de aproximadamente R$ 300 milhões.

Para 2022 como um todo, a Gol (GOLL4) manteve as suas principais projeções operacionais e financeiras: a margem Ebitda deve ficar em cerca de 24%, enquanto a margem operacional (Ebit) tende a oscilar perto dos 10% — números que mostram um espaço para melhoria ao longo do ano.

Em termos de endividamento, a Gol projeta uma alavancagem de cerca de 8 vezes ao fim do ano, abaixo dos 10,1 vezes visto em março; o lucro por ação em 2022 segue em zero — no primeiro trimestre, foi de R$ 6,58.

Em teleconferência com analistas e investidores, o presidente da Gol, Paulo Kakinoff, mostrou-se otimista com a tendência da demanda por voos no curto prazo. Segundo ele, há um aquecimento nítido tanto no segmento comercial quanto no a lazer, com destaque para a primeira categoria.

"As reservas apontam para uma sustentabilidade dessa demanda", disse Kakinoff, ponderando que a empresa ainda não fez revisões no segmento comercial para refletir esse cenário. "Mesmo nas projeções mais otimistas, não considerávamos uma curva tão acelerada nesse momento".

Brasileiros agora podem pagar compras em lojas físicas argentinas usando Pix; veja o mecanismo

Com Brent acima de US$ 90 após tensão geopolítica, executivos da petroleira afirmam que foco é preservar caixa, manter investimentos e garantir resiliência

O Brent cotado acima de US$ 90 o barril ajuda no avanço dos papéis da companhia, mas o desempenho financeiro do quarto trimestre de 2025 agrada o mercado, que se debruça sobre o resultado

Bruno Ferrari renuncia ao cargo de CEO; empresa afirma que mudança abre caminho para uma nova fase de reestruturação

Venda da fatia na V.tal recebe proposta abaixo do valor mínimo e vai à análise de credores; Fitch Ratings rebaixa a Oi por atraso no pagamento de juros

Pacote envolve três companhias do grupo e conta com apoio da controladora e da BNDESPar; veja os detalhes

Pedido de registro envolve oferta secundária de ações da Compass e surge em meio à pressão financeira enfrentada pela Raízen

O consenso de mercado compilado pela Bloomberg apontava para lucro líquido de R$ 16,935 bilhões no período; já as estimativas de proventos eram de R$ 6,7 bilhões

A decisão ocorre após a empresa informar que avalia um plano de reestruturação financeira, que inclui uma injeção de R$ 4 bilhões

Decisão mira patrimônio pessoal dos envolvidos enquanto credores tentam recuperar parte de bilhões captados pelo grupo

Banco vê risco de depreciação mais forte da frota com nova enxurrada de carros chineses e diz que espaço para surpresas positivas diminuiu; veja a visão dos analistas

Empresa teve queda expressiva nos lucros líquidos, quando comparados ao ano anterior, porém o contexto da queda e outros dados foram vistos com bons olhos pelo mercado; confira

O caso envolve um investimento que integra o plano de capitalização da companhia aérea após sua recuperação judicial nos Estados Unidos (Chapter 11)

Os papéis da mineradora subiram cerca de 80% nos últimos 12 meses, impulsionadas principalmente por fluxos estrangeiros para mercados emergentes, pela valorização de metais e pelo crescente interesse dos investidores em ativos ligados ao cobre

Depois de anos correndo atrás de players digitais, os grandes bancos reconstruíram sua infraestrutura tecnológica, apostaram em inteligência artificial e agora brigam pelo verdadeiro troféu da guerra digital: a principalidade

O banco aumentou o preço alvo para as ações da OdontoPrev, que será rebatizada de Bradsaúde, de R$ 13 para R$ 18, um potencial de alta de 35%

Fintech concorrente do Nubank amplia oferta de crédito, lança plano Ultra e aposta em luxo acessível para conquistar o dia a dia dos brasileiros

Para que essas negociações ocorram de maneira segura, a Raízen quer assegurar um ambiente ordenado e buscar uma solução consensual, que poderá ser implementada por meio de Recuperação Extrajudicial, caso necessário

A estatal divulga os números dos últimos três meses do ano após o fechamento dos mercados desta quinta-feira (5); especialistas revisam as expectativas diante de um cenário menos favorável para o petróleo em 2025

Entre analistas, a leitura dos resultados é positiva, mesmo com a queda no lucro. Além da marca própria Olympikus, a companhia representa no Brasil a japonesa Mizuno e a americana Under Armour