Novo sócio para a Gol (GOLL4): American Airlines paga R$ 1 bilhão e fecha a compra de 5,2% da empresa. O que muda?

A operação também estabelece que a American Airlines será parceira exclusiva da Gol (GOLL4) no compartilhamento de voos; veja as implicações

Se você tem passagens compradas para um voo da Gol (GOLL4), não se assuste se, ao embarcar na aeronave, Frank Sinatra esteja cantando "Come Fly With Me". Nada mais apropriado: afinal, a American Airlines fechou a compra de 5,2% da companhia brasileira, por US$ 200 milhões — cerca de R$ 1 bilhão, considerando o câmbio atual. Uma parceria bastante importante, dadas as dificuldades enfrentadas pelo setor desde o começo da pandemia.

É verdade que a cooperação com a tradicional companhia aérea dos EUA ainda não deixa a Gol numa situação tranquila, a ponto de assobiar "Fly Me To The Moon" pelos aeroportos. Mas, com R$ 1 bilhão a mais no caixa — e um acordo de compartilhamento de voos aprofundado com a American Airlines —, os brasileiros mostram que estão procurando todas as saídas possíveis para lidar com a crise. I did it my way, diria Sinatra.

A Gol vai emitir 22,2 milhões de novas ações GOLL4, a US$ 9,00 por unidade (ou R$ 47,70, nas cotações de hoje). Ou seja: há um prêmio embutido de mais de 170% na operação, considerando que as ações preferenciais da empresa são negociadas na B3 na casa dos R$ 17,00 — a transação foi anunciada em setembro do ano passado . Nada mau, não?

Sem dúvida. Mas há algumas outras implicações para a aérea brasileira nessa parceria com a American Airlines que devem ser analisadas mais de perto, a começar pela importância de R$ 1 bilhão em recursos novos para a gestão de dívida da Gol.

Gol e AA: Let's fly, let's fly away

O xis da questão para as companhias aéreas brasileiras é a gestão do caixa e da liquidez. Em geral, boa parte dos custos e despesas é em dólar — o combustível de aviação depende da moeda americana e do preço do petróleo; manutenção e compra de aeronaves também costumam ser denominadas em moeda estrangeira.

Por outro lado, a receita obtida com a venda de passagens e transporte de cargas é em reais, o que cria um descasamento entre os dois lados do balanço. Por isso, a liquidez é sempre um ponto a ser observado nos resultados trimestrais do setor: é preciso ter dinheiro em caixa para manter as operações funcionando e honrar os pesados compromissos financeiros.

Leia Também

A incapacidade de lidar com essa pressão constante foi um dos motivos por trás da quebra da Avianca Brasil; a LATAM, em recuperação judicial, também se viu com a corda no pescoço assim que a pandemia paralisou o setor aéreo — suas dívidas continuavam lá, mas a geração de receita praticamente desapareceu.

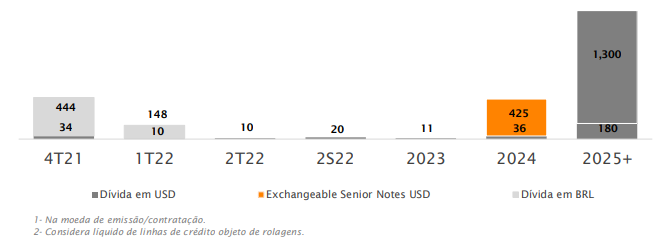

Ao fim do terceiro trimestre de 2021, por exemplo, a Gol (GOLL4) tinha uma dívida bruta de R$ 18,1 bilhões, com um caixa total de R$ 1,44 bilhão — a dívida líquida, assim, era de R$ 16,7 bilhões. Desse montante, 97% eram denominados em moeda estrangeira; além disso, 19% tinham vencimento no curto prazo.

É uma situação que, para quem não está acostumado com o setor, pode parecer crítica — e, de fato, não é exatamente confortável conviver com um perfil de dívida tão estressado. No entanto, as companhias aéreas estão, de certa maneira, adaptadas a essa realidade.

Veja as iniciativas tomadas pela Gol nos últimos meses: além das negociações com a American Airlines em si, a empresa refinanciou R$ 1,2 bilhão em dívidas de curto prazo, estendendo o prazo médio de seus compromissos, e captou US$ 150 milhões com a reabertura dos títulos de dívida com vencimento em 2026. Em janeiro, ela acertou um financiamento de US$ 600 milhões para renovação da frota.

A estratégia é simples: acessar o mercado de capitais para levantar dinheiro ou fazer a rolagem das dívidas cujo vencimento está próximo. Os compromissos financeiros, assim, vão sendo quitados ou jogados para frente; em paralelo, o caixa precisa estar num nível adequado para garantir a continuidade das operações.

New York, New York

O acordo com a American, no entanto, não inclui apenas o lado financeiro em si. Além de receber R$ 1 bilhão em troca de 5,2% da companhia, a Gol (GOLL4) também firmou um acordo de 'codeshare exclusivo' com a companhia dos EUA. Mas o que é isso?

Bem, vamos por partes: codeshare — ou compartilhamento de voos — é uma prática comum no setor aéreo e permite que as companhias vendam passagens de trechos aéreos operadas por parceiras. Por exemplo: digamos que você precise fazer o trecho São Paulo-Nova York, mas não há nenhuma empresa brasileira que opere essa rota. E agora?

O codeshare resolve esse problema: uma companhia aérea pode vender assentos em aeronaves de outras companhias. Voltando ao nosso exemplo, você pode fechar sua viagem pelo site da Gol — o primeiro voo, até Cancún, no México, será feito pela própria empresa brasileira; o segundo, até Nova York, será por um parceiro, como a American Airlines.

Esses acordos servem para que as companhias aéreas consigam vender os assentos remanescentes, minimizando o número de poltronas vazias. E, para o consumidor, há a conveniência de fechar toda a viagem de uma só vez, sem precisar comprar múltiplos passagens em múltiplas companhias.

Pois bem: a Gol não deu grandes explicações sobre o que é o tal 'codeshare exclusivo' com a American Airlines, embora o nome dê a entender que outras aéreas da região — como Azul e Latam — não poderão mais ter esse tipo de acordo com a companhia americana. O que, se confirmado, representa no mínimo uma pequena vantagem competitiva.

Afinal, há muitas outras empresas aéreas que operam os mesmos trechos que a American Airlines e que podem firmar codeshares com as rivais da Gol. Ainda assim, é uma movimentação estratégica por parte da empresa brasileira, já que nenhuma de suas concorrentes têm acordos de exclusividade com players internacionais.

“Há muito tempo a American é a empresa aérea americana líder para a América do Sul e nossa parceria exclusiva com a GOL solidifica essa posição de liderança", disse Robert Isom, presidente da companhia dos EUA, em setembro.

"Nossa malha de longa distância casa perfeitamente com a forte malha doméstica da Gol no Brasil e, juntos, seremos capazes de oferecer aos clientes que voam para, dentro e a partir do Brasil, acesso à maior malha aérea com as tarifas mais baixas, assim como o melhor e o maior programa de fidelidade conjunto para viajantes frequentes das Américas.”

GOLL4: That's life

That's life (that's life), that's what all the people say

You're ridin' high in April, shot down in May

But I know I'm gonna change that tune

When I'm back on top, back on top in June

Considerando todos os riscos associados às empresas aéreas, é de se esperar que o comportamento de suas ações na bolsa seja bastante errático: qualquer pico inesperado no dólar causa um efeito destruidor no endividamento; qualquer alta no petróleo faz os gastos com combustível de aviação dispararem; qualquer interrupção no fluxo de voos causa um verdadeiro caos nas receitas.

E, de 2020 para cá, não faltaram ocasiões em que essas variáveis tenham se comportado de maneira desfavorável às companhias. A pandemia e suas diversas ondas ainda trazem uma enorme dose de incerteza ao setor — e caso o estresse se traduza num fechamento do mercado de capitais, a obtenção de dinheiro e o refinanciamento de dívidas podem ficar inviáveis.

Dito isso, as ações PN da Gol (GOLL4) despencaram mais de 80% em março de 2020, momento em que a Covid-19 fechou as economias globais. De lá para cá, os papéis até recuperaram parte das perdas, mas nunca retornaram aos patamares pré-pandemia.

Chama a atenção, ainda, a correlação relativamente elevada entre GOLL4 e AZUL4, uma vez que ambas reagem às mesmas variáveis — a Azul até viveu um momento melhor no segundo semestre de 2021, mas ambas as ações já retornaram a níveis praticamente iguais de rentabilidade num horizonte de dois anos.

Em 2021, os papéis da Gol estão praticamente no zero a zero: acumulam ligeira alta de 0,76%.

BRPR Corporate Offices (BROF11) estabelece novo contrato de locação com a Vale (VALE3) e antecipa R$ 44 milhões

O acordo, no modelo atípico, define que a mineradora passará a ser responsável por todos os encargos referentes ao empreendimento localizado em Minas Gerais

XP aponta seis ações defensivas para enfrentar o novo choque de 50% imposto pelos EUA — e duas possíveis beneficiadas

Enquanto a aversão a risco toma conta do mercado, a XP lista seis papéis da B3 com potencial para proteger investidores em meio ao tarifaço de Trump

Ibovespa escapa da sangria após tarifas de Trump, mas cai 0,54%; dólar sobe a R$ 5,5452

Após o anúncio da tarifa de 50% sobre produtos brasileiros, que deve entrar em vigor em 1 de agosto, algumas ações conseguiram escapar de uma penalização dos mercados

Embraer (EMBR3) não é a única a sofrer com as tarifas de Trump: as ações mais impactadas pela guerra comercial e o que esperar da bolsa agora

A guerra comercial chegou ao Brasil e promete mexer com os preços e a dinâmica de muitas empresas brasileiras; veja o que dizem os analistas

Um novo segmento para os fundos imobiliários? Com avanço da inteligência artificial, data centers entram na mira dos FIIs — e cotistas podem lucrar com isso

Com a possibilidade de o país se tornar um hub de centros de processamento de dados, esses imóveis deixam de ser apenas “investimentos diferentões”

O pior está por vir? As ações que mais apanham com as tarifas de Trump ao Brasil — e as três sobreviventes no pós-mercado da B3

O Ibovespa futuro passou a cair mais de 2,5% assim que a taxa de 50% foi anunciada pelo presidente norte-americano, enquanto o dólar para agosto renovou máxima, subindo mais de 2%

A bolsa brasileira vai negociar ouro a partir deste mês; entenda como funcionará o novo contrato

A negociação começará em 21 de julho, sob o ticker GLD, e foi projetada para ser mais acessível, inspirada no modelo dos minicontratos de dólar

Ibovespa tropeça em Galípolo e na taxação de Trump ao Brasil e cai 1,31%; dólar sobe a R$ 5,5024

Além da sinalização do presidente do BC de que a Selic deve ficar alta por mais tempo do que o esperado, houve uma piora generalizada no mercado local depois que Trump mirou nos importados brasileiros

FII PATL11 dispara na bolsa e não está sozinho; saiba o que motiva o bom humor dos cotistas com fundos do Patria

Após encher o carrinho com novos ativos, o Patria está apostando na reorganização da casa e dois FIIs entram na mira

O Ibovespa está barato? Este gestor discorda e prevê um 2025 morno; conheça as 6 ações em que ele aposta na bolsa brasileira agora

Ao Seu Dinheiro, o gestor de ações da Neo Investimentos, Matheus Tarzia, revelou as perspectivas para a bolsa brasileira e abriu as principais apostas em ações

A bolsa perdeu o medo de Trump? O que explica o comportamento dos mercados na nova onda de tarifas do republicano

O presidente norte-americano vem anunciando uma série de tarifas contra uma dezena de países e setores, mas as bolsas ao redor do mundo não reagem como em abril, quando entraram em colapso; entenda por que isso está acontecendo agora

Fundo Verde, de Stuhlberger, volta a ter posição em ações do Brasil

Em carta mensal, a gestora revelou ganhos impulsionados por posições em euro, real, criptomoedas e crédito local, enquanto sofreu perdas com petróleo

Ibovespa em disparada: estrangeiros tiveram retorno de 34,5% em 2025, no melhor desempenho desde 2016

Parte relevante da valorização em dólares da bolsa brasileira no primeiro semestre está associada à desvalorização global da moeda norte-americana

Brasil, China e Rússia respondem a Trump; Ibovespa fecha em queda de 1,26% e dólar sobe a R$ 5,4778

Presidente norte-americano voltou a falar nesta segunda-feira (7) e acusou o Brasil de promover uma caça às bruxas; entenda essa história em detalhes

Em meio ao imbróglio com o FII TRBL11, Correios firmam acordo de locação com o Bresco Logística (BRCO11); entenda como fica a operação da agência

Enquanto os Correios ganham um novo endereço, a agência ainda lida com uma queda de braço com o TRBL11, que vem se arrastando desde outubro do ano passado

De volta ao trono: Fundo imobiliário de papel é o mais recomendado de julho para surfar a alta da Selic; confira o ranking

Apesar do fim da alta dos juros já estar entrando no radar do mercado, a Selic a 15% abre espaço para o retorno de um dos maiores FIIs de papel ao pódio da série do Seu Dinheiro

Ataque hacker e criptomoedas: por que boa parte do dinheiro levado no “roubo do século” pode ter se perdido para sempre

Especialistas consultados pelo Seu Dinheiro alertam: há uma boa chance de que a maior parte do dinheiro roubado nunca mais seja recuperada — e tudo por causa do lado obscuro dos ativos digitais

Eve, subsidiária da Embraer (EMBR3), lança programa de BDRs na B3; saiba como vai funcionar

Os certificados serão negociados na bolsa brasileira com o ticker EVEB31 e equivalerão a uma ação ordinária da empresa na Bolsa de Nova York

Quem tem medo da taxação? Entenda por que especialistas seguem confiantes com fundos imobiliários mesmo com fim da isenção no radar

Durante o evento Onde Investir no Segundo Semestre de 2025, especialistas da Empiricus Research, da Kinea e da TRX debateram o que esperar para o setor imobiliário se o imposto for aprovado no Congresso

FIIs na mira: as melhores oportunidades em fundos imobiliários para investir no segundo semestre

Durante o evento Onde Investir no Segundo Semestre de 2025, do Seu Dinheiro, especialistas da Empiricus Research, Kinea e TRX revelam ao que o investidor precisa estar atento no setor imobiliário com a Selic a 15% e risco fiscal no radar

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP