O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

O conglomerado japonês é conhecido por financiar fintechs e startups mundo afora através desse fundo de investimento em específico

Tempos difíceis para as empresas de tecnologia: nos mercados globais, a ordem é fugir do risco — e esse setor é quase sinônimo de perigo em tempos de juros em alta. Portanto, era de se imaginar que o SoftBank e seu Vision Fund, o bilionário fundo de investimentos especializado nas techs globais, sofreria um baque em seus resultados financeiros; o tamanho do impacto, no entanto, surpreendeu até os mais céticos.

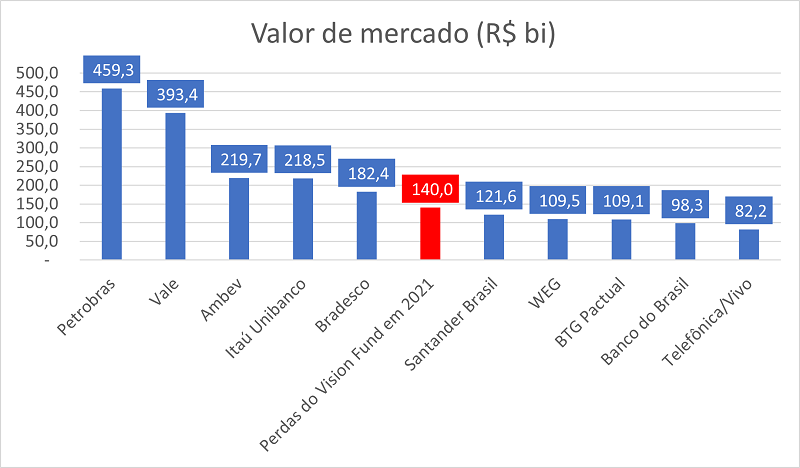

O conglomerado japonês reportou na manhã desta quinta-feira (12) seu balanço referente ao ano fiscal de 2021, encerrado em 31 de março. E somente o Vision Fund — conhecido por seus aportes volumosos em companhias como Uber, WeWork, Rappi e Loggi — teve uma perda de 3,5 trilhões de ienes no período; pelo câmbio atual, estamos falando em incríveis R$ 140 bilhões de prejuízo.

Colocando essa cifra em perspectiva: o Santander Brasil (SANB11), sexta empresa mais valiosa da bolsa brasileira, tem valor de mercado de 'apenas' R$ 121 bilhões; B3 (B3SA3) e Suzano (SUZB3), somadas, são estimadas em R$ 135 bilhões.

O rombo deixado pelo Vision Fund afetou o resultado do Softbank como um todo: a instituição teve um prejuízo acumulado de 1,7 trilhão de ienes no ano, pouco mais de R$ 68 bilhões — um recorde de perdas para o grupo. Como resultado as ações da empresa na bolsa de Tóquio desabaram 8% hoje; não há BDRs negociados por aqui.

Esses resultados, naturalmente, colocam em xeque a estratégia agressiva do SoftBank. Em meio à alta de juros nos EUA e no mundo, às incertezas relacionadas à guerra da Ucrânia e à rigidez do governo da China com as empresas de tecnologia do país, o cenário parece mais desfavorável que nunca para o investimento no setor.

Afinal, companhias de tecnologia, em especial as que estão no estágio inicial da vida — as preferidas do Vision Fund, diga-se —, representam uma espécie de tela em branco no mercado financeiro. Todas prometem pinturas belíssimas e sofisticadas, mas, para tal, precisam de recursos e investidores.

Leia Também

Ou seja: fintechs, startups e outras empresas do tipo estão atrás de alguém que tope correr o risco de aportar dinheiro num negócio que ainda não dá lucro — mas que, se tudo der certo, dará retornos polpudos no futuro.

Só que, num ambiente cheio de entraves no presente, muitos preferem não correr o risco; em outras palavras, procuram destinos mais seguros para os investimentos. Com isso, há uma corrida em direção às chamadas 'ações de valor' — empresas mais tradicionais e sólidas. E, aí, as techs e o SoftBank se veem numa sinuca de bico.

Questionar os rumos do SoftBank é questionar diretamente o seu fundador, Masayoshi Son. O Vision Fund, afinal, é a 'visão' do executivo para a economia global: viabilizar uma 'revolução' a partir dos investimentos em empresas novas e inovadoras.

Em teleconferência realizada mais cedo, Son disse que o conglomerado japonês entrará em "modo de defesa" daqui em diante, mas isso não quer dizer que sua filosofia de atuação mudará radicalmente. O Vision Fund continuará de olho no setor de tecnologia e em empresas promissoras, mas os critérios de investimento ficarão "mais rigorosos".

O desempenho de algumas das estrelas do portfólio do fundo ajuda a entender as enormes perdas contabilizadas em 2021. A Coupang, empresa sul-coreana de e-commerce, abriu seu capital nos EUA no ano passado e, de lá para cá, amarga uma desvalorização de 60%.

Situações semelhantes são vistas na Grab, de Cingapura, e na Doordash, dos EUA — ambas atuam no setor de transportes e entregas, num modelo de negócio semelhante ao do Uber e do Rappi.

As gigantes chinesas de tecnologia também tiveram um papel importante nas perdas do SoftBank no ano; o grupo japonês tem posições relevantes no Alibaba e na Didi, duas companhias que sofreram nos últimos meses com a postura mais firme de Pequim em relação às grandes corporações do país.

O mau momento do setor de tecnologia afeta até mesmo as gigantes americanas: empresas como Apple, Microsoft, Google e Amazon amargam perdas expressivas no mercado de ações; a Nasdaq, bolsa tech dos EUA, está nas mínimas desde outubro de 2020.

E o movimento vendedor foi ampliado nos últimos dias: com o Federal Reserve (Fed, o banco central americano) elevando os juros do país em 0,5 ponto, para a faixa de 0,75% a 1%, e dando a entender que novas elevações estão a caminho, as big techs foram ladeira abaixo em Wall Street.

Nos três pregões posteriores à decisão do Fed, as gigantes de tecnologia dos EUA perderam US$ 1 trilhão em valor de mercado; as quedas continuaram nos dias seguintes e, ontem (11), a Apple perdeu o posto de empresa mais valiosa do mundo — agora, a petroleira Saudi Aramco ocupa o topo do ranking. Veja abaixo o top 10 global:

| Empresa | País | Valor de mercado (US$ bi) | Código da ação | Alta/baixa da ação em 2022* |

| Saudi Aramco | Arábia Saudita | 2.382 | 2222.SR | 24,90% |

| Apple | EUA | 2.286 | AAPL | -17,30% |

| Microsoft | EUA | 1.905 | MSFT | -22,40% |

| Alphabet/Google | EUA | 1.482 | GOOG | -21,20% |

| Amazon | EUA | 1.092 | AMZN | -36,80% |

| Tesla | EUA | 749 | TSLA | -30,50% |

| Berkshire Hathaway | EUA | 672 | BRK-A | 3,80% |

| Meta/Facebook | EUA | 547 | FB | -43,90% |

| Johnson & Johnson | EUA | 460 | JNJ | 3,60% |

| TSMC | Taiwan | 448 | TSM | -26,60% |

*Com informações da CNBC

A rede teve um salto de quase 20% no lucro líquido recorrente do 4º trimestre de 2025 e planeja abrir até 350 de academias neste ano

GPA afirma estar adimplente com o FII; acordos firmados entre fundos imobiliários e grandes empresas costumam incluir mecanismos de proteção para os proprietários dos imóveis

Relatório aponta desaceleração na geração de caixa da dona da Vivo e avalia que dividendos e valuation já não compensam o menor crescimento esperado

O montante considera o período de janeiro até a primeira semana de março e é quase o dobro do observado em 2025, quando os gringos injetaram R$ 25,5 bilhões na B3

A alta do petróleo animou o mercado, mas um alerta de analistas está chamando atenção; confira o que diz a Genial Investimentos

Na carta de fevereiro, o fundo de Stuhlberger avalia o conflito no Oriente Médio e diz quais as peças do tabuleiro foram mexidas — o lendário investidor deu tchau para o euro

Segundo analistas, os preços da commodity só vão se acomodar se ficar claro para o mercado quanto tempo o conflito no Oriente Médio vai durar

Enquanto o Oriente Médio ferve, o UBS vê o Brasil como um dos emergentes menos expostos ao conflito

Embora o risco político da Petrobras afete a inclinação dos investidores brasileiros em investir na ação, os estrangeiros são mais otimistas com a ação

Resultado do quarto trimestre mostra avanço nas operações de incorporação, mas perdas da Resia continuam pressionando o balanço e preocupando analistas

Alta da commodity chegou a superar 25% durante a madrugada, empurrou investidores para ativos de proteção e reacendeu temores de inflação e juros altos — inclusive no Brasil

A possibilidade de reabertura da janela de IPOs atrai empresas dispostas a abrir o capital, mas movimento nessa direção ainda é tímido

Com o início do horário de verão nos Estados Unidos e na Europa, a bolsa brasileira encurta o tempo de negociação para manter a sincronia com os mercados globais

Escalada da guerra no Oriente Médio e disparada do petróleo marcaram a semana na bolsa brasileira; veja as ações com maiores altas e quedas

A fabricante de aeronaves registrou resultados abaixo do esperado pelo mercado e ações reagem em queda: o que aconteceu com a Embraer?

Veja quais são os fundos imobiliários favoritos dos analistas neste mês e como posicionar sua carteira de FIIs agora

Mesmo com juros altos e volatilidade global, analistas veem um grupo seleto de empresas capaz de atravessar a turbulência e se valorizar na bolsa neste ano

Ao Seu Dinheiro, analistas da Empiricus Research recomendaram seus investimentos preferidos para março, entre ações, fundos imobiliários e criptoativos

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça