O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

O Ibovespa acumula ganhos de mais de 6% no ano, mas alguns segmentos da bolsa têm se destacado. Veja o desempenho dos índices setoriais da B3

Com o primeiro mês de 2022 praticamente fechado, o desempenho do Ibovespa tem surpreendido boa parte dos investidores: o principal índice da bolsa brasileira acumula ganhos de mais de 6% desde o começo do ano — e isso com juros em alta e com os principais mercados acionários do mundo no vermelho. Mas é claro que nem todas as ações estão se valorizando; sendo assim, quais setores têm se destacado, tanto na ponta positiva quanto na negativa?

Essa é uma pergunta capciosa: quando falamos num setor específico da bolsa, acabamos colocando num mesmo pacote uma série de empresas que não necessariamente reagem da mesma maneira às inúmeras variáveis econômicas. Além disso, há a própria individualidade das companhias — algumas podem estar num bom momento operacional e financeiro; outras, nem tanto.

Também há o fluxo de notícias corporativas em si: alguma ação pode ter um desempenho extraordinariamente bom ou ruim, reagindo às novidades que envolvem a empresa. A depender dos acontecimentos, um papel pode destoar do restante do setor, para o bem e para o mal.

Feitas essas ponderações, há uma maneira bastante simples de checarmos o desempenho dos diversos segmentos da bolsa, e a própria B3 nos ajuda nesse levantamento. A bolsa tem uma série de índices setoriais, com carteiras que são atualizadas a cada quatro meses, em conjunto com o Ibovespa. Eles são:

Antes de passarmos para o desempenho de cada um, vale fazer mais algumas ressalvas. Em primeiro lugar, essas carteiras são bastante amplas e, em alguns casos, englobam empresas de naturezas não tão semelhantes assim.

O índice imobiliário (IMOB), por exemplo, tem operadoras de shoppings, construtoras e incorporadoras e operadoras de galpões logísticos; o de consumo (ICON) tem desde varejistas de roupas a fornecedores de insumos ao agronegócio, passando por redes de farmácia.

Leia Também

Além disso, uma mesma empresa pode fazer parte de mais de um portfólio setorial. Há uma intersecção considerável entre os índices de energia elétrica (IEEX) e de utilidade pública (UTIL); o mesmo vale para as carteiras de consumo e imobiliário.

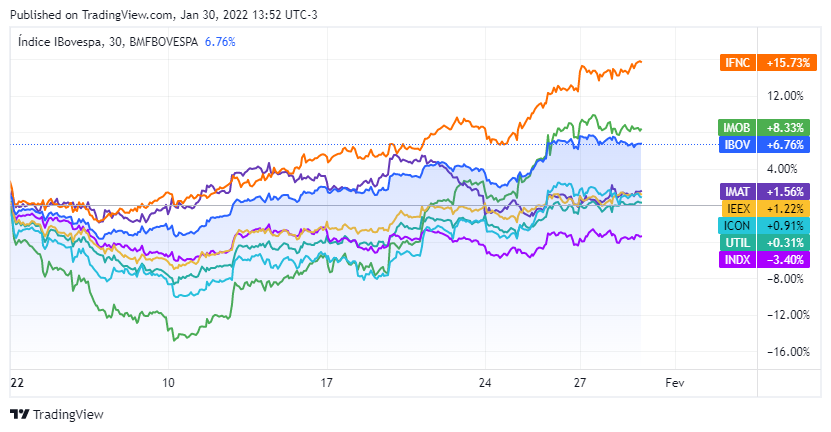

Dito isso, veja o gráfico abaixo, com o retorno de cada um dos índices ao longo de 2022 e como cada um deles se compara ao Ibovespa:

Uma análise mais atenciosa às curvas nos mostra alguns detalhes interessantes. Até o meio do mês, quase todos os índices setoriais estavam no vermelho, com exceção do financeiro (IFNC) e do de materiais básicos (IMAT). Na segunda metade de janeiro, no entanto, houve uma melhora generalizada na bolsa, afetando positivamente as carteiras.

Chama a atenção o comportamento do IMAT: o índice, que concentra empresas ligadas ao setor de commodities, começou o ano com tudo, impulsionado pelo avanço nas cotações do minério de ferro. Esse movimento, no entanto, perdeu força com o tempo, no que parece ser uma realização dos lucros.

Vejamos, agora, os pormenores de cada um desses índices.

Não tem para ninguém: o segmento financeiro é, de longe, o de melhor desempenho entre as carteiras setoriais da B3. Repare que o movimento de alta tem ocorrido de maneira mais ou menos constante ao longo do mês, indicando um fluxo comprador que se manteve sólido durante janeiro.

É um dos portfólios mais intuitivos, composto por 24 ações — bancos de diferentes portes, empresas do setor de adquirência e outras companhias ligadas à área de serviços financeiros compõem o índice. Itaú Unibanco PN (ITUB4) é a ação com maior peso, com 18,82%, seguida por B3 ON (B3SA3), com 18,66%, e Bradesco PN (BBDC4), com 16,32%.

| Empresa | Ação | Desempenho | Empresa | Ação | Desempenho | |

| B3 | B3SA3 | +32,82% | Banco Inter | BIDI11 | -13,48% | |

| ClearSale | CLSA3 | +23,56% | Boa Vista | BOAS3 | -11,50% | |

| Modalmais | MODL11 | +20,09% | GetNet | GETT11 | -8,69% | |

| Itaú Unibanco | ITUB4 | +18,39% | SulAmérica | SULA11 | -6,55% | |

| Bradesco | BBDC4 | +17,65% | Porto Seguro | PSSA3 | -5,40% |

Veja que a construção da carteira jogou a favor: B3, Itaú e Bradesco, as três ações com maior peso na composição do índice, aparecem entre as maiores altas ao longo de janeiro. O bom desempenho se deve, em grande parte, ao contexto favorável para o setor — as ações estavam descontadas, ao mesmo tempo em que a alta de juros melhora a dinâmica de receita.

Em paralelo, a forte entrada de recursos estrangeiros na bolsa brasileira ao longo do mês também é particularmente benéfica para o segmento financeiro: ações como as de Itaú, Bradesco, B3 e Santander são as chamadas 'blue chips' — empresas de grande porte e alta liquidez, características que atraem os investidores externos.

O bom desempenho do índice imobiliário pode parecer contraintuitivo à primeira vista: juros altos, afinal, afetam negativamente o setor de construção e incorporação, já que os financiamentos ficam mais caros e o estímulo ao consumo é reduzido.

O segredo, no entanto, fica com a composição da carteira: como dito acima, esse índice engloba diversas outras empresas que não são diretamente ligadas à construção e incorporação. E, ao longo de janeiro, as operadoras de shoppings tiveram altas expressivas:

| Empresa | Ação | Desempenho | Empresa | Ação | Desempenho | |

| Cury | CURY3 | +14,00% | Mitre | MTRE3 | -10,99% | |

| Multiplan | MULT3 | +13,62% | Helbor | HBOR3 | -10,68% | |

| brMalls | BRML3 | +13,48% | Tenda | TEND3 | -7,24% | |

| Plano & Plano | PLPL3 | +11,38% | BR Properties | BRPR3 | -2,05% | |

| JHSF | JHSF3 | +11,11% | Gafisa | GFSA3 | -1,99% |

Por mais que o consumo doméstico ainda esteja fragilizado por causa da pandemia, o setor de shoppings teve inúmeros motivos para ter um bom desempenho. Multiplan ON (MULT3), por exemplo, avançou na esteira do forte desempenho operacional no quarto trimestre, com crescimento nas vendas em relação ao patamar de 2019.

Já brMalls (BRML3) subiu em meio à possibilidade de fusão com a Aliansce Sonae (ALSO3). As negociações entre as partes estão esbarrando em diversos obstáculos, mas, ainda assim, as conversas prosseguem — e isso, por si só, já é suficiente para fazer os papéis reagirem bem.

Mesmo algumas construtoras e incorporadoras tiveram um bom desempenho no mês: seja pelas prévias operacionais mais fortes que o esperado, seja pelo nível de preço bastante descontado, muitas delas conseguiram se valorizar neste começo de 2022.

E, assim como no caso do índice financeiro, a composição da carteira jogou a favor do IMOB: brMalls ON (BRML3) e Multiplan ON (MULT3) são os dois papéis de maior peso no portfólio; Iguatemi units (IGTI11) e Aliansce Sonae ON (ALSO3), que tiveram ganhos firmes, também estão entre as ações mais relevantes.

É uma carteira relativamente pequena, composta por apenas 17 ações. Vale ON (VALE3), com 21,32%, é a ação mais relevante, seguida por Suzano ON (SUZB3), com 19,45%, e Gerdau PN (GGBR4), com 14,21%.

| Empresa | Ação | Desempenho | Empresa | Ação | Desempenho | |

| CBA | CBAV3 | +23,63% | Braskem | BRKM5 | -13,24% | |

| Bradespar | BRAP4 | +8,52% | Unipar Carbocloro | UNIP6 | -10,12% | |

| Vale | VALE3 | +7,31% | Irani Papel | RANI3 | -9,28% | |

| CSN Mineração | CMIN3 | +6,08% | Dexxos | DEXP3 | -9,03% | |

| Usiminas | USIM5 | +5,61% | Ferbasa | FESA4 | -5,30% |

Considerando que a Vale responde por 1/5 do índice de materiais básicos, e que suas ações valorizaram mais de 7% em janeiro, seria difícil que o IMAT não registrasse desempenho positivo no mês. No entanto, o avanço da carteira como um todo pode parecer menor que o esperado.

E isso porque Suzano ON (SUZB3), a segunda maior posição do índice, está praticamente zerada em 2022 — por mais que o cenário seja positivo para a celulose, a queda do dólar afeta diretamente a geração de receita da companhia.

Gerdau PN (GGBR4), a terceira maior ação do portfólio, tem ganhos apenas modestos no mês; a alta do minério de ferro ajuda a companhia, mas seus papéis já vinham de uma valorização intensa em 2021, o que reduziu o espaço para novas valorizações neste começo de ano.

Já Braskem PNA (BRKM5), com baixas de mais de 10%, foi afetada diretamente pela frustração com a venda da participação detida por Petrobras e Novonor em seu capital — e seu peso de 6,1% na composição do IMAT não é nada desprezível.

Outro índice relativamente pequeno, com 19 ações de geradoras, transmissoras e distribuidoras de energia. E, com uma particularidade: todos os papéis têm entre 4% e 6% de peso na composição.

| Empresa | Ação | Desempenho | Empresa | Ação | Desempenho | |

| Copel | CPLE6 | +11,97% | Eneva | ENEV3 | -10,46% | |

| CESP | CESP6 | +7,02% | Omega Energia | MEGA3 | -9,17% | |

| Eletrobras | ELET3 | +6,05% | Coelce | COCE5 | -6,18% | |

| EDP - Energias do Brasil | ENBR3 | +5,96% | Light | LIGT3 | -3,40% | |

| CPFL Energia | CPFE3 | +5,85% | Focus Energia | POWE3 | -1,70% |

Não há muito a ser dito em relação ao IEEX, uma vez que o setor de energia não teve grandes fatores externos que influenciassem as cotações como um todo. A Eneva (ENEV3) anunciou a aquisição da Focus Energia (POWE3) em dezembro; por outro lado, a companhia teve um revés nas negociações com a Petrobras para a compra do Polo Urucu.

A Eletrobras (ELET3), como sempre, segue exposta ao noticiário envolvendo sua eventual privatização — e, ao menos por ora, o mercado mostra uma crença no avanço desse processo, embora a proximidade das eleições presidenciais deva paralisar qualquer tipo de iniciativa do tipo.

É o mais amplo dos índices setoriais da B3: conta com 81 ações de empresas de diversos ramos de atuação — supermercados, varejistas de moda, redes de farmácias, exportadoras de proteína animal, construtoras e incorporadoras e muitas outras.

| Empresa | Ação | Desempenho | Empresa | Ação | Desempenho | |

| Guararapes / Riachuelo | GUAR3 | +22,34% | Espaçolaser | ESPA3 | -28,49% | |

| Hapvida | HAPV3 | +19,46% | Alpargatas | ALPA4 | -22,05% | |

| Lojas Renner | LREN3 | +15,18% | Camil | CAML3 | -21,97% | |

| NotreDame Intermédica | GNDI3 | +15,16% | Natura | NTCO3 | -15,45% | |

| Hermes Pardini | PARD3 | +14,82% | DASA | DASA3 | -13,16% |

Chama a atenção o bom desempenho de Guararapes (GUAR3) e Lojas Renner (LREN3): ambas sofreram bastante durante a pandemia e, agora, voltam ao radar dos investidores, na esteira das prévias operacionais sólidas das operadoras de shoppings.

No mais, Ambev ON (ABEV3), o papel mais importante do índice, com peso de 11,56%, acumula baixa de cerca de 2% no mês, puxando o desempenho da carteira como um todo para baixo. JBS ON (JBSS3), a segunda maior posição (8,27%), cai mais de 4%, exercendo o mesmo efeito.

O índice de utilidade pública (UTIL) é bem parecido com o de energia elétrica (IEE): é composto por 25 empresas, incluindo as do setor elétrico, as de saneamento básico e as ligadas à gestão de resíduos:

| Empresa | Ação | Desempenho | Empresa | Ação | Desempenho | |

| Copel | CPLE6 | +11,97% | Eneva | ENEV3 | -10,46% | |

| CESP | CESP6 | +7,02% | Omega Energia | POWE3 | -9,17% | |

| Eletrobras | ELET3 | +6,05% | Sabesp | SBSP3 | -9,16% | |

| EDP - Energias do Brasil | ENBR3 | +5,96% | Ambipar | AMBP3 | -7,54% | |

| CPFL Energia | CPFE3 | +5,85% | Light | LIGT3 | -3,40% |

De fato, as cinco melhores ações do UTIL são as mesmas do IEEX; na ponta negativa, destaque para o mau desempenho de Sabesp ON (SBSP3) e Ambipar (AMBP3). A Sabesp, aliás, é uma espécie de fiel da balança: sua queda intensa, aliada ao peso de 6,7% na composição da carteira, fazem com que o índice de utilidade pública tenha ganhos inferiores ao de energia elétrica.

O único dos índices setoriais da B3 a reportar desempenho negativo em 2022, o INDX tem 40 ações e um perfil bastante variado, com empresas ligadas ao consumo doméstico, à cadeia do aço, ao setor de tecnologia e ao de transportes, entre outros.

| Empresa | Ação | Desempenho | Empresa | Ação | Desempenho | |

| JHSF | JHSF3 | +11,11% | Recrusul | RCSL3 | -31,28% | |

| MRV | MRVE3 | +10,58% | Alpargatas | ALPA4 | -22,05% | |

| Marcopolo | POMO4 | +10,16% | Embraer | EMBR3 | -20,19% | |

| Randon | RAPT3 | +9,48% | Positivo | POSI3 | -16,97% | |

| Cyrela | CYRE3 | +8,75% | Natura | NTCO3 | -15,45% |

A tabela acima mostra o bom desempenho de JHSF ON (JHSF3) e MRV ON (MRVE3), duas construtoras cujas prévias operacionais do quarto trimestre agradaram os analistas. Dito isso, ambas possuem participação inferior a 1% na carteira, pouco contribuindo para o comportamento do índice como um todo.

E quais são os ativos mais importantes do INDX? Ambev ON (ABEV3), com peso de 15,6%; Weg ON (WEGE3), com 11,3%; e JBS ON (JBSS3), com 11,16% — as três amargando perdas de 3% a 4% no ano. Portanto, eis a raiz do mau desempenho do índice.

Na ponta negativa, Alpargatas ON (ALPA4), Positivo (POSI3) e Natura (NTCO3) são penalizadas pelo consumo doméstico ainda fraco e pelo dólar em baixa — as três são exportadoras, assim como Embraer ON (EMBR3). Já Recrusul ON (RCSL3) despencou mais de 30%, mas é o papel de menor peso no índice, com apenas 0,02% de peso.

O galpão logístico que é protagonista de uma batalha com os Correios terá novo inquilino e o contrato prevê a redução da vacância do FII para 3,3%

Movimento faz parte da reta final da recuperação judicial nos EUA e impacta investidores com forte diluição

As empresas substituíram os papéis da Cyrela (CYRE3) e Rede D’Or (RDOR3)

A companhia promoveu um grupamento na proporção 2 por 1, sem alteração do capital social, mas outra aprovação também chamou atenção do mercado

Após a compra, o fundo passará a ter 114 imóveis em carteira, com presença em 17 estados e uma ABL de aproximadamente 1,2 milhão de metros quadrados

ADRs da Vale e Petrobras antecipam dia de volatilidade enquanto mercados voltam do feriado; aversão a risco e queda do minério de ferro explicam quedas

Com fluxo estrangeiro concentrado no Ibovespa, as small caps também sobem no ano, mas ainda não brilham. Werner Roger, CIO da Trígono Investimentos, conta o que falta para isso

Wall Street não parou nesta terça-feira (17), encerrando o pregão com alta modesta. Já na B3, o investidor troca a fantasia pelos gráficos e encara a ata do Fed em plena Quarta-feira de Cinzas.

Embora um entendimento geral tenha sido alcançado nesta terça-feira (17), o Oriente Médio segue em alerta com trocas ameaças de ataque de Trump e o fechamento do Estreito de Ormuz

Mudança na margem para ouro, prata e platina aceleraram a queda de preços dos metais; entenda o que mudou e como isso mexeu com as cotações

Com baixa vacância, contratos longos e espaço para reciclagem de ativos, Patria Renda Urbana segue entre os preferidos da corretora

Um único relatório impulsionou o valor da empresa na bolsa em 30%, mas teve um efeito muito maior para outras companhias de logística

Ainda que 850 mil investidores seja um marco para a indústria de ETFs, ainda é um número pequeno na comparação com o número de 100 milhões de investidores na renda fixa e de 5,4 milhões na renda variável

Pregão ficará fechado por alguns dias e voltará em horário reduzido; Tesouro Direto também sofre alterações

Há um leque de oportunidades no mundo dos ETFs, para diferentes tipos de investidores, do mais conservador ao mais agressivo

Levantamento da Quantum Finance mostra que fundos de papel lideraram as altas de janeiro, com retornos que chegaram a ser seis vezes maiores que o do IFIX

Ainda dá tempo de embolsar os ganhos. Veja até quando investir na ação para ter direito ao pagamento de juros sobre o capital próprio

Além da perspectiva positiva para o primeiro trimestre de 2026, a siderúrgica está sendo beneficiada por uma medida que pega a China em cheio; entenda os detalhes

A narrativa de rotação global de ativos, a partir dos Estados Unidos, segue em curso. S&P 500 e Nasdaq terminaram o dia em baixa.

Em painel na CEO Conference 2026, do BTG Pactual, o CIO da Ibiuna afirmou que uma eventual alternância de poder pode destravar uma reprecificação relevante dos ativos e pressionar os juros reais para baixo