Por que a MRV (MRVE3) vai recomprar até 8% das ações — e o que isso diz sobre o setor de construção?

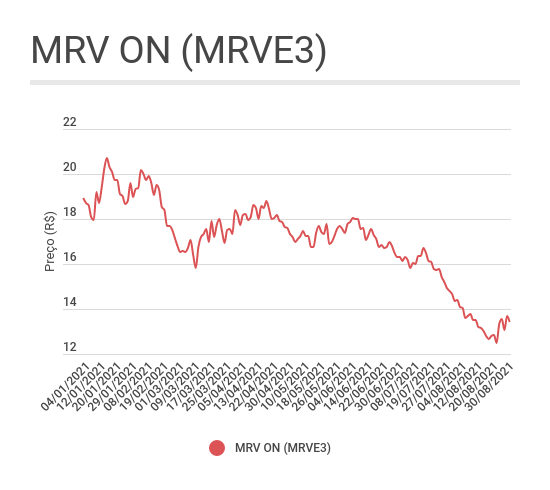

Dias após bater as mínimas do ano, a MRV (MRVE3) anunciou um programa de recompra de ações; entenda a dinâmica do setor de construção

As empresas do setor de construção e incorporação têm tido um bom ano: os lançamentos estão aquecidos, as vendas de imóveis vão bem e os resultados financeiros mostram tendências saudáveis. Mas, na bolsa, o cenário é oposto, com uma queda generalizada — e, coincidência ou não, a MRV (MRVE3) anunciou um programa de recompra de ações poucos dias após bater as mínimas no ano.

Ao todo, a MRV se propõe a comprar até 24,15 milhões de ações ON que estão em circulação no mercado, quantidade que corresponde a 8,19% do capital social. Ontem, MRVE3 fechou em baixa de 1,7%, a R$ 13,44; a menor cotação de 2021 foi registrada no último dia 23 de agosto, a R$ 12,49.

Os papéis adquiridos por uma empresa numa recompra são mantidos em Tesouraria e, assim, não ficam mais em circulação na bolsa. Há inúmeros motivos que levam uma companhia a anunciar um programa como esse, entre eles:

- A empresa acredita que suas ações estão baratas ou mal avaliadas pelo mercado;

- A companhia precisa distribuir ações aos executivos como bônus e não quer emitir novos papéis;

- A empresa quer gerar valor ao acionista que continua em sua base, apesar da instabilidade do mercado.

A razão exata por trás de um programa de recompra nunca é revelada — e, no caso da MRV, não foi diferente. Mas, levando em conta o bom momento operacional e financeiro da companhia, é de se imaginar que a queda forte de seus papéis tenha gerado incômodo na administração.

Seja lá qual for a razão, o anúncio foi comemorado pelo mercado: por volta de 14h15, as ações ON da MRV (MRVE3) operavam em alta de 1,93%, a R$ 13,70 — mais cedo, os papéis chegaram a avançar mais de 4%.

MRVE3 e outras construtoras: ano ruim na bolsa

A MRV não é a única que amarga um ano negativo no mercado acionário. Não importa o segmento de atuação: quase todas as principais construtoras e incorporadoras acumulam perdas desde o começo de 2021.

Leia Também

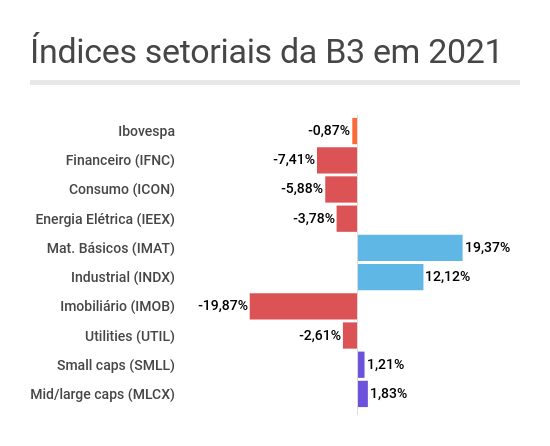

O Índice Imobiliário da B3 (IMOB), por exemplo, amarga queda de quase 20% — a carteira também inclui operadoras de shoppings, segmento que foi bastante afetado desde o começo da pandemia. Entre todos os índices setoriais da B3, o IMOB é, de longe, o que apresenta o pior desempenho em 2021:

Há uma preocupação natural quanto ao futuro da Selic no Brasil: as preocupações com o teto fiscal e a trajetória da dívida no país provocaram a abertura das curvas de juros mais longas. Na prática, o mercado aposta em taxas mais elevadas no médio e longo prazo — o que, obviamente, encarece o financiamento imobiliário e a própria obtenção de recursos pelas empresas.

Mas há ainda um certo déjà vu entre os investidores. No longínquo 2007, houve um boom de IPOs de construtoras e incorporadoras, também num contexto de aquecimento do setor; nos anos seguintes, contudo, uma virada nas condições do mercado acabou deixando muitas empresas com estoques altos e endividamento elevado — uma combinação nada promissora.

Um cenário bastante parecido começa a se desenhar. Em 2020, tivemos uma nova explosão de aberturas de capital — Mitre, Moura Dubeux, Cury, Lavvi, Plano&Plano e Melnick chegaram à bolsa. E, novamente, o contexto é bastante favorável em termos operacionais, com demanda aquecida e lançamentos a todo vapor.

"Juros abrindo, Selic subindo, custo do financiamento imobiliário subindo, gera aquela pergunta: é hora de ficar comprado? A resposta tem sido não, o mercado não quer ouvir falar de construção", diz Henrique Florentino, analista da Empiricus. "Acho que ainda tem um pouco de receio com o que houve em 2007, em que a gente teve muitos IPOs, mas poucos ficaram para contar a história".

| Empresa | Código | Desempenho em 2021 |

| MRV | MRVE3 | -23,38% |

| Direcional | DIRR3 | 6,85% |

| Tenda | TEND3 | -29,99% |

| Cyrela | CYRE3 | -25,38% |

| Gafisa | GFSA3 | -25,98% |

| Even | EVEN3 | -22,53% |

| EZTec | EZTC3 | -34,11% |

| Helbor | HBOR3 | -39,56% |

| Lavvi | LAVV3 | -30,40% |

| Mitre | MTRE3 | -40,69% |

| Moura Dubeux | MDNE3 | -29,14% |

| Cury | CURY3 | -22,30% |

| Plano&Plano | PLPL3 | -43,42% |

| Tecnisa | TCSA3 | -40,74% |

Florentino também lembra que a própria natureza competitiva dos mercados acaba pesando sobre o setor: com recursos limitados e tantas empresas de construção e incorporação com o capital aberto, o dinheiro acaba sendo diluído entre as inúmeras opções. Um fundo, afinal, não vai reservar uma fatia maior de seu portfólio ao setor só porque várias companhias fizeram IPO.

Há uma preocupação maior quando a curva de juros empina, por mais que os dados operacionais das construtoras, em sua maioria, estejam bons

Henrique Florentino, analista da Empiricus

MRV: por que fazer uma recompra?

No começo do texto, já explicamos que as ações que são recompradas por uma empresa permanecem em Tesouraria. Dito isso, o que acontece depois é que pode afetar diretamente a vida do acionista.

Caso a companhia opte por manter as ações paradas, apenas aguardando sua valorização e vendendo-as posteriormente — lembre-se, uma recompra pode ocorrer num momento em que a própria empresa acredita que seus ativos estão baratos demais —, o lucro obtido com essa operação vai trazer dar um impulso às métricas financeiras do balanço.

Há também o cenário em que a empresa cancela as ações que foram recompradas e, assim, o total de ações da companhia diminui permanentemente. Se isso ocorre, o acionista passará a deter uma fatia maior — e, consequentemente, receberá mais dividendos.

Num exemplo prático: a MRV já pagou R$ 230,66 milhões em dividendos neste ano — ou R$ 0,48 por ação. Se a empresa de fato recomprar os 8,1% citados na proposta, o total em circulação será reduzido de 294,6 milhões a 270,5 milhões de papéis; assim, o mesmo montante em dividendos ficaria mais polpudo na conta unitária.

Há também a possibilidade de a empresa estar com caixa de sobra, mas sem projetos para investir esses recursos — e, assim, usa a recompra de ações para distribuir valor ao acionista. Essa, no entanto, é uma decisão que pode ser mal recebida, uma vez que muitos consideram essa alternativa como um "mau uso" do caixa.

Por fim, é importante lembrar que a recompra de ações traz um efeito colateral: a redução da liquidez dos papéis. No caso da MRV, uma empresa bastante negociada na bolsa e integrante de longa data do Ibovespa, essa preocupação acaba ficando em segundo plano; mas, para companhias que já são pouco líquidas, uma recompra pode ser uma decisão bastante drástica.

Quer ter um Porsche novinho? Pois então aperte os cintos: a Volkswagen quer fazer o IPO da montadora de carros esportivos

Abertura de capital da Porsche deve acontecer entre o fim de setembro e início de outubro; alguns investidores já demonstraram interesse no ativo

BTG Pactual tem a melhor carteira recomendada de ações em agosto e foi a única entre as grandes corretoras a bater o Ibovespa no mês

Indicações da corretora do banco tiveram alta de 7,20%, superando o avanço de 6,16% do Ibovespa; todas as demais carteiras do ranking tiveram retorno positivo, porém abaixo do índice

Small caps: 3R (RRRP), Locaweb (LWSA3), Vamos (VAMO3) e Burger King (BKBR3) — as opções de investimento do BTG para setembro

Banco fez três alterações em sua carteira de small caps em relação ao portfólio de agosto; veja quais são as 10 escolhidas para o mês

Passando o chapéu: IRB (IRBR3) acerta a venda da própria sede em meio a medidas para se reenquadrar

Às vésperas de conhecer o resultado de uma oferta primária por meio da qual pretende levantar R$ 1,2 bilhão, IRB se desfaz de prédio histórico

Chega de ‘só Petrobras’ (PETR4): fim do monopólio do gás natural beneficia ação que pode subir mais de 50% com a compra de ativos da estatal

Conheça a ação que, segundo analista e colunista do Seu Dinheiro, representa uma empresa com histórico de eficiência e futuro promissor; foram 1200% de alta na bolsa em quase 20 anos – e tudo indica que esse é só o começo de um futuro triunfal

Mais um banco se rende à Cielo (CIEL3) e passa a recomendar a compra da ação, mesmo após alta de quase 200% neste ano

Com potencial de alta de quase 30% estimado para os papéis, os analistas do Credit Suisse acreditam que você deveria incluir as ações da empresa de maquininhas no seu portfólio

IRB lança oferta primária restrita, mas limita operação a R$ 1,2 bilhão e antecipa possibilidade de um descontão; IRBR3 é a maior alta do Ibovespa hoje

Resseguradora busca reenquadramento da cobertura de provisões técnicas e de liquidez regulatória para continuar operando

Dividendos: Porto Seguro (PSSA3) anuncia quase R$ 400 milhões em JCP; Kepler Weber (KEPL3) também distribuirá proventos

Data de corte é a mesma em ambos os casos; veja quem tem direito a receber os proventos das empresas

Oi (OIBR3) confirma venda de operação fixa para subsidiária da Highline; transação pode alcançar R$ 1,7 bilhão

Proposta da NK 108, afiliada da Highline, foi a única válida no leilão realizado ontem; negócio envolve cerca de 8 mil torres da Oi

Depois de bons resultados nos setores de gás e energia, gigante de infraestrutura está conquistando espaço, também, na mineração – e promete assustar a Vale (VALE3)

Um crescimento mínimo de 50%: é isso que time de analistas espera para uma ação que custa, hoje, 20% a menos do que sua média histórica; saiba como aproveitar

Ibovespa interrompe sequência de 4 semanas em alta; veja as ações que mais caíram – e um setor que subiu em bloco

Ibovespa foi prejudicado por agenda fraca na semana, mas houve um setor que subiu em bloco; confira as maiores altas e baixas do período

Dá pra personalizar mais? Americanas (AMER3) fecha parceria com o Google em busca de mais eficiência e melhor experiência para clientes

Acordo entre a Americanas e o Google prevê hiperpersonalização da experiência do cliente e otimização de custos operacionais

Bed Bath & Beyond desaba mais de 40% em Wall Street — e o ‘culpado’ é um dos bilionários da GameStop; entenda

Ryan Cohen, presidente do conselho da GameStop, vendeu todas as suas ações na varejista de itens domésticos e embolsou US$ 60 milhões com o negócio

Unindo os jalecos: acionistas do Fleury (FLRY3) e Hermes Pardini (PARD3) aprovam a fusão entre as companhias

Os acionistas de Fleury (FLRY3) e Hermes Pardini (PARD3) deram aval para a junção dos negócios das companhias; veja os detalhes

JBS (JBSS3) é a ação de alimentos favorita do BofA, mas banco vê menor potencial de alta para o papel; ainda vale a pena comprar?

Analistas revisaram para baixo o preço-alvo do papel, para R$ 55, devido à expectativa de queda nas margens da carne bovina dos EUA, correspondente a 40% das vendas da empresa

Irani anuncia recompra de até 9,8 milhões de ações na B3; o que isso significa para o acionista de RANI3?

A empresa disse que quer maximizar a geração de valor para os seus investidores por meio da melhor administração da estrutura de capital

Vale (VALE3) perdeu o encanto? Itaú BBA corta recomendação de compra para neutro e reduz preço-alvo do papel

Queridinha dos analistas, Vale deve ser impactada por menor demanda da China, e retorno aos acionistas deve ficar mais limitado, acredita o banco

Soberania da (VALE3) ‘ameaçada’? Melhor ação de infraestrutura da Bolsa pode subir 50%, está entrando na mineração e sai ganhando com o fim do monopólio da Petrobras (PETR4) no setor de gás; entenda

Líder na América Latina, papel está barato, está com fortes investimentos na mineração e é um dos principais nomes do mercado de gás e do agronegócio no Brasil

Nubank (NU; NUBR33) chega a subir 20% após balanço, mas visão dos analistas é mista e inadimplência preocupa

Investidores gostaram de resultados operacionais, mas analistas seguem atentos ao crescimento da inadimplência; Itaú BBA acha que banco digital pode ter subestimado o risco do crédito pessoal

Briga do varejo: Qual é a melhor ação de atacadista para ter na carteira? A XP escolheu a dedo os papéis; confira

O forte resultado do Grupo Mateus (GMAT3) no 2T22 garantiu ao atacadista um convite para juntar-se ao Assaí (ASAI3) na lista de varejistas de alimentos favoritas dos analistas

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP