O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Setor foi beneficiado com a pandemia, mas ritmo não deve arrefecer com a reabertura; em entrevista ao Seu Dinheiro, CEO da construtora e administradora de galpões logísticos fala da demanda aquecida e da revisão para cima do plano de crescimento da empresa, que agora quer focar apenas em galpões

Nem todos os setores da economia sofreram (tanto) com a pandemia de coronavírus em 2020. No mercado imobiliário, os segmentos residencial - muito beneficiado pela queda de juros - e de galpões logísticos - também favorecido pela queda dos juros, mas principalmente pelo seu caráter mais defensivo e o desenvolvimento do e-commerce - acabaram, na realidade, vivendo um bom ano.

Os resultados da LOG (LOGG3), construtora e administradora de galpões logísticos e industriais, deixaram isso bem claro, assim como a trajetória das suas ações.

No ano passado, a companhia controlada pela família Menin - a mesma que controla o banco Inter e a MRV - viu seu lucro líquido crescer 53% em relação a 2019, e o Ebitda (lucro antes de juros, impostos, depreciação e amortização, na sigla em inglês) crescer 39% na mesma base de comparação.

No segundo trimestre de 2020, o mais impactado pela pandemia, o release de resultados da operadora de galpões não só ostentava crescimento em todas as principais linhas do balanço, como destacava a ocupação recorde dos imóveis (até então), além de um recorde de área locada no semestre.

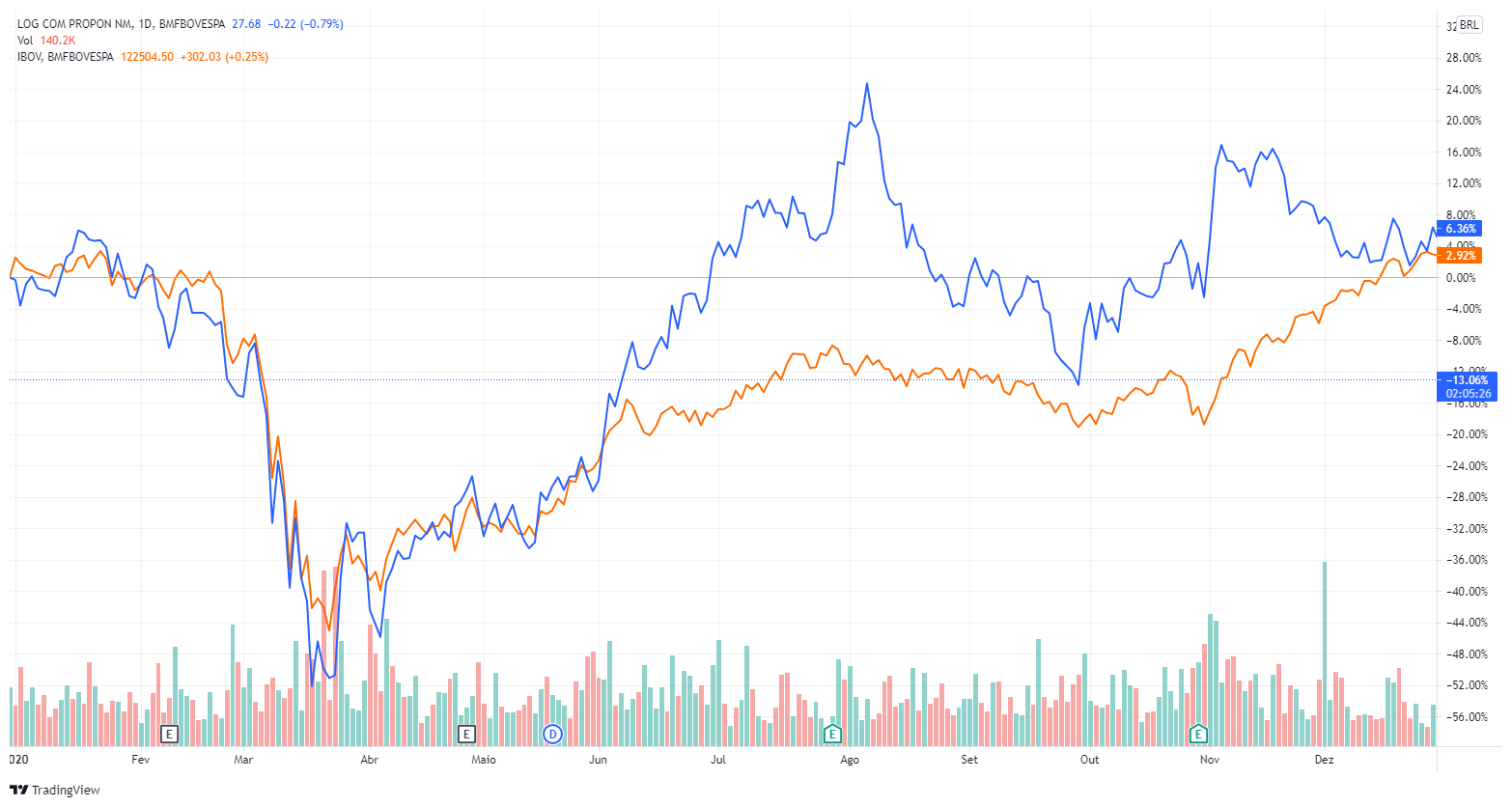

Os papéis (LOGG3), que começaram 2020 na faixa dos R$ 30, chegaram a mergulhar para a faixa dos R$ 15 em março, no auge da crise dos mercados; rapidamente, porém, se recuperaram e, em agosto de 2020, chegaram a ser cotados na faixa dos R$ 40.

Depois disso, as ações acabaram recuando da máxima, mas ainda fecharam o ano um pouco acima do patamar pré-pandemia, com uma valorização acumulada de mais de 6% num ano que foi difícil para a bolsa.

Leia Também

A forte demanda das empresas de varejo por galpões, a fim de atender à demanda do e-commerce, então em franca expansão por pura necessidade, manteve a LOG no jogo.

O fenômeno também pôde ser verificado no mercado de fundos imobiliários, onde aqueles que investem em galpões logísticos (como os da própria LOG, que volta e meia vende um ativo para um FII) estiveram entre os que menos sofreram na bolsa no ano passado.

Além da alta demanda do e-commerce, outro fator muito citado por analistas para o bom momento vivido pelo setor de galpões em 2020 foi o fato de os contratos de aluguel desses imóveis serem atípicos, o que lhes confere um perfil muito defensivo.

Contratos atípicos em geral têm prazos longos e não contam com revisional no meio da vigência, evitando que os aluguéis sejam reduzidos caso haja, como ocorreu no ano passado, uma crise. Ou seja, há maior previsibilidade de aluguéis.

No entanto, com a reabertura da economia no pós-pandemia, o mercado já não espera um impulso tão forte do e-commerce quanto no ano passado; no caso dos FII, no início de 2021, o segmento de galpões já vinha sendo considerado um pouco caro por analistas desse mercado - ainda assim, fundos de galpões continuaram figurando entre os preferidos desses mesmos analistas nas suas carteiras recomendadas de FII.

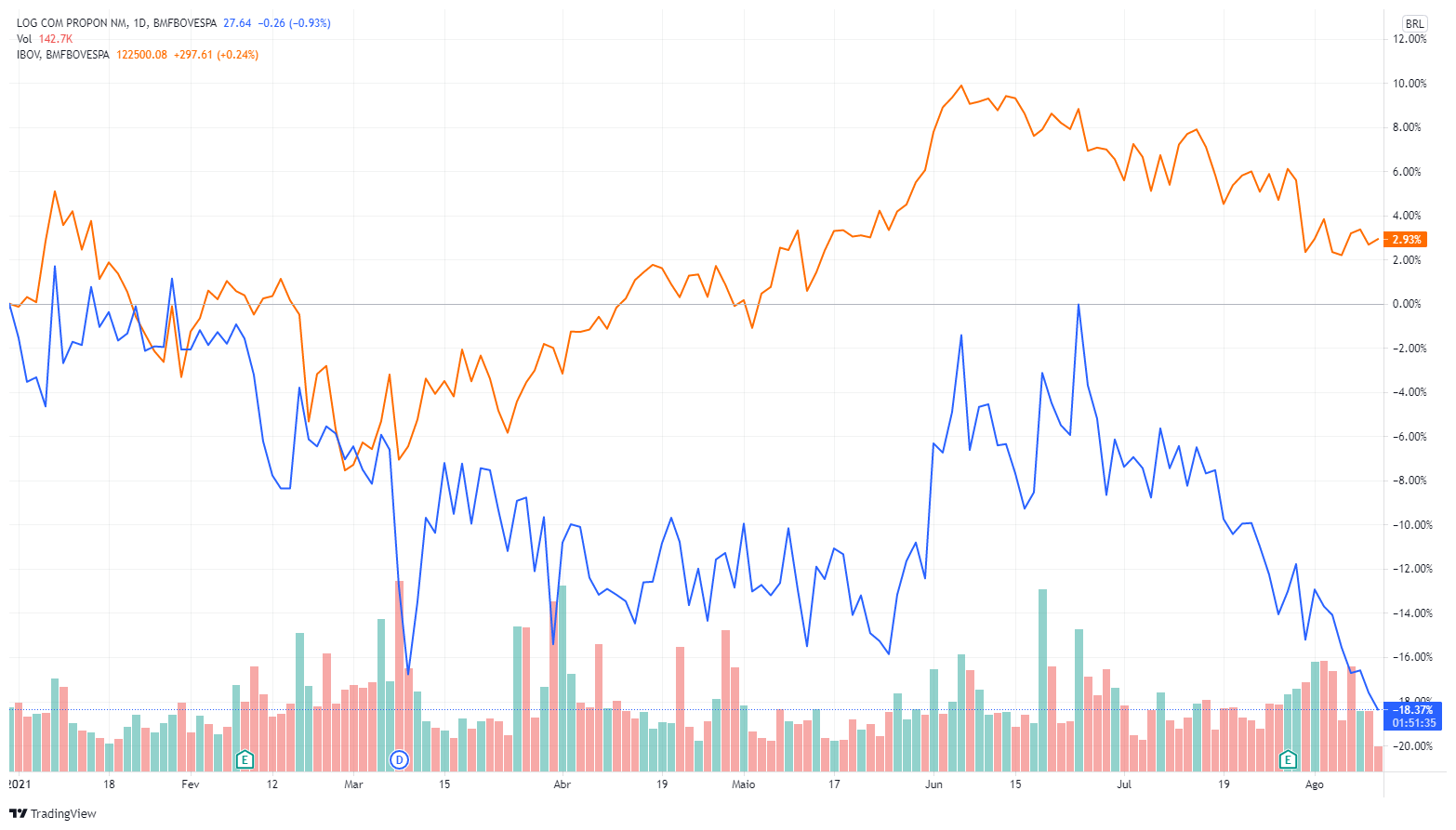

Em 2021, as ações da LOG, que tão bem sobreviveram à pandemia, perderam o vigor e recuam cerca de 20%, sendo atualmente negociadas a menos de R$ 30.

Bem, para a LOG, a resposta é não, muito pelo contrário. A empresa acaba de divulgar um balanço sólido no segundo trimestre e de revisar para cima seu plano quinquenal de crescimento.

O plano original de entregar um milhão de metros quadrados de Área Bruta Locável (ABL) em cinco anos já havia sido ampliado para 1,4 milhão de metros quadrados em 2020, em razão da forte demanda durante a pandemia.

Chamado de “Todos por 1.4”, o plano foi recentemente rebatizado de “Todos por 1.5”, adicionando mais 100 mil metros quadrados à meta da companhia para 2024.

Em julho, a LOG ampliou sua atuação para mais um estado do Nordeste, atingindo agora 18 unidades da federação. E, apesar de atuar em outras frentes de negócio - um loteamento industrial em Betim (MG) e o segmento de strip malls -, a ideia da companhia é, com o tempo, caminhar para um portfólio 100% composto por galpões logísticos.

“Todos os estados estão com demanda muito aquecida. Temos obras em andamento em todas as regiões do país, e estamos conseguindo alugar os galpões ainda durante a obra”, me disse Sergio Fischer, CEO da LOG, em entrevista exclusiva ao Seu Dinheiro.

De fato, no primeiro semestre deste ano, 63% da absorção bruta dos imóveis da companhia se deu por pré-locação de obras ainda em andamento em cinco cidades de quatro estados.

Segundo Fischer, o e-commerce continua sendo o grande motor da demanda por galpões no país, que inclusive é muito forte fora do eixo Rio-São Paulo - 92% da absorção bruta do primeiro semestre de 2021 se deu fora do eixo das duas metrópoles.

E isso porque, com ou sem pandemia para impulsionar as vendas pela internet, o Brasil ainda tem uma oferta baixa de galpões de alto padrão. “O problema é o estoque brasileiro atual, que é de péssima qualidade”, frisa.

A baixa penetração do e-commerce no Brasil é outro fator que mantém a LOG otimista com o futuro. Mesmo após o forte crescimento de 2020, as vendas pela internet ainda representam apenas cerca de 10% das vendas totais do varejo. E a expectativa de crescimento médio desse segmento, de 2019 a 2025, é de 25%, segundo estimativas do Morgan Stanley citadas pela companhia.

“Cada ponto adicional de e-commerce traz uma demanda absurda por galpões, e apenas 15% da área ofertada no país se refere a galpões de alto padrão”, diz Fischer, que lembra que a maioria dos imóveis logísticos brasileiros também se concentra no eixo Rio-São Paulo.

“Em praças onde temos operações relevantes, como Fortaleza, Goiânia, Salvador, Belo Horizonte, Curitiba e Porto Alegre, o e-commerce é pujante e quase não existem galpões de qualidade. A gente já esperava uma demanda maior em condições normais, mas a pandemia acabou alavancando essa demanda”, diz o CEO.

Presente no mercado há 13 anos, a LOG é uma desenvolvedora de ativos logísticos greenfield e uma das maiores locadoras de galpões de alto padrão do Brasil.

Verticalizada, a companhia atua em todos os estágios do desenvolvimento dos seus empreendimentos imobiliários, desde a incorporação até a administração das propriedades.

“Fazemos tudo dentro de casa: identificamos a demanda, compramos o terreno, aprovamos os projetos, construímos, alugamos e administramos a propriedade. A gente brinca que tem a maior construtora de galpões logísticos do país dentro da LOG”, diz Sergio Fischer.

Atualmente, a companhia tem mais de um milhão de metros quadrados de ABL construída e está presente em mais de 30 cidades de 18 estados: Alagoas, Bahia, Ceará, Rio Grande do Norte, Espírito Santo, Goiás, Minas Gerais, Mato Grosso, Mato Grosso do Sul, Pará, Paraná, Pernambuco, Piauí, Rio de Janeiro, Rio Grande do Sul, Santa Catarina, Sergipe e São Paulo.

Entre os clientes que alugam galpões da LOG estão grandes varejistas, inclusive aquelas totalmente ou principalmente voltadas ao comércio eletrônico, como Magazine Luiza, Mercado Livre, Amazon, Via e B2W, além de empresas como Toyota, Pepsico e Suzano.

Cerca de 60% do portfólio de clientes é composto por empresas vinculadas ao crescimento do e-commerce, mas a carteira de inquilinos não é concentrada. O maior cliente representa apenas 6,0% da receita bruta da companhia e 7,1% da Área Bruta Locável.

Segundo o CEO, o grande diferencial da LOG se apoia no seguinte tripé: o fato de que todos os investimentos são projetos greenfields, 100% desenvolvidos pela companhia; a ampla diversificação geográfica; e a verticalização.

São três frentes de negócio: a de galpões logísticos, atualmente com 30 unidades prontas; o loteamento industrial no Parque Industrial Betim, na cidade mineira homônima, com até 2,9 milhões de metros quadrados de potencial; e dois strip malls, um em Betim e outro na cidade de Serra, no Espírito Santo.

“Tanto os strip malls quanto o loteamento industrial foram investimentos mais oportunísticos", diz Fischer, reforçando que o foco da LOG são os galpões. No segmento de strip malls, inclusive, a companhia está até vendendo ativos.

A venda de ativos, aliás, também faz parte da estratégia da companhia. Mas no caso dos galpões logísticos, o propósito é apenas fazer a reciclagem do portfólio e obter recursos para financiar seus investimentos, e não sair do segmento.

A venda de galpões costuma ser feita para fundos imobiliários, principalmente para o fundo LOG CP (LGCP11), do banco Inter, criado em 2019 exclusivamente para receber galpões da LOG.

“Nós temos a intenção de aumentar o patrimônio desse fundo de forma relevante”, observou Fischer, que se diz otimista com o segmento de fundos imobiliários no Brasil. “Os FII de galpões ainda são muito mal precificados”, completa.

Na divulgação dos resultados do segundo trimestre, a LOG anunciou a revisão do seu plano de crescimento, que agora visa a entrega de 1,5 milhão de metros quadrados até 2024, mais que dobrando o ABL da companhia em cinco anos. “Metade disso já deve ser entregue até o fim de 2022”, diz o CEO da empresa.

A ampliação do plano foi motivada pela assinatura, no segundo tri, de um contrato de built to suit (imóvel feito sob medida para o ocupante) de 95,7 mil metros quadrados de ABL no Parque Industrial de Betim, que não estava contemplado na versão anterior do plano. O cliente, diz Fischer, foi uma plataforma de e-commerce.

“A demanda do e-commerce está dando a oportunidade de termos um crescimento muito mais robusto do que no plano original [que era de 1 milhão de metros quadrados]. Estamos pisando no acelerador e batendo recordes na parte financeira”, diz o executivo, que já prevê a necessidade de novas revisões no plano de crescimento mais adiante.

No primeiro semestre, 84% da absorção bruta da companhia foi feita por clientes com atendimento ao e-commerce, sendo que 69% foi para clientes com atendimento exclusivo ao comércio eletrônico.

Gosta do investimento em imóveis? Então confira alguns fundos imobiliários promissores para o segundo semestre de 2021 no vídeo a seguir, e aproveite também para se inscrever no nosso canal do YouTube:

A LOG terminou o primeiro semestre de 2021 em um bom momento, com a menor taxa de vacância da sua história (apenas 2,05%), uma posição de caixa robusta de R$ 889 milhões e uma dívida líquida de apenas R$ 36 milhões, resultando numa relação dívida líquida/Ebitda para atividades de locação de apenas 0,3 vez.

Além de poder se financiar por meio da reciclagem de ativos e do seu próprio caixa, a empresa ainda exibe, portanto, um bom espaço para se alavancar via dívida. Isso sem contar a possibilidade de fazer ofertas de ações - o que, segundo Fischer, nunca sai do radar.

No segundo trimestre, o lucro líquido da LOG totalizou R$ 78,4 milhões, queda de 35% ante o primeiro trimestre, mas crescimento de 257,3% em relação ao mesmo período de 2020; já o Ebitda somou R$ 76,5 milhões, queda de 46% ante o trimestre anterior, mas alta de 185,5% na comparação anual.

Não foi o resultado dos sonhos, mas os resultados financeiros vieram em linha com as estimativas do mercado, e os analistas da companhia viram o balanço com bons olhos, destacando a forte demanda e a taxa de vacância baixa.

O Itaú BBA e o BTG Pactual, por exemplo, têm recomendações de compra para a ação, com preços-alvo de R$ 40,20 e R$ 44, respectivamente. Já a XP tem recomendação neutra, mas seu preço-alvo também está na mesma faixa, a R$ 40,40.

Segundo a ferramenta TradeMap, há hoje ao menos seis corretoras que recomendam a compra do papel, com preços-alvo que variam de R$ 39 a R$ 45 e mediana de R$ 41,10, o que representa um potencial de alta de cerca de 50%. Não há registros de corretoras recomendando venda.

Mas o atual ciclo de alta da Selic é um risco que não sai do radar da empresa nem do mercado hoje. “Com certeza a alta dos juros impacta o negócio, é uma preocupação que a gente tem”, diz Sergio Fischer. “E o momento está ruim para conversar sobre isso, porque ainda está todo mundo tentando entender o que pode acontecer”.

No entanto, assegura ele, uma Selic ao redor de 6% ao ano ainda é saudável para o setor imobiliário.

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras

A agência de classificação de risco não descarta novos rebaixamentos para a Cosan (CSAN3) e a ação liderou as quedas do Ibovespa nesta sexta (27)

Apesar da queda de 2,7% após o balanço do 4º trimestre de 2025, analistas recomendam compra para as ações da Axia (AXIA3)

Em até 60 dias, a Bradsaúde pode estrear na B3 — mas antes precisa passar por assembleias decisivas, concluir a reorganização societária e obter o aval da ANS e da CVM

Retomada das ofertas ainda enfrenta incertezas, diz Vinicius Carmona ao Money Times; entenda o que falta para o caminho abrir de vez

O novo preço-alvo para a empresa de saneamento tem uma projeção de queda de 41,95% no valor da ação em relação ao último fechamento

Mudança afeta ações, opções e contratos futuros de índice após o fim do horário de verão no exterior

Analistas afirmam que a Aura Minerals é uma ‘oportunidade dourada’ graças à exposição ao ouro, ao crescimento acelerado e forte geração de caixa

Em painel no BTG Summit, especialistas falam sobre o crescimento dos ETFs no Brasil e as diferenças desses ativos para os demais investimentos

No médio prazo, o principal índice da bolsa pode buscar os 250 mil pontos, patamar correspondente ao topo de alta de longo prazo

Analistas dizem quais são as expectativas para o balanço de cada um dos frigoríficos com os efeitos do mercado chinês, ciclo do frango e estoques

Investimentos para defender liderança pressionam margens e derrubam as ações na Nasdaq, mas bancos veem estratégia acertada e mantêm recomendação de compra, com potencial de alta relevante

A plataforma registrou lucro líquido de US$ 559 milhões, abaixo das expectativas do mercado e 12,5% menor do que o mesmo período de 2024. No entanto, frete gratis impulsionou vendas no Brasil, diante das preocupações do mercado, mas fantasma não foi embora

Empresa de eletrodomésticos tem planos de recapitalização que chegam a US$ 800 milhões, mas não foram bem aceitos pelo mercado

Relatório do BTG mostra a mudança na percepção dos gestores sobre o Ibovespa de novembro para fevereiro

Medida anunciada por Donald Trump havia provocado forte queda na véspera, mas ações de tecnologia e melhora do humor externo sustentam os mercados

Gestor explica o que derrubou as ações da fintech após o IPO na Nasdaq, e o banco Citi diz se é hora de se posicionar nos papéis