O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

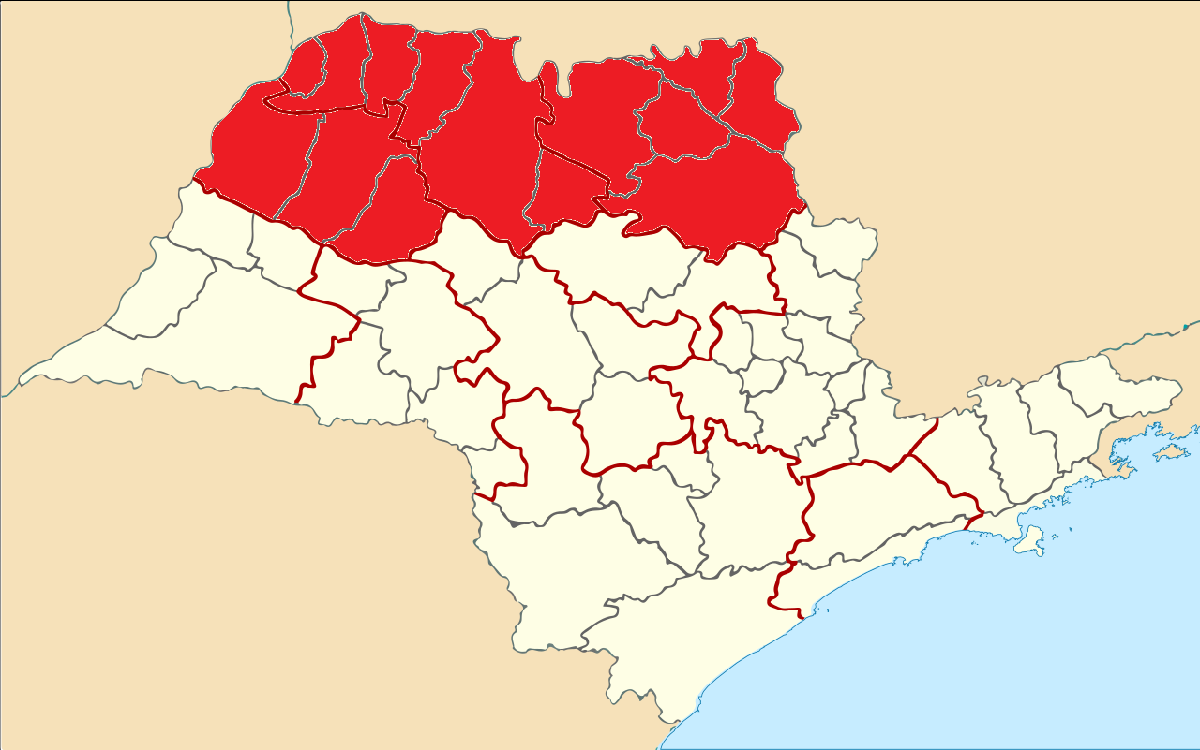

A HB Saúde atua na porção norte/nordeste/noroeste de São Paulo, área rica do estado e que é bastante visada pelos grupos de saúde

O ano de 2021 tem sido bastante agitado no lado das fusões e aquisições, particularmente no setor de saúde: quase toda semana há anúncios de compra por parte dos principais players. E, nessa corrida por novos ativos, Hapvida (HAPV3) e SulAmérica (SULA11) entraram em rota de colisão pela HB Saúde, um grupo com sede em São José do Rio Preto (SP).

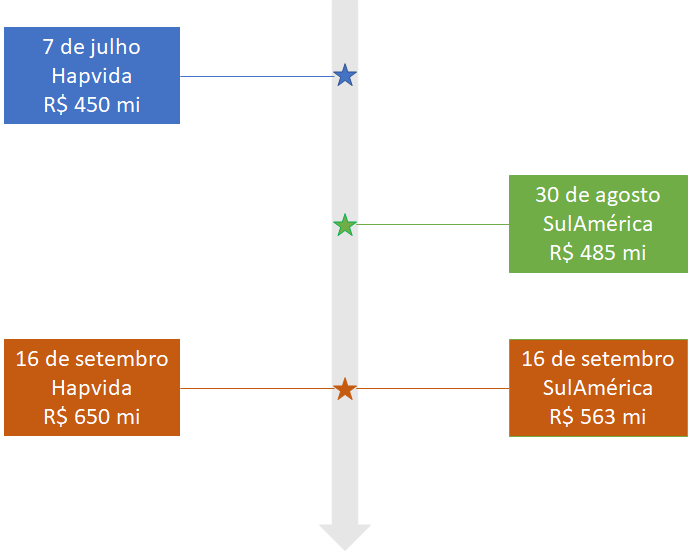

O Hapvida deu o primeiro passo, avaliando a HB Saúde em R$ 450 milhões fechando um acordo de compra ainda em julho. No entanto, a SulAmérica atravessou o negócio em agosto, oferecendo uma quantia maior — e desencadeando uma disputa direta, com lances cada vez maiores sendo dados por ambos os lados.

A última rodada aconteceu nesta manhã: a SulAmérica colocou R$ 563 milhões na mesa, enquanto o Hapvida foi além e fez uma proposta de R$ 650 milhões, voltando à liderança na corrida — é um aumento de 45% em relação ao valor original. Por enquanto, ainda não há uma nova oferta por parte da rival.

Essa queda de braço chama a atenção, considerando o porte das partes envolvidas. SulAmérica e Hapvida são gigantes do setor de saúde, com receitas líquidas na casa dos bilhões de reais apenas no segundo trimestre; a HB Saúde, por outro lado, é minúscula na comparação: seu faturamento em todo o ano de 2020 foi de "apenas" R$ 310 milhões.

Indo além: o grupo do interior paulista tem cerca de 150 mil beneficiários de planos de saúde e odontológicos, uma fração da carteira de 4,3 milhões de pessoas da SulAmérica e de 7,2 milhões de usuários do Hapvida.

Dito isso, o que explica essa briga? Por que as duas gigantes do setor de saúde estão tão empenhadas em comprar um ativo tão pequeno em relação aos seus portfólios atuais?

Leia Também

Bem, o que está em jogo é muito mais que uma rede de hospitais ou uma carteira de beneficiários. Hapvida e SulAmérica duelam pelo território atualmente atendido pela HB — e, no tabuleiro do mercado de saúde, quem chega primeiro consegue uma vantagem competitiva importante.

Para entender melhor o racional por trás desses movimentos, é preciso antes consultar um mapa. A HB Saúde atua no norte/nordeste/noroeste do estado de São Paulo, uma área economicamente próspera e que é impulsionada pelo agronegócio. Além de São José do Rio Preto, o grupo atende também os mercados de Barretos, Fernandópolis, Votuporanga, Catanduva e Araçatuba, chegando ainda a Três Lagoas (MS) e Uberaba (MG).

É uma área que possui quase quatro milhões de habitantes e tem cerca de 1,1 milhão de beneficiários de planos de saúde privados, segundo dados divulgados pelo Hapvida. Ou seja: estamos falando de um mercado com tamanho nada desprezível e de poder econômico elevado.

Considerando os potenciais 1,1 milhão de beneficiários, a HB Saúde e sua carteira de 150 mil clientes correspondem a cerca de 13% do mercado da região. Assim, Hapvida e SulAmérica querem uma porta de entrada para o Norte/Nordeste/Noroeste paulista — e, a partir daí, usar sua capacidade financeira para avançar sobre a área.

E dinheiro tem sido o nome do jogo no setor: em meio à pandemia, pequenos grupos hospitalares e de planos de saúde têm encontrado dificuldades para se manter de pé, o que tem sido um prato cheio para quem tem mais poder de fogo

Além de Hapvida (HAPV3) e SulAmérica (SULA11), companhias como NotreDame Intermédica (GNDI3) e Rede D'Or (RDOR3) estão aproveitando para fazer aquisições e aumentar seu alcance geográfico. E, em regiões mais pulverizadas, como o interior paulista, fincar a bandeira antes dos concorrentes é sinônimo de ganho rápido de escala.

E, vale lembrar: Hapvida e NotreDame Intermédica já acertaram a combinação de seus negócios, criando um conglomerado com atuação nacional e participação de mercado próxima de 20%; a operação ainda está sendo analisada pelo Conselho Administrativo de Defesa Econômica (Cade).

Mas, voltando à HB Saúde: o grupo tem como principal ativo o hospital HBS Mirassol; seu portfólio ainda conta com oito unidades ambulatoriais, uma clínica infantil, centros clínicos e de diagnóstico e espaços de medicina preventiva e ocupacional, além de um centro oncológico.

É uma rede que não é desprezível, mas que é pequena para o tamanho da população da região. Sendo assim, com SulAmérica ou Hapvida por trás, o grupo terá mais facilidade para ampliar suas instalações e, consequentemente, conquistar mais beneficiários, atender mais pacientes e gerar mais receita.

A questão territorial é o racional mais macro do setor de saúde. Mas é claro que Hapvida e SulAmérica têm seus motivos particulares para terem interesse na HB Saúde.

No caso do Hapvida, há um potencial ganho administrativo e operacional a ser destravado com a incorporação da rede do grupo paulista: a empresa já possui operações em Ribeirão Preto, mais ao nordeste de São Paulo, e em Uberaba, contando com 110 mil beneficiárias na área de atuação da HB Saúde. Assim, caso concluída, os ganhos de sinergia tornariam o Hapvida uma força relevante na região.

Para a SulAmérica, a compra representa o avanço numa região considerada estratégica para o seu plano de expansão — a companhia trabalha com um modelo de 'hubs regionais'; um exemplo é a atuação no sul do país, via Paraná Clínicas.

Seja qual for o desfecho, o mercado financeiro não se mostra muito empolgado com a guerra de preços pela HB Saúde: tanto as ações ON do Hapvida (HAPV3) quanto as units da SulAmérica (SULA11) operam em queda nesta quinta-feira (16), acompanhando o movimento do Ibovespa, que recua mais de 1% hoje.

Vale lembrar, ainda, que as propostas dizem respeito à 100% da HB Saúde, mas que não necessariamente será fechada a venda do grupo inteiro. Tanto Hapvida quanto SulAmérica deixam claro que uma eventual transação precisa envolver mais de 50% do grupo paulista, de modo a garantir o controle da companhia.

Escalada da guerra no Oriente Médio e disparada do petróleo marcaram a semana na bolsa brasileira; veja as ações com maiores altas e quedas

A fabricante de aeronaves registrou resultados abaixo do esperado pelo mercado e ações reagem em queda: o que aconteceu com a Embraer?

Veja quais são os fundos imobiliários favoritos dos analistas neste mês e como posicionar sua carteira de FIIs agora

Mesmo com juros altos e volatilidade global, analistas veem um grupo seleto de empresas capaz de atravessar a turbulência e se valorizar na bolsa neste ano

Ao Seu Dinheiro, analistas da Empiricus Research recomendaram seus investimentos preferidos para março, entre ações, fundos imobiliários e criptoativos

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras

A agência de classificação de risco não descarta novos rebaixamentos para a Cosan (CSAN3) e a ação liderou as quedas do Ibovespa nesta sexta (27)

Apesar da queda de 2,7% após o balanço do 4º trimestre de 2025, analistas recomendam compra para as ações da Axia (AXIA3)

Em até 60 dias, a Bradsaúde pode estrear na B3 — mas antes precisa passar por assembleias decisivas, concluir a reorganização societária e obter o aval da ANS e da CVM

Retomada das ofertas ainda enfrenta incertezas, diz Vinicius Carmona ao Money Times; entenda o que falta para o caminho abrir de vez

O novo preço-alvo para a empresa de saneamento tem uma projeção de queda de 41,95% no valor da ação em relação ao último fechamento

Mudança afeta ações, opções e contratos futuros de índice após o fim do horário de verão no exterior

Analistas afirmam que a Aura Minerals é uma ‘oportunidade dourada’ graças à exposição ao ouro, ao crescimento acelerado e forte geração de caixa

Em painel no BTG Summit, especialistas falam sobre o crescimento dos ETFs no Brasil e as diferenças desses ativos para os demais investimentos