O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

A Gol chega ao segundo trimestre de 2021 com uma posição confortável de liquidez e dívida mais alongada. Mas as operações seguem turbulentas

O setor aéreo é naturalmente difícil: em condições normais, empresas como Gol, Azul e Latam já lidam com uma série de variáveis externas, como a oscilação do dólar, a cotação do petróleo e os impostos sobre o combustível de aviação. Numa pandemia, a situação fica ainda mais complexa.

Afinal, como gerenciar uma empresa de transportes num cenário em que há uma severa restrição na circulação de pessoas? Como rearranjar as malhas, de modo a evitar que os aviões decolem praticamente vazios? Como gerenciar os custos e despesas com as aeronaves no chão?

A Latam não suportou muito tempo e entrou com um pedido de recuperação judicial nos EUA; a Azul, com uma estrutura mais enxuta, atravessou a tempestade — e dá a entender que está de olho nas operações da gigante chilena.

E a Gol? Bem, a Gol apertou os cintos. Desde o começo da pandemia, o CEO da empresa, Paulo Kakinoff, sempre deixou claro nas teleconferências de resultados trimestrais: o objetivo era sobreviver à turbulência. E a missão tem sido cumprida, ainda que a duras penas.

O ambiente continua desafiador para as aéreas, já que as sucessivas ondas da Covid-19 impedem uma evolução constante nas atividades do setor — momentos de melhora e piora se alternam, exigindo uma gestão ativa da frota e da malha.

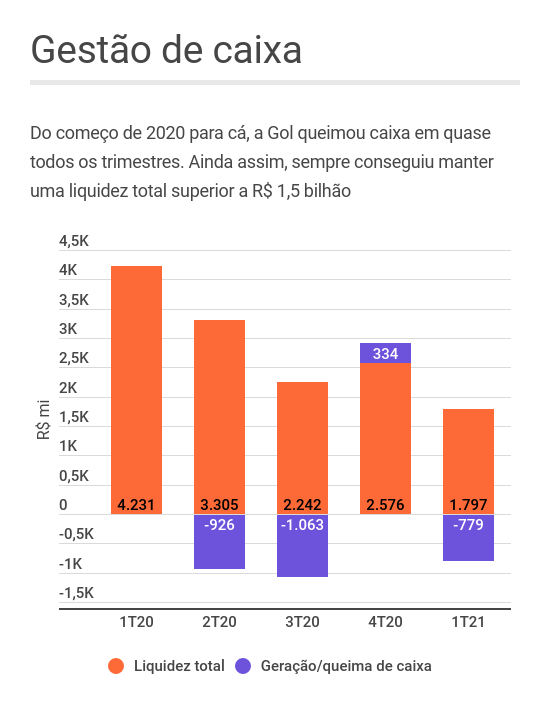

Como resultado, a Gol queimou caixa em quantias elevadas desde 2020. Ainda assim, a companhia tem conseguido manter uma posição de liquidez total — que engloba o caixa e as contas e títulos a receber — relativamente confortável. E, com algumas iniciativas que serão colocadas em prática até junho, a situação de caixa tende a melhorar ainda mais.

Leia Também

"Até o final do segundo trimestre, a Gol terá realizado quase R$ 3 bilhões de novas emissões de capital", disse a companhia, ao divulgar suas projeções financeiras e operacionais para o ano. Com isso, a aérea prevê que encerrará o mês de junho com uma liquidez total de cerca de R$ 4,6 bilhões.

E quais emissões são essas? Há um aumento de capital de até R$ 512 milhões liderado pelo controlador; uma reabertura do Programa Garantido da companhia, no valor de R$ 1,5 bilhão; e uma emissão de ações para a aquisição da participação na Smiles.

Aliás, a forma como a incorporação do programa de fidelidade foi conduzida gerou bastante discussão no mercado. Mas fato é que a iniciativa foi aprovada — e, com isso, a Gol espera capturar sinergias, melhorar o acesso ao crédito e aumentar os fluxos de caixa.

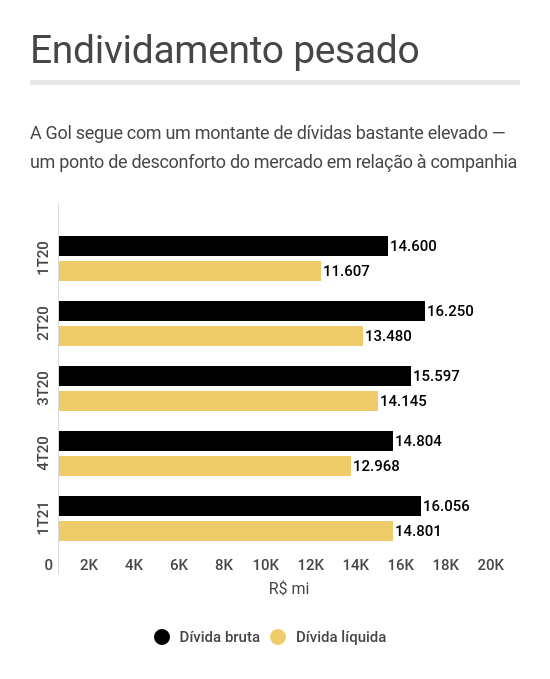

Apesar disso, o endividamento é uma grande fonte de preocupação do mercado. Por mais que a Gol esteja conseguindo rolar os compromissos de curto prazo, o montante da dívida bruta estava acima de R$ 16 bilhões ao fim de março:

Quanto ao perfil da dívida, a maior parte têm vencimento no longo prazo. Veja um resumo dos compromissos que expiram nos próximos 12 meses — os dados constam no último balanço da Gol:

Nesse aspecto, a aérea trouxe uma boa notícia: quitou integralmente os US$ 250 milhões em empréstimos com vencimento no curto prazo, o que dá fôlego no front do endividamento.

Dito tudo isso, resta saber como fica o lado operacional — e é aqui que as maiores dúvidas persistem.

Por mais que a Gol tenha feito o que era possível para manter uma posição de liquidez satisfatória e gerenciado seu endividamento, seu desempenho operacional continua fortemente afetado pela Covid-19.

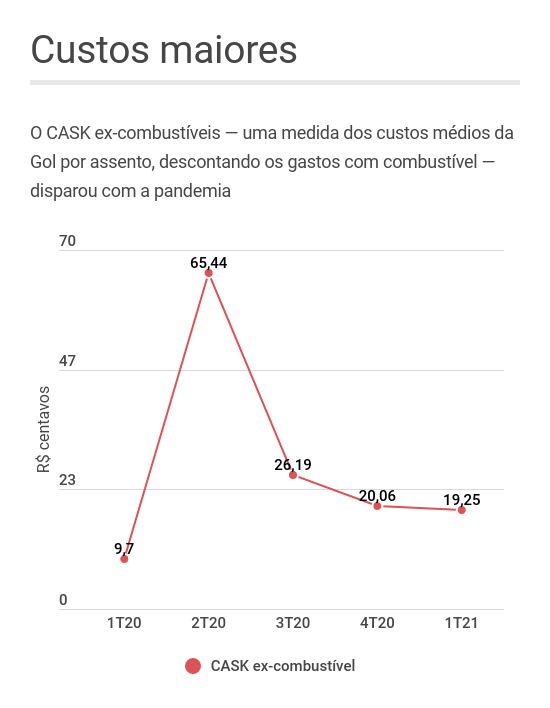

A demanda por voos ainda está muito aquém dos níveis normais, a oferta precisou ser adaptada à nova realidade e a taxa de ocupação das aeronaves tem girado em torno de 80%. Nesse cenário, os custos médios por assento da Gol dispararam, mesmo excluindo os gastos com combustível.

O pico visto no segundo trimestre de 2020 coincide com a primeira onda da pandemia, momento em que o setor aéreo ficou praticamente parado e as companhias ainda começavam a promover os ajustes na malha. Desde então, há uma tendência de baixa.

As projeções da Gol, no entanto, mostram otimismo por parte da companhia: no segundo trimestre, a empresa diz esperar por uma baixa de 40% no indicador em relação à média de 2020 — o que implica num CASK ex-combustível ao redor de R$ 10,42 centavos. A previsão anterior era de baixa de 27%.

No lado financeiro, o segundo trimestre também parece mais promissor: a receita projetada é de cerca de R$ 1 bilhão, abaixo do R$ 1,56 bilhão visto nos primeiros três meses do ano. Apesar disso, a Gol acredita que o Ebitda ficará positivo em R$ 100 milhões — entre janeiro e março, foi negativo em R$ 72 bilhões.

Para o segundo semestre, a visão é ainda mais construtiva: receita em torno de R$ 6 bilhões, Ebitda de R$ 2 bilhões e liquidez total de R$ 4,5 bilhões. Mas num ambiente tão incerto por causa da pandemia, o mercado prefere assumir uma postura cautelosa em relação aos horizontes mais longos.

"Apesar de reconhecermos os esforços da Gol para equilibrar oferta e demanda, permanecemos cautelosos com o setor, já que acreditamos que há vários desafios para a recuperação do tráfego aéreo no segundo semestre", disseram Lucas Barbosa e Rubén López Romero, analistas do Santander, destacando que a vacinação no Brasil é a variável chave.

E a Gol parece trabalhar com um cenário-base de avanço rápido na imunização: embora reconheça que qualquer previsão a respeito da demanda seja difícil, a companhia diz que o progresso na vacinação está impactando positivamente o tráfego aéreo.

Resta saber como a dinâmica da pandemia irá se comportar daqui para frente — e se uma terceira onda da Covid-19 provocará novas paralisias na economia doméstica e no fluxo de passageiros.

Por ora, o mercado dá um voto de confiança na Gol e em suas projeções positivas para o futuro: as ações PN da companhia (GOLL4) avançaram 6,68% nesta quarta (26).

Empresa inicia ciclo focado em inteligência artificial. Intenção é acelerar no e-commerce, mas sem comprar briga por preços

O Magazine Luiza reportou lucro líquido de R$ 131,6 milhões no quarto trimestre de 2025, queda de 55% na comparação anual, pressionado pelo avanço das despesas financeiras em meio aos juros elevados

As maiores reestruturações da história recente ajudam a explicar como o ambiente financeiro mais duro tem afetado até grandes companhias brasileiras

A CSN reiterou seus esforços de melhorar a estrutura de capital e reduzir a alavancagem financeira daqui para a frente, mas esse caminho não será fácil

“A recuperação de sua divisão de mercadorias continua sendo sustentada por melhorias nas estratégias de precificação, maior assertividade nas coleções e gestão de estoques mais eficiente”, destacaram os analistas do Safra

O banco defende que o Mercado Livre ainda é considerado uma boa tese de longo prazo, mas não deve refletir suas qualidades nos preços da ação em 2026

A Casas Bahia finalmente conseguiu virar a página de sua crise financeira, que a levou a pedir recuperação extrajudicial em 2024,? A resposta não é tão simples.

Resultado negativo chega a R$ 721 milhões no quarto trimestre, enquanto empresa tenta reorganizar dívidas

O plano da Raízen poderá envolver uma série de medidas, como uma capitalização pelos seus acionistas e a conversão de parte das dívidas em participação acionária

Receita cresce, margens avançam e varejista ganha participação de mercado em meio a avanços no plano de reestruturação

O banco tinha recomendação de venda para o papel, enquanto a agência de classificação de risco rebaixou a nota de crédito da varejista em moeda local de CCC para C

Itaú BBA e Santander mantêm visão positiva para a empresa, citando o ciclo global de investimentos em redes elétricas, mas apontam riscos e pressões no horizonte mais próximo

Em entrevista ao Seu Dinheiro, Fabio Itikawa diz que empresa entra em 2026 mais eficiente, menos alavancada e pronta para atrair investidores

A companhia é afetada pelos desdobramentos do conflito no Oriente Médio, com custos do combustível e de frete na linha de frente dos impactos

“Hoje, na data do protocolo deste procedimento, a companhia não tem condições de realizar o pagamento sem interromper as suas operações”, disse o Pão de Açúcar

Situação dos rebanhos nos EUA e tarifas da China também afetam o cenário para a carne bovina; JBS, MBRF e Minerva podem sofrer, e, em 2026, o seu churrasco deve ficar ainda mais caro

As diferenças estão na forma como essas negociações acontecem e no grau de participação do Judiciário no processo.

Fintech recebe licença bancária no Reino Unido e lança oficialmente o Revolut Bank UK, acelerando o plano de se tornar uma plataforma financeira global

Varejista entrou em recuperação extrajudicial e suspendeu os pagamentos por 90 dias para tentar reorganizar suas finanças

A maior produtora global de açúcar e etanol de cana já havia dito que estava avaliando a reestruturação da sua dívida e que uma recuperação extrajudicial estava entre as possibilidades