O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

A CCR (CCRO3) administra a Dutra desde 1996. Mas, com o novo leilão marcado para essa sexta (26), a empresa pode perder a concessão

A ponte aérea Rio-São Paulo não anda muito convidativa: uma rápida consulta aos sites viagens nos mostra que, dependendo do dia e do horário, as passagens ultrapassam os R$ 1.500. Então, se você quiser economizar um pouco (e tem tempo de sobra), uma opção é o trajeto terrestre — a boa e velha Via Dutra conecta as duas capitais, num trecho de 402 quilômetros que é administrado pela CCR (CCRO3).

Tem sido assim nos últimos 25 anos; a empresa administra a estrada desde 1996, por meio da concessionária CCR NovaDutra. Mas, passado um quarto de século, esse panorama pode estar com os dias contados: a via será relicitada pelo governo federal nesta sexta-feira (29).

Historicamente, a Dutra é a segunda maior concessão rodoviária da CCR — fica atrás somente da AutoBAn, responsável pelo sistema Anhanguera-Bandeirantes. Para se ter uma ideia de sua importância, ela respondeu, sozinha, por mais de 15% da receita bruta total da companhia em 2017 e 2018.

Nos bastidores, a CCR tem sinalizado que quer continuar com o ativo e que a renovação do contrato está entre suas prioridades. No entanto, como estamos falando de um leilão público, é perfeitamente plausível que uma outra empresa ou grupo faça uma proposta mais agressiva e arremate a Dutra.

E, a priori, não faltam interessados: a Dutra é um ativo que já está em operação e, portanto, já gera receita. No entanto, os investimentos volumosos podem afastar alguns competidores — grupos como Arteris e Pátria Investimentos são apontados como potenciais participantes, mas, segundo a agência iNFRA, apenas CCR e EcoRodovias fizeram propostas; a lista oficial será conhecida na quinta-feira (28).

Dito isso, o que exatamente está em jogo para a CCR e suas ações (CCRO3)? Qual o impacto de uma eventual derrota no leilão desta sexta — e o que isso significaria para a tese de investimentos na companhia Para responder essa pergunta, é preciso entender a dinâmica do leilão e o atual momento operacional e financeiro da empresa.

Leia Também

Como você pode imaginar, estamos falando de um leilão com números superlativos: a nova concessão da Dutra envolve investimentos da ordem de R$ 15 bilhões, com outros R$ 11 bilhões em custos operacionais — são as maiores cifras para uma licitação rodoviária desde o início do programa de concessões de ativos de infraestrutura do governo federal.

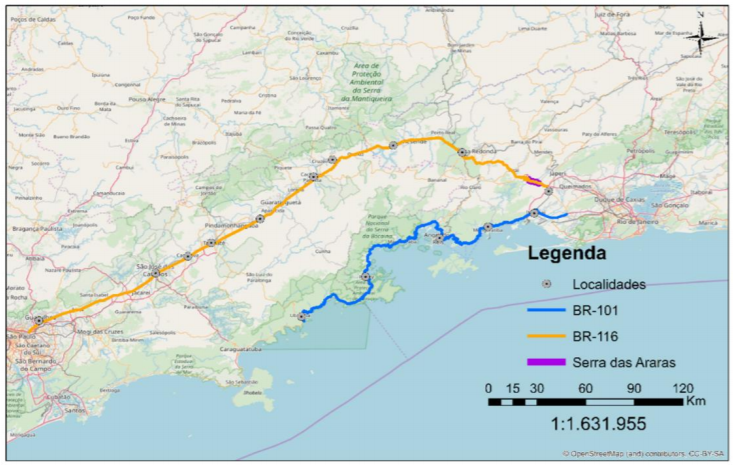

O vencedor terá o direito de administrar o ativo pelos próximos 30 anos. Dito isso, há uma novidade importante: o trecho que será concedido à iniciativa privada engloba 625 quilômetros de pistas — além da conexão entre São Paulo e Rio de Janeiro pela Dutra, o pacote também inclui uma parte da rodovia Rio-Santos, ligando a capital fluminense à cidade de Ubatuba, no litoral norte paulista.

Tradicionalmente, os leilões de ativos de infraestrutura são feitos pela modalidade de outorga: ganha quem oferece o maior valor fixo a ser pago diretamente ao governo. Outro padrão relativamente comum é o de taxa de deságio — o vencedor é aquele que oferecer o maior desconto nas tarifas de pedágio; nesse caso, o valor da outorga é fixo.

O leilão dessa sexta-feira, no entanto, usará um modelo híbrido. O edital traz os valores máximos de tarifa de pedágio a serem cobrados, de acordo com o trecho e o número de pistas; cabe às empresas oferecer uma taxa de deságio de até 15,31% em relação ao teto pré-estabelecido. Caso haja empate, será preciso analisar um segundo critério: o do valor de outorga, que não é fixo — e, aqui, há espaço para uma etapa com lances em viva-voz na B3.

Por fim, é importante ressaltar a natureza de alguns dos investimentos que o vencedor do certame precisará fazer. As intervenções mais importantes dizem respeito à duplicação da Serra das Araras, no Rio de Janeiro — uma obra bastante complexa e que foi discutida por anos entre a CCR e o governo federal, sem que um consenso fosse atingido entre as partes. A duplicação da Rio-Santos também está no escopo da concessão.

Para a CCR, a Dutra representa um dos ativos mais importantes em sua carteira de concessões. Em 2020, mais de 120 milhões de veículos passaram por seus 402 quilômetros de extensão — há seis praças de pedágio ao longo da rodovia. No ano passado, a concessão rendeu à empresa uma receita bruta de R$ 1,32 bilhão.

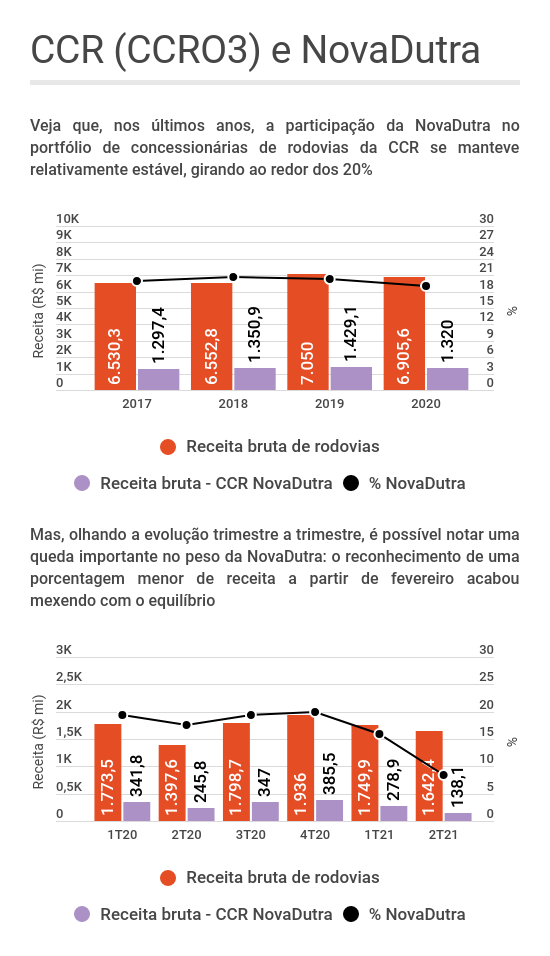

Os números da CCR NovaDutra são bastante relevantes na geração de receita da empresa como um todo. Quando olhamos apenas para a carteira de rodovias, a concessão representa cerca de 20% do total; considerando também os ativos aeroportuários e de mobilidade urbana, o peso é de 13% a 15%.

Dito isso, dois movimentos em paralelo têm reduzido a importância da Dutra na carteira da CCR.

Em primeiro lugar, há uma questão regulatória: como o contrato original da concessão ia somente até fevereiro deste ano, CCR e governo federal assinaram um aditivo para que a empresa continuasse administrando a rodovia por mais um ano, dando tempo para a realização de um novo leilão.

Mas, considerando esse caráter excepcional da prorrogação, a CCR precisou fazer ajustes em seu balanço. Desde fevereiro, a companhia reconhece apenas 42,98% da receita obtida pela NovaDutra — assim, os números do primeiro e do segundo trimestre já foram impactados, reduzindo o peso dessa concessão na carteira.

Em segundo lugar, há um esforço nítido por parte da CCR para ampliar e variar seu portfólio. De 2020 para cá, a empresa arrematou os seguintes ativos:

Ou seja, há uma certa diluição em andamento na carteira da CCR. A empresa arrematou novos ativos, aumentando a duração média de seu portfólio e desconcentrando a geração de receita — das concessões citadas acima, apenas a ViaCosteira, administradora da BR 101/SC, já está operando e é reconhecida no balanço.

Dito tudo isso, há dois cenários básicos na mesa para a CCR e suas ações (CCRO3): ou ela é derrotada no leilão e fica sem a Dutra, ou vence a disputa e renova a concessão. Há ainda uma terceira opção, embora ela seja considerada mais improvável pelos analistas: a CCR pode sair vitoriosa, mas oferecendo uma proposta muito agressiva — o que, no fim, prejudicaria a rentabilidade do ativo.

E por que esse terceiro cenário é visto como pouco plausível? Por causa do próprio histórico da CCR nos leilões. A empresa sempre adotou uma postura de "responsabilidade financeira" em relação às disputas por concessões — e a relicitação da Ponte Rio-Niterói é o melhor exemplo. A companhia, que administrava o trecho, até participou do leilão, mas sem abrir os cofres; a EcoRodovias acabou arrematando o lote.

Mas, ainda que a CCR mantenha seu estilo mais ponderado, analistas e gestores de fundos de investimento ponderam que ela é favorita para vencer novamente a disputa pela Dutra. E muito disso se deve ao modelo do leilão, envolvendo o deságio nas tarifas de pedágio.

"Conhecer bem o ativo pode ser uma grande vantagem", diz Tales Freire, gestor da ACE Capital, avaliando que o fato de a CCR ser a administradora e ter expertise nas operações da Dutra permitiria a ela fazer propostas mais agressivas — ela, melhor que ninguém, saberia os ganhos de eficiência a serem capturados. A ACE possui uma "posição relevante" em CCR em seus fundos, mas Freire não revelou as porcentagens.

Outro ponto que joga a favor da CCR é o seu nível de endividamento relativamente baixo: sua alavancagem — a relação entre dívida líquida e o Ebitda nos últimos 12 meses — estava em 2,3 vezes no segundo trimestre; a empresa tem um limite interno na casa de 3,5 vezes.

Ou seja: há um espaço bastante confortável no balanço para que novas dívidas sejam assumidas; além disso, a própria administração da CCR já sinalizou que poderia ir além desse patamar por um período curto de tempo, caso necessário.

Dado esse perfil de crédito bom, a CCR provavelmente conseguiria ter acesso a capital ou dívida com condições mais favoráveis que os outros players

CONTINUA DEPOIS DA PUBLICIDADECONTINUA DEPOIS DA PUBLICIDADETales Freire, gestor da ACE Capital

Em relatório, os analistas Thais Cascello, Gabriel Resende e Luiz Capistrano, do Itaú BBA, dizem esperar por poucos participantes no leilão — mas que esses postulantes devem fazer "ofertas para vencer". A competição, segundo eles, deve ficar concentrada entre CCR e EcoRodovias, já que a Dutra se encaixa bem no portfólio e nas metas de longo prazo de ambas as companhias.

Mas e se a CCR perder o leilão?

Bem, nesse cenário, é preciso levar alguns fatores em questão. Há os pontos citados acima de desconcentração no portfólio da empresa, com a adição de novos ativos — assim, uma eventual perda da concessão da Dutra, hoje, seria bem menos traumática do que, digamos, em 2015.

Esse, no entanto, não é o maior dos mitigadores de risco. O grande evento para a CCR foi a assinatura de um contrato com o governo de São Paulo para encerrar as disputas judiciais envolvendo os aditivos na AutoBAn — a concessão foi renovada, afastando os riscos de relicitação do principal ativo rodoviário do grupo.

No entanto, por mais que a NovaDutra não seja mais tão importante, fato é que ela ainda responde por uma fatia nada desprezível de 5% a10% da receita de pedágios da CCR. Sendo assim, por mais que o fim da concessão não seja um problema enorme, ela também não representa um evento qualquer.

"A perda da Dutra com certeza teria impacto nas ações. Não tem como tirar esse risco do portfólio", diz um gestor de uma asset em São Paulo que prefere não ser identificado — ele, no entanto, concorda que a empresa se movimentou para diversificar suas receitas, ampliando sua presença em aeroportos e em mobilidade urbana.

Por fim, caso a CCR seja derrotada desta sexta-feira, ganharia força a leitura de que a empresa partiria com apetite para os próximos leilões. O ministério da Infraestrutura tem um cronograma bastante carregado de ativos a serem concedidos à iniciativa pública e, sem os compromissos financeiros da Dutra, a CCR estaria livre para arrematar novas rodovias e aeroportos.

Entre os ativos que virão ao mercado até o ano que vem, em leilões federais ou estaduais, destaque para:

Na bolsa, as ações ON da CCR (CCRO3) não tem tido um bom desempenho: desde o começo de 2021, os papéis amargam baixa de quase 15%, tendo fechado o pregão da última terça-feira (26) em queda de 3,79%, a R$ 11,42 — um nível de preço não muito distante do atingido em março de 2020, no auge da incerteza ligada à pandemia.

Para Freire, da ACE Capital, o desconto visto nas ações da CCR (CCRO3) dá a entender que o mercado não está colocando novos projetos no preço dos papéis — e, assim, desconsiderando uma eventual vitória na Dutra ou novos ativos a serem arrematados nos próximos leilões de infraestrutura.

"Claro que o simples fato de perder [a Dutra] gera algum ruído de curto prazo, embora não deveria mudar o valor intrínseco da companhia", diz o gestor, ponderando, ainda, que CCRO3 está bastante atrativa em termos de valuation.

Segundo dados do TradeMap, as ações da CCR estão sendo negociadas com um múltiplo EV/Ebitda (a relação entre o valor da firma e o Ebitda nos últimos 12 meses) de cerca de 6 vezes; ao fim de 2022, o indicador terá uma leve alta para 6,69 vezes. Em ambos os casos, o número fica abaixo da média de três anos para CCRO3, de 9 vezes.

"E isso apesar de a empresa ter conseguido aumentar bastante a duração da carteira de ativos com os novos projetos e o acordo de reequilíbrio com o Estado", diz Freire; em linhas gerais, quanto mais longo for o tempo do portfólio, maior deve ser o EV/Ebitda.

O leilão da Dutra está marcado para a sexta-feira (29), às 14h — até lá, espere muita especulação em torno da disputa. Por fim, fica o convite para você ver uma análise sobre como ficam seus investimentos com a Selic a 7,75%.

Confira abaixo e aproveite para nos seguir no Instagram (basta clicar aqui). Lá entregamos aos leitores análises de investimentos, notícias relevantes para o seu patrimônio, oportunidades de compra na bolsa, insights sobre carreira e empreendedorismo e muito mais.

O BTG Pactual realizou apenas uma troca na sua carteira de ações para o mês de fevereiro. O banco retirou a Vale (VALE3), que deu lugar para Axia Energia (AXIA6). Além disso, os analistas também aumentaram sua posição em Caixa Seguridade (CXSE3), de 5% para 10%, e reduziram em B3 (B3SA3), de 10% para 5%. A carteira tem como objetivo […]

A iniciativa faz parte da estratégia do BTG Pactual para aumentar a distribuição de dividendos e permitir uma maior flexibilidade para a gestão

Para a XP, o principal índice da bolsa brasileira pode chegar aos 235 mil pontos no cenário mais otimista para 2026

Discurso de separação não tranquilizou investidores, que temem risco de contágio, dependência financeira e possível inclusão da subsidiária no processo de recuperação

Fluxo estrangeiro impulsiona o Ibovespa a recordes históricos em janeiro, com alta de dois dígitos no mês, dólar mais fraco e sinalização de cortes de juros; Raízen (RAIZ4) se destaca como a ação com maior alta da semana no índice

Queda do bitcoin se aprofunda com liquidações de mais de US$ 2,4 bilhões no mercado como um todo nas últimas 24 horas, enquanto incertezas macro voltam a pesar sobre as criptomoedas

Novos recordes para a bolsa brasileira e para o metal precioso foram registrados no mês, mas as ações saíram na frente

A adesão ao leilão não é obrigatória. Mas é mais difícil vender ações de uma companhia fechada, que não são negociadas na bolsa

O analista André Oliveira, do BB-BI, reitera a recomendação de compra, especialmente para os investidores mais arrojados

O banco avalia que a estratégia de aquisição via troca de cotas veio para ficar e, quando bem executada, tem potencial de geração de valor

Uma fatia menor da carteira dos brasileiros está em ativos na bolsa, como ações, ETFs, FIIs e outros, e cresce a proporção dos investidores que pretende reduzir sua exposição à renda variável

Apetite dos BC, fuga do dólar e incertezas no Japão impulsionaram os metais preciosos a recordes, enquanto por aqui, o principal índice da bolsa brasileira reverberou a sinalização do Copom, dados e balanços nos EUA

Tiago Lima, sócio e head de distribuição da BTG Pactual Asset Management, conta ao Seu Dinheiro que a mudança é um marco de modernização e destravará dividendos para os cotistas

Segundo a varejista, a iniciativa busca aproximar o código de negociação do nome pelo qual a marca é amplamente reconhecida pelo público

Índice supera 185 mil pontos intradia em dia de decisão sobre juros nos EUA e no Brasil; Vale e Petrobras puxam ganhos, enquanto Raízen dispara 20%

A forte valorização desta quarta-feira começou no dia anterior (27), em meio à expectativa de que a companhia realize uma reestruturação financeira

Com fluxo estrangeiro forte e juros ainda altos, gestores alertam para o risco de ficar fora do próximo ciclo da bolsa

Ibovespa volta a renovar máxima durante a sessão e atinge os inéditos 183 mil pontos; mas não é só o mercado brasileiro que está voando, outros emergentes sobem ainda mais

Na avaliação de Ulrike Hoffmann e Arend Kapteyn, mesmo com incertezas fiscais, ações brasileiras seguem atraentes no cenário global

As ações que compõem o Ibovespa são bastante buscadas, já que muitas compras ocorrem por meio do próprio índice ou ETF do índice