O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

As ações de companhias com expectativas de elevado crescimento nos próximos anos sofrem quando investidores acreditam que haverá alta de juros. Saiba como esse fenômeno afeta as cotações

Se você acompanha de perto o mercado, na última quarta-feira (6) deve ter se deparado com algo bastante curioso. As ações de companhias com expectativas de elevado crescimento nos próximos anos apresentaram uma forte queda no dia.

Em um pregão, Magazine Luiza (MGLU3), Natura&Co (NTCO3), Localiza (RENT3), entre outras, caíram cerca de 5%. O mau humor com essa classe de ativos não foi só aqui: lá fora, os papéis da Netflix, por exemplo, recuaram cerca de 4%.

Mas, ao contrário do que se possa imaginar, o motivo das quedas não estava relacionado à piora das vendas ou queda dos usuários dos produtos e serviços dessas companhias.

Na verdade, o que gerou esse movimento foi o fato de o partido Democrata ter conquistado a maioria das cadeiras no Senado nos Estados Unidos, o que trouxe a expectativa de aumento de gastos do governo para manter a economia em alta, e consequentemente, maior probabilidade de aumento de juros.

Mas a pergunta que fica é: por que isso influencia tanto essa categoria específica de ativos de crescimento elevado?

É sobre isso que falaremos hoje – e também quais ações se beneficiam nesse cenário.

Leia Também

Existem várias maneiras de se calcular o "preço justo" de uma empresa ou ação.

Há quem estime esse valor pelo método de múltiplos.

Se as ações de um setor negociam a 20 vezes os lucros anuais e se a companhia em questão apresenta lucro de R$ 1 por ação, então o seu "preço justo" deveria estar em torno de R$ 20.

Mas o método mais utilizado por instituições financeiras e fundos ainda é a análise do Fluxo de Caixa Descontado.

Apesar do nome estranho, o DCF (do inglês Discounted Cash Flow) nada mais é do que a soma dos resultados que se espera que uma empresa obtenha nos exercícios seguintes (digamos, nos próximos cinco anos).

| Ano 1 | Ano 2 | Ano 3 | Ano 4 | Ano 5 | Total | ||

| Fluxo de caixa da Empresa A | 100 | 100 | 100 | 100 | 100 | 500 | |

| Fluxo de caixa da Empresa B | 0 | 20 | 40 | 120 | 320 | 500 | |

| Fluxo de caixa da Empresa C | 200 | 150 | 100 | 50 | 0 | 500 | |

| Fluxo de caixa da Empresa D | 20 | 20 | 20 | 20 | 20 | 100 |

Como as Empresas A, B e C possuem um fluxo de caixa total de R$ 500 milhões, de maneira muito simplista (muito mesmo!), poderíamos assumir que elas possuem um valor parecido. Enquanto isso, a Empresa D, que soma R$ 100 milhões de fluxo de caixa, deveria valer bem menos.

Somando os fluxos de caixa esperados, temos uma boa base para calcular o valor de uma empresa, no entanto, deixamos de fora um fator que faz toda a diferença: a tal da taxa de desconto.

Em uma outra oportunidade, entraremos mais a fundo em como calculamos essa taxa de desconto.

Para o texto de hoje, é importante que você entenda que a taxa de desconto nada mais é do que um fator que "ajusta" o preço justo de um ativo de acordo com as condições do mercado.

Se as condições para investir em ações/empresas pioram, a taxa de desconto aumenta — e provoca uma queda no preço justo.

Por exemplo, se um país está à beira do abismo fiscal, os riscos de se investir em companhias daquele país aumentam, e os investidores vão colocar uma taxa de desconto mais elevada, fazendo com que o preço justo das ações caia até um ponto onde se torne condizente com a nova situação.

Algo parecido ocorre quando a taxa de juros (e a renda da poupança) aumenta. Nesse caso, o investimento em ações acaba perdendo atratividade com relação à poupança. Para que ocorra um ajuste a essa nova condição, os investidores aumentam a taxa de desconto, fazendo o preço justo cair até o novo nível de equilíbrio.

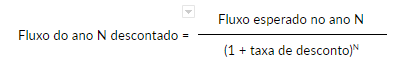

Voltando ao nosso exemplo, usando a fórmula a seguir, conseguimos ajustar qualquer fluxo futuro por uma dada taxa de desconto:

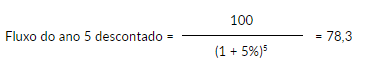

Vamos usar o exemplo do fluxo esperado para a Empresa A no ano 5. Utilizando uma taxa de desconto de 5%, chegaríamos a:

Considerando os riscos e as condições de mercado deste exemplo, só faria sentido pagar menos do que R$ 78,3 milhões pela expectativa de receber R$ 100 milhões daqui a cinco anos. Se você pagar mais do que isso, estará correndo riscos elevados demais para as condições correntes.

Fazendo a mesma conta para todos os fluxos:

| Fluxo de Caixa Descontado (5%) | Ano 1 | Ano 2 | Ano 3 | Ano 4 | Ano 5 | Valor Justo |

| Empresa A | 95,2 | 90,7 | 86,4 | 82,3 | 78,3 | 432,9 |

| Empresa B | 0 | 18,1 | 34,5 | 98,7 | 250,7 | 402,1 |

| Empresa C | 190,5 | 136,0 | 86,4 | 41,1 | 0 | 454,0 |

Apesar dos fluxos das Empresas A, B e C somarem R$ 500 milhões, quando aplicamos a taxa de desconto os valores justos dessas companhias passam a ser bem diferentes.

Como podemos ver, a Empresa C tem um valor justo maior que as outras. Isso não é coincidência. Como ela oferece fluxos maiores no começo, o retorno do investidor acontece mais rapidamente e com menos riscos.

A Empresa B, apesar de ser a que mais cresce, possui fluxos grandes apenas em um horizonte distante de tempo, o que acarreta em maior risco e um maior efeito negativo dos juros no período.

Mas esse ainda não é o ponto onde eu quero chegar.

Eu quero mostrar como a alta da taxa de juros afeta mais severamente as empresas das quais se espera maior crescimento.

Antes de continuar, faz sentido explicar o motivo de juros maiores exigirem maiores taxas de desconto.

Se os juros aumentam, seus investimentos sem risco (como, por exemplo, a poupança), começam a render mais. E você terá menos razões para deixar o seu dinheiro investido em ações. Você só fará isso exigindo um maior desconto para elas (ou, uma maior taxa de desconto).

Vamos refazer as contas, mas agora imaginando que a taxa de juros disparou, acarretando em uma taxa de desconto de 15%:

| Fluxo de Caixa Descontado (15%) | Ano 1 | Ano 2 | Ano 3 | Ano 4 | Ano 5 | Valor Justo |

| Empresa A | 86,9 | 75,6 | 65,7 | 57,2 | 49,7 | 335,2 |

| Empresa B | 0 | 15,1 | 26,3 | 68,6 | 159,1 | 269,1 |

| Empresa C | 173,9 | 113,4 | 65,7 | 28,6 | 0 | 381,7 |

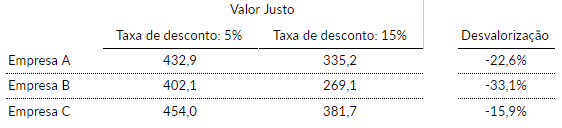

Comparando o valor justo nos dois cenários:

Enquanto a Empresa C, que terá resultados decrescentes nos próximos cinco anos, se desvaloriza apenas 16%, a Empresa B, que vai crescer muito no mesmo período, acabará tendo o seu valor justo bem mais impactado.

Mais uma vez, isso não é coincidência. Quanto maior o crescimento esperado para uma empresa no longo prazo, mais distantes e arriscados estarão os seus fluxos de caixa relevantes, e elas serão mais impactadas pela implacável taxa de desconto.

Se você está vendo esse assunto pela primeira vez e achou esses conceitos e cálculos um pouco complicados, não se preocupe. Eles são mesmo!

A verdade é que o DCF é um dos últimos e mais complexos temas a serem abordados em um MBA relacionado ao mercado financeiro.

O mais importante aqui é entender que taxas de juros não apenas impactam o valor justo das ações, mas afetam desproporcionalmente mais aquelas das quais se espera um crescimento relevante nos resultados futuros.

Para ser bem sincero, eu continuo gostando muito de ações como Localiza Natura e Magazine Luiza, e vejo novas quedas abruptas desses papéis de qualidade como ótimas oportunidades de compra pensando no longo prazo.

Mas se você quer aproveitar o momento para colocar as ações de empresas que se beneficiam por já gerarem um caminhão de caixa no presente (como bancos e exportadoras de commodities), o portfólio das Melhores Ações da Bolsa está recheado com companhias desse perfil, que não precisam de horizontes de tempos longos, nem da boa vontade dos Bancos Centrais para gerarem caixas polpudos aos seus acionistas.

Não à toa, vários ativos do portfólio destoaram do desempenho negativo da maioria das ações nos últimos dias e trouxeram um bom retorno para os assinantes.

Se quiser conferir a lista com essas companhias, deixo aqui o convite.

Um grande abraço e até a próxima!

Embora o risco político da Petrobras afete a inclinação dos investidores brasileiros em investir na ação, os estrangeiros são mais otimistas com a ação

Resultado do quarto trimestre mostra avanço nas operações de incorporação, mas perdas da Resia continuam pressionando o balanço e preocupando analistas

Alta da commodity chegou a superar 25% durante a madrugada, empurrou investidores para ativos de proteção e reacendeu temores de inflação e juros altos — inclusive no Brasil

A possibilidade de reabertura da janela de IPOs atrai empresas dispostas a abrir o capital, mas movimento nessa direção ainda é tímido

Com o início do horário de verão nos Estados Unidos e na Europa, a bolsa brasileira encurta o tempo de negociação para manter a sincronia com os mercados globais

Escalada da guerra no Oriente Médio e disparada do petróleo marcaram a semana na bolsa brasileira; veja as ações com maiores altas e quedas

A fabricante de aeronaves registrou resultados abaixo do esperado pelo mercado e ações reagem em queda: o que aconteceu com a Embraer?

Veja quais são os fundos imobiliários favoritos dos analistas neste mês e como posicionar sua carteira de FIIs agora

Mesmo com juros altos e volatilidade global, analistas veem um grupo seleto de empresas capaz de atravessar a turbulência e se valorizar na bolsa neste ano

Ao Seu Dinheiro, analistas da Empiricus Research recomendaram seus investimentos preferidos para março, entre ações, fundos imobiliários e criptoativos

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras

A agência de classificação de risco não descarta novos rebaixamentos para a Cosan (CSAN3) e a ação liderou as quedas do Ibovespa nesta sexta (27)

Apesar da queda de 2,7% após o balanço do 4º trimestre de 2025, analistas recomendam compra para as ações da Axia (AXIA3)

Em até 60 dias, a Bradsaúde pode estrear na B3 — mas antes precisa passar por assembleias decisivas, concluir a reorganização societária e obter o aval da ANS e da CVM