O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Patamar do Ibovespa em 130 mil pontos traz alguns questionamentos sobre quanto vai durar o bom momento, mas o otimismo do mercado tem fundamento

Algumas pessoas me questionaram sobre a sustentabilidade de um Ibovespa a 130 mil pontos.

Sinceramente? Entendo como um patamar pouco impeditivo; não porque vejo que um Brasil saindo feito um gigante da crise de 2020, mas sim pelo fato de estarmos muito descontados em diferentes abordagens, bem como termos conseguido, ao menos nas últimas semanas, conferir sinalização importante para a segunda metade de 2021.

Explico-me.

Do final do ano passado para o final do primeiro trimestre deste ano, percebemos certa deterioração da percepção dos fundamentos brasileiros, apesar do ciclo positivo para as commodities, o qual, em geral, prenuncia um bom momento para nosso país.

O grosso de tal tom negativo derivou de Brasília, com ruídos sobre um Orçamento supostamente inexequível para o ano e a possibilidade de um poder executivo menos mercadológico e mais intervencionista.

Tudo isso, como não poderia faltar neste momento, foi acompanhado de desvalorização de nossa moeda e desancoragem do patamar de inflação, movimentos que deixaram nossa autoridade monetária com um gosto amargo na boca.

Leia Também

Observou-se, com isso, o início de um processo de normalização da taxa de juros básica da economia nacional – a Selic saiu de 2% ao ano para os atuais 3,50%, ainda em processo de elevação.

Agora, porém, os riscos domésticos, ainda que presentes, são diluídos frente a um aprimoramento do apetite ao risco, mesmo diante da elevação da Selic.

Uma maior chance de verificarmos ainda em 2021 um combo de i) privatização da Eletrobras, ii) reforma administrativa, e iii) reforma tributária evita que Brasília recaia negativamente sobre os ativos de risco locais.

O processo de vacinação, por sua vez, ainda que demorado, enseja expectativa otimista para a reabertura da economia, mesmo sob risco de uma terceira onda, e a retomada do crescimento.

Os últimos dados de atividade, calcados na entrega do IBC-Br e do PIB do primeiro trimestre, proporcionaram uma série de revisões para cima de expectativa para o produto interno bruto brasileiro, que agora já pode entregar algo entre 4% e 6% e de crescimento.

É justamente isso o que está indo para o preço agora.

Um fator que contribui adicionalmente para a alta é a falta de precificação que havia ocorrido anteriormente. Em uma primeira instância em relação à taxa livre de risco, em processo de normalização.

Veja, a taxa de desconto é um fator chave nas decisões sobre praticamente todos os investimentos com horizontes longos. Quanto mais distante o retorno, menor o valor presente.

Tudo o mais constante, a taxa de desconto, derivada, entre outras coisas, da curva de juros soberana local, determina a sensibilidade do valor presente dos ativos.

Outro fator que contribui é a atratividade de países emergentes em um momento como este. O mundo vive hoje sobre um temor inflacionário muito grande. Ainda que presente, a inflação é de natureza temporária e deverá se diluir em um segundo momento.

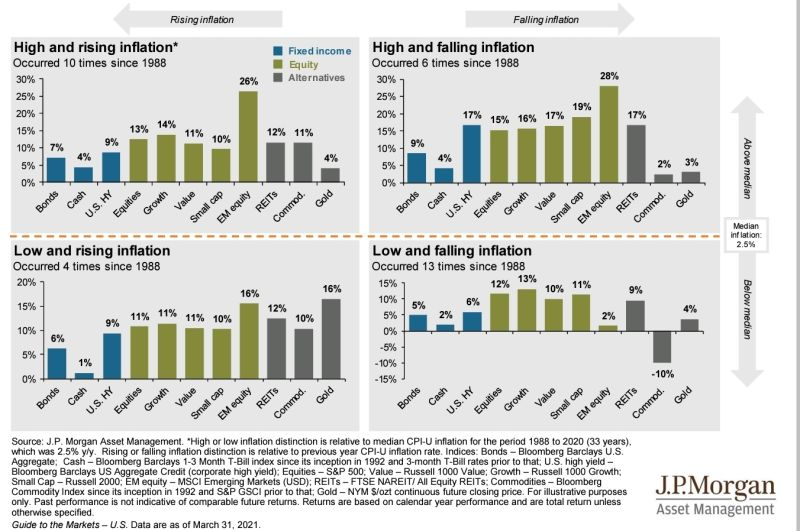

Logo, temos dois períodos: i) o primeiro, de alta inflação crescente (overshooting da inflação em um primeiro momento); e ii) o segundo, de alta inflação decrescente (normalização do processo inflacionário).

Observe abaixo os dois quadros da parte superior quais deveriam ser os ativos de melhor performance neste contexto.

Os países emergentes, como o Brasil, costumam ser campeões em momento como este de mais inflação no mundo desenvolvido. Não estávamos refletindo isso, ainda muito baratos em dólares em comparação com nossa máxima história.

Ainda na segunda fase, quando a evolução dos preços normalizar, ainda poderemos ser destaque. O único problema é que 2022 é ano eleitoral, o que deixa tudo mais incerto. Mas em uma primeira etapa, para os próximos meses até dezembro, há motivos para recobrar o otimismo com ativos de risco.

Claro, a avaliação passa também por outra questão: as ações são uma proteção contra a inflação? Há quem argumente que sim, pois conferem proteção em termos nominais de ganhos, mas podemos averiguar mais profundamente estes movimentos.

Fora da década de 1970, a história sugere que os retornos das ações geralmente superam a inflação. As ações de commodities têm sido uma proteção especialmente eficaz – destaque para o Brasil neste caso.

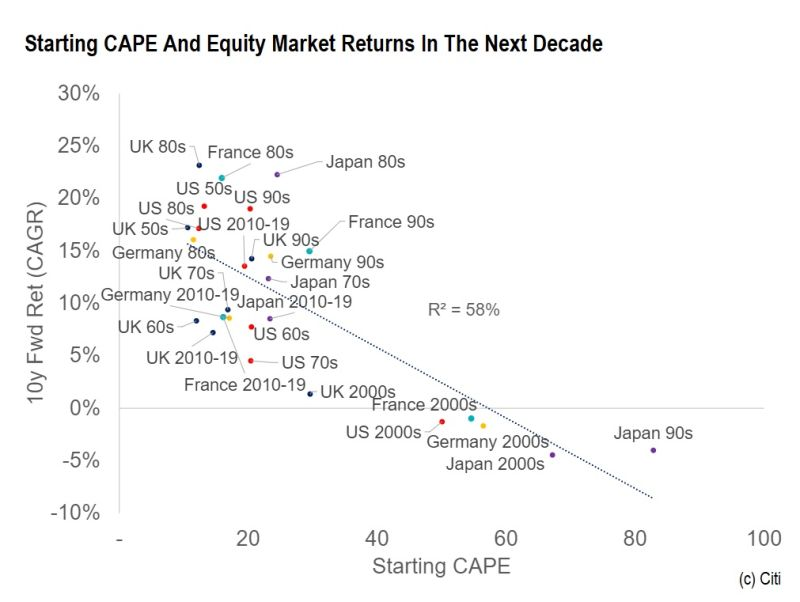

No entanto, argumenta-se que os valuations de entrada são um indicador muito melhor dos retornos das ações do que pura e simplesmente apontar para o regime inflacionário; isto é, se o valuation não estiver bom, não necessariamente haverá overperformance das ações frente a inflação.

Vamos para os EUA descobrir mais sobre.

O atual múltiplo de preço sobre lucro ciclicamente ajustado (CAPE na sigla em inglês) do mercado americano seria consistente com um retorno absoluto de 6% ao ano para o resto desta década, independentemente do que a inflação faça.

Outros mercados estão negociando em avaliações consistentes com retornos de 10% para cima ao ano, sugerindo que eles podem oferecer melhores hedges, como o caso dos emergentes (mais precisamente, o do Brasil).

No curto prazo, as taxas reais negativas apoiarão as avaliações de ações e ações de crescimento em particular. A recuperação econômica deve ajudar mais ações de valor cíclico. O Brasil, antes barato em dólares, é uma pedida óbvia neste cenário.

Agora, resta saber: diante disso, qual a melhor carteira de ações para surfar o momento?

Acredito que possa ter a resposta.

Trabalho com Felipe Miranda, Estrategista-Chefe da Empiricus, a maior casa de análise para a pessoa física da América Latina (são mais de 425 mil pessoas que assinam nossos conteúdos), e cobrimos periodicamente as melhores oportunidades no mercado local.

Se gostou dos insights abordados nesta coluna, saiba como colocá-los em prática por meio de nossa assinatura best-seller, a Palavra do Estrategista. Nela, abordamos as principais ideias de investimento de Miranda para os mais variados perfis de investidor.

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras

A agência de classificação de risco não descarta novos rebaixamentos para a Cosan (CSAN3) e a ação liderou as quedas do Ibovespa nesta sexta (27)

Apesar da queda de 2,7% após o balanço do 4º trimestre de 2025, analistas recomendam compra para as ações da Axia (AXIA3)

Em até 60 dias, a Bradsaúde pode estrear na B3 — mas antes precisa passar por assembleias decisivas, concluir a reorganização societária e obter o aval da ANS e da CVM

Retomada das ofertas ainda enfrenta incertezas, diz Vinicius Carmona ao Money Times; entenda o que falta para o caminho abrir de vez

O novo preço-alvo para a empresa de saneamento tem uma projeção de queda de 41,95% no valor da ação em relação ao último fechamento

Mudança afeta ações, opções e contratos futuros de índice após o fim do horário de verão no exterior

Analistas afirmam que a Aura Minerals é uma ‘oportunidade dourada’ graças à exposição ao ouro, ao crescimento acelerado e forte geração de caixa

Em painel no BTG Summit, especialistas falam sobre o crescimento dos ETFs no Brasil e as diferenças desses ativos para os demais investimentos

No médio prazo, o principal índice da bolsa pode buscar os 250 mil pontos, patamar correspondente ao topo de alta de longo prazo

Analistas dizem quais são as expectativas para o balanço de cada um dos frigoríficos com os efeitos do mercado chinês, ciclo do frango e estoques

Investimentos para defender liderança pressionam margens e derrubam as ações na Nasdaq, mas bancos veem estratégia acertada e mantêm recomendação de compra, com potencial de alta relevante

A plataforma registrou lucro líquido de US$ 559 milhões, abaixo das expectativas do mercado e 12,5% menor do que o mesmo período de 2024. No entanto, frete gratis impulsionou vendas no Brasil, diante das preocupações do mercado, mas fantasma não foi embora

Empresa de eletrodomésticos tem planos de recapitalização que chegam a US$ 800 milhões, mas não foram bem aceitos pelo mercado