O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Com o início do ciclo de aperto monetário nos EUA, mercados emergentes, em um primeiro momento, podem ser desprezados por economias desenvolvidas; mas há ao menos dois insights interessantes; confira

Parece reprise de novela, mas é a vida real. Mais uma vez, como no primeiro trimestre do ano, voltamos a ver o yield (rendimento) das treasuries (títulos do tesouro americano) de 10 anos (vencimento) buscando patamares mais elevados.

A discussão é a mesma. A pressão nos yields deriva do temor inflacionário e do início do ciclo de aperto monetários por parte do Federal Reserve (Fed). Desta vez, o segundo motivo é mais norteador do que o primeiro, pois já temos um entendimento melhor da inflação e do processo de normalização da economia após a recuperação pós-pandemia.

Trocando em miúdos, se houvesse um risco do processo inflacionário verificado nos EUA neste momento ser mais estrutural do que transitório, veríamos o Banco Central dos EUA agindo de maneira mais agressiva em resposta à falta de estabilidade no poder de compra. Como a tese de transitoriedade se manteve, ainda que tenha sofrido revezes no meio do caminho, relaxamos um pouco as expectativas.

Duas das principais ferramentas das autoridades monetárias para controlar os preços em uma economia são a taxa de juros e o afrouxamento quantitativo, que nada mais é que a compra de ativos no mercado, inundando o mesmo com liquidez.

Quando o BC quer estimular a economia, ele derruba a taxa de juros e compra ativos, já quando ele deseja contra a possibilidade de um superaquecimento, o contrário é válido.

No início do ano, os yields de 10 anos dos EUA, que balizam a taxa livre de risco em nível global, aceleraram, saindo do patamar de 0,50% para impressionantes 1,75%.

Leia Também

Com uma maior tranquilidade dos mercados a partir do segundo trimestre, os juros voltaram para a faixa dos 1,20%. Ao longo de setembro, porém, vemos novamente a evolução dos yields para a casa dos 1,50%.

Na última reunião do Fed, os membros do Comitê Federal de Mercado Aberto (Fomc, na sigla em inglês) indicaram o início do "tapering", ou uma redução no nível de compra de ativos, para o mês de novembro, já sinalizando a possibilidade de fim do processo para meados de 2022 e, subsequentemente, um início da alta dos juros para o final do ano que vem.

Foi o suficiente para os yield passarem a subir novamente.

Consequentemente, alguns efeitos são verificados nos mercados financeiros. A começar há uma tendência de dólar mais forte, pelo menos no curto prazo, contra as demais moedas do mundo, em especial a de mercado emergentes.

Basicamente, um maior pagamento de juros no tesouro americano atrai dólares dos demais países, desvalorizando relativamente às demais moedas.

Em segundo lugar, podemos verificar uma rotação setorial de ativos ligados aos setores de maior crescimento, as chamadas teses de "growth", para segmentos mais tradicionais da economia.

Isso acontece porque empresas de maior crescimento, notadamente as de tecnologia, são mais sensíveis às variações da taxa de juros, uma vez que a maior parte de seus fluxos de caixa estão no futuro, não no presente.

Logo, estes fluxos futuros são descontados a uma maior taxa e, portando, valeriam menos no presente. Em compensação, empresas "value"/tradicionais e descontadas possuem seus fluxos de caixa predominantemente no presente, o que proporciona uma maior atratividade por parte dos investidores para tais posições, ao menos no curto prazo.

Isso é um desdobramento prático que vemos ao redor do mundo inteiro ao passo em que há normalização do patamar de política monetária, como acontece no Brasil e em outras localidades já neste momento. Não à toa muitos IPOs (ofertas iniciais públicas) considerados "tech" sofreram nos últimos meses ao passo em que o nosso Bacen elevou a taxa Selic.

Por fim, mercados emergentes, em um primeiro momento, são preteridos por mercados desenvolvidos, por conta desse rendimento maior. Contudo, há dois insights interessantes aqui.

Em primeiro lugar, se o fluxo for para os EUA, as taxas de juros ainda estarão muito baixas e dificilmente iriam integralmente para os títulos do tesouro; isto é, poderiam ir para outros ativos, como Bolsa (foco em teses de valor), elevando ainda mais os múltiplos das empresas americanas.

Em segundo lugar, muitos mercados que já estão baratos, como o Brasil, ficariam ainda mais baratos, por esta falta de atratividade, pelo menos momentaneamente.

Neste sentido, como podemos ver abaixo, investidores preocupados com ações americanas poderiam, em um próximo momento, se interessar por outros mercados descontados.

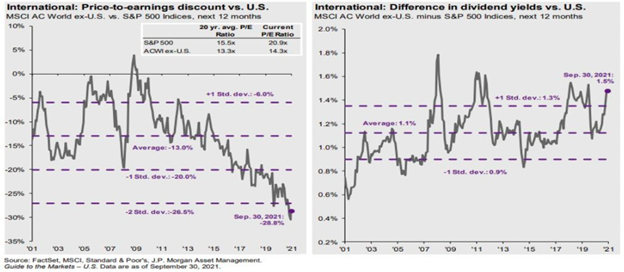

Nos gráficos acima vimos que o múltiplo de preços sobre lucros para os próximos 12 meses do índice MSCI all-country ex-US está negociando na mínima histórica de 20 anos.

O desconto atual gira em torno de 30%, muito abaixo da média de 13%. Temos descontos até mais agressivos no Brasil frente à Bolsa americana. Adicionalmente, empresas não-americanas oferecem um excesso de dividend yield para o S&P de 1,5% comparado com a média de 1,1%.

Ou seja, ainda que estejamos presenciando uma alta dos juros, a qual deve seguir até pelo menos o patamar de 1,75% nos próximos meses. Neste contexto, a rotação descrita acima deve prevalecer, mas haverá um desconto para outros países a ser aproveitado em um segundo momento.

Um detalhe adicional é que os setores tradicionais beneficiados por este movimento são usualmente mais presentes em mercados emergentes, menos desenvolvidos — no Brasil, por exemplo, o Ibovespa é mais de 50% bancos e commodities.

Em meu entendimento, a alta dos yields deve seguir acontecendo nos próximos meses, ainda que mais gradual que no começo do ano. Em seguida, muitos investidores procurarão novos posicionamentos durante uma maior estabilidade.

Tudo isso, claro, feito sob o devido dimensionamento das posições, conforme seu perfil de risco, e a devida diversificação de carteira, com as respectivas proteções associadas.

São estudos como este que disponibilizamos na assinatura best-seller da Empiricus, a série "Palavra do Estrategista". Nela, ajudo Felipe Miranda, estrategista-chefe da casa, a encontrar as melhores oportunidades para os mais variados perfis de investidores. Para quem se interessou pelo insight, talvez valha a pena dar uma conferida.

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras

A agência de classificação de risco não descarta novos rebaixamentos para a Cosan (CSAN3) e a ação liderou as quedas do Ibovespa nesta sexta (27)

Apesar da queda de 2,7% após o balanço do 4º trimestre de 2025, analistas recomendam compra para as ações da Axia (AXIA3)

Em até 60 dias, a Bradsaúde pode estrear na B3 — mas antes precisa passar por assembleias decisivas, concluir a reorganização societária e obter o aval da ANS e da CVM

Retomada das ofertas ainda enfrenta incertezas, diz Vinicius Carmona ao Money Times; entenda o que falta para o caminho abrir de vez

O novo preço-alvo para a empresa de saneamento tem uma projeção de queda de 41,95% no valor da ação em relação ao último fechamento

Mudança afeta ações, opções e contratos futuros de índice após o fim do horário de verão no exterior

Analistas afirmam que a Aura Minerals é uma ‘oportunidade dourada’ graças à exposição ao ouro, ao crescimento acelerado e forte geração de caixa

Em painel no BTG Summit, especialistas falam sobre o crescimento dos ETFs no Brasil e as diferenças desses ativos para os demais investimentos

No médio prazo, o principal índice da bolsa pode buscar os 250 mil pontos, patamar correspondente ao topo de alta de longo prazo

Analistas dizem quais são as expectativas para o balanço de cada um dos frigoríficos com os efeitos do mercado chinês, ciclo do frango e estoques

Investimentos para defender liderança pressionam margens e derrubam as ações na Nasdaq, mas bancos veem estratégia acertada e mantêm recomendação de compra, com potencial de alta relevante

A plataforma registrou lucro líquido de US$ 559 milhões, abaixo das expectativas do mercado e 12,5% menor do que o mesmo período de 2024. No entanto, frete gratis impulsionou vendas no Brasil, diante das preocupações do mercado, mas fantasma não foi embora

Empresa de eletrodomésticos tem planos de recapitalização que chegam a US$ 800 milhões, mas não foram bem aceitos pelo mercado

Relatório do BTG mostra a mudança na percepção dos gestores sobre o Ibovespa de novembro para fevereiro