Bolsa hoje: o gira-gira do Planalto Central, auxílio-desemprego nos EUA e mais dados da inflação

CPI da Pandemia, precatórios, novo Bolsa Família e Reforma do Imposto de Renda continuam no radar do investidor

Bom dia, pessoal!

Ontem (11), tivemos o 46.º fechamento do S&P 500 em recorde histórico apenas neste ano – isso mesmo, o índice já fechou na máxima histórica 46 vezes em 2021. Os mercados internacionais acompanham a temporada de resultados, os dados de inflação e a perspectiva de um estímulo fiscal adicional de US$ 3,5 trilhões nos EUA.

O Brasil, por sua vez, que terá a esmagadora maioria dos resultados corporativos apresentados até 13 de agosto (esta sexta-feira), acaba se descolando da realidade otimista estrangeira devido ao vaivém de Brasília, especificamente associado à reforma tributária (trecho sobre Imposto de Renda). Muitas vezes parece que estamos girando sem sair do lugar.

Os mercados europeus abriram bem nesta manhã (12), apesar do dia ruim na Ásia. Os futuros americanos flertam com a estabilidade, com uma alta um pouco mais destacada para os futuros do Dow Jones.

A ver...

Provavelmente, vem aí novo texto

O projeto que trata do Imposto de Renda acabou não sendo votado na noite de ontem, uma vez que o texto segue sem consenso. O mercado continua precificando esse movimento, enquanto também se preocupa com a questão dos precatórios e do novo Bolsa Família (Auxílio Brasil). A tentativa será de passar o parecer revisado hoje, depois da provável publicação de um novo texto pelo relator da proposta, o deputado Celso Sabino (PSDB-PA); contudo, vale ressaltar, não há data cravada para que a votação ocorra – mesmo que o projeto seja votado hoje, os destaques do texto ficariam para a semana que vem.

Leia Também

A última dança de Warren Buffett: 'Oráculo de Omaha' vai deixar a Berkshire Hathaway com caixa em nível recorde

Na última tentativa, o relator havia sido cobrado por aumento da carga tributária sobre as empresas (setor produtivo) ao atender as demandas dos Estados e municípios com corte menor do IRPJ, compensado pela redução da CSLL. No final do dia, ao tentar agradar todo mundo, o relatório virou uma espécie de Frankenstein ou colcha de retalhos. Sem progresso nessa frente, Arthur Lira colocou para votar uma reforma eleitoral, que ressuscitou as coligações (o “distritão” acabou não passando).

A incerteza e a falta de previsibilidade em uma questão tão importante como esta deixam o mercado apreensivo, uma vez que não sabe sequer como tratará os tributos para fazer conta sobre os ativos (uma mudança relevante de alíquota muda o jogo para muitos produtos financeiros). O sentimento de aversão ao risco é verificado na volatilidade dos últimos dias e deverá perseverar.

Agora chegou a vez de o produtor conhecer sua inflação

Os dados de preços ao consumidor nos EUA, apresentados ontem, confirmaram a noção de transitoriedade da inflação. No acumulado do ano, a mediana da inflação passou de 2,1% para 2,3%, o que descarta o risco de superaquecimento iminente. Contudo, há algumas linhas com grandes aumentos de preços, o que puxou a inflação para 5,4% de alta na comparação anual (a mais alta em 13 anos). O Federal Reserve (Fed) provavelmente manterá sua posição atual até antes da sua próxima reunião de política monetária nos dias 21 e 22 de setembro – depois disso, a próxima reunião do Fed será de 2 a 3 de novembro.

Mas se você acha que acabou, está muito enganado. Para hoje (12), contamos com os dados de preços ao produtor americano, os quais devem seguir o padrão de preços ao consumidor à medida que alguns efeitos de base desaparecem – os números devem sugerir que algumas áreas sujeitas às restrições de fornecimento estão se normalizando. A estimativa do consenso é de um aumento de 0,4% mês a mês para o dado base, enquanto o núcleo, que exclui os preços voláteis de alimentos e energia, deve aumentar 0,5% (o indicador saltou 1% em junho).

Fish and chips

Depois de muito esforço, a economia do Reino Unido finalmente recuperou seu nível pré-pandemia em termos de PIB nominal. O consumidor liderou o crescimento do segundo trimestre, diante do ainda notável atraso nos investimentos.

60% da população está totalmente vacinada no Reino Unido, sendo que a contagem semanal de novos casos está em vias de diminuir mais uma vez. A sinalização é positiva e demonstra o que deve acontecer com os países já vacinados em termos de recuperação econômica, ao longo do segundo semestre, fato que dá suporte para os ativos de risco – fundamento econômico que não se descarta.

Na contramão desse movimento, porém, os investidores estarão ligados na produção industrial da zona do euro para junho, que atingiu seu nível pré-pandêmico no primeiro trimestre e tem perdido um pouco da força que demonstrou subsequentemente – dados desta manhã mostraram uma alta de 9,7% na comparação anual (carregamento estatístico), mas uma desaceleração de 0,3% na comparação com o mês anterior.

Anote aí!

Nos EUA, teremos os tradicionais pedidos de auxílio-desemprego para a semana encerrada em 7 de agosto. Em julho, os pedidos de indenização foram em média 392 mil por semana, um pouco inferiores aos dados de junho. Apesar do gradual aprimoramento, os pedidos de auxílio-desemprego permanecem elevados em comparação com os níveis pré-pandemia. Ainda lá fora, dois fatores relacionados com o mercado de energia (petróleo) são relevantes: tanto a Opep como a Agência Internacional de Energia (AIE) divulgam relatório mensal sobre o mercado de petróleo.

Aqui no Brasil, a CPI da Pandemia do Senado ouve o depoimento do líder do governo na Câmara, Ricardo Barros (PP-PR), mas com pouco efeito sobre os preços. Na agenda de dados, destaque para a pesquisa mensal de serviços para junho, com expectativa de alta de 0,4% – depois da frustração de ontem com os dados de serviços, estes números de hoje ganham relevância adicional.

Muda o que na minha vida?

Ontem, o petróleo bruto subiu de volta para cima da marca de US$ 70/barril. Isso aconteceu depois que a Casa Branca apelou aos membros da Organização dos Países Exportadores de Petróleo e seus aliados (Opep+) para aumentar a produção de petróleo, argumentando que os custos mais elevados da gasolina, se não forem controlados, podem prejudicar a recuperação global em curso.

A Opep+ até poderia aumentar sua oferta, mas é importante notar que os EUA são atualmente um exportador líquido de petróleo e combustível – uma expansão da oferta afetaria o preço e, consequentemente, as exportações americanas. A alta da quarta-feira decorrente da notícia, por sua vez, se justifica por conta de uma nova precificação do mercado sobre o tema, depois de penalizar bastante a commodity em meio a temores de que a disseminação da variante delta pudesse reduzir consideravelmente a demanda por combustíveis para transporte.

Em outras palavras, é possível que o mercado tenha lido da seguinte maneira: se já era difícil aumentar a produção antes, só entre eles, imagine agora com o pedido dos EUA – as chances ficam ainda menores, o que joga o preço para cima.

Apesar dos contratempos, o mercado parece acreditar predominantemente que o retorno à normalização econômica continuará dando suporte aos preços do petróleo. Atualmente, o apetite político por novas quarentenas mais amplas é limitado, enquanto mais países e empresas estão pressionando os cidadãos para que sejam vacinados, fato que abre espaço para o aumento da demanda de petróleo e, consequentemente, de seus preços.

Vale uma olhada no Vitreo Petróleo e no FoF Commodities.

Daily Opportunity

Na nossa plataforma de renda fixa o destaque é um CRA. Ele rende IPCA +4,8% e tem ISENÇÃO DE IR. O que faz com que a rentabilidade líquida, no final seja bem mais atrativa. Outro ponto importante: o rating do emissor é AAA, pela Standard & Poors. Não à toa, ele foi recomendado pelo Felipe Miranda na série Palavra do Estrategista de ontem.

Fique de olho!

Se você deseja gerar mais renda com a sua carteira de renda variável, você não deve pensar duas vezes.

A Vitreo quer ganhar dinheiro para você, enquanto você se diverte, relaxa com a sua família ou usa o seu tempo como quiser.

A gente quer fazer isso alugando os seus ativos de renda variável por meio da nossa plataforma, de maneira muito segura e prática.

Aqui, eu falo sobre a fatia da sua carteira de ações, cotas de FIIs, cotas de ETFs e BDRs custodiada pela nossa casa.

Você não vai precisar pagar um real para ter esse serviço, nem vai ter que se preocupar com burocracias. E ainda pode ganhar uma taxa sobre o valor negociado do aluguel.

Esse serviço é recomendado principalmente para investidores de longo prazo, que não pensam em vender essa fatia de seu portfólio tão cedo, dada a natureza da estratégia.

Ah, mais uma vantagem da Custódia Remunerada da Vitreo é que você não vai precisar recolher imposto de renda sobre a rentabilidade que a gente conseguir com o aluguel, porque a gente já vai ter feito isso pra você assim que o seu ativo for devolvido por solicitação sua.

Quem paga por isso é o tomador: a pessoa que vai alugar o seu ativo por meio da plataforma da B3. Ele paga uma taxa, sendo que 70% do montante é seu e 30% será destinada para remuneração do nosso time de renda variável para fazer a mediação dos aluguéis. Além disso, você continua recebendo os dividendos e juros sobre capital dos ativos alugados.

Caso você tenha gostado da ideia de deixar a gente ganhar dinheiro para você por meio do aluguel das suas ações, cotas de FIIs, cotas de ETFs e BDRs, tudo o que você precisa fazer é dar o aceite em nossa proposta após ler todas as condições de contratação do serviço Custódia Remunerada (acesse aqui).

Depois que isso acontecer, você pode deixar todo o restante na nossa mão, que a gente faz por você.

Simples desse jeito

Atenção:

O serviço de empréstimo de cotas de FII não pode ser utilizado pelo investidor pessoa física que seja titular de (i) cotas que representem 10% (dez por cento) ou mais do

total das cotas do fundo ativo-objeto do empréstimo; ou (ii) cotas que lhe deem direito ao recebimento de rendimento superior a 10% (dez por cento) do total de rendimentos auferidos pelo fundo.

Um abraço,

Jojo Wachsmann

O Victor Aguiar preparou uma análise completa das empresas que podem turbinar seu portfólio, confira no vídeo abaixo:

Montanha-russa da bolsa: a frase de Powell que derrubou Wall Street, freou o Ibovespa após marca histórica e fortaleceu o dólar

O banco central norte-americano cortou os juros pela segunda vez neste ano mesmo diante da ausência de dados econômicos — o problema foi o que Powell disse depois da decisão

Ouro ainda pode voltar para as máximas: como levar parte desse ganho no bolso

Um dos investimentos que mais renderam neste ano é também um dos mais antigos. Mas as formas de investir nele são modernas e vão de contratos futuros a ETFs

Ibovespa aos 155 mil pontos? JP Morgan vê três motores para uma nova arrancada da bolsa brasileira em 2025

De 10 de outubro até agora, o índice já acumula alta de 5%. No ano, o Ibovespa tem valorização de quase 24%

Santander Brasil (SANB11) bate expectativa de lucro e rentabilidade, mas analistas ainda tecem críticas ao balanço do 3T25. O que desagradou o mercado?

Resultado surpreendeu, mas mercado ainda vê preocupações no horizonte. É hora de comprar as ações SANB11?

Ouro tomba depois de máxima, mas ainda não é hora de vender tudo: preço pode voltar a subir

Bancos centrais globais devem continuar comprando ouro para se descolar do dólar, diz estudo; analistas comentam as melhores formas de investir no metal

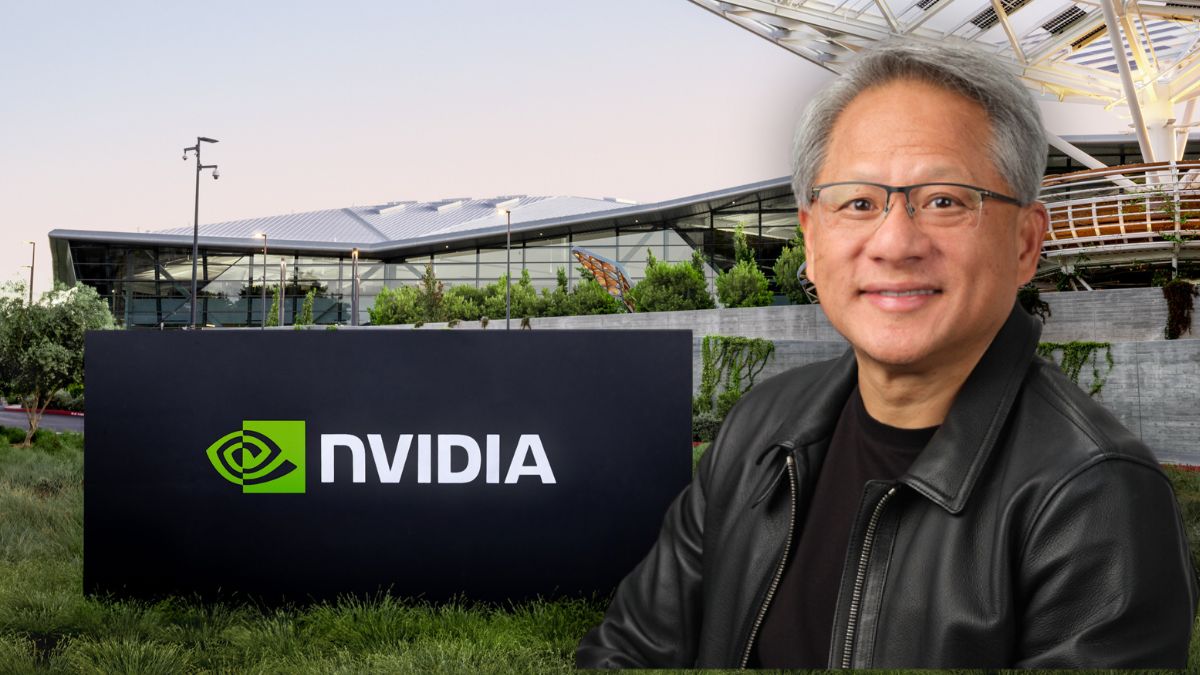

IA nas bolsas: S&P 500 cruza a marca de 6.900 pontos pela 1ª vez e leva o Ibovespa ao recorde; dólar cai a R$ 5,3597

Os ganhos em Nova York foram liderados pela Nvidia, que subiu 4,98% e atingiu uma nova máxima. Por aqui, MBRF e Vale ajudaram o Ibovespa a sustentar a alta.

‘Pacman dos FIIs’ ataca novamente: GGRC11 abocanha novo imóvel e encerra a maior emissão de cotas da história do fundo

Com a aquisição, o fundo imobiliário ultrapassa R$ 2 bilhões em patrimônio líquido e consolida-se entre os maiores fundos logísticos do país, com mais de 200 mil cotistas

Itaú (ITUB4), BTG (BPAC11) e Nubank (ROXO34) são os bancos brasileiros favoritos dos investidores europeus, que veem vida ‘para além da eleição’

Risco eleitoral não pesa tanto para os gringos quanto para os investidores locais; estrangeiros mantêm ‘otimismo cauteloso’ em relação a ativos da América Latina

Gestor rebate alerta de bolha em IA: “valuation inflado é termo para quem quer ganhar discussão, não dinheiro”

Durante o Summit 2025 da Bloomberg Linea, Sylvio Castro, head de Global Solutions no Itaú, contou por que ele não acredita que haja uma bolha se formando no mercado de Inteligência Artificial

Vamos (VAMO3) lidera os ganhos do Ibovespa, enquanto Fleury (FLRY3) fica na lanterna; veja as maiores altas e quedas da semana

Com a ajuda dos dados de inflação, o principal índice da B3 encerrou a segunda semana seguida no azul, acumulando alta de 1,93%

Ibovespa na China: Itaú Asset e gestora chinesa obtêm aprovação para negociar o ETF BOVV11 na bolsa de Xangai

Parceria faz parte do programa ETF Connect, que prevê cooperação entre a B3 e as bolsas chinesas, com apoio do Ministério da Fazenda e da CVM

Envelhecimento da população da América Latina gera oportunidades na bolsa — Santander aponta empresas vencedoras e quem perde nessa

Nova demografia tem potencial de impulsionar empresas de saúde, varejo e imóveis, mas pressiona contas públicas e produtividade

Ainda vale a pena investir nos FoFs? BB-BI avalia as teses de seis Fundos de Fundos no IFIX e responde

Em meio ao esquecimento do segmento, o analista do BB-BI avalia as teses de seis Fundos de Fundos que possuem uma perspectiva positiva

Bolsas renovam recordes em Nova York, Ibovespa vai aos 147 mil pontos e dólar perde força — o motivo é a inflação aqui e lá fora. Mas e os juros?

O IPCA-15 de outubro no Brasil e o CPI de setembro nos EUA deram confiança aos investidores de que a taxa de juros deve cair — mais rápido lá fora do que aqui

Com novo inquilino no pedaço, fundo imobiliário RBVA11 promete mais renda e menos vacância aos cotistas

O fundo imobiliário RBVA11, da Rio Bravo, fechou contrato de locação com a Fan Foods para um restaurante temático na Avenida Paulista, em São Paulo, reduzindo a vacância e ampliando a diversificação do portfólio

Fiagro multiestratégia e FoFs de infraestrutura: as inovações no horizonte dos dois setores segundo a Suno Asset e a Sparta

Gestores ainda fazem um alerta para um erro comum dos investidores de fundos imobiliários que queiram alocar recursos em Fiagros e FI-Infras

FIIs atrelados ao CDI: de patinho feio à estrela da noite — mas fundos de papel ainda não decolam, segundo gestor da Fator

Em geral, o ciclo de alta dos juros tende a impulsionar os fundos imobiliários de papel. Mas o voo não aconteceu, e isso tem tudo a ver com os últimos eventos de crédito do mercado

JP Morgan rebaixa Fleury (FLRY3) de compra para venda por desinteresse da Rede D’Or, e ações têm maior queda do Ibovespa

Corte de recomendação leva os papéis da rede de laboratórios a amargar uma das maiores quedas do Ibovespa nesta quarta (22)

“Não é voo de galinha”: FIIs de shoppings brilham, e ainda há espaço para mais ganhos, segundo gestor da Vinci Partners

Rafael Teixeira, gestor da Vinci Partners, avalia que o crescimento do setor é sólido, mas os spreads estão maiores do que deveriam

Ouro cai mais de 5% com correção de preço e tem maior tombo em 12 anos — Citi zera posição no metal precioso

É a pior queda diária desde 2013, em um movimento influenciado pelo dólar mais forte e perspectiva de inflação menor nos EUA

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP