O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Levantamento mostra que retornos percentuais de fundos imobiliários e ações vêm diminuindo nos últimos anos; saiba o que fazer para selecionar ativos bons pagadores no contexto atual

Desde que o Brasil passou a ter juro de país rico ficou mais difícil ganhar dinheiro com investimentos financeiros. Quando tínhamos Selic de dois dígitos, era só aplicar em títulos públicos e ficar recebendo juros altos, praticamente sem correr risco.

Com a queda da taxa básica nos últimos anos - chegando a patamares inferiores a 5% no ano passado - os investidores passaram a se voltar mais para ativos de maior risco em busca da rentabilidade perdida.

Mas mesmo estes têm visto uma redução na sua remuneração nos últimos anos, em termos nominais e percentuais.

Um levantamento feito pela consultoria Economatica a pedido do Seu Dinheiro mostra uma queda nos retornos percentuais de dividendos (dividend yield) distribuídos por empresas a seus acionistas e fundos imobiliários a seus cotistas de 2015 para cá.

Medianas anuais do retorno percentual (dividend yield) de todos os fundos imobiliários, ativos e cancelados, com cotas negociadas em bolsa e pelo menos uma distribuição de rendimentos em um dos anos (amostra variável).

| Ano | Mediana de retorno |

| 2011 | 8,88% |

| 2012 | 9,29% |

| 2013 | 7,79% |

| 2014 | 9,71% |

| 2015 | 10,76% |

| 2016 | 10,66% |

| 2017 | 8,19% |

| 2018 | 7,27% |

| 2019 | 7,32% |

| 2020 | 5,22% |

Fonte: Economatica.

Leia Também

Medianas anuais do retorno percentual (dividend yield) de todas as empresas, ativas e canceladas, com ações negociadas em bolsa e pelo menos uma distribuição de dividendos/proventos em um dos anos (amostra variável e com cada empresa representada por sua ação mais líquida).

| Ano | Mediana de retorno |

| 2011 | 2,86% |

| 2012 | 2,93% |

| 2013 | 2,27% |

| 2014 | 2,39% |

| 2015 | 2,54% |

| 2016 | 2,08% |

| 2017 | 1,62% |

| 2018 | 1,98% |

| 2019 | 2,12% |

| 2020 | 1,03% |

Fonte: Economatica.

Há algumas razões para essa redução recente no retorno com dividendos. Tanto no caso dos fundos imobiliários quanto no das ações, vimos uma valorização dos preços dos ativos de 2015/2016 para cá, na esteira de um ciclo de queda de juros (o que tende a valorizar os ativos de risco) e de uma perspectiva de recuperação econômica após a crise daqueles dois anos.

[galeria]

Como o dividend yield é o retorno percentual, relacionando o valor dos rendimentos distribuídos com o preço do ativo, se o preço sobe, o retorno cai. A menos que o valor dos rendimentos distribuídos suba em proporção maior ou igual, o que, na mediana, não ocorreu.

Aí entram outras questões. Uma delas é o fato de que pulamos de uma recessão para outra. Apesar da queda contínua da Selic, a recuperação esperada não veio. Quando começávamos a sair da frigideira da crise do fim do governo Dilma, pulamos direto para o fogo da crise do coronavírus.

“Dividendo nada mais é que distribuição de lucros. Temos vivido uma tempestade perfeita para dividendos”, comenta Jerson Zanlorenzi, responsável pela mesa de ações e derivativos do BTG Pactual digital.

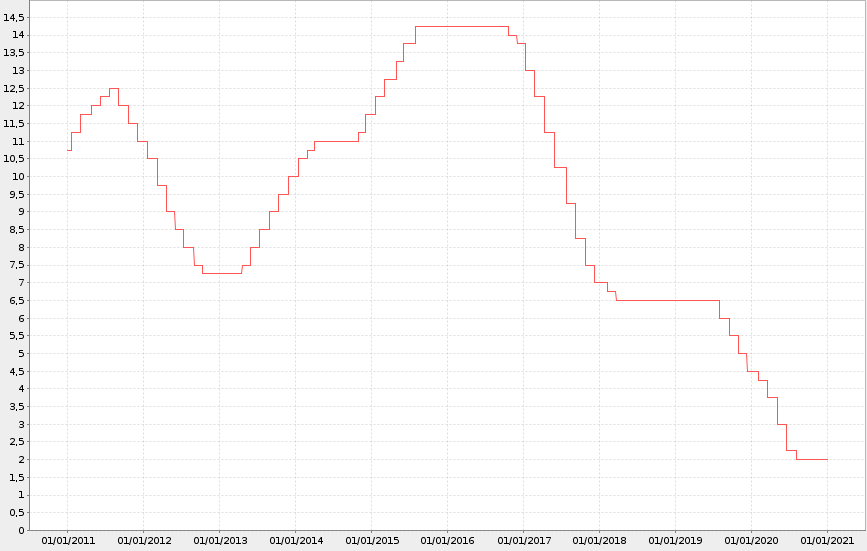

A queda da Selic também acabou prejudicando os rendimentos que são, direta ou indiretamente, atrelados à taxa de juros, explica Zanlorenzi.

É o caso da remuneração dos fundos imobiliários que investem em Certificados de Recebíveis Imobiliários (CRI) e Letras de Crédito Imobiliário (LCI) com rentabilidade indexada ao CDI. Esses fundos de papel - que na prática investem em renda fixa - passam a pagar menos, em termos nominais, quando a Selic cai.

Também é o caso das ações de bancos e de companhias do setor elétrico, cujos dividendos têm correlação direta com a taxa Selic.

Fonte: Banco Central

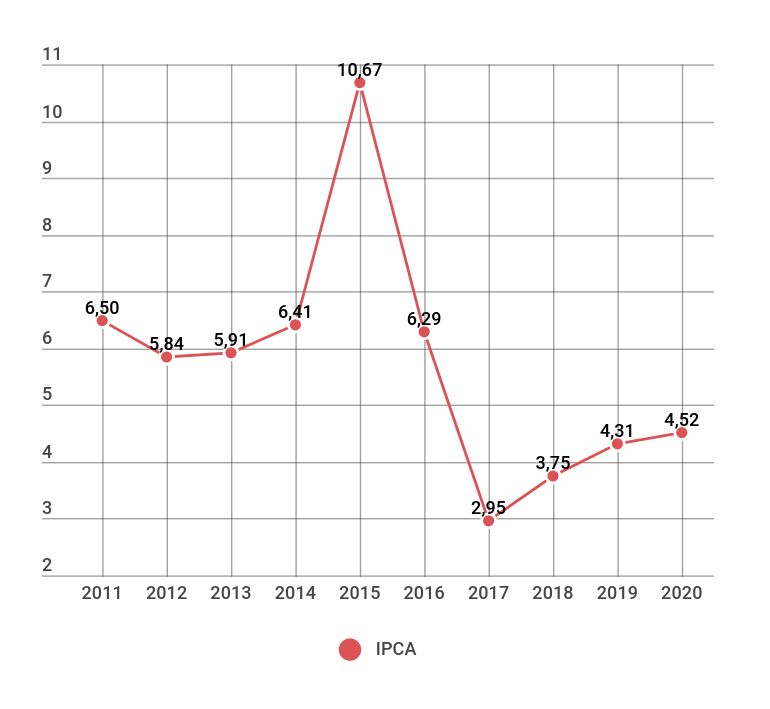

De 2015 para cá, a inflação também arrefeceu bastante, reflexo da recessão que permitiu o corte nos juros. Assim, empresas e fundos imobiliários cujos rendimentos eram, de alguma maneira, atrelados à inflação, também viram seu retorno percentual nominal diminuir.

Fonte: Ipeadata

De qualquer forma, quando falamos em investir com foco em geração de renda, precisamos sempre olhar para o juro real, que é o rendimento acima da inflação. De nada adianta ter um retorno percentual alto, em termos nominais, mas uma inflação tão elevada que corrói quase todo o poder de compra da sua renda.

Por exemplo, em 2015, vivemos um caso de retornos nominais relativamente elevados e Selic de dois dígitos em alta, mas a inflação também foi galopante para os nossos parâmetros atuais.

A Selic acumulada naquele ano foi de 13,26% (o Banco Central elevou a meta do indicador de 11,75% para 13,75%, no fim do período), mas o IPCA foi de 10,67%. A diferença entre os juros básicos e a inflação, portanto, ficou na casa dos 2,5%, nada assim tão expressivo.

Nos anos seguintes, vimos a inflação ceder e o juro real voltar a subir para, em 2018, retornar à casa dos 2%. Desde então, porém, os juros reais no Brasil vêm caindo, até chegarem a ficar negativos em 2020. Assim, vimos uma queda nominal e também real dos rendimentos nos últimos anos.

Em 2020, como você pode ver nas tabelas e gráficos anteriores, a crise do coronavírus atingiu em cheio os retornos dos fundos imobiliários e ações. Muitas empresas viram prejuízos ou redução forte dos lucros (caso dos bancos) e os FIIs de shopping centers, por exemplo, viram uma drástica redução dos rendimentos com o fechamento do varejo.

A Economatica chegou a levantar também a mediana dos dividend yields de FII e ações, segundo os mesmos critérios, no período entre 23 de março de 2020, quando os preços dos ativos estavam mais deprimidos, até 23 de março de 2021.

No caso dos FIIs, o retorno mediano foi de 7,83%; já no caso das ações, foi de 1,90%. Os números sugerem uma recuperação dos retornos, mas Einar Rivero, gerente de relacionamento institucional da Economatica, alerta para as armadilhas.

“Quem comprou os ativos na baixa, em março de 2020, teria, na mediana, um dividend yield em plena recuperação, mas não necessariamente por ter aumentado o volume de dividendos, e sim porque os preços estavam historicamente baixos devido à pandemia. Ou seja, não necessariamente os dividendos melhoraram. Simplesmente os preços dos ativos podem ter caído demais”, disse.

Segundo Jerson Zanlorenzi, do BTG, a alta da Selic prevista para este ano, que deve levar a taxa básica de juros de volta à casa dos 5%, deverá ser até benéfica para o investidor que olha para dividendos, de certa forma.

Deve haver um retorno do juro real a patamares positivos e uma recuperação nos dividendos que são, de alguma maneira, atrelados à Selic. É o caso justamente das ações de bancos - cujos dividendos dependem, num primeiro momento, mais da alta dos juros que da recuperação econômica - e dos fundos de CRI com remuneração ligada ao CDI.

De acordo com o BTG, nos últimos 12 meses, o dividend yield dos bancos cobertos pelos analistas da instituição foi de 2%, em média. Mas a projeção do BTG é de um dividend yield de 5% em 2021 e 7% em 2022.

Com a retomada econômica prevista a partir do segundo semestre deve haver também uma retomada do retorno de dividendos em outros setores do mercado acionário.

| Setor | Empresas que o compõem | DY médio últimos 12 meses | DY médio estimado 2021 | DY médio estimado 2022 |

| Bancos | Itaú, Bradesco, BB, Santander, ABC, Inter e Banrisul | 2% | 5% | 7% |

| Financeiro, exceto bancos | B3, Cielo, IRB, BB Seguridade, Wiz, Porto Seguro e SulAmérica | 3% | 5% | 7% |

| Serviços básicos | CTEEP, Engie, Taesa, Sabesp, Light, Equatorial, Sanepar, Copel, CESP, Cemig, Alupar, AES Brasil, Eneva, Omega, CPFL, EDP Brasil, Copasa, Energisa e Eletrobras | 4% | 7% | 7% |

| Materiais básicos e mineração | Vale, CSN, Gerdau e Usiminas | 4% | 5% | 5% |

| Petróleo e gás | Petrobras, BR Distribuidora e Ultrapar | 2% | 4% | 5% |

| Agronegócio | SLC Agrícola, São Martinho, Brasilagro e Cosan | 3% | 5% | 7% |

| Bens de capital | Randon, Marcopolo, Iochpe-Maxion, Tupy, WEG e Aeris | 2% | 5% | 6% |

Fonte: BTG Pactual.

| Empresa | DY estimado 2021 | DY estimado 2022 |

| Eletrobras (ELET6) | 13,6% | 13,4% |

| Taesa (TAEE11) | 13,2% | 8,1% |

| Vale (VALE3) | 12,9% | 13,8% |

| Sanepar (SAPR11) | 12,0% | 12,9% |

| Copasa (CSMG3) | 11,6% | 11,5% |

| Alupar (ALUP11) | 11,2% | 10,9% |

| Lopes Brasil (LPSB3) | 10,6% | 15,0% |

| CTEEP (TRPL4) | 9,9% | 12,4% |

| Tupy (TUPY3) | 9,7% | 11,2% |

| Even (EVEN3) | 9,0% | 6,4% |

Fonte: BTG Pactual.

Mas é verdade também que os tempos mudaram, e os retornos elevados do passado não devem voltar. Rafaela Vitória, economista-chefe do Inter, lembra que hoje o juro real neutro, estrutural, da economia brasileira é menor do que no passado.

E que sim, com a alta da Selic o juro real deve voltar a ficar positivo, mas não tão alto como no passado - o mercado hoje projeta uma Selic de 5% no fim de 2021 e 5,25% no fim de 2022, com um IPCA de 4,81% neste ano convergindo para a meta de 3,50% no próximo.

“Não adianta olhar para o passado, porque aquele contexto é diferente do de hoje. É preciso olhar para frente e focar na expectativa de crescimento das empresas”, diz a economista.

Em relação aos FII para geração de renda, Rafaela Vitória diz que a classe de ativos tem a vantagem de oferecer uma proteção natural contra a inflação.

Ela recomenda que o investidor diversifique suas fontes de renda em fundos imobiliários. Com a recuperação da economia deve haver uma recuperação dos rendimentos dos fundos de shoppings e que os fundos de galpões logísticos, que pagaram bem no ano passado, devem continuar com boa performance.

Para os investidores com menos recursos para investir, os fundos de fundos (FOFs) são opções naturalmente diversificadas em ativos e setores.

“É importante lembrar que os FII têm volatilidade, e que esta ficou mais acentuada desde o início da pandemia. É preciso ter em mente que é um investimento para o longo prazo”, diz.

No caso das ações, fica claro que a escolha dos nomes certos se tornou ainda mais importante.

Segundo o analista da Empiricus Sergio Oba, responsável pela série da casa sobre ações boas pagadoras de dividendos, se a gente olhar apenas para as ações que compõem o IBrX-100 - índice que abarca as 100 principais empresas da bolsa, sendo menos concentrado em produtoras de commodities do que o Ibovespa - o dividend yield médio nos últimos cinco anos permaneceu estável em torno de 3,5%.

Eu conversei um pouco com ele para saber o que o investidor deve olhar na hora de selecionar boas pagadoras de dividendos.

“A gente tem que olhar menos para o preço da ação hoje e mais para a sustentabilidade dos dividendos ao longo do tempo - para cinco, dez, 30 anos. E por quê? Por causa do fenômeno dos juros compostos. Para investir com foco em dividendos, não há como fugir da visão de longo prazo. Um ano é pouco”, alerta Oba.

“Se o investidor sempre utilizar os dividendos recebidos para comprar mais da mesma ação, no longo prazo o custo médio de aquisição é zero”, acrescenta.

Ele explica que companhias boas pagadoras de dividendos são, em geral, pouco cíclicas (o que exclui, por exemplo, produtoras de commodities, cujos preços oscilam demais); não precisam mais reinvestir tanto nas próprias operações; têm alto retorno do capital investido, acima do custo de capital; têm margens pouco voláteis, com demanda cativa e independente de variações na renda da população ou no crescimento econômico (como empresas dos segmentos de energia elétrica, consumo básico, saneamento e planos de saúde); além de, é claro, apresentarem um longo histórico de bom pagamento de dividendos.

“Companhias que geram caixa normalmente estão em grandes mercados mais maduros”, observa Oba, que acrescenta que a variável principal que o investidor precisa olhar é a consistência na geração de caixa livre, mais até do que o lucro líquido, pois é ela que permite a elevação da distribuição de dividendos ao longo do tempo.

Do lado dos riscos, o investidor tem que ficar de olho naquelas empresas hegemônicas que podem passar a ser ameaçada por concorrentes disruptivos, em eventuais perdas de foco das companhias, que podem acabar piorando a alocação de capital, e numa possível taxação dos dividendos recebidos por acionistas, hoje isentos de imposto de renda.

Mudança afeta ações, opções e contratos futuros de índice após o fim do horário de verão no exterior

Analistas afirmam que a Aura Minerals é uma ‘oportunidade dourada’ graças à exposição ao ouro, ao crescimento acelerado e forte geração de caixa

Em painel no BTG Summit, especialistas falam sobre o crescimento dos ETFs no Brasil e as diferenças desses ativos para os demais investimentos

No médio prazo, o principal índice da bolsa pode buscar os 250 mil pontos, patamar correspondente ao topo de alta de longo prazo

Analistas dizem quais são as expectativas para o balanço de cada um dos frigoríficos com os efeitos do mercado chinês, ciclo do frango e estoques

Investimentos para defender liderança pressionam margens e derrubam as ações na Nasdaq, mas bancos veem estratégia acertada e mantêm recomendação de compra, com potencial de alta relevante

A plataforma registrou lucro líquido de US$ 559 milhões, abaixo das expectativas do mercado e 12,5% menor do que o mesmo período de 2024. No entanto, frete gratis impulsionou vendas no Brasil, diante das preocupações do mercado, mas fantasma não foi embora

Empresa de eletrodomésticos tem planos de recapitalização que chegam a US$ 800 milhões, mas não foram bem aceitos pelo mercado

Relatório do BTG mostra a mudança na percepção dos gestores sobre o Ibovespa de novembro para fevereiro

Medida anunciada por Donald Trump havia provocado forte queda na véspera, mas ações de tecnologia e melhora do humor externo sustentam os mercados

Gestor explica o que derrubou as ações da fintech após o IPO na Nasdaq, e o banco Citi diz se é hora de se posicionar nos papéis

Segundo fontes, os papéis da provedora de internet caíram forte na bolsa nesta segunda-feira (23) por sinais de que a venda para a Claro pode não sair; confira o que está barrando a transação

Em entrevista exclusiva, o CEO do Bradesco, Marcelo Noronha, detalha o que já realizou no banco e o que ainda vem pela frente

Ganhos não recorrentes do fundo sustentem proventos na casa de R$ 0,12 por cota até o fim do primeiro semestre de 2026 (1S26), DY de quase 16%

O ouro, por sua vez, voltou para o nível dos US$ 5 mil a onça-troy, enquanto a prata encerrou a semana com ganho de 5,6%

Para o banco, a hora de comprar o FII é agora, e o motivo não são só os dividendos turbinados

O Bradesco BBI rebaixou recomendação da Porto Seguro para neutra, com a avaliação de que boa parte dos avanços já está no preço atual

Confira as principais movimentações do mercado de fundos imobiliários, que voltou do Carnaval “animado”

Mais flexíveis, os fundos imobiliários desse segmento combinam proteção com potencial de valorização; veja onde estão as principais oportunidades, segundo especialistas

O galpão logístico que é protagonista de uma batalha com os Correios terá novo inquilino e o contrato prevê a redução da vacância do FII para 3,3%