O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Fundo preferido das corretoras para abril é exposto ao segmento de supermercados, hipermercados e atacarejo e tem retorno de dividendos projetado de quase 8% em 12 meses

As ações bem que conseguiram se sair bem em março, mas os fundos imobiliários não tiveram a mesma sorte. O Índice de Fundos Imobiliários (IFIX) recuou 1,38% no mês, acumulando perda de 0,81% no ano até o final de março.

A piora da pandemia no Brasil atingiu em cheio os fundos de shoppings e lajes corporativas. O coronavírus matou 66.573 brasileiros, o maior número de vítimas em um mês desde o início da pandemia. A média móvel de mortes em sete dias atingiu o recorde de quase 3 mil óbitos.

Diante do colapso da rede de saúde, diversos governos municipais e estaduais aumentaram as restrições à circulação de pessoas, fechando shopping centers e turvando ainda mais o futuro dos escritórios. Sem uma perspectiva clara de fim para a pandemia, fica difícil saber de que forma a demanda por espaços corporativos será afetada.

A distribuição de rendimentos dos fundos de shoppings não chegou a ser afetada como no início da pandemia. Mesmo assim, o segmento teve a maior queda setorial da bolsa no mês, de 3,14%.

| Segmento | Rentabilidade |

| Shopping centers | -3,14% |

| Logístico/industrial | -2,86% |

| Fundos de fundos | -2,46% |

| Outros | -1,35% |

| Lajes corporativas | -1,14% |

| Híbridos tijolo | -1,12% |

| Híbridos papel | +0,29% |

| Recebíveis imobiliários | +1,79% |

Fonte: Ativa Investimentos

Outro fator que atingiu quase todos os segmentos de FII da bolsa foi a alta nos juros. O Banco Central elevou a Selic em 0,75 ponto percentual, para 2,75% ao ano, um ajuste considerado forte pelo mercado. Com isso, os juros futuros de curto prazo terminaram o mês em alta, e as expectativas para a Selic no fim do ano subiram para a casa dos 5%.

Leia Também

Os juros futuros de longo prazo também subiram, pressionados pelo risco fiscal. A preocupação da vez é o Orçamento de 2021, que terminou março ainda indefinido, mas que foi aprovado pelo Congresso prevendo mais emendas parlamentares do que o teto de gastos é capaz de suportar e menos gastos obrigatórios do que o mínimo que o governo precisa para funcionar.

Como os fundos imobiliários têm uma forte correlação inversa com o desempenho dos juros - quando os juros futuros sobem, os preços dos FII tendem a se ajustar para baixo - essa variação negativa no curto prazo pode ser considerada natural.

Porém, nas carteiras recomendadas deste mês, as corretoras fizeram questão de ressaltar que, em um cenário de Selic até 5% ou 6%, os fundos imobiliários ainda são investimentos atrativos nos preços atuais, pois os rendimentos que devem distribuir ainda superariam a taxa básica de juros e também a remuneração dos títulos públicos de longo prazo atrelados à inflação.

Atualmente, o dividend yield do IFIX (retorno percentual em rendimentos do principal índice de FII da bolsa) está em 6,9%, e as taxas de juros acima da inflação dos títulos públicos atrelados ao IPCA estão na faixa dos 4% ao ano.

| Segmento | Dividend yield anualizado |

| Recebíveis imobiliários | 8,38% |

| Híbridos/Outros | 7,81% |

| Fundos de fundos | 7,58% |

| Lajes Corporativas | 7,28% |

| IFIX | 6,93% |

| Logístico/Industrial | 6,58% |

| Shoppings/Varejo | 5,11% |

Fonte: Santander

Mais uma vez, o único segmento que brilhou em março foi o dos fundos imobiliários de recebíveis ou fundos de papel, aqueles que investem em títulos de renda fixa atrelados ao mercado imobiliário.

No mês passado, os FII que investem em títulos atrelados à inflação continuaram sendo beneficiados pela alta dos índices de preços, sobretudo o IGP-M. Já os FII mais expostos a títulos atrelados ao CDI, taxa que se aproxima da Selic, já começam a ser beneficiados pelo início do ciclo de alta dos juros.

A partir de abril, mais duas corretoras passam a contribuir para a matéria dos FII do mês: Órama e Warren. A Necton não pôde participar neste mês.

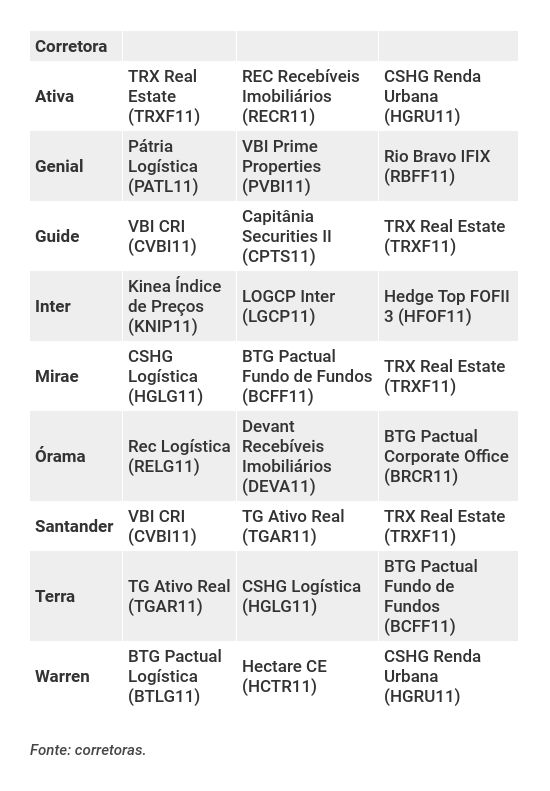

O campeão absoluto de indicações do mês de abril foi o TRX Real Estate (TRXF11), com nada menos que quatro indicações: Ativa, Guide, Mirae e Santander. O fundo estreou nas carteiras recomendadas da Guide e da Mirae no mês de abril seguindo direto para o top 3.

Outros cinco fundos tiveram duas recomendações cada nos top 3 das corretoras: CSHG Renda Urbana (HGRU11), indicado por Ativa e Warren; VBI CRI (CVBI11), que estreou nas carteiras de Guide e Santander já entre os preferidos de ambas as corretoras; CSHG Logística (HGLG11) e BTG Pactual Fundo de Fundos (BCFF11), ambos recomendados por Mirae e Terra; e TG Ativo Real (TGAR11), campeão de indicações do mês passado, mantido nos top 3 de Terra e Santander. Ele deixou o top 3 da Ativa, mas foi mantido na carteira recomendada geral.

Confira a seguir os três fundos preferidos de cada corretora entre os FII indicados nas suas respectivas carteiras recomendadas para abril:

O TRX Real Estate (TRXF11) é um fundo focado em renda que atua nos segmentos logístico e de varejo. Possui 43 imóveis em 11 estados, sendo dois galpões logísticos - um no Rio de Janeiro, alugado para a Camil, e outro no Ceará, alugado para o Pão de Açúcar - e o restante de varejo.

Com exceção de um imóvel alugado para a varejista de itens de casa e construção Sodimac, localizado em Ribeirão Preto (SP), todos os demais imóveis de varejo são alugados para super e hipermercados das redes Pão de Açúcar, Assaí e Extra. Todos os contratos de locação são atípicos (sem revisional e apenas com correção pela inflação), sendo que mais de 80% deles vence apenas a partir de 2035.

O TRXF11 aparece nos top 3 de Ativa, Santander, Mirae e Guide. A Ativa destaca os inquilinos, o longo prazo dos contratos e o retorno com os rendimentos distribuídos nos últimos 12 meses (dividend yield), que correspondeu a 7,21%. Mas além disso, acredita no potencial de valorização do fundo. "Na nossa visão, o fundo tem muito potencial para ganho de capital no médio prazo", diz a corretora.

O Santander também destaca o grande porte dos inquilinos e também o fato de a maioria deles pertencerem a segmentos menos afetados pela pandemia, dado que supermercados são considerados serviços essenciais. No entanto, lembra que há risco de concentração de inquilinos, uma vez que 75% das receitas são concentradas em Assaí (40%) e Pão de Açúcar (35%).

Os contratos atípicos de vencimento distante e a diversificação geográfica do fundo também são apontados como pontos fortes pelo Santander, que estima para o fundo um retorno (dividend yield) de 7,8% em 12 meses.

Outro risco destacado pelo banco, porém, é o fato de o TRXF11 ter R$ 400 milhões em obrigações por securitização de recebíveis atrelados às aquisições de ativos da sua carteira. "Ainda que com o caixa reforçado por conta da última emissão de cotas, em um cenário extremo, o FII poderia ter falta de liquidez para honrar os compromissos assumidos", diz o relatório.

A Guide, que acrescentou o TRXF11 à sua carteira recomendada neste mês, justifica a escolha da seguinte forma: "Assim como galpões logísticos, varejo alimentício tem sido um dos setores que menos sofreram desde o início da crise. Nesse sentido, acreditamos na sinergia defensiva que o portfólio do fundo apresenta entre os dois segmentos, mas também promovendo um potencial atrativo de ganho de capital devido às recentes conclusões de aquisições e retomada de dividendos a patamares acima da média do IFIX."

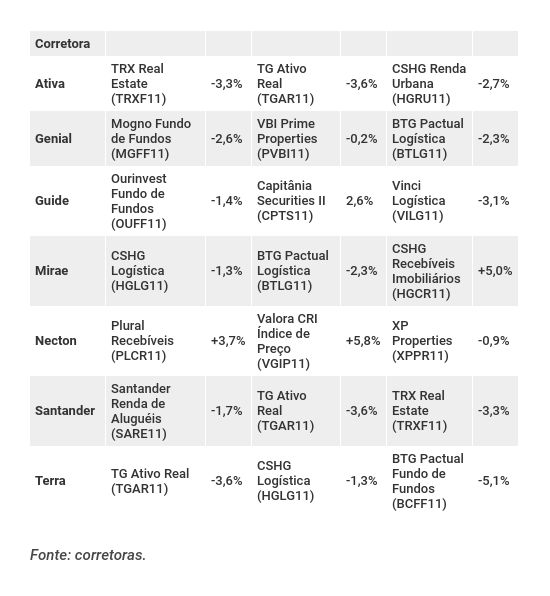

Apenas quatro fundos que figuravam nos top 3 para março tiveram desempenho positivo no mês passado. O TG Ativo Real (TGAR11), campeão de indicações para março, viu queda de 3,6%. Veja na tabela a seguir o desempenho de todos os fundos dos top 3 das corretoras no mês passado:

Na carta de fevereiro, o fundo de Stuhlberger avalia o conflito no Oriente Médio e diz quais as peças do tabuleiro foram mexidas — o lendário investidor deu tchau para o euro

Segundo analistas, os preços da commodity só vão se acomodar se ficar claro para o mercado quanto tempo o conflito no Oriente Médio vai durar

Enquanto o Oriente Médio ferve, o UBS vê o Brasil como um dos emergentes menos expostos ao conflito

Embora o risco político da Petrobras afete a inclinação dos investidores brasileiros em investir na ação, os estrangeiros são mais otimistas com a ação

Resultado do quarto trimestre mostra avanço nas operações de incorporação, mas perdas da Resia continuam pressionando o balanço e preocupando analistas

Alta da commodity chegou a superar 25% durante a madrugada, empurrou investidores para ativos de proteção e reacendeu temores de inflação e juros altos — inclusive no Brasil

A possibilidade de reabertura da janela de IPOs atrai empresas dispostas a abrir o capital, mas movimento nessa direção ainda é tímido

Com o início do horário de verão nos Estados Unidos e na Europa, a bolsa brasileira encurta o tempo de negociação para manter a sincronia com os mercados globais

Escalada da guerra no Oriente Médio e disparada do petróleo marcaram a semana na bolsa brasileira; veja as ações com maiores altas e quedas

A fabricante de aeronaves registrou resultados abaixo do esperado pelo mercado e ações reagem em queda: o que aconteceu com a Embraer?

Veja quais são os fundos imobiliários favoritos dos analistas neste mês e como posicionar sua carteira de FIIs agora

Mesmo com juros altos e volatilidade global, analistas veem um grupo seleto de empresas capaz de atravessar a turbulência e se valorizar na bolsa neste ano

Ao Seu Dinheiro, analistas da Empiricus Research recomendaram seus investimentos preferidos para março, entre ações, fundos imobiliários e criptoativos

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras