Fundos imobiliários ou ações de properties: qual a melhor forma de investir no mercado imobiliário?

Estudo da gestora RBR mostra que fundos são mais eficientes para investimento imobiliário do que empresas que administram imóveis, mas o melhor veículo pode variar caso a caso.

Com as perspectivas de retomada da economia brasileira, um dos setores que devem se beneficiar é o imobiliário. E atualmente, o investidor pessoa física pode expor parte da sua carteira a este mercado sem que seja necessário comprar imóveis diretamente.

Uma dessas formas é por meio da compra de ações de companhias de administração imobiliária. A outra é por meio de um veículo muito popular entre as pessoas físicas, os fundos de investimento imobiliário (FII), notadamente os chamados fundos de tijolo, aqueles que investem diretamente em imóveis, quase sempre para aluguel.

Mas qual das duas formas é a melhor? A gestora RBR, especializada em FII e fundos de desenvolvimento imobiliário, fez um estudo comparando apenas as estruturas de cada veículo, e concluiu que a estrutura dos FII permite ao investidor ter uma rentabilidade superior quando comparada ao investimento em ações, tudo o mais constante.

“O FII tem mais capacidade de entregar resultado pro investidor”, diz Daniel Malheiros, sócio da RBR. Os principais motivos dessa vantagem são a menor carga tributária e a estrutura operacional mais leve. “Tal diferença deságua em uma maior distribuição – e usualmente mensal – de resultados para os cotistas”, diz o estudo.

A gestora ressalva, no entanto, que não se trata de uma regra que possa ser aplicada individualmente a cada FII ou companhia. Apenas a estrutura do FII permite uma maior eficiência no investimento imobiliário, de forma a extrair o máximo de rentabilidade para o investidor. Mas é claro que cada caso é um caso e deve ser analisado separadamente.

“Não há melhor ou pior opção. O mercado de capitais hoje apresenta interessantes alternativas de investimento no setor imobiliário, para diferentes perfis de investidor”, termina o texto.

Leia Também

Em entrevista, Malheiros me disse, inclusive, que os dois veículos de investimento não são excludentes e podem coabitar a carteira do investidor, dado que as companhias têm maior possibilidade de tomar dívida para alavancar seu negócio. Mas que, de uma forma geral, o investimento em FII é mais conservador e voltado para o investidor que deseja um ativo gerador de renda.

Importante frisar, no entanto, que o estudo da RBR não leva em consideração ações de incorporadoras, mas sim de empresas que exploram imóveis já prontos, como shopping centers, por exemplo. “Incorporadoras são tributadas de forma diferente, e também não temos muitos fundos de desenvolvimento imobiliário abertos em bolsa para fazer uma comparação adequada”, explica Malheiros.

O estudo da RBR explora quatro pontos e elenca as vantagens e desvantagens dos dois veículos em cada um deles: estrutura de capital (distribuição de dividendos e alavancagem financeira), estrutura operacional, liquidez e tributação.

Estrutura de capital

Distribuição de dividendos

Por regulação, os fundos imobiliários são obrigados a distribuir pelo menos 95% do lucro apurado em regime de caixa semestralmente aos seus cotistas. Mas, geralmente, os FII voltados para as pessoas físicas fazem distribuição mensal.

Com isso, a previsibilidade de fluxo de caixa ao investidor é bastante alta, o que se traduz em menor volatilidade das cotas dos fundos na bolsa - lembre-se de que os FII normalmente negociam suas cotas em bolsa como se fossem ações.

As companhias abertas em bolsa, por sua vez, têm uma política de distribuição de dividendos mais flexível. Em geral, elas são obrigadas a distribuir apenas 25% do seu lucro líquido a cada ano, mas existem companhias em que este percentual é ainda menor. De toda forma, dificilmente uma companhia distribui 100% dos lucros aos acionistas.

Apesar de não haver a geração de renda previsível para os acionistas, como ocorre no caso dos FII, essa distribuição de dividendos mais flexível tem a vantagem de permitir à empresa acumular caixa e reinvestir seus lucros no próprio negócio.

Alavancagem financeira

A alavancagem financeira diz respeito à capacidade de o fundo ou empresa tomar dívida, isto é, recorrer a recursos de terceiros para alavancar os negócios, em vez de precisar recorrer ao capital dos próprios cotistas ou acionistas.

Nesse quesito, a regulamentação impõe restrições aos FII na contratação de empréstimo. Fundos imobiliários só podem parcelar suas aquisições no mercado imobiliário ou realizar a securitização de recebíveis. Também não podem dar seus ativos em garantia de dívidas.

Por um lado, essas restrições evitam que o fundo exponha seus cotistas a riscos maiores que seu capital investido.

Por outro, reduz a margem de manobra do FII quando chega a hora de investir, por exemplo, em melhorias dos imóveis da carteira, como reformas e expansões. Para tal, normalmente o fundo precisa fazer uma nova emissão de cotas, recorrendo, novamente, ao capital dos próprios cotistas ou de novos investidores.

As empresas com ações negociadas em bolsa, por sua vez, têm mais liberdade para tomar dívida, seja para financiar novos projetos, seja para capital de giro, podendo expor uma parcela substancial do seu patrimônio total.

Isso tem a vantagem de permitir, às companhias, a busca de um crescimento acelerado sem a necessidade de injeção de novos recursos por parte dos sócios.

A desvantagem é que nem sempre um maior crescimento se traduz em adição de valor. Uma decisão errada financiada com base em endividamento pode trazer perdas significativas ao valor do negócio.

Estrutura operacional

No que diz respeito à estrutura operacional, os FII são mais enxutos que as companhias.

As empresas possuem estruturas que não necessariamente representam um diferencial positivo ao investidor, como as áreas de marketing, comercial, planejamento, arquitetura, engenharia, recursos humanos, financeira, entre outras.

Segundo o estudo, essas estruturas consomem, em média, cerca de 22,5% da receita bruta das companhias abertas atualmente listadas em bolsa.

Já nos FII, gestores, administradores fiduciários e consultores são todos terceirizados. E, diferentemente do que acontece nas companhias, o investidor sabe de antemão de quanto é essa despesa, aproximadamente.

Em geral, ela corresponde a um percentual fixo do Patrimônio Líquido (PL) do fundo ou de seu valor de mercado, além de eventual taxa de performance que, no entanto, só é cobrada caso haja resultado a ser entregue aos cotistas.

“As gestoras de recursos são ‘asset light’, possuem estrutura enxuta e pesam menos no resultado do FII. Na média, as despesas com gestão representam cerca de 15% da receita bruta”, diz o texto do estudo.

Liquidez

Historicamente, ações têm mais liquidez na bolsa do que as cotas de fundos imobiliários. Segundo o estudo, isso se dá especialmente pelo maior valor de mercado das companhias em relação aos FII, e também pela presença de investidores institucionais e estrangeiros no mercado de ações.

Enquanto o valor de mercado das companhias abertas em alguns casos ultrapassa os R$ 10 bilhões, o maior FII de tijolo destinado às pessoas físicas negociado em bolsa hoje tem valor de mercado em torno de R$ 4 bilhões.

A RBR, no entanto, ressalva que “essa dinâmica está mudando, a liquidez nos fundos imobiliários, que já foi um empecilho no passado, é crescente”.

Segundo o estudo, alguns FII têm volume de negociação superior a R$ 10 milhões por dia, acima do montante negociado das ações de empresas de properties de menor porte. A RBR lembra ainda que o IFIX, Índice dos Fundos Imobiliários, movimentava apenas cerca de R$ 60 milhões por dia há um ano, e hoje negocia diariamente cerca de R$ 200 milhões.

Tributação

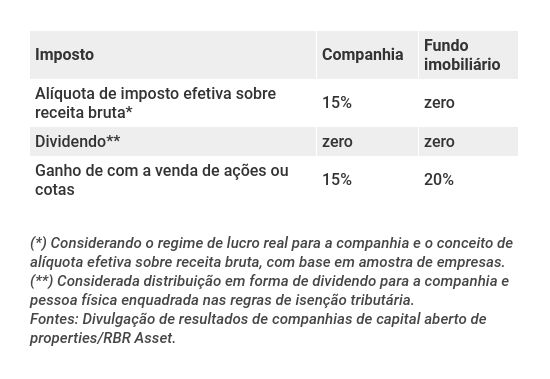

Este é um dos pontos em que há mais diferença entre investir em FII ou em ações. De acordo com o estudo da RBR, a alíquota efetiva média de imposto das companhias, seja por questões de planejamento tributário e/ou deduções de impostos, representa 15% da receita bruta - já incorporando o IR de 34% sobre o lucro bruto e o PIS/COFINS de 9,25% sobre a receita bruta.

Já no caso dos fundos imobiliários, o imposto sobre o resultado é zero - os aluguéis distribuídos mensalmente são isentos de imposto de renda para o investidor pessoa física. Porém, em caso de venda das cotas, o eventual ganho com a sua valorização é tributado em 20%, enquanto no caso das vendas de ações o imposto é de 15%.

Rentabilidade

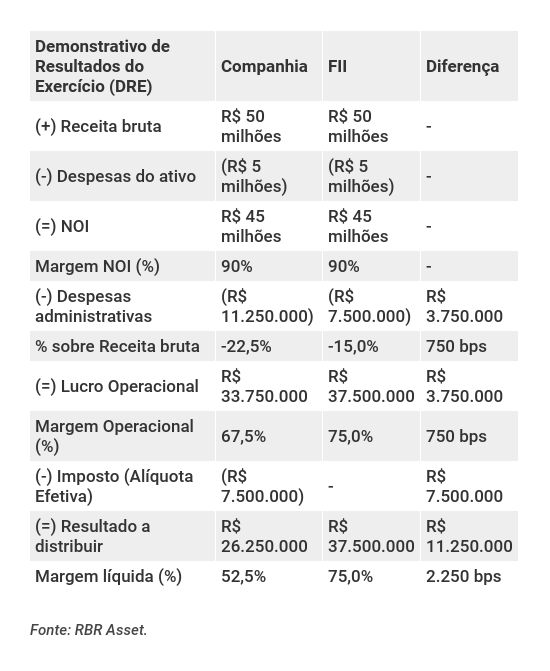

Com base na análise dos quatro pontos anteriores, a RBR montou um quadro e, com base em uma projeção de fluxo de caixa, comparou o resultado de um fundo imobiliário de tijolo de gestão ativa ao de uma companhia de properties.

Foram adotadas as seguintes premissas em comum para o FII e a companhia:

- Portfólio de ativos imobiliários com receita bruta anual de R$ 50 milhões;

- Despesas dos ativos (ex.: vacância, inadimplência etc.) de R$ 5 milhões;

- Margem NOI (Net Operating Income), uma espécie de Margem Ebitda do mercado imobiliário, de 90%. O NOI representa a soma das receitas de uma propriedade descontados os custos e despesas para operá-la.

- Sem alavancagem financeira.

Já as despesas administrativas diferiram de um veículo para outro e foram calculadas com base em médias do mercado:

- Despesas gerais e administrativas da companhia: 22,5% sobre a receita bruta;

- Alíquota efetiva de imposto da companhia: 15% sobre a receita bruta;

- Taxa de gestão do FII: 1,00% sobre o patrimônio líquido;

- Taxa de administração do FII: 0,25% sobre o patrimônio líquido.

A projeção acima mostra que a margem líquida do fundo imobiliário é de 75%, enquanto que a da companhia é de 52,5%, especialmente por conta da menor carga tributária dos fundos e da sua estrutura operacional mais leve. Com isso, o fundo tem um maior potencial de distribuição de ganhos aos seus investidores.

Quer ter um Porsche novinho? Pois então aperte os cintos: a Volkswagen quer fazer o IPO da montadora de carros esportivos

Abertura de capital da Porsche deve acontecer entre o fim de setembro e início de outubro; alguns investidores já demonstraram interesse no ativo

BTG Pactual tem a melhor carteira recomendada de ações em agosto e foi a única entre as grandes corretoras a bater o Ibovespa no mês

Indicações da corretora do banco tiveram alta de 7,20%, superando o avanço de 6,16% do Ibovespa; todas as demais carteiras do ranking tiveram retorno positivo, porém abaixo do índice

Small caps: 3R (RRRP), Locaweb (LWSA3), Vamos (VAMO3) e Burger King (BKBR3) — as opções de investimento do BTG para setembro

Banco fez três alterações em sua carteira de small caps em relação ao portfólio de agosto; veja quais são as 10 escolhidas para o mês

Passando o chapéu: IRB (IRBR3) acerta a venda da própria sede em meio a medidas para se reenquadrar

Às vésperas de conhecer o resultado de uma oferta primária por meio da qual pretende levantar R$ 1,2 bilhão, IRB se desfaz de prédio histórico

Chega de ‘só Petrobras’ (PETR4): fim do monopólio do gás natural beneficia ação que pode subir mais de 50% com a compra de ativos da estatal

Conheça a ação que, segundo analista e colunista do Seu Dinheiro, representa uma empresa com histórico de eficiência e futuro promissor; foram 1200% de alta na bolsa em quase 20 anos – e tudo indica que esse é só o começo de um futuro triunfal

Mais um banco se rende à Cielo (CIEL3) e passa a recomendar a compra da ação, mesmo após alta de quase 200% neste ano

Com potencial de alta de quase 30% estimado para os papéis, os analistas do Credit Suisse acreditam que você deveria incluir as ações da empresa de maquininhas no seu portfólio

IRB lança oferta primária restrita, mas limita operação a R$ 1,2 bilhão e antecipa possibilidade de um descontão; IRBR3 é a maior alta do Ibovespa hoje

Resseguradora busca reenquadramento da cobertura de provisões técnicas e de liquidez regulatória para continuar operando

Dividendos: Porto Seguro (PSSA3) anuncia quase R$ 400 milhões em JCP; Kepler Weber (KEPL3) também distribuirá proventos

Data de corte é a mesma em ambos os casos; veja quem tem direito a receber os proventos das empresas

Oi (OIBR3) confirma venda de operação fixa para subsidiária da Highline; transação pode alcançar R$ 1,7 bilhão

Proposta da NK 108, afiliada da Highline, foi a única válida no leilão realizado ontem; negócio envolve cerca de 8 mil torres da Oi

Depois de bons resultados nos setores de gás e energia, gigante de infraestrutura está conquistando espaço, também, na mineração – e promete assustar a Vale (VALE3)

Um crescimento mínimo de 50%: é isso que time de analistas espera para uma ação que custa, hoje, 20% a menos do que sua média histórica; saiba como aproveitar

Ibovespa interrompe sequência de 4 semanas em alta; veja as ações que mais caíram – e um setor que subiu em bloco

Ibovespa foi prejudicado por agenda fraca na semana, mas houve um setor que subiu em bloco; confira as maiores altas e baixas do período

Dá pra personalizar mais? Americanas (AMER3) fecha parceria com o Google em busca de mais eficiência e melhor experiência para clientes

Acordo entre a Americanas e o Google prevê hiperpersonalização da experiência do cliente e otimização de custos operacionais

Bed Bath & Beyond desaba mais de 40% em Wall Street — e o ‘culpado’ é um dos bilionários da GameStop; entenda

Ryan Cohen, presidente do conselho da GameStop, vendeu todas as suas ações na varejista de itens domésticos e embolsou US$ 60 milhões com o negócio

Unindo os jalecos: acionistas do Fleury (FLRY3) e Hermes Pardini (PARD3) aprovam a fusão entre as companhias

Os acionistas de Fleury (FLRY3) e Hermes Pardini (PARD3) deram aval para a junção dos negócios das companhias; veja os detalhes

JBS (JBSS3) é a ação de alimentos favorita do BofA, mas banco vê menor potencial de alta para o papel; ainda vale a pena comprar?

Analistas revisaram para baixo o preço-alvo do papel, para R$ 55, devido à expectativa de queda nas margens da carne bovina dos EUA, correspondente a 40% das vendas da empresa

Irani anuncia recompra de até 9,8 milhões de ações na B3; o que isso significa para o acionista de RANI3?

A empresa disse que quer maximizar a geração de valor para os seus investidores por meio da melhor administração da estrutura de capital

Vale (VALE3) perdeu o encanto? Itaú BBA corta recomendação de compra para neutro e reduz preço-alvo do papel

Queridinha dos analistas, Vale deve ser impactada por menor demanda da China, e retorno aos acionistas deve ficar mais limitado, acredita o banco

Soberania da (VALE3) ‘ameaçada’? Melhor ação de infraestrutura da Bolsa pode subir 50%, está entrando na mineração e sai ganhando com o fim do monopólio da Petrobras (PETR4) no setor de gás; entenda

Líder na América Latina, papel está barato, está com fortes investimentos na mineração e é um dos principais nomes do mercado de gás e do agronegócio no Brasil

Nubank (NU; NUBR33) chega a subir 20% após balanço, mas visão dos analistas é mista e inadimplência preocupa

Investidores gostaram de resultados operacionais, mas analistas seguem atentos ao crescimento da inadimplência; Itaú BBA acha que banco digital pode ter subestimado o risco do crédito pessoal

Briga do varejo: Qual é a melhor ação de atacadista para ter na carteira? A XP escolheu a dedo os papéis; confira

O forte resultado do Grupo Mateus (GMAT3) no 2T22 garantiu ao atacadista um convite para juntar-se ao Assaí (ASAI3) na lista de varejistas de alimentos favoritas dos analistas

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP