O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Em mês de tensões no Oriente Médio e coronavírus na China, investimentos de proteção, como dólar e ouro, ocupam o topo do ranking ao lado do bitcoin; ações e fundos imobiliários aparecem na lanterna

Janeiro parecia interminável, mas finalmente, entre mortos e feridos, chegamos ao dia 31. Neste longo primeiro mês do ano, os mercados foram marcados por forte volatilidade, decorrente de uma série de acontecimentos que encheram os investidores de incertezas. Com isso, os melhores investimentos do mês foram o bitcoin e as duas principais proteções do mercado - dólar e ouro - enquanto os ativos de risco amargaram retornos negativos.

Em janeiro, os mercados monitoraram fatores de risco que, até o fim do ano passado, não estavam no radar. O mês começou com escalada das tensões entre Estados Unidos e Irã, após um ataque americano no Iraque que matou o principal líder militar persa.

Depois que a coisa deu uma esfriada, foi a vez do surgimento de uma nova variedade de coronavírus na China, que começou a se espalhar em grande velocidade, ameaçando prejudicar a atividade econômica do país asiático.

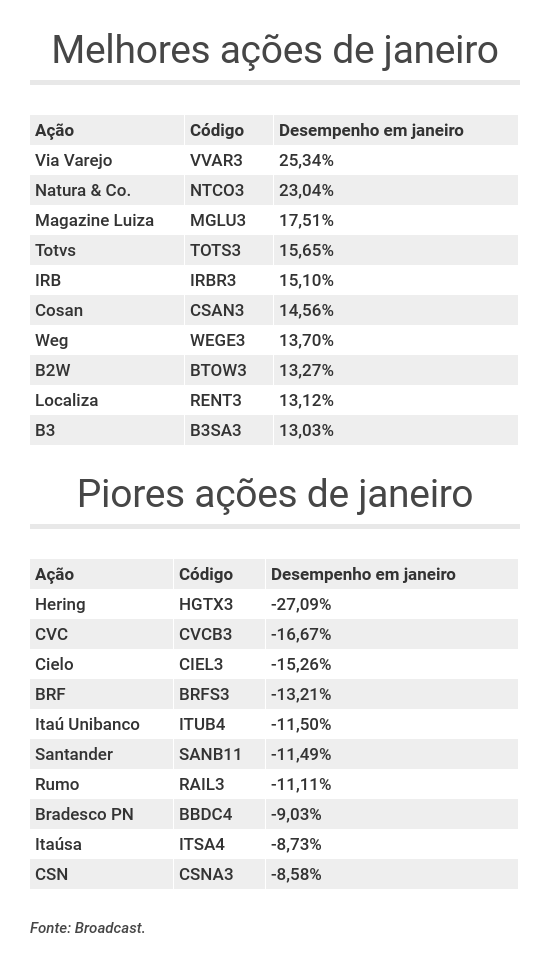

No Brasil, as ações sofreram fortes oscilações de preços. Só para você ter uma ideia, o Ibovespa chegou a bater um novo recorde, fechando acima dos 119 mil pontos pela primeira vez na história, mas terminou o mês em queda de 1,63%, aos 113.760 pontos.

Mas os fundos imobiliários, que viram um rali no fim do ano passado, sofreram ainda mais, fechando em queda de 3,76%, a maior desvalorização do mês.

Diante de tantas incertezas, investidores em todo mundo buscaram proteção no dólar e no ouro, que tiveram as maiores altas entre os investimentos tradicionais.

Leia Também

O real, entretanto, sofreu mais do que seus pares emergentes, e a cotação da moeda americana por aqui chegou ao seu maior valor nominal de todos os tempos: R$ 4,28 no mercado à vista.

Já o bitcoin correu por fora e fechou janeiro com uma disparada de 38,34%, o melhor desempenho de todos os ativos que o Seu Dinheiro acompanha.

Janeiro não foi um mês para os fracos de coração. A bolsa brasileira começou o ano com o pé direito, com alta de mais de 2% e um novo recorde, fechando acima dos 118 mil pontos pela primeira vez. Dali em diante, foi uma tremenda montanha-russa.

Os mercados alimentavam expectativas positivas em relação à assinatura do acordo de primeira fase entre EUA e China, que traria uma trégua à guerra comercial, grande fonte de incertezas de 2019.

Mas antes que o aperto de mãos entre americanos e chineses pudesse ocorrer, os EUA orquestraram um ataque no Iraque que matou o principal líder militar do Irã, o general Qassem Suleimani, despertando a ira dos persas, que prometeram vingança.

Os mercados sacudiram, mas acabou que o revide do Irã foi mais fraco do que se esperava, e a reação de Donald Trump, apenas elevando sanções econômicas ao país, foi considerada amena. Isso despressurizou um pouco os mercados globais.

Entretanto, por aqui o Ibovespa também reagia negativamente a dados econômicos piores do que o esperado, como o recuo da atividade industrial em novembro ante outubro e a inflação de 2019 acima da meta.

Passadas as tensões entre EUA e Irã, os mercados tiveram uma semana de alívio para comemorar a assinatura da primeira fase do acordo comercial entre chineses e americanos e reagir a dados econômicos positivos divulgados pela China.

Mas não o câmbio. Este continuou pressionado no Brasil, pois por aqui foram divulgados dados decepcionantes do setor de serviços e do varejo em novembro.

Já as duas últimas semanas do mês foram marcadas pela apreensão diante do surgimento de uma nova variedade de coronavírus na China, que começou a se espalhar rapidamente pelo país.

O temor é que o vírus, que provoca uma infecção grave do trato respiratório e é transmitido pelo ar, restrinja a circulação de pessoas e mercadorias a ponto de impactar negativamente a economia chinesa e, consequentemente, o PIB mundial neste ano. Algumas instituições financeiras já estão revisando para baixo suas perspectivas de crescimento para 2020.

As bolsas do mundo inteiro sofreram, e o dólar avançou globalmente. Por aqui, tivemos ainda o fator extra de que a bolsa brasileira é repleta de ações de empresas que exportam principalmente para a China e que têm grande peso no Ibovespa.

Para completar, a doença começou a se disseminar justamente às vésperas do ano novo lunar, feriado de uma semana durante o qual os mercados chineses ficam fechados.

Numa situação como essa, os investidores globais acabam usando os ativos brasileiros para se proteger contra o risco de emergentes, já que que eles têm alta liquidez, contribuindo para aumentar a volatilidade por aqui, tanto no câmbio quanto na bolsa.

Até agora, o coronavírus já infectou quase 10 mil pessoas no mundo todo, sendo quase 150 fora da China. Mais de 200 pessoas morreram, todas no gigante asiático. Já houve casos confirmados inclusive nos EUA e na Europa, e há suspeitas no Brasil.

Ainda não sabemos qual vai ser o desfecho dessa história, mas a variação dos preços das ações tem sido forte. Por exemplo, no dia 23 de janeiro, o Ibovespa fechou acima dos 119 mil pontos pela primeira vez, um novo recorde. Até então, acumulava alta de 3,36% no mês. Porém, o índice terminou janeiro em queda de 1,63%.

O pregão de ontem (30) também foi icônico. O principal índice da bolsa passou o dia em em baixa e chegou a cair 2,22% no seu pior momento, mas deu uma arrancada na reta final e acabou fechando em alta de 0,12%, indo dos 112.825,49 aos 115.528,04 na mesma sessão.

Vale lembrar que tanto as ações quanto os fundos imobiliários tiveram um forte rali em dezembro sem mudança aparente de fundamentos que justificasse tal arrancada, o que levou o Ibovespa e o Índice de Fundos Imobiliários (IFIX) a dispararem.

Assim, havia espaço para um ajuste negativo nos preços desses ativos, principalmente num cenário de aversão a risco global como o que tivemos em janeiro.

Ao mesmo tempo, a situação contribuiu para que os investidores corressem para os ativos vistos como reserva de valor - dólar e ouro - a fim de se proteger das incertezas.

O ETF SPDR® Gold Shares, maior ETF com lastro em ouro físico do mundo e negociado em Nova York, apontou uma alta de 4,32% do metal precioso em dólar.

Já o dólar à vista subiu 6,81%, fechando em R$ 4,2850, maior cotação da história, e o dólar PTAX - calculado pelo Banco Central a partir das taxas praticadas no mercado - subiu 5,93%, terminando o mês em R$ 4,2689.

Aqui no Seu Dinheiro, nós recomendamos que o investidor sempre tenha uma pequena parcela do capital em proteções como ouro e dólar, justamente para esses momentos de grandes incertezas, para reduzir as perdas da carteira.

Correndo por fora, o bitcoin avançou 38,34% em reais e 32,40% em dólares. Em maio ocorre o famigerado halving, evento que acontece de quatro em quatro anos e reduz a oferta de novos bitcoins no mercado, tendendo a valorizá-lo.

Mas ainda não sabemos se o bitcoin pode também estar desempenhando função de reserva de valor, servindo como uma espécie de proteção em momentos de aversão a risco global. Fato é que, se o considerarmos no nosso levantamento, ele foi o campeão do ranking dos melhores investimentos do mês.

Na renda fixa, a poupança e os investimentos conservadores atrelados à Selic continuam com retornos modestos diante de uma Selic a 4,5% ao ano.

E o mercado parece estar mesmo apostando em um novo corte de juros na próxima reunião do Comitê de Política Monetária do Banco Central (Copom), que ocorre na semana que vem.

Os juros de curto e médio prazo não se abalaram pelos avanços da moeda americana, que costumam pressionar as taxas para cima, e recuaram em janeiro, valorizando os títulos prefixados e atrelados à inflação com esses vencimentos mais próximos. Só os juros mais longos viram alguma alta, desvalorizando os títulos atrelados à inflação de prazos maiores.

Escalada da guerra no Oriente Médio e disparada do petróleo marcaram a semana na bolsa brasileira; veja as ações com maiores altas e quedas

A fabricante de aeronaves registrou resultados abaixo do esperado pelo mercado e ações reagem em queda: o que aconteceu com a Embraer?

Veja quais são os fundos imobiliários favoritos dos analistas neste mês e como posicionar sua carteira de FIIs agora

Mesmo com juros altos e volatilidade global, analistas veem um grupo seleto de empresas capaz de atravessar a turbulência e se valorizar na bolsa neste ano

Ao Seu Dinheiro, analistas da Empiricus Research recomendaram seus investimentos preferidos para março, entre ações, fundos imobiliários e criptoativos

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras

A agência de classificação de risco não descarta novos rebaixamentos para a Cosan (CSAN3) e a ação liderou as quedas do Ibovespa nesta sexta (27)

Apesar da queda de 2,7% após o balanço do 4º trimestre de 2025, analistas recomendam compra para as ações da Axia (AXIA3)

Em até 60 dias, a Bradsaúde pode estrear na B3 — mas antes precisa passar por assembleias decisivas, concluir a reorganização societária e obter o aval da ANS e da CVM

Retomada das ofertas ainda enfrenta incertezas, diz Vinicius Carmona ao Money Times; entenda o que falta para o caminho abrir de vez

O novo preço-alvo para a empresa de saneamento tem uma projeção de queda de 41,95% no valor da ação em relação ao último fechamento

Mudança afeta ações, opções e contratos futuros de índice após o fim do horário de verão no exterior

Analistas afirmam que a Aura Minerals é uma ‘oportunidade dourada’ graças à exposição ao ouro, ao crescimento acelerado e forte geração de caixa

Em painel no BTG Summit, especialistas falam sobre o crescimento dos ETFs no Brasil e as diferenças desses ativos para os demais investimentos