É hoje! BC deve reduzir Selic a 2% e encerrar ciclo de cortes dos juros

Atividade econômica fraca e inflação baixa, em grande parte causadas pela pandemia, devem levar o Copom a mais uma vez cortar a taxa básica de juros; dados futuros vão guiar novas decisões

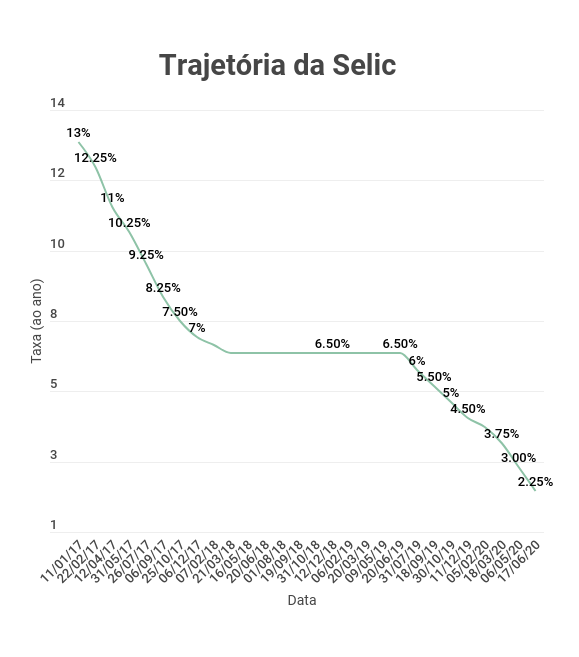

O Banco Central deve anunciar nesta quarta-feira (5) a redução da Selic, de 2,25% para 2%, marcando o fim do ciclo de cortes iniciado em julho de 2019 — quando o patamar era de 6,5%. Essa é expectativa da maior parte do mercado financeiro, que se baseia no cenário macroeconômico e nas sinalizações do BC.

Após a última reunião do Comitê de Política Monetária (Copom), o anúncio de redução da Selic foi acompanhado de um recado de que restaria apenas um corte “residual” na decisão seguinte. A mínima histórica de 2% seria suficiente para comportar os atuais níveis de expectativas de inflação e atividade econômica em processo de retomada.

Especialistas com quem eu conversei ainda destacaram o cenário externo, com a indicação do Federal Reserve (o BC dos Estados Unidos) de que manterá os juros entre 0% e 0,25% ao ano por um longo período.

A sinalização é boa para países emergentes, que têm espaço para manter as taxas em níveis baixos sem afastar os investidores — quanto maior o diferencial de juros, maior o número de agentes querendo aplicar o dinheiro nos títulos.

Entre 50 instituições consultadas pelo Projeções Broadcast, do grupo Estado, 43 esperam por um corte de 0,25 ponto nesta quarta-feira, para 2,00% ao ano. Sete casas aguardam pela manutenção da taxa básica em 2,25% ao ano.

Pode cair mais?

Para o pesquisador da área de economia aplicada do FGV IBRE Marcel Balassiano, é improvável que o BC brasileiro siga exatamente o mesmo caminho dos EUA, reduzindo a Selic para próximo de zero num futuro próximo. “O Brasil tem fragilidades estruturais, sendo a maior delas a fiscal. Desde 2014, o país gasta mais do que arrecada.”

Leia Também

IPCA confirma deflação em julho, Copom alivia retórica e analistas começam a revisar projeções para a taxa Selic

Comum no mercado e na academia, a tese é de que as perspectivas fiscais podem piorar, com incerteza acerca dos gastos direcionados à pandemia, afetando as expectativas de inflação em um horizonte mais longo. O que justificaria uma cautela.

Mas a visão de limite de mínima para juros não é consenso, apesar de majoritária. O sócio-fundador da gestora Perservera, Guilherme Abbud, por exemplo, diz acreditar que o BC vai se dar conta de que ainda dá para reduzir mais a Selic - ele fala em taxa próxima de 1% no final do ano.

Para Abbud, o país passa por uma recessão que não é cíclica, mas de balanços: as pessoas e empresas estão endividadas. "A gente acha que o salto de eficiência do BC será quando ele se convencer de que o problema é a deflação e sinalizar que os juros ficarão baixos por muito tempo."

'Cautela' foi a palavra

A diminuição gradual da taxa básica de juros marcou parte dos últimos 12 meses do BC. Mas a trajetória teve surpresas: no início do ano, a instituição indicava que poderia manter a Selic nos níveis de 4,50%, mas recalibrou as expectativas com o surgimento da pandemia.

Para a economista da Toro Investimentos, Paloma Brum, mesmo sendo de perfil conservador, o BC agiu de maneira rápida diante da crise. "Mas tem que lembrar que o estímulo econômico não é o todo da política monetária. O que é da alçada da instituição, acredito que ela tem feito", diz.

A covid-19 colocou no horizonte a queda brutal da economia e inflação muito baixa. Hoje, a expectativa do mercado é de que o Produto Interno Bruto (PIB) caia 5,66% em 2020 e a inflação termine o ano a 1,63%, segundo o Boletim Focus.

Ter preços sob controle é essencial para a tomada de decisão do BC. A taxa básica de juros é uma ferramenta da instituição para alcançar a meta de inflação — estipulada pelo Conselho Monetário Nacional (CMN) em 4% neste ano, com intervalo de tolerância de 1,5 ponto percentual para cima ou para baixo.

Ao reduzir a Selic, a tendência é diminuir os custos do crédito e incentivar a produção e o consumo. Por outro lado, os juros mais baixos significam rendimentos menores para as aplicações de renda fixa.

E para o investidor?

O investidor comum ouve há alguns meses que é preciso correr mais riscos para obter retornos que anteriormente eram possíveis em títulos públicos, por exemplo.

É um cenário que não deve mudar tão cedo. Ainda que a taxa volte a subir no próximo ano, dificilmente chegará a dois dígitos, ao menos é o que indicam os agentes financeiros.

Segundo a edição mais recente do Focus, a Selic deve terminar o próximo ano a 3%. Em 2023, chegaria a 6%. O mercado espera que a taxa chegue ao final deste ano a 2%, de acordo com a pesquisa.

Os juros a mínimas históricas são uma das explicações para a bolsa ter retomado o patamar emblemático dos 100 mil pontos, mesmo com a projeção de tombo do PIB.

Balassiano, da FGV, explica que os ativos financeiros operam em um tempo diferente da economia real. "As dinâmicas são diferentes. A bolsa não vai subir no momento em que a vacina for descoberta: de certa forma, isso já está sendo precificado aos poucos", diz.

O analista-chefe da Capital Research, Samuel Torres, diz que a queda da economia real tem "algum impacto" no mundo financeiro. Ele alerta que, como a bolsa está otimista, há o risco de que ela volte a cair com o surgimento de algum dado dececpionante. "Mas não para o patamar de 60 mil pontos."

Ele e outros especialistas lembram do dólar como proteção para a carteira de investimentos, apesar de não arriscarem em que faixa a moeda norte-americana vai terminar o ano. Em outros momentos, os juros baixos influenciaram a divisa a ameaçar tocar R$ 6 - no entanto, passando por um forte alívio no último mês.

Voando cada vez mais alto: Copom sobe a Selic em 0,5 ponto, a 13,25%, e dá a entender que os juros continuarão subindo

O Copom cumpriu as expectativas do mercado e reduziu o ritmo de alta da Selic; confira as sinalizações do BC quanto ao futuro dos juros

Greve dos servidores do BC continua e pode afetar a próxima reunião do Copom sobre a Selic

O sindicato dos servidores do BC terá uma nova reunião em 7 de junho; a categoria afirma que as operações via PIX não serão afetadas

Ata do Copom indica alta de 0,50 ponto da Selic em junho, mas deixa fim do ciclo de alta dos juros em aberto

Banco Central confirma que a Selic vai subir menos na próxima reunião, mas o topo da montanha da taxa de juros pode ser ainda mais alto

Copom segue escalando a montanha dos juros e eleva Selic em 1 ponto, a 12,75% ao ano — e continuará subindo rumo ao pico

É a décima alta consecutiva na Selic, que chega no maior patamar desde o começo de 2017; a decisão de juros do Copom foi unânime

Copom deve voltar a subir a taxa Selic amanhã. Conheça fundos imobiliários que podem lucrar ainda mais com a alta dos juros

Uma categoria específica de FIIs tem a rentabilidade atrelada a indexadores que se alimentam tanto da inflação mais salgada quanto do ciclo de aperto nos juros

Servidores do BC retomam greve na próxima semana. A reunião do Copom será afetada?

Os servidores do Banco Central retomam a greve na próxima terça-feira (03), por tempo indeterminado. A decisão foi tomada em assembleia geral

‘Cenário alternativo’ do BC para a inflação gera mais ruídos que acertos, diz gestor

Para CEO e gestor da Parcitas Investimentos, Marcelo Ferman, cenário alternativo do BC é uma aposta arriscada que ele não faria.

O que esperar da Super-Quarta? Como as reações do Copom e do Fed aos desdobramentos da guerra podem influenciar seus investimentos

Em um contexto de inflação acelerada e elevação de juros, os investidores voltam a se posicionar em renda fixa, mas não só

Copom corre risco de desfalques na próxima reunião sobre taxa Selic após Senado adiar sabatina de novos membros da diretoria do BC

A avaliação do mercado é de que a falta de dois dos participantes empobrece o debate a respeito do ritmo de calibração da taxa básica de juros brasileira

Por que o dólar está despencando? Os motivos que explicam o forte alívio no mercado de câmbio

O dólar à vista fechou janeiro na casa de R$ 5,30, acumulando baixa de quase 5% no mês. Entenda o que está mexendo com o real e a taxa câmbio

Com a Selic acima de 10%, quais os próximos passos do BC? O podcast Touros e Ursos debate o futuro da taxa de juros

No podcast Touros e Ursos desta semana, a equipe do SD discutiu o cenário para a Selic e o BC em 2022. Até onde o Copom vai subir os juros?

Renda fixa, o xerifão da zaga, volta ao time titular dos investidores

Descubra como ficará o retorno dos investimentos em renda fixa agora que a Selic foi elevada a 9,25% ao ano pelo Banco Central

Como ficam os seus investimentos em renda fixa com a Selic em 9,25%

Aumento da taxa básica dispara gatilho de mudança na forma de remuneração da poupança. Veja como fica o retorno das aplicações conservadoras de renda fixa agora que o Banco Central elevou a Selic mais uma vez

Selic decola a 9,25%, maior patamar em quatro anos; BC assume tom duro e indica nova alta de 1,5 ponto em fevereiro

Com a nova alta de 1,5 ponto concretizada hoje, a Selic saiu do patamar de 2% em janeiro e fecha o ano em 9,25%

O novo sabor (ruim) da poupança, os mercados à espera do Copom e outros destaques desta quarta-feira

Com decisão do Copom, a regra da poupança vai mudar e a rentabilidade, aumentar; descubra se vale a pena experimentar

AGORA: Ibovespa futuro abre em forte alta e dólar recua com exterior favorável

Mercados continuam sendo beneficiados pelas notícias iniciais referentes à aparentemente baixa letalidade da variante ômicron do novo coronavírus

O melhor do Seu Dinheiro: Como não treinar seu dragão

Com inflação na casa dos dois dígitos, BC não consegue domar os preços e precisa elevar taxa Selic

O reino rentista ressurge no horizonte: o que esperar da decisão de amanhã (e das próximas) do Copom sobre a Selic

Aperto monetário deve perdurar até o fim da primeira metade do ano que vem, quando voltaremos a ter dois dígitos de taxa básica de juro

4 fatos que mexem com o Ibovespa na próxima semana — incluindo Copom e IPO do Nubank

O principal índice acionário brasileiro terá um calendário cheio de eventos e dados econômicos para digerir ao longo dos próximos dias

Copom muda o plano no meio do voo e contrata mais uma alta de 1,5 ponto porcentual da Selic

Confirmação da mudança do ‘plano de voo’ do BC consta da ata da última reunião de política monetária, divulgada hoje pela manhã; se confirmada, taxa básica de juro fechará 2021 a 9,25% ao ano

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP