O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Empreendedores do meu Brasil, não me entendam mal: não quero que vocês desistam dos seus sonhos. Mas sempre lembro dos Joãos que quebraram a cara

João sempre teve um sonho: montar a sua própria empresa. Não sabia muito bem o que iria vender, ou que tipo de serviços iria prestar. Sobre isso, pensaria depois.

Antes se dedicaria dia e noite a levantar o capital necessário para conseguir realizar o desejo de virar empresário.

Depois de muito sangue, suor e lágrimas, ele finalmente conseguiu. Pediu as contas, mandou seu chefe ir catar coquinho e foi logo procurar na internet os negócios que estavam bombando naquele momento.

Nunca mais falei com o João depois disso. Para ser sincero, nem sei qual foi o negócio que ele montou.

Mas tenho um bom palpite sobre o que deve ter acontecido com a sua empresa: quebrou em menos de cinco anos. Não digo isso porque o João era incompetente, ou porque ele não gostava de trabalhar. Nada disso!

É apenas um bom palpite baseado em um estudo do IBGE que diz que mais de 60% das empresas brasileiras fecha as portas antes mesmo de completar o quinto ano de vida.

Leia Também

Apesar de o João desta história não ser um personagem real, a estatística é muito verdadeira e, ao mesmo tempo, cruel para os empreendedores que desejam abrir algum negócio em nosso país. Eles enfrentam burocracias e mais burocracias, tributos e mais tributos, juros abusivos cobrados pelos bancos e reajustes de preços empurrados goela abaixo por fornecedores de dimensão nacional.

Empreendedores do meu Brasil, não me entendam mal. Eu não quero que vocês desistam dos seus sonhos.

Mas eu sempre lembro dos incontáveis Joãos que quebraram a cara quando escuto por aí que investir nas ações das maiores companhias do país é um hábito muito mais arriscado do que abrir a sua própria empresa.

Vamos comparar as estatísticas de mortalidade: como vimos, 60% das empresas abertas nos últimos cinco anos faliram e, além disso, de 2014 a 2017 (dados mais recentes) houve mais fechamento do que abertura de empresas no país.

Por outro lado, nos últimos 10 anos menos de 10% das empresas que fizeram parte do Ibovespa entraram em processo de recuperação judicial – se não fosse o Eike Batista, o número cairia para menos de 5%.

Isso não é coincidência. As maiores empresas gozam de vantagens competitivas normalmente gigantescas na comparação com novas aventureiras. Entre as principais estão:

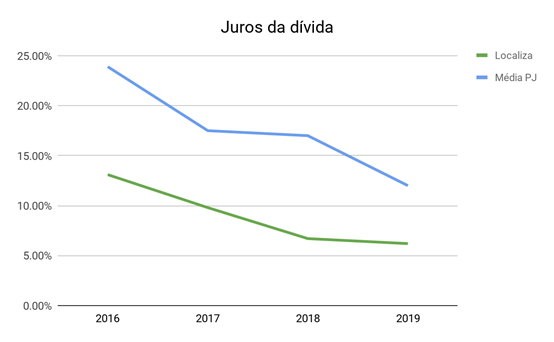

Custo de capital mais baixo: segundo os dados do Banco Central do Brasil, o empréstimo para pessoa jurídica nos maiores bancos do país está em torno de 20% na média para pessoa jurídica. Mas essa é a média, porque empresas novatas e sem histórico comprovado de resultados certamente pagarão juros bem maiores.

Por outro lado, as maiores companhias do país não apenas conseguem descontos nos empréstimos com os bancos como também podem emitir debêntures com juros muito mais camaradas. A Localiza (RENT3), maior locadora de carros do país, é um ótimo exemplo.

Além de lucros maiores no final do ano, juros menores também permitem mais tranquilidade para as companhias navegarem em momentos de turbulência.

Alta capacidade de investimento: o poderio financeiro das empresas listadas permite investimentos pesados em melhorias operacionais, desenvolvimento tecnológico e na contratação dos melhores profissionais do país. Esses investimentos são inviáveis para pequenas empresas, que acabam ficando ainda mais para trás nos quesitos de qualidade e eficiência.

Poder da escala: eu sei que nem todas as companhias presentes no Ibovespa são excelentes em termos de governança e rentabilidade. O que não dá para negar é que boa parte delas é líder ou, pelo menos, possui participação relevante em seus respectivos mercados de atuação.

Nas mãos de administradores competentes, empresas com essa abrangência conseguem barganhar preços e prazos com fornecedores e clientes com muito mais força, o que também se traduz em rentabilidade muito maior para os seus acionistas.

A lista de vantagens é muito mais extensa, mas você já pegou a ideia.

Não é por acaso, muito menos por sorte, que o Ibovespa se valorizou mais de 500% nos últimos 20 anos – mesmo período no qual atravessamos a maior crise econômica da nossa história e mais da metade das empresas abertas no país fechou as portas.

Não que 500% seja um retorno ruim, mas dá para conseguir resultados ainda melhores e mais rápidos com um bom filtro capaz de selecionar apenas as empresas com maior potencial.

Você não acredita?

Saiba que as Melhores Ações da Bolsa, empresas acima da média escolhidas a dedo pelos especialistas da Empiricus, já se valorizaram 265% desde 2017 – quase quatro vezes mais do que o Ibovespa no mesmo período.

GPA afirma estar adimplente com o FII; acordos firmados entre fundos imobiliários e grandes empresas costumam incluir mecanismos de proteção para os proprietários dos imóveis

Relatório aponta desaceleração na geração de caixa da dona da Vivo e avalia que dividendos e valuation já não compensam o menor crescimento esperado

O montante considera o período de janeiro até a primeira semana de março e é quase o dobro do observado em 2025, quando os gringos injetaram R$ 25,5 bilhões na B3

A alta do petróleo animou o mercado, mas um alerta de analistas está chamando atenção; confira o que diz a Genial Investimentos

Na carta de fevereiro, o fundo de Stuhlberger avalia o conflito no Oriente Médio e diz quais as peças do tabuleiro foram mexidas — o lendário investidor deu tchau para o euro

Segundo analistas, os preços da commodity só vão se acomodar se ficar claro para o mercado quanto tempo o conflito no Oriente Médio vai durar

Enquanto o Oriente Médio ferve, o UBS vê o Brasil como um dos emergentes menos expostos ao conflito

Embora o risco político da Petrobras afete a inclinação dos investidores brasileiros em investir na ação, os estrangeiros são mais otimistas com a ação

Resultado do quarto trimestre mostra avanço nas operações de incorporação, mas perdas da Resia continuam pressionando o balanço e preocupando analistas

Alta da commodity chegou a superar 25% durante a madrugada, empurrou investidores para ativos de proteção e reacendeu temores de inflação e juros altos — inclusive no Brasil

A possibilidade de reabertura da janela de IPOs atrai empresas dispostas a abrir o capital, mas movimento nessa direção ainda é tímido

Com o início do horário de verão nos Estados Unidos e na Europa, a bolsa brasileira encurta o tempo de negociação para manter a sincronia com os mercados globais

Escalada da guerra no Oriente Médio e disparada do petróleo marcaram a semana na bolsa brasileira; veja as ações com maiores altas e quedas

A fabricante de aeronaves registrou resultados abaixo do esperado pelo mercado e ações reagem em queda: o que aconteceu com a Embraer?

Veja quais são os fundos imobiliários favoritos dos analistas neste mês e como posicionar sua carteira de FIIs agora

Mesmo com juros altos e volatilidade global, analistas veem um grupo seleto de empresas capaz de atravessar a turbulência e se valorizar na bolsa neste ano

Ao Seu Dinheiro, analistas da Empiricus Research recomendaram seus investimentos preferidos para março, entre ações, fundos imobiliários e criptoativos

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda