O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Qualquer moleque pode bater o Buffett em um ou dois meses, talvez até possa fazê-lo em um ou dois anos. Mas quantos moleques construíram um patrimônio de centenas de bilhões de dólares?

“A Vingança das Sardinhas”. Podia ser o nome de um filme trash, tipo “Castores Zumbis”, “Piranhas” ou, sei lá, “Serpentes a Bordo”. Mas não, foi o mote da semana que encheu minha TL com matérias e comentários de como os investidores pessoa física (chamados de “sardinhas”) fizeram a festa nas últimas semanas às custas do chamado “smart money”, tocado por gestores profissionais.

Teve gente até tirando onda pra cima do Warren Buffett, que vendeu as aéreas nas mínimas, enquanto milhares de pessoas físicas surfaram a valorização de mais de 90% das ações da American Airlines em junho.

Permita-me uma história baseada em fatos reais (ou não): o centro-avante Guitarra ajeita a bola com carinho na marca da cal, corre em linha reta em direção ao gol enquanto observa o movimento de Ricardo Semi.

Guitarra bate firme, consciente depois de deslocar o arqueiro. A redonda viaja os 11 metros que a separam do gol e, caprichosa que é, belisca a trave, corre por sobre a linha de fundo em direção à outra trave e dorme nos braços de Ricardo, que já havia se dado por vencido.

Semi, em êxtase pela “defesa”, dá um balão para frente, mais comemorando do que pensando em recolocar a bola em jogo. O vento sopra forte e ajuda a empurrar a bola em direção à outra meta.

O goleiro do seu time, o lendário Cássio Queixada, está totalmente fora do gol, já que rezava com o zagueiro na intermediária. Cássio mal vê a bola passar sobre sua cabeça e, quando se vira, enxerga a danada morrendo no fundo do gol. Apita o árbitro, fim de jogo.

Leia Também

Ricardo Semi “pegou” um pênalti e fez um gol. Guitarra perdeu o penal e o campeonato. Quem olhar para a pontuação do “Cartola” não terá dúvidas, Guitarra desafinou e afundou seu time enquanto viu Semi tornar-se herói.

Quando olhamos para o processo, porém, fica claro que Guitarra fez tudo certo, bateu o pênalti como manda o figurino e, na falta de uma explicação mais razoável, deu um pouco de azar. Já Semi foi coroado pela sorte e colheu os louros da vitória.

Guardadas as devidas proporções, no mercado financeiro as coisas não são muito diferentes. Nas idas e vindas do mercado, nos inúmeros erros e acertos que coleciono no currículo, aprendi a carregar comigo sempre uma dose grande de humildade.

Individualmente, qualquer decisão de investimento pode dar certo ou errado – as variáveis são muitas; os sistemas financeiros são caóticos e, portanto, imprevisíveis.

Literalmente, qualquer moleque pode bater o Buffett em um ou dois meses, talvez até possa fazê-lo em um ou dois anos. Mas quantos moleques construíram um patrimônio de centenas de bilhões de dólares?

O que torna Buffet diferente é sua disciplina, sua visão de negócio, metodologia e, muitas vezes, uma dose extra de cautela (ele mesmo fala que não investe naquilo que não entende, por exemplo).

O Oráculo de Omaha não fez fortuna acertando teses, ele fez fortuna criando uma filosofia e montando um portfólio robusto o suficiente para atravessar muitas crises e diversos ciclos econômicos.

Quando Buffet vendeu sua participação nas aéreas americanas, ele estava enxergando um longo período de desafios para o setor, que deve sofrer por muitos meses com o menor volume de viagens. Talvez até, com a evolução das reuniões à distância, tenhamos uma mudança estrutural, de longo prazo, nas viagens corporativas.

Talvez Buffett não contasse com os trilhões de dólares do Fed, talvez ele não tenha vislumbrado os resultados de um maior tempo em casa com a renda extra de US$ 1,2 mil que boa parte dos americanos recebeu do governo. Especula-se que, em vez de comprar um Playstation, muitos americanos passaram a quarentena “brincando” no home broker.

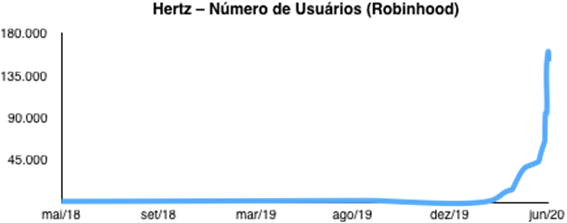

De acordo com dados da “Robinhood”, plataforma de negociação destinada às pessoas físicas, o número de usuários com ações da Hertz saltou de forma impressionante no fim de maio e atingiu 160 mil usuários no dia 9 de junho.

É inegável que ganharam dinheiro com a estratégia, já que a ação sai de US$ 0,55 para US$ 5,53 nove pregões, mas será que comprar ações de uma companhia que está, literalmente, falida, é uma boa ideia quando nem se sabe ao certo se você terá um emprego quando a economia reabrir?

A coisa ganha um pouco mais de perspectiva quando vemos que, dos US$ 5,53 do dia 8 de junho, a cotação caiu para US$ 4,18 no dia 9 e mais um tombasso para US$ 2,52 no dia 10 de junho.

Longe de mim querer falar quem faz o que com seu dinheiro, só fico me perguntando quão concentradas são as carteiras de cada um desses 160 mil americaninhos e quantos deles vão conseguir sair da posição com lucro, dado que, no fechamento do dia 10, ainda eram 140 mil segurando as ações.

Buffett deixou de ganhar ao vender suas posições. Quem comprou Hertz e/ou American Airlines correu (corre?) o risco de perder tudo, dada a situação delicada das empresas.

Pensando de forma mais ampla, tenho uma percepção parecida sobre os índices das Bolsas nos EUA e aqui no Brasil.

É fato que quem apostou na compra se deu bem e deve estar rindo à toa, mas há uma série de incertezas nos mercados que me fazem crer não ter sido a decisão mais acertada, mesmo que tenha dado certo até agora.

Claro, o errado posso ser eu nessa história toda, mas, de uma forma geral, os mercados não refletem, de forma alguma, os fundamentos econômicos.

O mais óbvio de todos é o seguinte: a economia mundial deve contrair com grande intensidade em 2020 – as estimativas mais recentes apontam para um PIB negativo entre -5% e -6%.

O mundo não encolhia desta forma desde a II Guerra Mundial! É esperado que já no ano que vem as coisas devem melhorar, mas é pouco provável que a trajetória volte ao “pré-covid” em menos de cinco anos.

Junto com essa contração, ganhamos uma massa enorme de desempregados no mundo e, em particular, no Brasil. Apesar de os dados de desemprego em abril terem vindo relativamente bem-comportados, uma leitura mais detalhada nos leva a crer que, de fevereiro para cá, foram destruídos cerca de 10 milhões de postos de trabalho(1).

Boa parte desses desempregados ficaram fora da estatística porque, no momento, não estão procurando emprego (provável que por medo do corona).

Para fins estatísticos, só é considerado desempregado quem está ativamente procurando por trabalho. Assim, o que vimos na prática foi uma redução da força de trabalho, o que acaba por mascarar o tamanho do problema. Se considerarmos esses números, o desemprego no Brasil fecharia o mês de abril em 20%, nada menos do que o máximo de toda a série histórica.

Com desemprego e menor renda, temos menor consumo das famílias – o varejo, que já vem de mais de dois meses com faturamento baixo e deve amargar um longo processo de reabertura gradual, tem fôlego para sobreviver quanto tempo?

Conversando com gestores de shopping, as unidades que reabriram estão experimentando algo em torno de 50% dos níveis de venda pré-covid, nível que me parece insustentável até mesmo a médio prazo.

Se olharmos para a epidemia em si, vemos problemas à frente: alguns locais que experimentaram a reabertura estão vivenciando aumento significativo no número de casos: as regiões de Ribeirão Preto, Rio Preto e Presidente Prudente devem ter que decretar o fechamento do comércio novamente e, em Rio Verde (GO), o prefeito voltou atrás na decisão de reabertura.

Nos EUA, algumas cidades também enfrentam uma (ainda) fraca segunda onda, com os casos crescendo de forma discreta no Texas e Los Angeles, enquanto na Flórida o crescimento já não é mais tão discreto assim.

Para complicar ainda mais a vida dos gestores, não se sabe ao certo o que tem causado a escalada, dado que São Francisco, por exemplo, reabriu há algumas semanas e não vê novos casos há três dias.

Tudo isso e ainda nem vimos os efeitos das manifestações antirracismo, que devem se fazer sentir ao longo das próximas duas semanas.

Não sei se veremos novos fechamentos aqui ou lá fora, mas me parece claro que “vida normal” só daqui muito tempo.

O otimismo recente me parece exagerado – as bolsas nos Estados Unidos zeraram as perdas no ano e o nível de risco hoje é infinitamente maior do que o que tínhamos há cinco meses.

Não acho que seja o caso de abrir um “short” e operar vendido, dado que brigar contra o fluxo e contra o Fed certamente vai te levar à ruína, mas acho que convém uma boa dose de cautela.

Evitar empresas muito alavancadas, jamais concentrar demais seu portfólio e segurar as proteções clássicas, como dólar e ouro, podem até te custar um pouco, mas vão evitar o pior se as coisas derem errado.

Uma história real, para concluir (não vou citar nomes porque o intuito aqui não é esse). Um gestor começou o ano mais pessimista e montou a carteira de seu fundo de forma bem agressiva para refletir suas convicções.

Surfou muito bem a crise, virou a mão na hora certa e, em maio, chegou a subir 80% no ano. Desconfortável com o rali, virou a mão novamente, apostando em queda da Bolsa, alta de juros e do dólar. Como de costume, a convicção era grande e se refletia nas posições agressivas do fundo. Resultado: no ano, a cota indica desvalorização de 5%.

Em menos de um mês, entregou o resultado do ano todo e um pouco mais.

Veja, o erro aqui não é a tese, tanto faz se você acha que vai subir ou cair – há bons argumentos para os dois lados (quase sempre há, aliás). Mas é preciso acreditar sempre com um pouco de desconfiança. É preciso, sempre, duvidar de si mesmo.

O erro do gestor em questão veio já no começo do ano – o fundo só subiu 80% porque tomou risco demais. Quando dá certo, é lindo. Quando dá errado...

O problema é que, invariavelmente, uma hora vai dar errado. Você pode deslocar o goleiro e bater na bola com todo o carinho do mundo, se ela decidir beliscar a trave e não entrar, é melhor que o seu goleiro esteja atento do lado de lá...

(1)De acordo com coluna de Alexandre Schwartsman (“Além da Imaginação”), que comenta estudos de Marcos Heckhser, Daniel Duque e Thiago Martins.

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras

A agência de classificação de risco não descarta novos rebaixamentos para a Cosan (CSAN3) e a ação liderou as quedas do Ibovespa nesta sexta (27)

Apesar da queda de 2,7% após o balanço do 4º trimestre de 2025, analistas recomendam compra para as ações da Axia (AXIA3)

Em até 60 dias, a Bradsaúde pode estrear na B3 — mas antes precisa passar por assembleias decisivas, concluir a reorganização societária e obter o aval da ANS e da CVM

Retomada das ofertas ainda enfrenta incertezas, diz Vinicius Carmona ao Money Times; entenda o que falta para o caminho abrir de vez

O novo preço-alvo para a empresa de saneamento tem uma projeção de queda de 41,95% no valor da ação em relação ao último fechamento

Mudança afeta ações, opções e contratos futuros de índice após o fim do horário de verão no exterior

Analistas afirmam que a Aura Minerals é uma ‘oportunidade dourada’ graças à exposição ao ouro, ao crescimento acelerado e forte geração de caixa

Em painel no BTG Summit, especialistas falam sobre o crescimento dos ETFs no Brasil e as diferenças desses ativos para os demais investimentos

No médio prazo, o principal índice da bolsa pode buscar os 250 mil pontos, patamar correspondente ao topo de alta de longo prazo

Analistas dizem quais são as expectativas para o balanço de cada um dos frigoríficos com os efeitos do mercado chinês, ciclo do frango e estoques

Investimentos para defender liderança pressionam margens e derrubam as ações na Nasdaq, mas bancos veem estratégia acertada e mantêm recomendação de compra, com potencial de alta relevante

A plataforma registrou lucro líquido de US$ 559 milhões, abaixo das expectativas do mercado e 12,5% menor do que o mesmo período de 2024. No entanto, frete gratis impulsionou vendas no Brasil, diante das preocupações do mercado, mas fantasma não foi embora

Empresa de eletrodomésticos tem planos de recapitalização que chegam a US$ 800 milhões, mas não foram bem aceitos pelo mercado

Relatório do BTG mostra a mudança na percepção dos gestores sobre o Ibovespa de novembro para fevereiro