O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

*Por Bruno Mérola

Daqui a dez dias, o ano começa extraoficialmente, com a mesma expectativa de expansão vigorosa do ciclo de alta estrutural iniciado em 2016 e, é claro, com a mesma possibilidade de errarmos feio qualquer previsão de curto prazo.

Somos constantemente surpreendidos pelo inesperado. Quando tudo indicava um primeiro bimestre do ano mais tranquilo, após negociações entre EUA e China, resolução do Brexit e melhora marginal de indicadores de atividade global, tivemos que lidar com a iminência de uma guerra e de uma pandemia, sem respirar entre uma e outra.

Obviamente, esse não era o planejado – nunca é, na verdade. Nossas mentes lineares vislumbraram o Ibovespa subindo em linha reta, totalmente alinhado com a expectativa (também linear) de maiores lucros para as empresas, a manutenção dos juros em patamares estruturalmente baixos e o investidor estrangeiro trazendo bilhões de dólares para o lado de cá do planeta.

Só deveríamos nos preocupar mesmo lá para março, quando as primárias do Partido Democrata nos EUA pudessem trazer algum ruído, com candidatos mais extremistas eventualmente aparecendo nas primeiras posições das pesquisas, mas não agora.

Sorte dos disciplinados, que tinham dólar e ouro na carteira nos primeiros dois meses do ano e puderam se proteger, pelo menos um pouco, do retorno negativo de 0,92% da Bolsa até este momento.

Aliás, mais do que a função de proteger, esses ativos bateram o mercado com folga. Enquanto o dólar fechou ontem em sua máxima histórica de R$ 4,39, acumulando alta de 8,89% no ano, o ouro já estica a trajetória iniciada em outubro de 2018 para uma alta acumulada de 37,5% — chegando a 60,5% se somada a variação cambial.

Leia Também

Por isso, retorno à importância imperativa de uma carteira diversificada, equilibrando ativos de risco com as proteções adequadas.

Naturalmente, você pode questionar o dólar nas máximas (um fato) ou considerá-lo caro no curto prazo (uma possibilidade), mas a verdade é que ele pode ficar “caro” por mais tempo do que você pode aguentar os trancos da Bolsa. Tem sido assim desde as eleições de 2018, quando a moeda estava a R$ 3,80, passando por R$ 4,00 e R$ 4,20, até chegar aos dias de hoje.

Por quanto tempo você deve dirigir seu carro novo sem seguro antes de precisar de um? Indo além: se há uma onda de assaltos ao modelo do seu carro na cidade, tornando seu seguro imediatamente mais caro, você ainda adiaria contratá-lo, mesmo sabendo que o risco de precisar dele agora é maior?

Nos EUA, onde o mercado de seguros é muito desenvolvido, você não sai da concessionária sem o seguro do carro. Para sua carteira, aplica-se o mesmo raciocínio: deveria também ter estruturalmente uma posição em dólar e ouro, assim que comprar ativos de risco.

Se você mantém, portanto, uma exposição relevante em Bolsa – e deveria mesmo, dado o cenário atual –, os fundos de dólar e de ouro são os instrumentos mais adequados para você dormir tranquilo, por terem um comportamento historicamente oposto ao dos mercados de renda variável.

Apesar de muitos fundos multimercados também operarem dólar e ouro, eles mudam a carteira o tempo inteiro, não sendo possível estabelecer uma relação direta sem atraso nas posições. E vale mencionar que a imensa maioria vem perdendo em posições vendidas em dólar desde as eleições de 2018.

Você precisa ter sua posição também por conta própria e quero trazer alguns tópicos que acho importantes para seu investimento em fundos de dólar e ouro.

Em primeiro lugar, só tope investir em fundos cambiais baratos e sem risco de crédito. Ainda existem muitos fundos por aí que cobram mais de 1% de taxa de administração ao ano, chegando a vergonhosos 3% em alguns bancos. Fuja desses e priorize aqueles com taxa abaixo de 1% ao ano.

É essencial também que eles não permitam, em regulamento, o investimento em crédito privado. Você não gostaria de descobrir que seu fundo cambial rendeu menos do que a variação do dólar porque o gestor emprestou dinheiro para uma empresa com dificuldades para honrar dívidas.

E tão importante quanto é comprar sua parcela de proteção no tamanho certo: nem muito pequena para o tamanho do seu risco, nem grande demais que possa comprometer seu patrimônio.

Em outras palavras, desconfie de um seguro de R$ 1 mil para uma Ferrari zero-quilômetro, e não aceite pagar R$ 5 mil por mês para assegurar seu Corsa 2012.

Qual deve ser, portanto, a proporção ideal entre o ativo de risco e sua proteção?

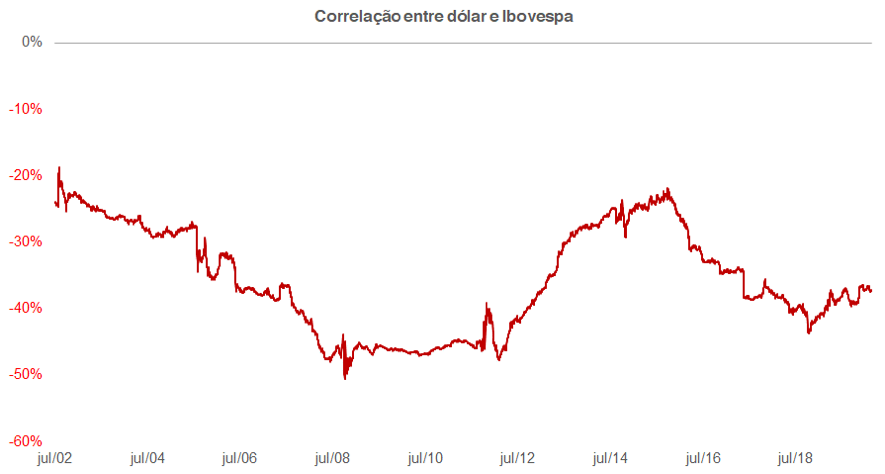

Como a maioria dos dados estatísticos históricos de mercado, a correlação entre o dólar e o Ibovespa também varia, mas se mantém dentro de um intervalo entre 20% e 50% pelos últimos 20 anos:

Se considerarmos 33% (ou 1/3) como uma média razoável, uma interpretação simples indica que, a cada 3% de queda da Bolsa, o dólar tende a subir 1%, compensando parcialmente as perdas em renda variável no longo prazo. A grande vantagem pode residir em prazos menores ou em momentos de crise, quando essa correlação tende a aumentar.

Daí, pode surgir uma regra de bolso: para uma alocação entre 15% e 30% em Bolsa, dependendo do seu perfil de risco, é interessante ter pelo menos de 5% a 10% em proteções com exposição ao dólar.

Se o investidor souber aproveitar a euforia atual com proteções e responsabilidade, verá o resultado não apenas daqui a nove meses, período posterior às eleições americanas, mas em alguns anos de multiplicação do seu capital.

Saiba por que a Direcional é a ação mais recomendada para sua carteira em fevereiro e o que mais move as bolsas hoje

Mercado também reage a indicação para o Fed, ata do Copom e dados dos EUA; veja o que você precisa saber antes de investir hoje

Após um rali bastante intenso, especialmente nos metais preciosos, a dinâmica passou a ser dominada por excesso de fluxo e alavancagem, resultando em uma correção rápida e contundente

As PMEs serão as mais impactadas com uma eventual mudança no limite de horas de trabalho; veja como se preparar

Mesmo tendo mais apelo entre os investidores pessoas físicas, os fundos imobiliários (FIIs) também se beneficiaram do fluxo estrangeiro para a bolsa em janeiro; saiba o que esperar agora

Numa segunda-feira qualquer em dezembro, taças ao alto brindam em Paris. Estamos no 9º arrondissement das Galerias Lafayette, a poucas quadras do Palais Garnier. A terra do luxo, o templo do vinho. Mas, por lá, o assunto na boca de todos é o Brasil. Literalmente. O encontro marcou o start do recém-criado projeto Vin du Brésil, iniciativa que […]

Expansão de famosa rede de pizzarias e anúncio de Trump também são destaque entre os investidores brasileiros

O estrangeiro está cada vez mais sedento pelos ativos brasileiros, e o fluxo que tanto atrapalhou o Ibovespa no passado pode finalmente se tornar uma fonte propulsora

Veja por que o BTG Pactual está transformando FIIs em fiagros, e qual a vantagem para o seu bolso; a bolsa brasileira também irá reagir após o recorde de ontem na Super Quarta e a dados dos EUA

Por isso, deveríamos estar preparados para um corte da Selic nesta SuperQuarta — o que, obviamente, é muito diferente de contar com isso

Tony Volpon, ex-diretor do Banco Central, explica por que a Selic não deve começar a cair hoje; confira a entrevista ao Seu Dinheiro

A primeira Super Quarta do ano promete testar o fôlego da bolsa brasileira, que vem quebrando recordes de alta. Alianças comerciais e tarifas dos EUA também mexem com os mercados hoje

A expectativa é de que o Copom mantenha a Selic inalterada, mas seja mais flexível na comunicação. Nos EUA, a coletiva de Jerome Powell deve dar o tom dos próximos passos do Fed.

Metais preciosos e industriais ganham força com IA, carros elétricos e tensões geopolíticas — mas exigem cautela dos investidores

Sua primeira maratona e a academia com mensalidades a R$ 3.500 foram os destaques do Seu Dinheiro Lifestyle essa semana

Especialistas detalham quais os melhores mercados para diversificar os aportes por todo o mundo

Foque sua carteira de ações em ativos de qualidade, sabendo que eles não vão subir como as grandes tranqueiras da Bolsa se tivermos o melhor cenário, mas não vão te deixar pobre se as coisas não saírem como o planejado

A disputa entre títulos prefixados e os atrelados à inflação será mais ferrenha neste ano, com o ciclo de cortes de juros; acompanhe também os principais movimentos das bolsas no Brasil e no mundo

No ritmo atual de nascimentos por ano, a população chinesa pode cair para 600 milhões em 2100 — menos da metade do número atual

Evento do Seu Dinheiro tem evento com o caminho das pedras sobre como investir neste ano; confira ao vivo a partir das 10h