O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Ser o mais rápido é tão difícil quanto ser o mais inteligente, mas há uma saída: abraçar o nosso erro

“There are three ways to make a living in this business: be first, be smarter, or cheat. Well, I don’t cheat. And although I like to think we have some smart people here. It sure is a hell of a lot easier to just be first” – Trecho do filme "Margin Call" (2011).

Perdoem-me pela citação em inglês acima. Trata-se da frase dita pelo brilhante Jeremy Irons no papel de John Tuld, CEO de uma instituição financeira na época da crise americana de 2008. Dos filmes sobre Wall Street, “Margin Call” é um de meus prediletos, sem dúvida.

A trama conta a sequência de decisões do corpo de executivos de um grande banco de investimentos na véspera do colapso dos subprimes. Falamos aqui de um trabalho de 2011, mas sua presença é tamanha que continua sendo uma boa pedida até os dias de hoje. Se ainda não conheceu a obra, sugiro que dê a ela uma chance.

De qualquer forma, esbocei tal preâmbulo apenas para destacar as palavras do personagem de Irons em certa altura da história. Acredito que ela consiga transmitir com elevada precisão um sentimento que circunda a nós, ditos financistas.

Basicamente, existem três formas, de acordo com Tuld, de ser bem-sucedido no mercado financeiro:

Bem, trapacear é crime, então só nos restam duas alternativas. Encontrar uma forma de sermos os primeiros ou os mais inteligentes.

Leia Também

A dificuldade nas alternativas que restaram

Ao longo dos anos, o mercado financeiro criou um império de crânios, com as mentes mais brilhantes, criativas e inovadoras. O padrão da remuneração atrai as melhores cabeças, é inevitável. Digo isso para constatar o seguinte: vai ser muito difícil bater essa galera.

O padrão global de intelligentsia financista é demasiadamente elevado. Por isso dizemos que o mercado é informacionalmente eficiente, isto é, os preços traduzem com demasiada fidedignidade a realidade e a percepção acurada dos agentes. Claro, distorções ocorrem, como todos sabemos, mas na média o mercado consegue ser bem transparente, se tornando incrivelmente difícil superá-lo em termos de retorno.

Como reconhecemos nossa própria ignorância e somos céticos em relação ao que podemos saber sobre o imponderável futuro, além da clara complexidade de se superar o mercado com consistência, resta-nos apenas uma opção: sermos os primeiros.

Se tomarmos o “ser primeiro” como timing de mercado, sinto informar o leitor de que aqui não reside tampouco boa notícia. Ninguém consegue fazer um timing preciso do mercado de modo sustentado no longo prazo. Estamos inegavelmente sujeitos à impermeabilidade da realidade concreta.

Tudo está bem até, de repente... BAM! Coronavírus.

Ou ainda, o Brasil vai maravilhosamente bem até que... POW! Joesley Day.

A realidade é frágil e somos perseguidos por fantasmas que fingimos entender.

Quero dizer, ser o primeiro é tão difícil quanto ser o mais inteligente. Até porque para ser o primeiro você vai precisar, invariavelmente, estar um pouco acima da média em algum sentido. Enxergar algo que os demais ainda não viram e, ainda assim, aceitar a possibilidade de tomar pau em um primeiro momento em detrimento de timing errado (entrar cedo demais acontece em uma quantidade muito maior do que pressupomos).

Soa um tanto niilistas, mas as proposições de Tuld acabam tendo pouco efeito prático. Grosso modo, a frase que citei no início do texto é real, mas sua aplicação encontra resistência. Diante disso, ficamos em um impasse. Como agir se as alternativas parecem impraticáveis?

Acredito que tenha encontrado uma solução para o problema. Ela repousa justamente em uma lógica inversa ao racional tradicional. Ao invés de buscarmos tentarmos evitar nosso erro, vamos abraçá-lo.

Se não podemos fazer timing no mercado e tampouco ser mais inteligente que a média da elite financista, vamos começar do avesso: como criar uma alocação ideal em que timing importasse pouco e que consigamos capturar a média do mercado com prêmio?

A provocação, devo admitir, não é originalmente minha. Ela nasceu com Ray Dalio, fundador do maior fundo de investimento do planeta, e é sintetizada no chamado “All Weather Portfolio”, ou portfólio para todos os tempos.

O que Dalio procurou fazer aqui pode ser considerado parcela importante de sua contribuição para o mundo das finanças. O gestor criou uma alocação ótima que pudesse proporcionar ganhos acima da média em um mercado de alta paralelamente a uma situação de risco confortável e controlado numa reversão dos ânimos.

Assim, ele eliminou dois problemas:

Dessa forma, aplicou-se a questão talebiana de “X não é f(X)”, talvez um dos pontos mais importante da filosofia de Nassim Taleb. X é a realidade e f(X) é sua exposição a ela. Isto é, o que você acha que vai acontecer importa menos do que como você se prepara para o futuro.

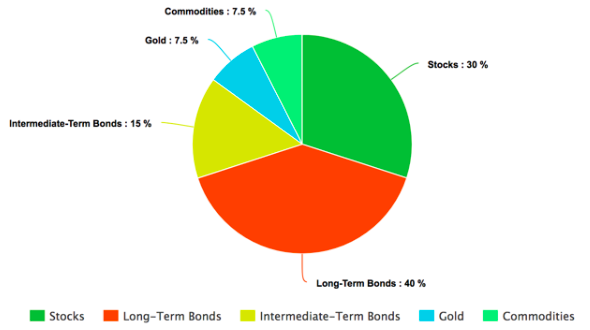

Abaixo, uma ilustração do “All Weather Portfolio”.

Note que as posições se formam da seguinte maneira:

Com isso, conseguimos estar previamente exposto em diferentes hipóteses, aumentando nossa chance de “ser o primeiro”. Ademais, somado à capacidade cognitiva do leitor, o qual acredito pertencer a um público acima da média apenas por ter chegado a esta altura do texto, eleva a probabilidade de ganhar prêmio sobre o mercado.

Isso acontece porque a disposição de pesos consegue montar um equilíbrio entre ganhos em mercados de altas e consistência em mercados de baixa.

Como? Para mercados de alta temos ações e juros longo. Já para bear markets (quando o preço dos ativos está em queda), a posição em ouro e juros intermediários funcionam para segurar o risco da carteira. A posição de commodities surge como vetor de crescimento em momentum para emergentes, ao passo que também serve para exposição em moeda forte em etapas de receio quanto o mercado, uma vez que a cotação das commodities é em dólar.

Se sentiu dificuldades de executar as proposições de Dalio, não se preocupe. Nós da Empiricus bolamos uma série que adapta o All Weather para ativos brasileiros. Falo aqui da Carteira Empiricus, um dos best-sellers da casa que não só procura replicar a filosofia de Dalio, como também aplica as melhores ideias de Felipe Miranda, nosso Estrategista-Chefe.C

Convido-os a conferir a Carteira mais importante da Empiricus, que desde sua criação, em 2014, já acumula mais de 200% de alta (quase 300% do CDI do período).

Confira o que esperar dos resultados do 4T25 da Petrobras, que serão divulgados hoje, e qual deve ser o retorno com dividendos da estatal

A concentração em tecnologia deixou lacunas nas carteiras — descubra como o ambiente geopolítico pode cobrar essa conta

A Ação do Mês busca chegar ao Novo Mercado e pode se tornar uma pagadora consistente — e robusta — de dividendos nos próximos anos; veja por que a Axia (AXIA3) é a escolhida

Veja como acompanhar a temporada de resultados das construtoras na bolsa de valores; PIB, guerra no Oriente Médio e Caged também afetam os mercados hoje

Mais do que tentar antecipar desfechos políticos específicos, o foco deve permanecer na gestão de risco e na diversificação, preservando uma parcela estratégica de proteção no portfólio

Em situações de conflito, fazer as malas para buscar um cenário mais tranquilo aparece como um anseio para muitas pessoas. O dinheiro estrangeiro, que inundou a B3 e levou o Ibovespa a patamares inéditos desde o começo do ano, tem data para carimbar o passaporte e ir embora do Brasil — e isso pode acontecer […]

Primeiro bimestre de 2026 foi intenso, mas enquanto Ibovespa subiu 18%, IFIX avançou apenas 3%; só que, com corte de juros à vista, é hora de começar a recompor posições em FIIs

Entre as cabines de primeira classe e os destinos impactados pelo excesso de visitantes, dois olhares sobre a indústria de viagens atual

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora

Confira as leituras mais importantes no mundo da economia e das finanças para se manter informado nesta segunda-feira de Carnaval

Nem tanto cigarra, nem tanto formiga. Morrer com dinheiro demais na conta pode querer dizer que você poderia ter trabalhado menos ou gastado mais