O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

55% dos escritórios familiares reequilibraram suas carteiras entre março e maio, buscando manter sua alocação estratégica de ativos a longo prazo; veja esse e outros destaques do relatório produzido pelo UBS

Anualmente, o banco suíço UBS, em parceria com instituições financeiras associadas, produz o relatório "Global Family Office". Em linhas gerais, o objetivo do material é analisar como tem sido a alocação de recursos em grandes fortunas; isto é, o banco verifica diversos escritórios ao redor do mundo de modo a identificar como os ricos têm investido seu dinheiro. Portanto, podemos dizer com confiança que as descobertas do conteúdo oferecem uma janela única para a tomada de decisão dos maiores escritórios familiares do mundo.

Para isso, o UBS estuda os 121 maiores "family offices", de modo a entender como tais gestoras superaram a tempestade de 2020 nos mercados financeiros. A premissa é a seguinte: em um período historicamente turbulento, seria muito interessante observar como as carteiras se alinhavam com seus objetivos e como elas mudaram durante e depois da crise.

Evidentemente, o relatório se aprofunda bastante em questões sucessórias, de sustentabilidade e de risco-operacional, investigando também os perfis institucionais do segmento. Por mais que tenhamos, em algum grau, certo interesse pelas temáticas mais específicas ali tratadas, vamos nos debruçar hoje sobre a alocação da carteira dos investidores, de modo a identificarmos tendências e oportunidades.

Já em minha primeira leitura, uma informação me brilhou os olhos. 55% dos escritórios familiares reequilibraram suas carteiras entre março e maio, buscando manter sua alocação estratégica de ativos a longo prazo. Assim, podemos categorizá-los como sendo relativamente oportunistas, com dois terços negociando até 15% das carteiras via uma abordagem dinâmica e tática (trading), pouco convencional para o business, que privilegia estratégias de carregamento e estruturais.

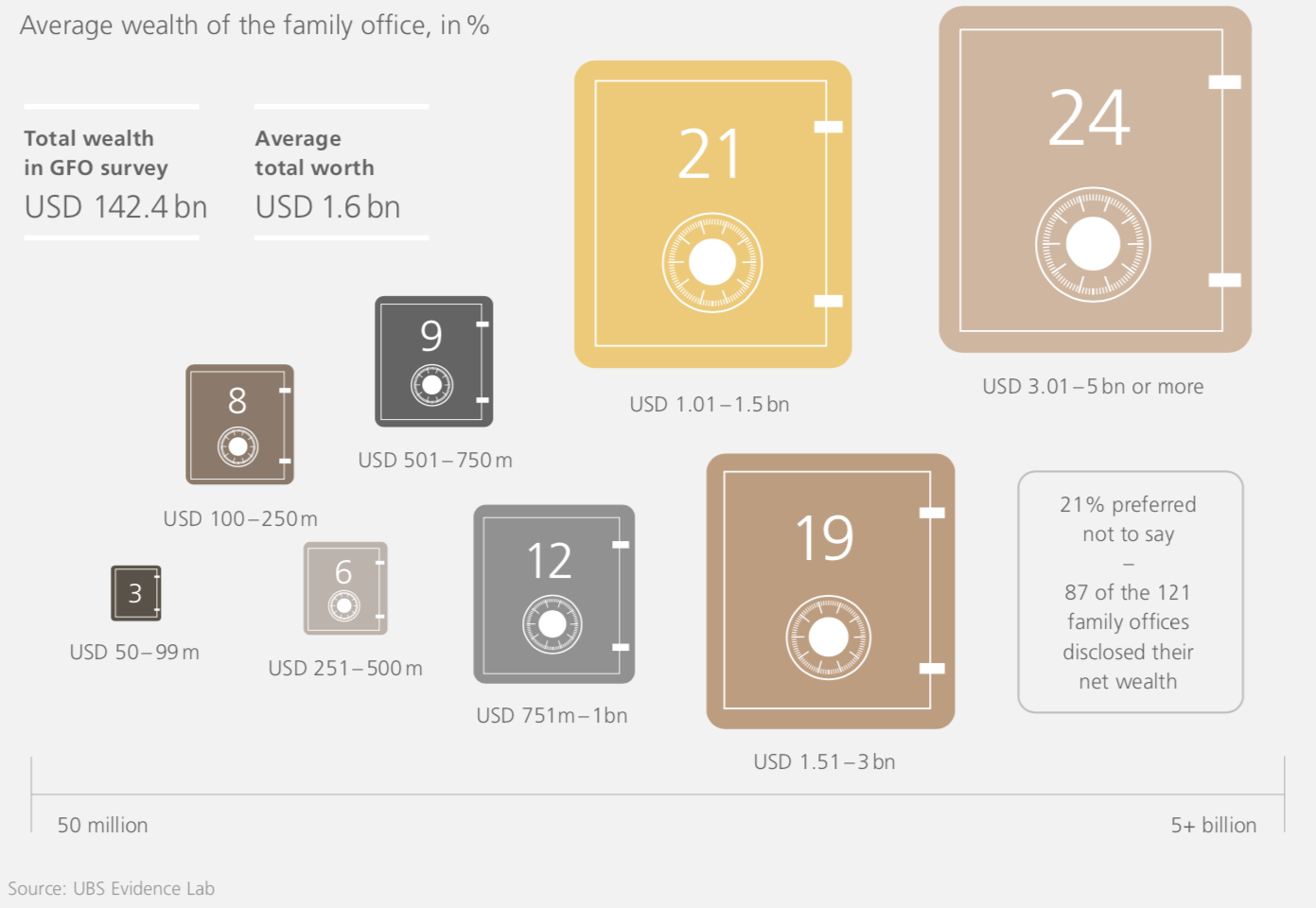

Curiosamente, o próprio movimento dos escritórios acaba gerando um efeito reflexivo e dialético nos ativos de risco (vide Soros), uma vez que, dado o tamanho das fortunas, muitas vezes a compra e venda de posições acabam por afetar elas mesmas. Isso porque o montante total gerido por esses mais de 120 escritórios somam mais de USD 146 bilhões, dos quais 24% variam entre USD 3 a 5 bilhões por empresa (vide figura abaixo).

Leia Também

Vale dizer, o patrimônio médio gira em torno de USD 1,6 bilhão e escritórios familiares com ativos sob gestão acima de US $ 1 bilhão costumam ter perfis bastante institucionais; ou seja, são verdadeiras empresas.

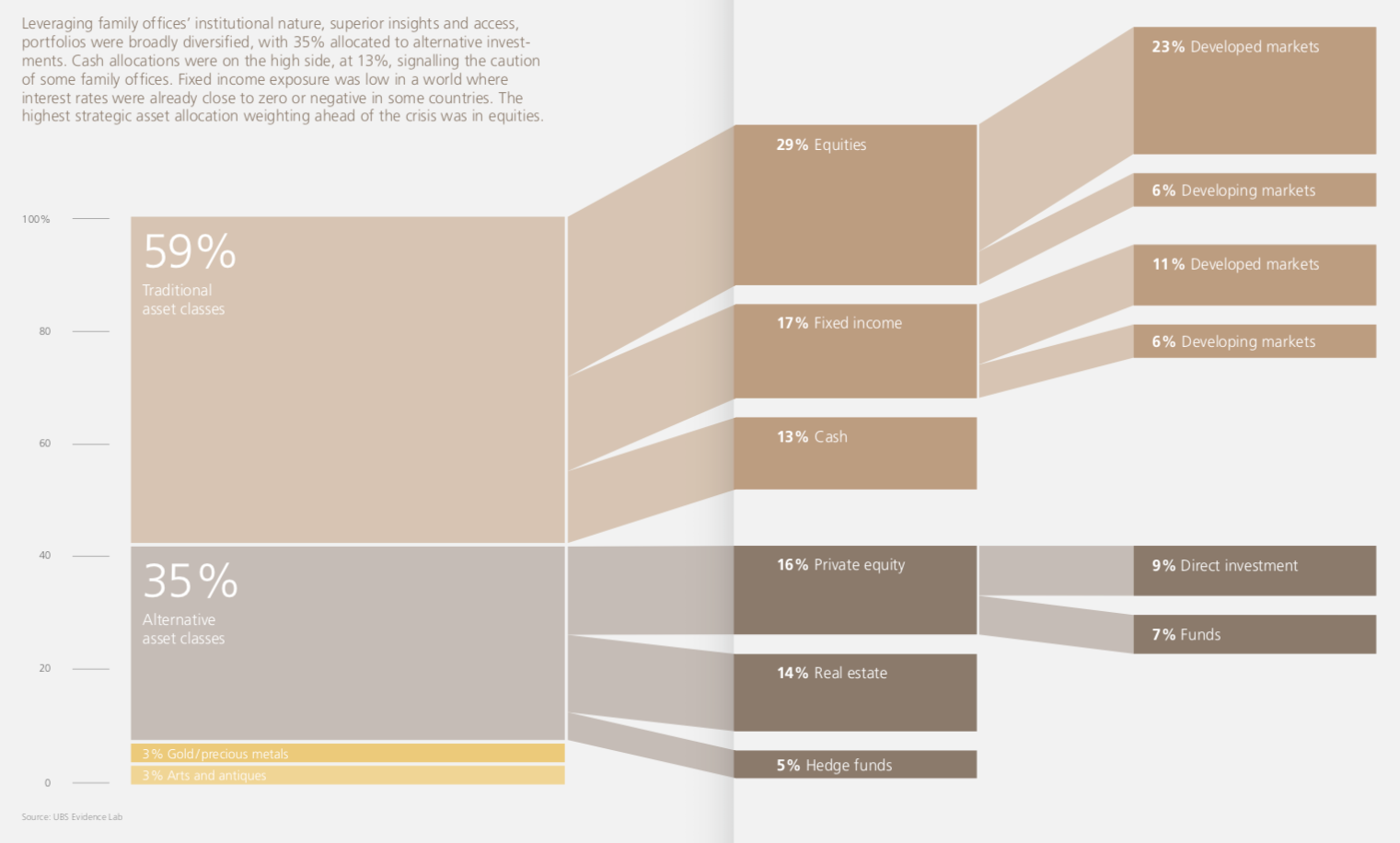

Mais de dois terços (69%) dos escritórios vêem o investimento em Private Equity como um fator essencial dos retornos. Tenho acompanhado o compêndio documentado pela UBS já há algum tempo e verifico uma tendência gradual e crescente para investimentos alternativos. Hoje, aqui na Empiricus, a maior casa de análise de investimentos do Brasil, entendemos a classe dos alternativos como parcela necessária em um portfólio sofisticado, mas devidamente ponderada em um posição correspondente à aceitação de risco do investidor.

Fica claro que, com a queda dos juros no âmbito global, os investidores têm buscado outros tipos de investimento, de modo a driblar a dinâmica de taxas de retorno cadentes em vários segmentos. A classe dos alternativos acaba sendo um destino natural, por mais que eu, particularmente, discorde do tamanho com que eles aloquem em Private Equity (em média 16% do total investido).

Além disso, quase metade (45%) dos escritórios familiares afirmou, em maio, que planeja aumentar sua alocação em imóveis (real estate), com uma porcentagem semelhante da alocada em ações de mercados desenvolvidos e uma parcela menor destinada às ações de mercados emergentes.

Abaixo, um esquema ilustrando a alocação média dos escritórios, em se tratando da carteira de ativos (clique para ampliar).

Note como que, para quem realmente possui dinheiro, países emergentes como o Brasil perfazem algo em torno de 20% da classe de investimentos tradicionais (59%). Ao mesmo tempo, nós aqui do Brasil costumamos concentrar nossa alocação em nosso própria moeda exótica, o real, acreditando que as melhores oportunidades estão aqui.

Ora, se os mercados são eficientes e a informação chega nas mãos dos agentes com uma facilidade incrível, não faria sentido os gringos simplesmente abandonarem o Brasil.

Eles o fazem porque sabem que o risco não compensa. Por isso que a internacionalização dos recursos é tão importante. Para nos sofisticarmos definitivamente, precisamos, gradualmente, reduzir a quantidade investida em reais de nossas carteiras. Tudo isso, claro, feito sob o devido dimensionamento das posições, conforme seu perfil de risco, e a devida diversificação de carteira, com as respectivas proteções associadas.

Ficou curioso para saber qual a melhor forma de se sofisticar nesse sentido? Gostaria de aprender como sofisticar seu patrimônio de maneira objetiva e prática? Pois bem, acredito ter a solução perfeita para caminharmos lado a lado com os titãs da indústria. Um modelo que fará com que você consiga prover robustez para sua carteira, justamente como a nata do mundo dos investimentos faz, sem perder nada.

Trata-se da assinatura mais vendida da Empiricus, a série Palavra do Estrategista. Na publicação, Felipe Miranda, estrategista-chefe e sócio fundador da Empiricus, comenta como aplicar em suas melhores ideias de investimento para a alocação patrimonial. A assinatura custa apenas R$ 5 por mês, mas você pode espiar todo o conteúdo de graça por sete dias. Deixo aqui o caminho para você conhecer os detalhes e destravar sua degustação.

A Ação do Mês busca chegar ao Novo Mercado e pode se tornar uma pagadora consistente — e robusta — de dividendos nos próximos anos; veja por que a Axia (AXIA3) é a escolhida

Veja como acompanhar a temporada de resultados das construtoras na bolsa de valores; PIB, guerra no Oriente Médio e Caged também afetam os mercados hoje

Mais do que tentar antecipar desfechos políticos específicos, o foco deve permanecer na gestão de risco e na diversificação, preservando uma parcela estratégica de proteção no portfólio

Em situações de conflito, fazer as malas para buscar um cenário mais tranquilo aparece como um anseio para muitas pessoas. O dinheiro estrangeiro, que inundou a B3 e levou o Ibovespa a patamares inéditos desde o começo do ano, tem data para carimbar o passaporte e ir embora do Brasil — e isso pode acontecer […]

Primeiro bimestre de 2026 foi intenso, mas enquanto Ibovespa subiu 18%, IFIX avançou apenas 3%; só que, com corte de juros à vista, é hora de começar a recompor posições em FIIs

Entre as cabines de primeira classe e os destinos impactados pelo excesso de visitantes, dois olhares sobre a indústria de viagens atual

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora

Confira as leituras mais importantes no mundo da economia e das finanças para se manter informado nesta segunda-feira de Carnaval

Nem tanto cigarra, nem tanto formiga. Morrer com dinheiro demais na conta pode querer dizer que você poderia ter trabalhado menos ou gastado mais

Miami é o novo destino dos bilionários americanos? Pois é, quando o assunto são tendências, a única certeza é: não há certezas

Veja a empresa que pode entregar retornos consistentes e o que esperar das bolsas hoje