O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Todas as vezes que o índice Dow Jones caiu mais de 20% nos séculos XX e XXI, o fundo do poço foi testado mais de uma vez. A crise mais curta durou 63 dias e a mais longa se arrastou por 1029 dias

Hoje tomei a liberdade para ir direto ao ponto – sem o tradicional storytelling. O tema demanda objetividade e a devida diligência. Enquanto financista, meu maior anseio é levar a você, meu leitor, a informação mais apurada possível, de modo a tentar explorar oportunidade de se ganhar dinheiro com a máxima responsabilidade.

Recentemente, tive a oportunidade de me debruçar sobre a história e o comportamento dos bear markets ao longo do século passado, tudo alinhado e a pedido de Felipe Miranda, Estrategista-Chefe e Sócio-Fundador da Empiricus, e em conjunto do brilhante e excepcional trabalho de Leandro Petrokas, chefe da área de análise técnica da mesma casa de análise.

Pairava sobre nossas cabeças a dúvida sobre a duração temporal média dos mercados de baixa. Além disso, buscávamos entender, com o auxílio da análise fria dos dados históricos, como se desenhava o desempenho dos ativos de risco em momento conturbados.

Não é segredo para ninguém, como venho compartilhando neste espaço há algum tempo, que o momento atual demanda cautela e resiliência emocional. Vivemos um período idiossincrático nos mais diversos sentidos. Contudo, por mais que as premissas de todos nossos modelos tenham se abalado demasiadamente, ainda temos muito trabalho para fazer. Não é porque não vemos a resposta que ela não existe. Ausência de evidência não é evidência de ausência.

Desde a dispersão do coronavírus pelo mundo e a subsequente implementação dos modelos de quarentena ao redor do globo, os ativos de risco, notadamente as ações, se mostraram extremamente estressados. Tivemos o sell-off mais agudo em menos tempo da história e, ao que tudo indica, podemos não ter visto o fundo do poço ainda. Ou, se o vimos, devemos nos lembrar de que até o poço pode ter porão quando se trata de investimento - vide os valores do contrato futuro do petróleo indo para patamares negativos na semana passada, por exemplo.

Ao observarmos os contornos do Dow Jones Industrial Average (índice de ações mais tradicional dos EUA) ao longo do século XX e do século XXI, podemos constatar que, na maioria das vezes, a queda total de um bear market pode ser dividida em cinco movimentos, sendo três de baixa e dois de alta. Historicamente ainda, nota-se que o terceiro ou o quinto movimento tende a ser o mais expressivo.

Leia Também

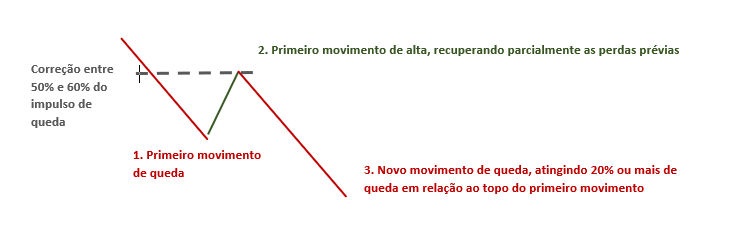

Também percebemos que, dentro dos bear markets, existem movimentos exuberantes de alta, mas que marcam topo abaixo do topo prévio. O primeiro movimento de alta, que é a correção após o impulso de queda inicial, costuma ser de 50% a 60% do movimento de queda prévio, algo como o que estamos testemunhando também no bear market atual. Tal movimento de alta é o que chamaos “pulo do gato morto”, ou, em inglês, “dead cat bounce”.

Grosso modo, assim, podemos estruturar imageticamente os mercados de baixa da seguinte forma:

Descritivamente, um bear market normal tem três fases claras. Na primeira (1), ocorre uma queda rápida e vigorosa, até um mínimo local. Então, inicia-se uma nova etapa (2), cujo tamanho corresponde, em módulo, a pelo menos metade da queda anterior (o segmento de reta batizado 2 tem ao menos metade do tamanho de 1). A partir daí, entramos numa terceira fase (3), em que se testa a mínima anterior ou algo ainda mais para baixo.

Hoje, é praticamente impossível prever os próximos passos do mercado. Entretanto, seguindo o comportamento usual dos bear markets, podemos esperar por mais movimentos de queda no gráfico semanal, tanto nas Bolsas americanas como na brasileira.

Reforço que não se trata de uma opinião o que observamos aqui, apenas de uma análise absolutamente fria da realidade concreta, de modo a tentar contextualizar historicamente o momento atual, no anseio de buscar entender o presente bear market a partir de experiências anteriores.

Para exemplificar um pouco melhor, a maior queda foi verificada entre setembro de 1929 e julho de 1932 (durante a Grande Depressão), quando o Dow Jones acumulou perdas de 89,26%. O bear market mais longo também foi o desse período, com duração de 1.029 dias. Já o mais curto se deu entre agosto e outubro de 1987, quando o índice do mercado americano caiu 40,09% em 63 dias.

Veja como o jogo é longo. O bear market mais curto da história ocorreu no pânico de 1987 e durou oito semanas. O segundo mais curto foi de 1961 a 1962, com 32 semanas.

Abaixo, o gráfico retratando o período de setembro de 1929 a julho de 1932:

A duração total do bear market, como disse, foi de 1.029 dias, com uma amplitude de queda da ordem dos 89,26%, sendo que o maior movimento de queda foi visto em um quinto instante (terceira pernada para baixo), acumulando 79,40% de correção. Poderia me estender por diversos gráficos, mas acredito que este, por si só, já consiga expressar o que passa em nossas cabeças.

Portanto, se o Ibovespa cai mais de 30% só em 2020, não podemos esperar que as coisas se resolvam em um piscar de olhos – se estamos na véspera de uma das crises mais agudas da história recente, não tem como tratar que o problema será resolvido rapidamente.

Pelo contrário, o investidor de sucesso deve estar consciente de que os investimentos em ativos de renda variável devem respeitar, grosso modo, o longo prazo. Só assim, como nos indica o estudo acima, poderíamos ter uma noção mais clara de formação das tendências mais bem definidas e consolidadas, em movimento sustentáveis.

Por mais que pareça o suficiente para tirarmos conclusões, não paramos por aí.

Note que, em meio à exacerbação do nível de incerteza, a tangibilidade dos preços se esvai. Devemos comprar as ações no auge do medo (da incerteza)? Se realmente devemos comprar ações no auge do medo, o ideal seria saber quando isso ocorre. Mas é muito difícil compreender tal verificação de medo.

Quem melhor consegue nos ajudar nesse sentido seria o VIX.

O VIX é o índice que mede a volatilidade das opções das 500 ações que compõe o índice americano S&P 500. Também é conhecido como índice do medo, devido ao fato de que quanto maior o índice, maior a volatilidade das opções; portanto, mais incerto os agentes estão em relação ao futuro.

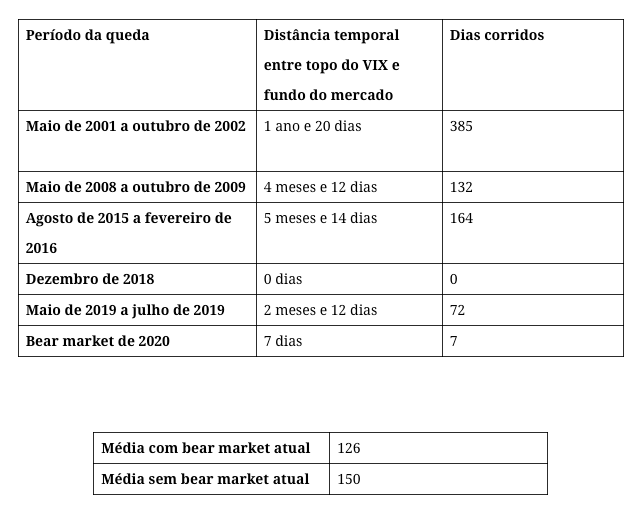

Estudamos seis quedas expressivas no mercado de capitais americano, representado pelo índice Dow Jones, e buscamos responder à seguinte pergunta: o mercado marca fundo, ou seja, encontra seu menor patamar, quando o VIX marca topo? Em outras palavras, o auge da volatilidade é, de fato, o auge da crise?

A resposta é não. O VIX costuma marcar seu topo (auge) em um dia de forte queda do mercado. Até aí, seria o comportamento natural e esperado. Contudo, tal movimento não necessariamente marca o fundo do movimento nas ações. Abaixo, uma tabela que compila os resultados consolidados do nosso estudo.

Aprendemos que, após o topo no VIX, enxergamos os mercados seguindo em queda até encontrar o fundo definitivo do movimento. Na verdade, o que acontece é que, na fase inicial de uma crise, ocorrem os grandes ajustes de portfólio, forçando uma abrupta desalavancagem do sistema e espalhando o pânico. Nesse momento inicial, não há diferenciação; isto é, tudo cai indiscriminadamente e acentuadamente. No pós-pânico, por sua vez, passa a haver a diferenciação e, então, questões particulares, das individualidades de países ou ativos, começam a ser relevantes.

Resumidamente, Bolsas costumam testar seus fundos ao menos uma vez em bear markets bem definidos e o pico de volatilidade não é indicativo de mínima dos mercados – os mercados atingem suas mínimas, em médias, 150 dias após o pico de volatilidade. Ou seja, o jogo é longo e ainda temos muito chão pela frente.

Agradeço muitíssimo a oportunidade concedida pelo Felipe Miranda e pelo Leandro Petrokas para que eu pudesse fazer parte desse fabuloso estudo tão bem conduzido por eles.

Pragmaticamente, finalizamos com a questão: quando comprar uma ação se estamos em um bear market como o atual? E se a ação que parece barata hoje cair mais 20%, 30% ou 50% nos próximos dias, como a história sugere que possa acontecer?

Nos parece claro que as Bolsas globais têm tudo para testar novas mínimas, incluindo o próprio Ibovespa. Isso é certeza? Negativo. Então como se preparar?

O grau de exposição parece ser chave aqui. Regular hoje uma posição líquida comprada a ativos de risco (ações) de até 15% do total, paralelamente a uma sólida posição com proteções clássicas (ouro e dólar) de até 30% do total, com uma internacionalização dos investimentos de até 15% do total e uma posição em caixa (risco zero e liquidez imediata) robusta parece ser uma solução interessante para o investidor local.

Tudo isso, claro, feito sob o devido dimensionamento das posições, conforme seu perfil de risco, e a devida diversificação de carteira, com as respectivas proteções associadas.

Semanalmente, por meio do Carteira Empiricus, nosso carro chefe entre as assinaturas, buscamos, sob a tutela de nossas Estrategista-Chefe, Felipe Miranda, procurar as melhores oportunidades para os mais diferentes tipos de mercado. Criamos uma alocação completa que contempla TUDO o que o investidor precisa saber para o momento atual. Para os que gostaram do estudo acima, convido-os para checar nossos conteúdos. Quem tenta, não se arrepende.

Confira o que esperar dos resultados do 4T25 da Petrobras, que serão divulgados hoje, e qual deve ser o retorno com dividendos da estatal

A concentração em tecnologia deixou lacunas nas carteiras — descubra como o ambiente geopolítico pode cobrar essa conta

A Ação do Mês busca chegar ao Novo Mercado e pode se tornar uma pagadora consistente — e robusta — de dividendos nos próximos anos; veja por que a Axia (AXIA3) é a escolhida

Veja como acompanhar a temporada de resultados das construtoras na bolsa de valores; PIB, guerra no Oriente Médio e Caged também afetam os mercados hoje

Mais do que tentar antecipar desfechos políticos específicos, o foco deve permanecer na gestão de risco e na diversificação, preservando uma parcela estratégica de proteção no portfólio

Em situações de conflito, fazer as malas para buscar um cenário mais tranquilo aparece como um anseio para muitas pessoas. O dinheiro estrangeiro, que inundou a B3 e levou o Ibovespa a patamares inéditos desde o começo do ano, tem data para carimbar o passaporte e ir embora do Brasil — e isso pode acontecer […]

Primeiro bimestre de 2026 foi intenso, mas enquanto Ibovespa subiu 18%, IFIX avançou apenas 3%; só que, com corte de juros à vista, é hora de começar a recompor posições em FIIs

Entre as cabines de primeira classe e os destinos impactados pelo excesso de visitantes, dois olhares sobre a indústria de viagens atual

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora

Confira as leituras mais importantes no mundo da economia e das finanças para se manter informado nesta segunda-feira de Carnaval

Nem tanto cigarra, nem tanto formiga. Morrer com dinheiro demais na conta pode querer dizer que você poderia ter trabalhado menos ou gastado mais