O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

O que chamamos de maldição do vencedor em investimentos é o hábito indesejável de um investidor observar retornos passados e inferir, apenas a partir disso e do burburinho em torno do papel, que eles vão se repetir

Neste Dia das Crianças, quem levou um presente para casa foram os economistas americanos Paul Milgrom e Robert Wilson — um pouco mais velhos do que as outras crianças, é verdade, mas igualmente fascinados por jogos.

Premiados com o Nobel de Economia de 2020, esta não é a primeira vez que a cobiçada medalha de ouro e a bolada de dinheiro, atualmente em US$ 1,1 milhão, vão para estudiosos da teoria dos jogos: em outras 12 ocasiões, nos últimos 30 anos, o tema foi vencedor da máxima honraria para os economistas.

Não se restringindo a uma Academia, a teoria dos jogos também já foi premiada em outra mais famosa, levando o Oscar de Melhor Filme de 2001 (além de outras quatro estatuetas), quando “Uma Mente Brilhante” retratou nas telas as descobertas e a história de vida do matemático John Nash — também vencedor do Nobel de Economia.

Mas o que há de especial nessa temática que tanto atrai o interesse de pessoas excepcionais?

Arrisco dizer que é o mesmo elemento pelo qual nos sentimos atraídos pelas finanças comportamentais: a tomada de decisão da vida real, imperfeita, assimétrica, incompleta e oposta à racionalidade dos livros-texto.

Na teoria dos jogos, há interdependência, isto é, a decisão de um agente impacta, simultaneamente ou não, a de outro(s) que, por sua vez, volta a impactar a inicial, transformando o ambiente de decisão em uma grande partida de xadrez.

Leia Também

Na guerra, por exemplo, um general do Exército deve escolher se avança em direção ao inimigo ou se recua, a partir do conhecimento que tem não apenas de seus homens ou da geografia do terreno, mas do que o inimigo está pensando que ele vai fazer.

O mesmo acontece em outras estruturas de incentivo com informação e comunicação imperfeitas, como em um jogo de pôquer, na decisão de uma empresa avançar com um IPO e até mesmo em delações premiadas.

Mas, desta vez, o que conquistou a admiração da comunidade acadêmica foi a contribuição específica dos professores Milgrom e Wilson na teoria dos leilões.

Por leilão, imaginamos várias pessoas de máscara, reunidas com 1,5 metro de distanciamento social no salão de eventos de um hotel ou no Zoom, dispostas a comprar um objeto raro com lances sucessivamente maiores, até que o vencedor seja aquele que ofereceu o maior valor pelo objeto.

Porém — e esse é o ponto de partida de todo o trabalho dos economistas de Stanford —, os críticos dessa modalidade afirmam que, ao pagar um preço que ninguém mais topou pagar no leilão (leia-se mercado), o comprador teria feito um mau negócio, pagando por algo mais do que vale. Daí, surge a expressão “maldição do vencedor”.

Da economia para as finanças e para os investimentos, universos igualmente povoados por informações assimétricas e vieses comportamentais, o funcionamento do leilão tradicional descrito acima guarda analogia com o conceito de “momentum” de um ativo e de formação de bolhas.

Em geral, o perigo mora não em pagar mais por acreditar que haverá um gatilho de valor no curto prazo ou uma perspectiva mais estrutural de crescimento, mas sim em fazê-lo apenas porque tal ação está “quente” e você não pode ficar de fora.

Assim, o que chamamos de maldição do vencedor em investimentos é o hábito indesejável — e bastante comum entre investidores de fundos — de um investidor observar retornos passados e inferir, apenas a partir disso e do burburinho em torno do papel, que ele está em “tendência” de alta.

Se me permite, gostaria de mostrar, com uma simulação de alocação, o impacto negativo que esse viés retrospectivo pode trazer para o seu portfólio.

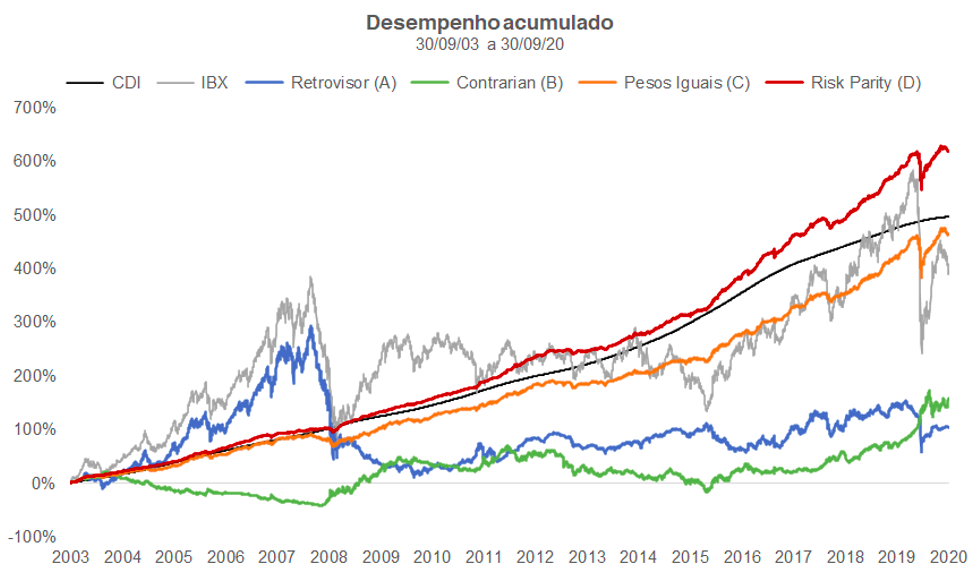

Considere quatro investidores (A, B, C e D) com acesso às mesmas nove classes de ativos comuns aos brasileiros: pós-fixados, prefixados, indexados à inflação, multimercados, Bolsa, fundos imobiliários, dólar, ouro e Bolsa americana.

A partir daí, cada um deles toma decisões de construção de portfólio totalmente distintas entre si, rebalanceando a carteira anualmente.

O investidor A, nutrindo uma fé de que o que subiu no último ano continuará subindo, coloca 100% de seu patrimônio, todo ano, na classe de melhor desempenho do ano anterior. Vamos chamar essa estratégia de “retrovisor”.

Outro, B, decide fazer o exato oposto no que chamaremos de estratégia “contrarian”. Em sua opinião, o mercado reverte à média devido aos ciclos econômicos e, todo ano, ele aloca 100% do capital na classe que teve o pior desempenho no ano anterior a fim de “pegar a recuperação”.

Já C, completamente agnóstico e a favor da diversificação, toma uma decisão simples: investir o mesmo dinheiro em todas as classes, rebalanceando na virada de cada ano. Essa será a estratégia “pesos iguais”.

Por último, o investidor D decide testar uma variação da estratégia anterior ligeiramente diferente. Em vez de dar o mesmo peso para todas as classes, por que não fazer com que elas contribuam com o mesmo risco para o total da carteira?

Assim, nesta simplificação da paridade de risco (“risk parity”), criada pelo gestor da Bridgewater, Ray Dalio, o que tem mais risco como renda variável receberia uma alocação menor, de maneira inversamente proporcional à sua volatilidade.

O resultado, na figura abaixo, traz conclusões interessantes para o investidor:

A primeira é que não apenas existe a “maldição do vencedor” com A obtendo um desempenho fraquíssimo em 17 anos, mas surpreende que o oposto (a “maldição do perdedor”?) tenha trazido um resultado tão ruim quanto para o investidor B.

Disso, conclui-se que dificilmente é uma boa ideia estar investido em apenas uma classe de ativos por vez (a diversificação vale a pena) e que o desempenho dos últimos 12 meses não oferece nenhuma ajuda para uma boa alocação entre classes — pelo contrário, provavelmente piora a tomada de decisão.

Por outro lado, é para os investidores C e D, com alocações simples, que a mágica da diversificação teria ocorrido.

Enquanto o primeiro teria obtido um desempenho próximo ao da Bolsa, mas com muito menos oscilação, uma alocação por paridade de risco do investidor D teria conseguido um desempenho acima de todas as outras estratégias e dos principais índices, sendo exemplo de eficiência e consistência.

Minha intenção não é mostrar que uma alocação específica é melhor do que outra, apesar de admirar o modelo de paridade de risco, mas sim reforçar os benefícios da diversificação na construção do portfólio.

Para ser completamente justo, todas as estratégias teriam que ter seus custos de transação descontados, assim como eventuais impactos tributários, especialmente na realocação anual, na qual o impacto seria novamente mais pesado para os dois primeiros investidores do exemplo.

Ao definir uma alocação de longo prazo eficiente, seja ela qual for, o investidor está pronto para o próximo passo na construção de um patrimônio robusto: adicionar posições táticas em títulos, ações e fundos de investimento que, com diligência e dedicação 24/7 do time de analistas da Empiricus, têm aumentado, historicamente, o retorno ajustado ao risco.

Confira o que esperar dos resultados do 4T25 da Petrobras, que serão divulgados hoje, e qual deve ser o retorno com dividendos da estatal

A concentração em tecnologia deixou lacunas nas carteiras — descubra como o ambiente geopolítico pode cobrar essa conta

A Ação do Mês busca chegar ao Novo Mercado e pode se tornar uma pagadora consistente — e robusta — de dividendos nos próximos anos; veja por que a Axia (AXIA3) é a escolhida

Veja como acompanhar a temporada de resultados das construtoras na bolsa de valores; PIB, guerra no Oriente Médio e Caged também afetam os mercados hoje

Mais do que tentar antecipar desfechos políticos específicos, o foco deve permanecer na gestão de risco e na diversificação, preservando uma parcela estratégica de proteção no portfólio

Em situações de conflito, fazer as malas para buscar um cenário mais tranquilo aparece como um anseio para muitas pessoas. O dinheiro estrangeiro, que inundou a B3 e levou o Ibovespa a patamares inéditos desde o começo do ano, tem data para carimbar o passaporte e ir embora do Brasil — e isso pode acontecer […]

Primeiro bimestre de 2026 foi intenso, mas enquanto Ibovespa subiu 18%, IFIX avançou apenas 3%; só que, com corte de juros à vista, é hora de começar a recompor posições em FIIs

Entre as cabines de primeira classe e os destinos impactados pelo excesso de visitantes, dois olhares sobre a indústria de viagens atual

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora

Confira as leituras mais importantes no mundo da economia e das finanças para se manter informado nesta segunda-feira de Carnaval

Nem tanto cigarra, nem tanto formiga. Morrer com dinheiro demais na conta pode querer dizer que você poderia ter trabalhado menos ou gastado mais