O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

A expectativa do mercado era que a margem Ebitda viria positiva no último trimestre de 2019 ou no primeiro trimestre deste ano. Depois de alguns trimestres no negativo, a margem finalmente atingiu o breakeven no balanço divulgado hoje (10)

Em mais um balanço positivo, a Movida mostrou que cresceu no páreo para brigar com os concorrentes, especialmente na parte de seminovos. Segundo os dados divulgados hoje (10), a companhia reportou um aumento de 62,7% em seu lucro líquido e viu a última linha do balanço terminar o quarto trimestre do ano passado em R$ 84,1 milhões. Os números levam em consideração os efeitos da IFRS16.

Além de superar a expectativa dos analistas no quesito lucro líquido (eles previam que o indicador viria em R$ 71 milhões), a Movida terminou os três últimos meses do ano passado com uma receita líquida de R$ 1 bilhão, o que representa uma expansão de 34,2% em relação ao que foi visto um ano antes. As estimativas dos analistas compiladas pela Bloomberg apontavam que o indicador fecharia em R$ 997,1 milhões.

O Ebitda (lucro antes de juros, impostos, depreciação e amortização), por sua vez, fechou o quarto trimestre do ano em R$ 259,2 milhões, o que representa uma alta de 88,6% em relação ao mesmo período de 2018. Os analistas projetavam que o indicador ficaria em R$ 197,6 milhões.

Mas entre os destaques de seu balanço está a solução de um problema antigo da companhia e que era visto como "calcanhar de Aquiles": a margem Ebitda negativa. O indicador é utilizado para mostrar a eficiência da companhia na capacidade de gerar caixa.

A expectativa do mercado era que a margem Ebitda viria positiva no último trimestre de 2019 ou no primeiro trimestre deste ano. Só que depois de alguns trimestres no negativo, o indicador finalmente atingiu o breakeven (ponto de equilíbrio).

No quarto trimestre deste ano, a margem Ebitda alcançou 1,1% e cresceu 6,8 pontos percentuais em relação ao mesmo período de 2018.

Leia Também

"O resultado positivo está ligado a uma série de mudanças que vão desde transformações na marca até incrementações de ferramentas. Na parte de execução, mexemos na quantidade para vender melhor e com margens mais interessantes. Agora, vamos continuar focados em entregar uma margem Ebitda positiva no ano inteiro", destacou o CFO da companhia, Edmar Lopes.

Entre os principais problemas do segmento de seminovos estava o fato de que os veículos eram antigos e com menor apelo popular. Lopes destaca que desde o começo do ano passado, a empresa vem se dedicando a comprar os modelos adequados, escolher e distribuir bem os carros.

Na prática, a companhia passou a adotar medidas como: redução da idade dos carros vendidos e passou a oferecer um mix de carros melhor para os seus clientes.

Agora, para tornar o segmento ainda mais atrativo, o CFO diz que a Movida vai passar a contar com carros mais "premium", como SUVs e que devem entrar na frota a partir deste ano.

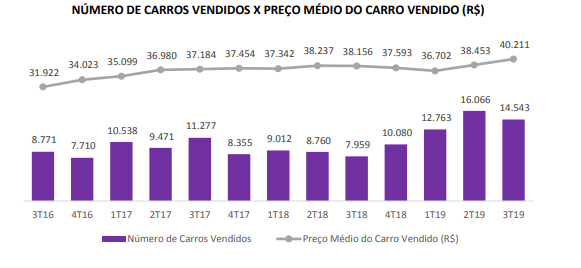

As mudanças vêm em boa hora e a expectativa é que a Movida registre um aumento no número de carros vendidos no segmento de seminovos. Isso porque, neste trimestre, a companhia registrou uma queda pontual no número de carros vendidos em relação ao trimestre anterior, mas terminou o período com venda de 13.669 veículos. O montante representa um aumento de 35,5% em relação ao valor registrado um ano antes.

E que o preço médio dos carros vendidos também volte a subir. Depois de atingir o ápice do preço médio dos carros vendidos no último trimestre, a Movida fechou o quarto trimestre com uma queda de 5,9% no preço médio dos automóveis vendidos, que ficou em R$ 39.797.

Outro aspecto que subiu bastante foi a receita líquida do segmento. No quarto trimestre, o indicador fechou em R$ 543,5 milhões, o que representa uma alta de 43,4% em relação ao mesmo período de 2018.

Além de ter tido uma melhora significativa no segmento de seminovos, a companhia demonstrou que vem aumentando a receita líquida na parte de aluguel de carros (RAC).

Na ocasião, o indicador dentro desse segmento alcançou R$ 328 milhões, isso contando com os efeitos da IRFS16 no quarto trimestre do ano passado. O valor é 19,8% maior do que o montante visto no mesmo período do ano passado.

Os resultados positivos estão bastante atrelados à adição de 7,7 mil carros e à maior participação da frota "premium" ao longo de 2019. Durante o período, a taxa de ocupação bateu recorde de 78,9% evidenciando o turismo local, o que ajudou a chegar à diária média máxima histórica.

Durante o período, a companhia também viu um leve aumento de 0,4 ponto percentual na margem bruta em relação ao registrado um ano antes e viu o indicador fechar o quarto trimestre de 2019 em 57,2%. Com isso, a empresa aumentou o seu poder competitivo no segmento de aluguel de carros, mesmo com o aumento na depreciação.

Apesar da melhora no seu poder competitivo, a Movida viu um crescimento significativo no custo. Em sua justificativa, a companhia destacou que o custo foi impactado pelo aumento da depreciação de carros. Nos últimos 12 meses, a depreciação por veículo ficou em R$ 1.666 e é reflexo do novo mix de frota que deverá ser vendida nos próximos trimestres.

A empresa também informou que houve uma queda nos custos operacionais e aumento na amortização. O motivo foi o fato de a renovação de contratos de aluguel das lojas para prazos mais longos ter entrado como direito de uso (IFRS16).

O custo ex-depreciação do quarto trimestre, por sua vez, também foi impactado por créditos de PIS/COFINS de 2019 referentes a lançamentos que não haviam sido creditados ao longo do ano.

E, ao comparar o ano de 2019 com o ano de 2018, houve uma evolução de 8% no custo ex-depreciação por carro. O motivo está ligado à continuidade dos ganhos de renegociação de contratos e otimização de custos da companhia, aliado ao ganho de escala.

Outro segmento que também ganhou maior espaço é o de gestão e terceirização de frotas (GTF). No quarto trimestre, a receita líquida neste segmento alcançou R$ 128,9 milhões, o que representa um aumento de 39,2%, e houve adição de 8,6 mil carros em relação ao mesmo período do ano anterior.

Mas a frota total de GTF durante o período, por sua vez, teve uma queda e fechou o trimestre em 38,702 veículos. O recuo está ligado à diminuição do estoque de carros à venda.

Apesar da contração na frota, houve uma expansão da receita média por carro, de 3%. Isso ocorreu em função da queda na taxa de juros e no uso mais leve dos contratos, refletindo o crescimento seletivo.

Na ocasião, também houve um aumento de 69% nos custos do segmento em relação a um ano antes. O motivo está ligado à maior depreciação de carros

no período.

Em sua justificativa, a companhia disse que a depreciação por carro foi de R$ 3.624 nos últimos doze meses e que isso é reflexo do novo mix de frota que deverá ser vendida ao final dos contratos, dado que houve um aumento no ticket médio de compra.

Os níveis mais altos de depreciação fizeram com que a margem bruta também fosse reduzida em 8,9 pontos percentuais no quarto trimestre em relação ao registrado no mesmo período de 2018. No quarto trimestre, a margem bruta do segmento de GTF ficou em 49,3%.

E a melhoria da companhia não envolveu apenas os segmentos de aluguel, gestão e terceirização, além de seminovos. A Movida conseguiu também melhorar o seu caixa e fazer com que a relação entre a dívida líquida e o potencial de geração de caixa (Ebitda) passasse de 2,8 vezes no quarto trimestre de 2018 para 2,4 vezes no quatro trimestre de 2019.

"Tivemos uma melhora do balanço, melhora do spread entre a rentabilidade e o custo de captação da dívida (pós-impostos), além de uma queda significativa do CDI. Com isso, a nossa dívida ficou mais barata e fomos bastante beneficiados", apontou Lopes.

Uma das grandes vantagens da companhia é o fato de que as suas dívidas são pós-fixadas e atreladas à Selic, logo o recuo na taxa básica de juros é extremamente benéfico para a Movida.

Segundo informações disponíveis em seu balanço, no ano de 2019, o spread entre o ROIC (retorno sobre o capital investido) e o custo de dívida atingiu o nível máximo de 5,5 pontos percentuais. O valor representou o maior spread de rentabilidade já reportado na história da companhia e uma expansão de 0,9 pontos percentuais em relação ao que foi visto em 2018.

Além da diminuição do custo da dívida, a companhia viu uma retomada no crescimento do retorno sobre o patrimônio líquido (ROE) no quarto trimestre, que fechou o período em 11,5%, - um avanço de 0,6 pontos percentuais em relação a 2018.

E para continuar crescendo de forma sustentável, a companhia já colocou no radar novas emissões. Depois de ter feito uma oferta subsequente de ações (follow-on) e captado R$ 532,5 milhões para o caixa da companhia, além de uma emissão de debêntures, o CFO da companhia disse que a Movida está no caminho para crescer com rentabilidade e de maneira mais saudável.

Só que para isso ela terá que ir novamente ao mercado. "Estamos em fase de execução de debêntures de R$ 800 milhões. Ainda não consigo dizer quanto captamos, mas o término do processo deve ocorrer no fim deste mês", destacou Lopes.

Volume recorde foi puxado pela renda fixa, com avanço dos FIDCs, debêntures incentivadas e maior liquidez no mercado secundário, enquanto a bolsa seguiu travada. Veja os dados da Anbima

Oferta de ações na bolsa norte-americana Nasdaq pode avaliar o banco digital em até US$ 2,5 bilhões; conheça a estratégia do PicPay para atrair os investidores

Em meio a transferências globais de capital, o principal índice da B3 renovou máximas históricas puxado pelo fluxo estrangeiro, dólar em queda e expectativa de juros mais baixos nos EUA

Em evento do Seu Dinheiro, especialistas da Empiricus e da Vinci falam das oportunidades para o setor em 2026 e recomendam fundos promissores

Em painel do evento Onde Investir em 2026, do Seu Dinheiro, grandes nomes do mercado analisam os cenários para o Ibovespa em 2026 e apontam as ações que podem se destacar mesmo em um ano marcado por eleições

Entrada recorde de capital estrangeiro, rotação global de dólares para emergentes e alta de Petrobras e Vale impulsionaram o índice, em meio a ruídos geopolíticos nos Estados Unidos e com eleições brasileiras no radar dos investidores

O banco digital controlado pela holding dos irmãos Batista busca levantar US$ 434,3 milhões em abertura de capital nos EUA

A oferta é destinada exclusivamente a investidores profissionais e será realizada sob o regime de melhores esforços

Após cair mais de 6% em cinco pregões com o temor de escassez hídrica, as ações da Sabesp passaram a embutir um cenário extremo de perdas, mas para o JP Morgan o mercado ignora a proteção do modelo regulatório

Para especialistas consultados pelo Seu Dinheiro, alívio nos juros ajuda no curto prazo, mas o destino das ações mais alavancadas depende de outro vetor macroeconômico

De acordo com a gestora, a alienação faz parte da estratégia de reciclagem do portfólio do fundo imobiliário

Even (EVEN3), Cyrela (CYRE3), Direcional (DIRR3) e Lavvi (LAVV3) divulgaram prévias operacionais na noite de ontem (15), e o BTG avaliou cada uma delas; veja quem se destacou positivamente e o que os números indicam

As incertezas típicas de um ano eleitoral podem abrir janelas de oportunidade para a compra de fundos imobiliários — mas não é qualquer ativo que deve entrar na carteira

Resultado preliminar dos últimos três meses de 2025 superou as projeções de lucro e endividamento, reforçou a leitura positiva de analistas e fez a companhia liderar as altas da bolsa

Analistas dos dois bancos indicam onde investir em 2026 antes que os juros mudem o jogo; confira as estratégias

Banco elevou a recomendação para compra ao enxergar ganho de eficiência, expansão de margens e dividend yield em torno de 8%, mesmo no caso de um cenário de crescimento mais moderado das vendas

No começo das negociações, os papéis tinham a maior alta do Ibovespa. A prévia operacional do quarto trimestre mostra geração de caixa acima do esperado pelo BTG, desempenho sólido no Brasil e avanços operacionais, enquanto a trajetória da Resia segue como principal desafio para a companhia

A companhia aérea conseguiu maioria em assembleias simultâneas para acabar com as suas ações preferenciais, em um movimento que faz parte do processo de recuperação judicial nos Estados Unidos

O fundo multimercado superou o CDI no acumulado de 2025, com destaque para os ganhos em bolsa local e no real

Para entender as projeções para este ano, o Seu Dinheiro conversou com a analistas da EQI Research e da Empiricus Research, além de gestores de fundos imobiliários da Daycoval Asset e da TRX