Dólar alto e juro baixo? Para Verde Asset essa é uma equação possível

Em artigo, gestora do renomado Luis Stuhlberger detalha o que poderia ser o novo normal da economia brasileira

Dólar alto, juro baixo e inflação comportada. Esse seria o “novo normal”, ou a configuração do “desta vez é diferente” para a economia brasileira na avaliação da equipe de gestão da Verde Asset Management.

Em artigo, a gestora faz uma discussão sobre os impactos da mudança da política fiscal e do ganho de credibilidade do Banco Central (BC) no comportamento da taxa de câmbio e da inflação.

“Sob este aspecto, o Brasil está se tornando um país mais normal. É prudente levar isso em conta no processo de construção de portfólio”, conclui a gestora.

O que era anormal era a nossa relação histórica de aumento do gasto público pressionando a inflação e tornando o câmbio e os juros as únicas variáveis de ajuste. Ou como diz a gestora: “No passado, fazia com que a taxa de juros só pudesse cair quando o câmbio se valorizava e que tinha de subir sempre que o câmbio desvalorizava.”

Desta vez é diferente?

A Verde Asset faz uma provocação no título do artigo: “This time is different! Será?”, em alusão a uma das frases mais perigosas no mundo dos investimentos.

Sendo uma casa conhecida pela cautela, a leitura do estudo não traz uma resposta afirmativa, mas sugere que “quase” podemos afirmar que “desta vez é diferente” ou que estamos no caminho. Segundo o próprio texto da asset, assumir que tudo permanece igual, sempre, pode ser igualmente arriscado.

Leia Também

"Nosso papel é buscar sempre uma visão correta da realidade, sem dogmas, e estar preparados para aceitar um cenário diferente daquele ao qual estamos acostumados."

O ponto central é que em virtude dos avanços em termos de política economia há muito mais espaço para política contra-cíclica do que no passado, mesmo com a ocorrência de choques externos. Em suma, uma alta do dólar não vai obrigar o BC a subir juro correndo para conter a inflação, prejudicando, assim, o ciclo de crescimento.

Na medida em que a taxa de juros cai, é razoável esperar que a própria taxa de câmbio se mantenha mais desvalorizada.

“Mas isso não deveria vir carregado de um sentimento negativo sobre a evolução da economia, dado que a associação automática de desvalorização cambial e problemas domésticos deixou de prevalecer.”

A gestora pondera que não está advogando a hipótese de que não haja sensibilidade da taxa de juros local a choques externos. Existe um nível de choque externo grande o suficiente que contamine a política monetária doméstica.

A Verde também apresenta mais um hedge (proteção) às suas ponderações dizendo que: “também não está defendendo a ideia de que tal estabilidade exista a despeito do arcabouço institucional vigente, muito pelo contrário. Ela é completamente condicionada à manutenção de uma pseudo-normalidade política, da perspectiva de uma política fiscal sensata e de um banco central independente para exercer seu mandato.”

“Nosso ponto aqui, por ora, é restrito à observação de que enquanto tivermos um hiato de produto largo, credibilidade do Banco Central e perspectiva de estabilidade fiscal, os impactos de choques sobre os ativos domésticos serão muito mais sentidos no câmbio e na renda variável do que nas taxas de juros curtas.”

Conjunto da obra

Para o time da Verde, temos “uma nova realidade no fundamento para a inflação no país”. Essa realidade foi criada com a mudança de patamar na credibilidade do regime monetário, fiscal e parafiscal, bem como a restrição do crescimento de gastos possibilitado pelo teto de gastos e pela reforma da Previdência, que deverá ser complementado com uma reforma administrativa (controle de gasto obrigatório).

Também é ponderado o efeito da recessão provocada pela má gestão de política econômica de governos anteriores. Mas vale notar, diz o estudo, que mesmo com uma economia em recessão profunda, em 2015 e 2016, a inflação permaneceu elevada.

“Apenas quando os demais fatores mudaram é que o potencial desinflacionário do hiato se fez sentir sobre os preços.”

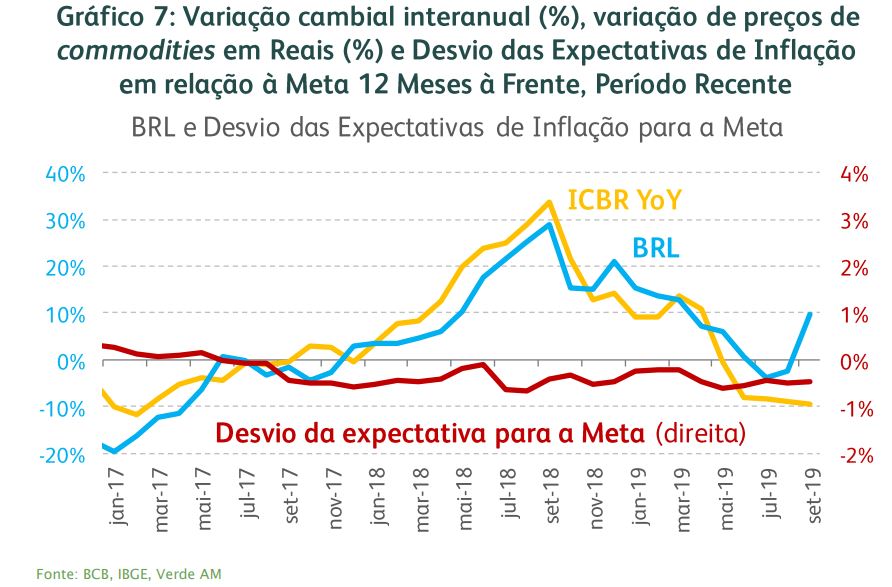

Retomando e qualificando a afirmação de que houve mudança no fundamento da inflação, a gestora faz uma avaliação na relação entre câmbio, preço das commodities e inflação recentemente.

O gráfico abaixo nos conta que as expectativas de inflação não se elevaram em relação à meta de 2017 em diante, mesmo diante de várias adversidades (câmbio e commodities em reais com variações muito significativas ao longo de 2018, greve de caminhoneiros, volatilidade eleitoral), e a despeito da queda das metas de inflação.

Todo o ponto do texto é mostrar que a relação taxa de câmbio e inflação não é tão mecânica quanto no passado.

“O conjunto da obra se traduz num repasse cambial mais baixo do que o histórico.”

Para encerrar, podemos dizer que essa discussão sobre um "novo normal" no Brasil não é nova e que naturalmente nem todos concordam ou apostam que as correlações históricas entre câmbio e inflação foram definitivamente rompidas. Apresentei uma visão complementar neste texto. Neste link aqui está a íntegra para o artigo da Verde. A hora da verdade chegará quando tivermos o único elemento dessa equação que ainda não está presente: crescimento econômico forte.

Dólar mais barato do que em casas de câmbio: estas 7 contas digitais te ajudam a ‘escapar’ de impostos absurdos e qualquer brasileiro pode ‘se dar bem’ com elas; descubra qual é a melhor

Analisamos sete contas em dólar disponíveis no mercado hoje, seus prós e contras, funcionalidades e tarifas e elegemos as melhores

Bitcoin (BTC) não sustenta sétimo dia seguido de alta e passa a cair com inflação dos EUA; Ravecoin (RNV) dispara 63% com proximidade do The Merge

O ethereum (ETH) passa por um período de consolidação de preços, mas o otimismo é limitado pelo cenário macroeconômico

Esquenta dos mercados: Bolsas internacionais sobem em dia de inflação dos EUA; Ibovespa deve acompanhar cenário internacional e eleições

Com o CPI dos EUA como o grande driver do dia, a direção das bolsas após a divulgação dos dados deve se manter até o encerramento do pregão

Os rumos das moedas: quais devem ser os próximos passos do dólar, do euro e do real

Normalmente são os mercados emergentes que arcam com o peso de um dólar forte, mas não é o que ocorre dessa vez

Você trocaria ações da sua empresa por bitcoin? Michael Saylor, ex-CEO da Microstrategy, pretende fazer isso com o valor de meio bilhão de dólares

Desde o começo do ano, o bitcoin registra queda de mais de 50% e as ações da Microstrategy também recuam 52%

Esquenta dos mercados: Inflação dos EUA não assusta e bolsas internacionais começam semana em alta; Ibovespa acompanha prévia do PIB

O exterior ignora a crise energética hoje e amplia o rali da última sexta-feira

Esquenta dos mercados: Inflação e eleições movimentam o Ibovespa enquanto bolsas no exterior sobem em busca de ‘descontos’ nas ações

O exterior ignora a crise energética e a perspectiva de juros elevados faz as ações de bancos dispararem na Europa

Práticas e acessíveis, contas em dólar podem reduzir custo do câmbio em até 8%; saiba se são seguras e para quem são indicadas

Contas globais em moeda estrangeira funcionam como contas-correntes com cartão de débito e ainda oferecem cotação mais barata que compra de papel-moeda ou cartão pré-pago. Saiba se são para você

Inter, C6, Avenue, Wise, Nomad… saiba qual é a melhor conta em dólar – e veja os prós e contras de cada uma

Analisamos sete contas em dólar disponíveis no mercado hoje, seus prós e contras, funcionalidades e tarifas e elegemos as melhores

Esquenta dos mercados: Decisão de juros do BCE movimenta as bolsas no exterior enquanto Ibovespa digere o 7 de setembro

Se o saldo da Independência foi positivo para Bolsonaro e negativo aos demais concorrentes — ou vice-versa —, só o tempo e as pesquisas eleitorais dirão

Esquenta dos mercados: Bolsas no exterior deixam crise energética de lado e investidores buscam barganhas hoje; Ibovespa reage às falas de Campos Neto

Às vésperas do feriado local, a bolsa brasileira deve acompanhar o exterior, que vive momentos tensos entre Europa e Rússia

Esquenta dos mercados: Bolsas internacionais caem com crise energética no radar; Ibovespa acompanha calendário eleitoral hoje

Com o feriado nos EUA e sem a operação das bolsas por lá, a cautela deve prevalecer e a volatilidade aumentar no pregão de hoje

Esquenta dos mercados: Dia de payroll mantém bolsas no vermelho, enquanto Ibovespa surfa onda da nova pesquisa Datafolha

Sem maiores indicadores para o dia ou agenda dos presidenciáveis, o Ibovespa fica à mercê do cenário exterior

Esquenta dos mercados: Cautela volta a prevalecer nas bolsas do exterior e ‘onda vermelha’ continua; Ibovespa reage ao Orçamento para 2023

Sem maiores indicadores do dia para a agenda dos presidenciáveis, o Ibovespa fica à mercê do cenário exterior

Esquenta dos mercados: Inflação derrete bolsas no exterior com perspectiva de juros elevados; Ibovespa aguarda dados de desemprego hoje

Na nova rodada da pesquisa Genial/Qaest, os candidatos Lula e Bolsonaro mantiveram suas posições, mesmo com o início da campanha

Esquenta dos mercados: Busca por barganhas sustenta alta das bolsas pela manhã, mas crise energética e cenário externo não ajudam; Ibovespa digere pesquisa Ipec

No Brasil, a participação de Roberto Campos Neto em evento é o destaque do dia enquanto a bolsa digere o exterior

Esquenta dos mercados: Bolsas internacionais amanhecem no vermelho antes da semana de emprego nos EUA; Ibovespa digere debate presidencial

No Brasil, os números do Caged e da Pnad Contínua também movimentam a bolsa local esta semana

Esquenta dos mercados: Dia mais importante de Jackson Hole se junta a dados de inflação e pressiona bolsas internacionais; Ibovespa reage à sabatina de Lula

Sem maiores indicadores para o dia, os investidores acompanham a participação de Roberto Campos Neto e Paulo Guedes em eventos separados

Esquenta dos mercados: É dada a largada em Jackson Hole e as bolsas internacionais tentam emplacar alta; Ibovespa acompanha números de emprego hoje

No panorama doméstico, a sequência de sabatinas do dia do Jornal Nacional tem como convidado o ex-presidente Luiz Inácio Lula da Silva (PT)

Esquenta dos mercados: Ibovespa aguarda dados de inflação hoje enquanto exterior espera por início de Jackson Hole

A expectativa é de que ocorra uma deflação nos preços na leitura preliminar de agosto; será a segunda queda seguida

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP