Os títulos públicos que mais bombaram em 2018 (alguns superaram a bolsa!)

Investimento mais rentável do ano foi um título público que rendeu mais de 20%; confira o ranking completo com as rentabilidades dos papéis negociados via Tesouro Direto em 2018

Apesar de a Selic ter passado 2018 nos seus menores patamares históricos, até que o ano não foi ruim para a renda fixa. Ao menos não de um ponto de vista menos conservador. Ainda que já tenha sido melhor em outros tempos, a rentabilidade dos títulos públicos foi formidável, especialmente se considerarmos os altos e baixos do ano.

O investimento mais rentável de 2018 foi justamente um título público, se levarmos em conta apenas ativos isolados e os índices que servem de referência para o investidor - isto é, desconsiderando fundos de investimento e títulos de renda fixa privada específicos.

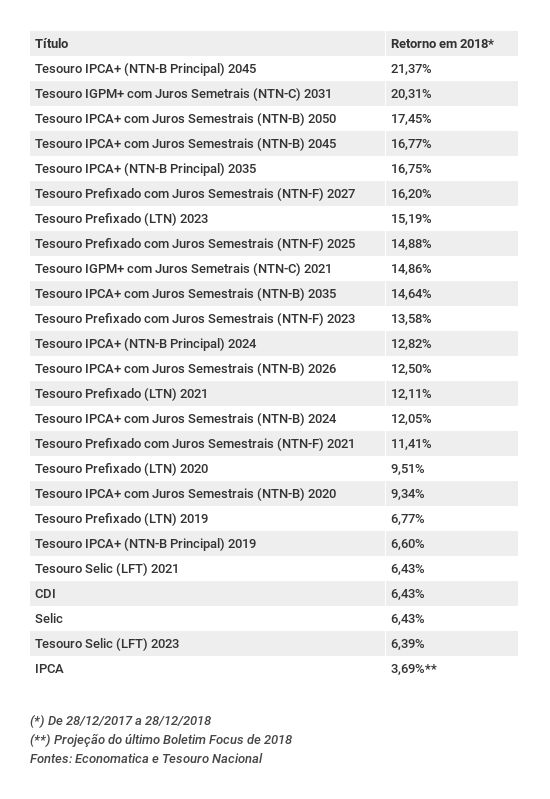

A seguir, você confere a lista atualizada com a rentabilidade dos títulos públicos em 2018, com data de fechamento em 28 de dezembro, último dia útil do ano para o mercado financeiro.

Eu considerei apenas os títulos que puderam, em algum momento, ser adquiridos via Tesouro Direto. Mas quem investe no mercado secundário pela mesa de operações da sua corretora sabe que há mais opções de títulos do que essas.

O primeiro lugar do ranking de títulos públicos - e também do ranking geral dos investimentos - ficou com um papel indexado à inflação com vencimento em 2045, que rendeu nada menos que 21,37%, o equivalente a quase 333% do CDI.

Aliás, os cinco primeiros lugares da lista ficaram com títulos de longo prazo atrelados a índices de preços. Embora seja comparar banana com laranja, todos eles tiveram retorno superior aos 15,03% do Ibovespa no ano. Renda fixa com rentabilidade digna de bolsa.

Leia Também

A rentabilidade dos títulos públicos em 2018

A rentabilidade dos títulos públicos apresentados no ranking diz respeito à valorização dos papéis, e não à taxa de juros contratada no ato do investimento.

No caso dos títulos que pagam juros semestrais (cupom), tanto a metodologia da Anbima, fonte dos números da Economatica, quanto a do Tesouro Nacional consideram o reinvestimento do cupom no mesmo título, pela taxa praticada quando o cupom é pago.

Ou seja, as rentabilidades mostradas na tabela mostram o retorno total bruto de cada papel (valorização + juros) caso o investidor tivesse comprado o título no último dia útil de 2017 e vendido no último dia útil de 2018, e não apenas a alta do papel.

Títulos mais longos valorizaram mais

Analisando a tabela, você pode perceber que, de uma forma geral, a rentabilidade dos títulos públicos prefixados e atrelados à inflação de longo prazo foi superior à dos títulos similares de prazos mais curtos. Em último lugar, vieram os títulos atrelados à Selic.

O retorno destes últimos é mais fácil de entender. Eles pagam a variação da taxa básica de juros no vencimento, e seus preços vão sendo atualizados pela Selic dia a dia.

Como a taxa básica passou 2018 nos seus menores patamares históricos, o rendimento do Tesouro Selic acompanhou seu referencial.

No caso dos títulos prefixados e atrelados à inflação, a precificação é diferente. Esses títulos têm parte ou toda a sua remuneração já conhecida no ato do investimento.

Quando há perspectivas de alta nos juros, suas taxas sobem e seus preços caem. Do contrário, se há expectativa de queda nos juros, suas taxas caem e os preços sobem.

O ano de 2018 foi de fortes emoções para os investidores. Uma série de acontecimentos afetaram profundamente a economia e as perspectivas para os juros, impactando nas taxas e preços dos títulos públicos. A volatilidade foi grande.

Enquanto fatos como a condenação do ex-presidente Lula e ajustes do governo Temer levaram os ânimos para cima, outros, como a greve dos caminhoneiros, a Copa do Mundo (que tende a esfriar um pouco a economia) e a corrida presidencial angustiaram o mercado.

O cenário difícil no exterior, com as perspectivas de alta dos juros pelo banco central americano, de desaceleração da economia mundial e com a guerra comercial entre EUA e China, contribuíram para o pessimismo interno.

Mas, depois que o resultado das eleições se definiu, o otimismo retornou ao mercado brasileiro. As perspectivas de um governo mais liberal na economia, realização de reformas e retomada do crescimento derrubaram os juros futuros de curto e longo prazo.

Esse movimento beneficiou justamente os títulos que se valorizam quando os juros futuros caem. No caso dos que pagam rendimentos semestrais, suas rentabilidades contratadas no fim de 2017 eram elevadas, gerando gordos cupons que ajudaram a aumentar ainda mais o retorno.

Os títulos de prazo mais longo têm uma volatilidade maior que os de curto prazo e, com isso, subiram mais. Os papéis curtos já precificavam, em larga medida, as expectativas mais imediatas para a economia.

Altos retornos não vêm sem risco

É importante frisar que, para se beneficiar desses altos retornos, é preciso investir de forma ativa. Só é possível embolsar esses ganhos caso o investidor venda o título antes do vencimento.

Porém, esta é uma forma arrojada de se investir. O risco é considerável. Títulos públicos prefixados e atrelados à inflação, principalmente os de prazos mais longos, têm alta volatilidade, o que significa que seus preços oscilam muito ao sabor das perspectivas para os juros.

Segundo a Economatica, a volatilidade do Tesouro IPCA+ (NTN-B) com vencimento em 2050 foi superior a 9, maior que a de muitos bons fundos multimercados.

Já a campeã do ano, a NTN-B Principal com vencimento em 2045, teve uma volatilidade próxima de 30, similar à de bons fundos de ações. Retorno de renda variável e oscilação também!

Ou seja, da mesma forma que você pode ganhar muito dinheiro ao investir de forma ativa em títulos públicos, você também pode ter grandes perdas. Desvalorizações - e, consequentemente, retornos negativos - são possíveis.

O lado bom é que, se você compra um título público e ele se desvaloriza, você sempre tem a opção de não realizar o prejuízo e ficar com ele até o fim do prazo.

Nesse caso, você garante a remuneração contratada na data da compra e não incorre em perdas. Essa é a forma mais conservadora de investir.

O problema dessa estratégia é que o custo de oportunidade pode superar a rentabilidade dos títulos públicos no vencimento.

Mas no caso de um Tesouro IPCA+, por exemplo, você ao menos consegue um rendimento acima da inflação, o que já garante que você não vai ficar mais pobre.

Rentabilidade passada não é garantia de rentabilidade futura

Ao analisar rankings de rentabilidade dos títulos públicos ou de quaisquer outros ativos, tenha em mente que o retorno passado não garante o retorno futuro.

Investimentos podem se sair bem em um ano e mal em outro, ou vice-versa. O importante é ficar de olho no que se espera dali para frente.

No caso dos títulos públicos, o mercado ainda tem boas perspectivas para 2019, como eu já mostrei anteriormente aqui no Seu Dinheiro.

Quem quer ganhar com a valorização de títulos prefixados e atrelados à inflação deve tentar comprá-los quando a remuneração prometida for alta e houver expectativa de queda nos juros e, portanto, de redução das suas taxas no futuro.

Nesta outra reportagem, eu explico quais os melhores momentos para comprar e vender títulos públicos para quem deseja lucrar com a valorização.

Contudo, desde dezembro, quando eu publiquei a matéria sobre as perspectivas para os títulos públicos neste ano, as taxas dos papéis pré e NTN-B já diminuíram um tanto.

Quanto mais os juros futuros caírem, menor será o espaço para a valorização desses títulos, dadas as perspectivas atuais. Então quanto mais tarde o investidor ativo entrar, menos interessante será o investimento.

Subiu mais um pouquinho: quanto rendem R$ 100 mil na poupança, em Tesouro Selic, CDB e LCI com a Selic em 15%

Copom aumentou a taxa básica em mais 0,25 ponto percentual nesta quarta (18), elevando ainda mais o retorno das aplicações pós-fixadas; ajuste deve ser o último do ciclo de alta

Acabou a isenção: como as mudanças propostas no imposto de renda dos investimentos podem mexer com os mercados

Investidores podem esperar mudanças nas taxas, nos prazos e nos retornos se propostas da MP 1.303/25, que estabelece imposto de 5% para isentos e alíquota única de 17,5% para demais investimentos, forem aprovadas

LCI, LCA, CRI, CRA e debêntures incentivadas devem perder isenção de IR e passar a ser tributadas; veja regras completas

Governo publicou texto da Medida Provisória com novas regras de tributação para investimentos que inclui tributação de 5% para títulos de renda fixa antes isentos

Estratégia dos gestores: títulos AAA e agro ficam em segundo plano; pitada de risco é bem-vinda para melhorar retornos

Enquanto investidores colocam cada vez mais fichas no crédito privado, gestores enfrentam cenário mais difícil para retornos acima da curva

O que esperar da renda fixa com o fim das altas na Selic e a possível tributação de isentos, como LCI e LCA?

No Touros e Ursos desta semana, Ulisses Nehmi, CEO da gestora de renda fixa Sparta, fala sobre estratégias e riscos diante de um juro tão alto e ameaças de tributação

Renda fixa em junho: Tesouro IPCA+ e debênture da Sabesp são destaques; indicações incluem títulos isentos como CRIs, LCAs e a nova LCD

Veja o que BB Investimentos, BTG Pactual, Itaú BBA e XP recomendam comprar na renda fixa em junho

Não são só as LCIs e LCAs! CRI, CRA e debêntures incentivadas também devem perder isenção; demais investimentos terão alíquota única

Pacote de medidas para substituir o aumento do IOF propõe tributação de 5% em todos os títulos de renda fixa hoje isentos, além de alíquota única de 17,5% nas demais aplicações

Ainda vale a pena investir em LCI e LCA com o imposto de 5% proposto por Haddad? Fizemos as contas

Taxação mexe com um dos investimentos preferidos do investidor pessoa física; LCI e LCA hoje são isentas de imposto de renda

Neon lança CDB que rende até 150% do CDI, de olho em novos clientes; veja como investir

Os Certificados de Depósito Bancário tem aporte mínimo de R$ 100; promoção será válida por dois meses

Petrobras (PETR4) está considerando emitir R$ 3 bilhões em debêntures incentivadas, isentas de imposto de renda

Oferta da estatal seguiria outra oferta bilionária de dívida anunciada na semana passada, a da Vale

Vale (VALE3) anuncia emissão de R$ 6 bilhões em debêntures isentas de imposto de renda com retorno inferior ao dos títulos públicos

Com isenção, porém, papel deve se manter atrativo em relação aos títulos Tesouro IPCA+; oferta será restrita a investidores profissionais

CMN reduz prazo de carência de LCIs e LCAs de nove para seis meses, mas fecha um pouco mais o cerco a CRIs, CRAs e CDCAs

Órgão afrouxa restrição imposta em fevereiro de 2024 a LCIs e LCAs, mas aperta um pouco mais as regras para outros títulos isentos de imposto de renda

Vencimento de Tesouro IPCA+ paga R$ 153 bilhões nesta semana; quanto rende essa bolada se for reinvestida?

O Seu Dinheiro simulou o retorno do reinvestimento em novos títulos Tesouro IPCA+ e em outros papéis de renda fixa; confira

Retorno recorde nos títulos IPCA+ de um lado, spreads baixos e RJs do outro: o que é de fato risco e oportunidade na renda fixa privada hoje?

Em carta a investidores, gestora de renda fixa Sparta elenca os pontos positivos e negativos do mercado de crédito privado hoje

Retorno da renda fixa chegou ao topo? Quanto rendem R$ 100 mil na poupança, em Tesouro Selic, CDB e LCI com a Selic em 14,75%

Copom aumentou a taxa básica em mais 0,50 ponto percentual nesta quarta (7), elevando ainda mais o retorno das aplicações pós-fixadas; mas ajuste pode ser o último do ciclo de alta

Onde investir na renda fixa em maio: Tesouro IPCA+ e CRA da BRF são destaques; indicações incluem LCA e debêntures incentivadas

Veja o que BB Investimentos, BTG Pactual, Itaú BBA e XP Investimentos recomendam comprar na renda fixa em maio, especialmente entre os ativos isentos de IR

Selic em alta atrai investidor estrangeiro para a renda fixa do Brasil, apesar do risco fiscal

Analistas também veem espaço para algum ganho — ou perdas limitadas — em dólar para o investidor estrangeiro que aportar no Brasil

Criptoativos de renda fixa: tokens de crédito privado oferecem retorno de até CDI+4% ao ano; é seguro investir?

Empresas aproveitam o apetite do investidor por renda fixa e aumentam a oferta de criptoativos de dívida, registrados na blockchain; entenda os benefícios e os riscos desses novos investimentos

Tesouro Direto pagará R$ 153 bilhões aos investidores em maio; veja data de pagamento e qual título dá direito aos ganhos

O valor corresponde ao vencimento de 33,5 milhões de NTN-Bs, que remuneram com uma taxa prefixada acrescida da variação da inflação

CDBs do Banco Master que pagam até 140% do CDI valem o investimento no curto prazo? Títulos seguem “baratos” no mercado secundário

Investidores seguem tentando desovar seus papéis nas plataformas de corretoras como XP e BTG, mas analistas não veem com bons olhos o risco que os títulos representam

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP