O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Entenda como funcionam esses investimentos que tendem a se tornar mais interessantes em épocas de juros baixos e oferecem proteção contra a inflação

Debênture é um daqueles palavrões que fazem o mundo dos investimentos parecer complicado e fora de alcance das pessoas comuns. Mas é menos assustador do que parece. Debêntures são títulos de dívida emitidos por empresas constituídas sob a forma de sociedades por ações.

Em vez de tomarem empréstimos junto a instituições financeiras, essas companhias optam por emitir debêntures que serão vendidas a investidores no mercado financeiro.

As debêntures são, portanto, investimentos de renda fixa de dívida privada, por meio dos quais o investidor-comprador torna-se credor da empresa emissora do papel.

Quem compra a debênture está emprestando dinheiro à companhia emissora em troca de uma rentabilidade, os juros.

É similar ao que ocorre quando você empresta dinheiro para um banco ao comprar um CDB, uma LCI ou uma LCA, ou mesmo ao aplicar na poupança.

Entretanto, diferentemente desses investimentos bancários, as debêntures não contam com a proteção do Fundo Garantidor de Créditos (FGC), de que a pessoa física tanto gosta.

Leia Também

Por isso, são consideradas menos conservadoras que essas aplicações mais tradicionais, apesar de também serem investimentos de renda fixa. O detentor de uma debênture está, a princípio, exposto ao risco de o emissor não conseguir pagar o que deve.

Algumas debêntures contam com outros tipos de garantias que reduzem esse risco de crédito. As debêntures chamadas de quirografárias e subordinadas, porém, não contam com garantias e não têm preferência na ordem de pagamento aos credores.

As empresas captam recursos por meio de debêntures para diversas finalidades, como investimento em novas instalações e projetos, alongamento e reestruturação das dívidas, financiamento de capital de giro, entre outros.

Os títulos têm um prazo de vencimento, ao fim do qual o investidor recebe de volta o valor aplicado mais os juros contratados na data da compra.

Em alguns casos, o principal pode ser recebido aos poucos, na forma de amortizações. Pode também haver pagamento periódico de juros.

Normalmente, a remuneração das debêntures é atrelada a um índice de preços. Elas costumam pagar uma taxa prefixada mais a variação do IPCA ou do IGP-M. Com isso, elas conseguem oferecer uma proteção contra a inflação.

Mas existem também as debêntures prefixadas e as pós-fixadas, estas últimas atreladas a taxas como o CDI e a Taxa Referencial (TR).

A remuneração desse tipo de investimento tende a se tornar mais atrativa em épocas de juros baixos, como alternativa à renda fixa conservadora, que passa a pagar menos.

Somente sociedades por ações, de capital aberto ou fechado, podem emitir debêntures. Os títulos podem ser negociados na bolsa de valores, no mercado de balcão organizado ou no mercado secundário da B3.

As debêntures podem ser compradas diretamente do emissor por meio de uma oferta pública ou então de outro investidor no mercado secundário. Seja como for, o investimento deve ser feito através de uma corretora de valores.

Os prazos costumam ser longos, podendo chegar a mais de dez anos. O resgate antes do vencimento em geral não é permitido. Quanto maior o prazo da debênture, mais atrativa tende a ser a sua remuneração.

Se o investidor precisar reaver seus recursos antes do fim do prazo, deverá vender o título no mercado secundário, a outro investidor ou a um formador de mercado (instituição que garante liquidez a investimentos pouco líquidos).

Mas a lógica é parecida com a dos títulos públicos: a rentabilidade contratada só é garantida para quem fica com o título até o vencimento. Na venda antecipada, o papel é negociado pelo seu preço de mercado, o que pode resultar numa rentabilidade bem diferente.

Por essas razões, o investimento em debêntures não é indicado para objetivos de curto prazo ou reserva de emergência. É mais recomendado para diversificação e para as reservas de médio ou longo prazo.

O valor de aplicação mínima costuma variar de alguns milhares a alguns milhões de reais, dependendo do foco da emissão.

Algumas emissões são voltadas para investidores institucionais ou investidores qualificados (aqueles que têm, no mínimo, um milhão de reais em aplicações financeiras), resultando em investimentos mínimos elevados e restritivos à maioria das pessoas físicas.

Outras são voltadas para o público em geral e buscam atrair o investidor de menor porte com valores de aporte inicial mais acessíveis.

De forma geral, as debêntures podem ser consideradas investimentos moderados. O risco de crédito (risco de calote) e o de liquidez tendem a ser maiores que os da renda fixa conservadora mais tradicional.

Como eu já disse antes, debêntures não contam com a cobertura do FGC. O risco de calote depende da saúde financeira da empresa emissora e da qualidade das garantias oferecidas.

Os títulos sempre contam com uma classificação de risco, conferida por agências de rating, que serve como referência para o investidor avaliar seu nível de risco de crédito.

Quanto ao risco de liquidez, atualmente as instituições financeiras que oferecem debêntures para as pessoas físicas têm feito um esforço para garantir a venda antecipada para o investidor que assim o desejar, reduzindo bastante esse risco.

O investimento em debêntures não costuma ter custos diretos para o investidor, como aquelas taxas cobradas em função do valor investido (custódia ou administração). Também não há Imposto sobre Operações Financeiras (IOF) sobre os rendimentos.

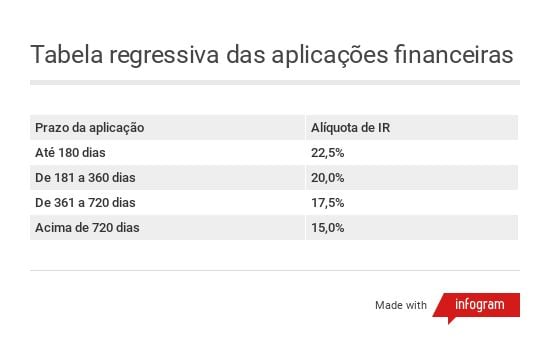

Há, entretanto, imposto de renda na maioria dos casos, conforme a tabela regressiva da renda fixa.

As debêntures de infraestrutura classificadas como incentivadas são, entretanto, isentas de imposto de renda para a pessoa física.

As ofertas públicas de debêntures registradas na Comissão de Valores Mobiliários (CVM) devem contar com um Prospecto de Distribuição.

Esse documento deve trazer todas as informações relativas à emissão, como os fatores de risco, a análise da situação financeira da empresa emissora, a classificação de risco do papel e a escritura de emissão.

Na escritura de emissão são especificados os direitos e deveres dos investidores e do emissor, bem como as garantias do título.

A escritura deve ter a intervenção de um “agente fiduciário dos debenturistas”, que é uma pessoa física ou instituição financeira que representa os interesses dos investidores.

Ele é o responsável por elaborar os relatórios de acompanhamento e verificar o cumprimento das condições pactuadas na escritura.

É muito importante procurar ler o prospecto das debêntures nas quais você deseja investir diretamente, para tomar ciência dos riscos e dos seus direitos como investidor.

As debêntures incentivadas são emitidas especificamente para financiar empreendimentos de infraestrutura. Seus rendimentos são isentos de imposto de renda para a pessoa física como forma de estimular o investimento privado em infraestrutura no país.

Sua remuneração costuma ser atrelada a índices de preços, como o IPCA e o IGP-M, o que faz com que elas ofereçam uma proteção natural contra a inflação.

Embora existam muitas debêntures acessíveis à pessoa física, uma boa forma de entrar nesse tipo de investimento é por meio de fundos.

Há fundos que investem apenas em debêntures e fundos de crédito privado que aplicam nesses papéis como parte de uma estratégia mais ampla de investimento em renda fixa.

Os fundos de debêntures, entretanto, são marcados a mercado. Isto é, os valores das suas cotas são atualizados diariamente conforme os preços das debêntures da carteira, que também oscilam todos os dias. Assim, pode haver variações positivas e negativas.

Já os fundos de crédito privado tendem a ser menos voláteis, pois também investem parte relevante dos seus recursos em títulos de renda fixa mais tranquilos.

O investimento em debêntures via fundos sofre cobrança de taxa de administração, IOF e IR, mas conta com uma série de vantagens em relação ao investimento direto.

Os fundos contam com uma gestão profissional, retirando dos ombros do investidor pessoa física a tarefa de avaliar cada debênture.

Além disso, eles conseguem investir em papéis que seriam normalmente inacessíveis ao investidor de menor porte, e ainda de forma diversificada, com um investimento inicial baixo.

Quanto ao imposto de renda, a tributação é geralmente a mesma dos fundos de renda fixa, com come-cotas e seguindo aquela tabela regressiva de IR que eu apresentei anteriormente.

As exceções são os fundos de debêntures incentivadas, que também costumam ter rendimentos isentos de imposto de renda.

Carteiras recomendadas de bancos destacam o melhor da renda fixa para o mês e também trazem uma pitada de Tesouro Direto; confira

Em alguns casos, o ganho de um título em dólar sobre o equivalente em real pode ultrapassar 3 pontos percentuais

Juros dos títulos em dólar explodem em meio à falta de apoio claro de Cosan e Shell

Banco vê oportunidade de ganho significativo em dólar, investindo em empresas brasileiras e conhecidas

Papéis prefixados e indexados à inflação tem vencimento alongado, enquanto Tesouro Selic só oferece um vencimento

Relatório da XP recomenda a janela estratégica rara nos títulos indexados à inflação e indica os dois títulos preferidos da casa

O novo título público quer concorrer com os ‘cofrinhos’ e ‘caixinhas’ dos bancos digitais, e ser uma opção tão simples quando a poupança

Os recursos serão usados para cobrir gastos relacionados com a implantação e exploração da usina termelétrica movida a gás natural UTE Azulão II, no Amazonas; papéis são voltados a investidores profissionais

Levantamento da Empiricus mostra quais setores lideram oportunidades e como o mercado de debêntures deve se comportar nos próximos meses

Incertezas globais elevam rendimentos dos títulos públicos e abrem nova janela de entrada no Tesouro Direto

Ressarcimento começou a pingar na conta dos investidores, que agora têm o desafio de fazer aplicações melhores e mais seguras

Relatório afirma que a performance do BDIF11 está descolada dos seus pares, mesmo com uma carteira pulverizada e um bom pagamento de dividendos

Os golpistas e fraudadores estão utilizando indevidamente do nome do FGC, bem como tentando interferir no regular processo de pagamento

Apesar da pressão dos juros altos, a maioria das empresas fez ajustes importantes, e o setor segue com apetite por crédito — mas nem todas escaparam ilesas

Banco afirma que o mercado “exagerou na punição” à dívida da companhia e vê retorno atrativo para investidores em meio ao forte desconto

Itaú BBA e XP divergem em suas recomendações de títulos públicos no início deste ano; corretoras e bancos também indicam CRI, CRA, debêntures e CDB

Demora no ressarcimento pelo FGC faz a rentabilidade contratada diluir ao longo do tempo, e o investidor se vê com retorno cada vez menor

Melhor desempenho entre os títulos públicos ficou com os prefixados, que chegaram a se valorizar mais de 20% no ano; na renda fixa privada, destaque foram as debêntures incentivadas

Investimentos como CRI/CRA, debêntures e outros reduziram a participação dos bancos nos empréstimos corporativos

Novos títulos têm vencimento fechado, sem a possibilidade de resgate antecipado