O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Nubank vai começar a oferecer uma aplicação financeira da qual pouco ouvimos falar, o RDB; conheça as semelhanças e diferenças deste título de renda fixa em relação ao seu primo, o CDB

Você talvez já conheça os CDB, os famosos Certificados de Depósito Bancário, oferecidos por instituições financeiras como investimento para os seus correntistas. Mas você já ouviu falar do seu primo mais obscuro, o RDB?

Esse investimento incomum ganhou o noticiário nesta terça-feira (04) depois que o Nubank anunciou que vai passar a oferecê-lo como opção de aplicação financeira aos clientes da NuConta, a sua conta de pagamentos.

Hoje, a NuConta aplica automaticamente os recursos dos clientes em títulos públicos federais, garantindo uma remuneração de 100% do CDI.

Os recursos não contam com cobertura do Fundo Garantidor de Créditos (FGC), mas como ficam segregados do patrimônio do Nubank, apenas estão expostos ao risco dos títulos públicos, sendo garantidos pelo governo federal.

O RDB surge então como uma segunda alternativa de investimento para os clientes da NuConta, substituindo a aplicação em títulos públicos federais para os clientes que assim o desejarem.

Leia Também

Eu imagino que a primeira reação da maioria das pessoas à notícia tenha sido “o que diabos é um RDB?”, porque francamente não é todo dia que a gente vê esse tipo de investimento por aí, quanto mais numa instituição financeira tão popular. Eu mesma só devo ter escrito sobre RDB umas duas vezes na vida.

Mas, a bem da verdade, o RDB é bem parecido com o CDB, com apenas algumas poucas diferenças formais.

Os RDB são os Recibos de Depósito Bancário, títulos de dívida emitidos por instituições financeiras a fim de captar recursos para desempenhar suas atividades - por exemplo, emprestar dinheiro para pessoas físicas e jurídicas.

Assim, o investidor que adquire um RDB está, na verdade, emprestando seus recursos à instituição financeira emissora do título em troca de uma remuneração.

De uma maneira geral, esses papéis são bastante acessíveis para a pessoa física, partindo de valores baixos de aplicação inicial. Mas, normalmente, quanto mais recursos você tem para investir, maior a rentabilidade obtida.

A remuneração costuma ser pós-fixada e atrelada ao CDI, taxa de juros que tende a acompanhar a taxa básica, a Selic. Ou seja, RDB normalmente pagam um percentual do CDI. Mas nada impede que eles sejam prefixados ou atrelados a um índice de inflação.

Como outros títulos de renda fixa privada, os RDB têm um prazo determinado, ao término do qual o investidor recebe de volta o valor investido mais a rentabilidade. Geralmente não há liquidez antes do vencimento, não sendo possível resgatá-lo antes do fim do prazo. É por isso que, quanto maior o prazo, mais o RDB paga.

No caso do RDB do Nubank, no entanto, a liquidez diária será garantida pela instituição financeira, como veremos mais adiante.

RDB podem ser considerados investimentos conservadores e de baixo risco. Embora o investidor esteja exposto ao risco de calote da instituição financeira emissora, esses papéis são cobertos pelo FGC, entidade privada e sem fins lucrativos mantida pelas próprias instituições financeiras para garantir os depósitos feitos em contas-correntes, cadernetas de poupança e alguns tipos de títulos de renda fixa.

O limite da cobertura é de R$ 250 mil por CPF, por instituição financeira, somando-se todos os depósitos e aplicações garantidos que o investidor tiver na mesma instituição. Há ainda um limite global de cobertura de R$ 1 milhão por CPF, somando-se todas as aplicações garantidas que o investidor tiver no mercado.

Ainda assim, o investidor está, em última instância, exposto ao risco do emissor. É por isso que títulos emitidos por instituições pequenas e médias costumam pagar mais do que os títulos emitidos por grandes bancos.

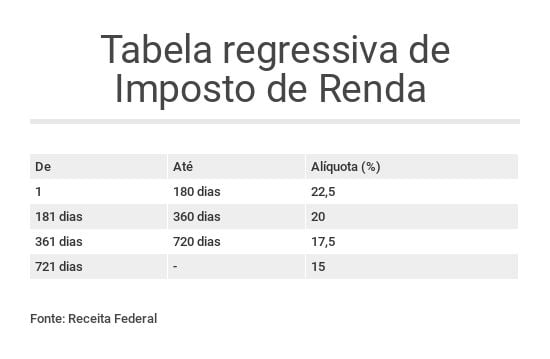

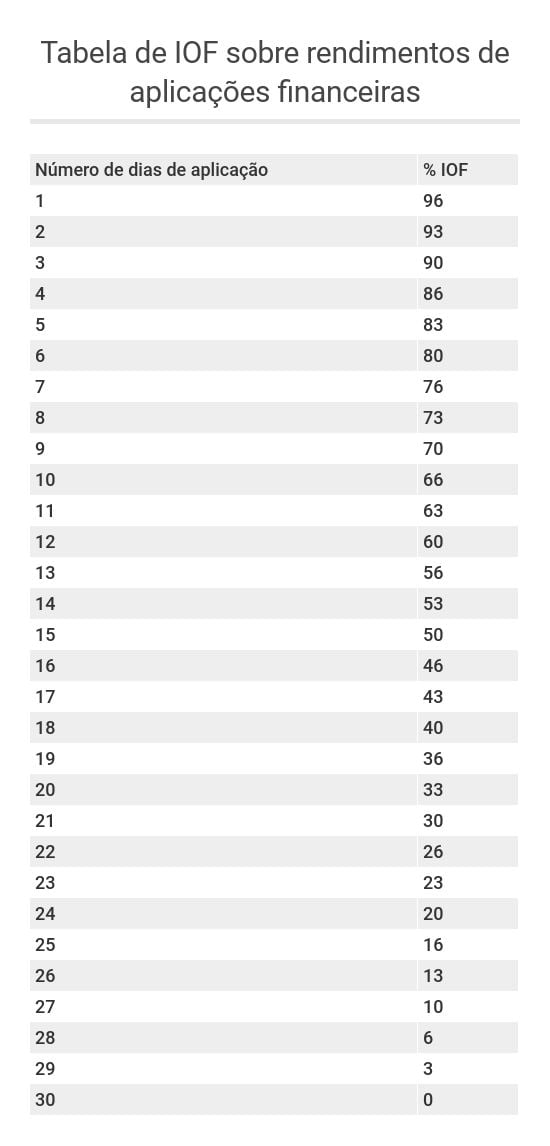

Os RDB não estão sujeitos à cobrança de taxa de administração, apenas de impostos. Há imposto de renda sobre os rendimentos, segundo a tabela regressiva válida para a renda fixa. Além disso, aplicações de prazo inferior a 30 dias sofrem a cobrança de IOF.

O RDB foi a primeira opção do Nubank para oferecer um título com cobertura do FGC para os seus clientes. Como o Nubank não é banco, não poderia emitir CDB, de emissão exclusiva de bancos e da Caixa Econômica Federal. Mas o grupo conta com uma financeira - a Nu Financeira - que é a emissora do RDB e já concede crédito aos clientes.

O RDB do Nubank deve estar disponível aos clientes da NuConta dentro de até duas semanas e vai render 100% do CDI. Para uma aplicação que apenas sofre a cobrança de impostos, trata-se de uma remuneração suficiente para bater a caderneta de poupança em qualquer prazo.

O Nubank vai garantir a liquidez diária do papel, que poderá, inclusive, ser movimentado pelo cartão de débito, como já ocorre com as aplicações em títulos públicos da NuConta hoje.

"Possibilitar a liquidez antes do vencimento é uma escolha do emissor do RDB. Apesar de essa não ser uma prática comum no mercado, sabemos que a liquidez é uma característica importante para nossos clientes e temos condições para oferecer RDB com liquidez diária a eles", disse o Nubank, em nota enviada ao Seu Dinheiro.

É algo parecido com o que os grandes bancos fazem quando aplicam automaticamente o dinheiro parado nas contas-correntes em CDB e RDB, garantindo a liquidez imediata quando o correntista movimenta a conta.

O cliente sequer percebe que seu dinheiro em conta estava aplicado. No entanto, essas aplicações automáticas dos bancos não costumam render quase nada.

Clientes interessados em investir no RDB do Nubank deverão habilitar a opção pelo aplicativo. A partir daí, todos os depósitos feitos da NuConta serão automaticamente investidos nesses papéis, em vez de serem aplicados em títulos públicos, como ocorre hoje.

Os clientes que desejarem poderão permanecer na NuConta como está. Neste caso, o Nubank continuará aplicando os depósitos em títulos públicos, sem qualquer alteração.

Para trocar a aplicação em títulos públicos pelo investimento em RDB, o cliente deve acessar o app e fazer o caminho Configurações>Configurar NuConta>Opções de Depósito>Quero Ativar.

Se depois de optar pelo RDB o cliente quiser retornar à modalidade anterior, de aplicação em títulos públicos, deve acessar Configurações>Configurar NuConta>Opções de depósito>Desativar RDB. No entanto, não é possível manter os dois tipos de aplicação simultaneamente.

Carteiras recomendadas de bancos destacam o melhor da renda fixa para o mês e também trazem uma pitada de Tesouro Direto; confira

Em alguns casos, o ganho de um título em dólar sobre o equivalente em real pode ultrapassar 3 pontos percentuais

Juros dos títulos em dólar explodem em meio à falta de apoio claro de Cosan e Shell

Banco vê oportunidade de ganho significativo em dólar, investindo em empresas brasileiras e conhecidas

Papéis prefixados e indexados à inflação tem vencimento alongado, enquanto Tesouro Selic só oferece um vencimento

Relatório da XP recomenda a janela estratégica rara nos títulos indexados à inflação e indica os dois títulos preferidos da casa

O novo título público quer concorrer com os ‘cofrinhos’ e ‘caixinhas’ dos bancos digitais, e ser uma opção tão simples quando a poupança

Os recursos serão usados para cobrir gastos relacionados com a implantação e exploração da usina termelétrica movida a gás natural UTE Azulão II, no Amazonas; papéis são voltados a investidores profissionais

Levantamento da Empiricus mostra quais setores lideram oportunidades e como o mercado de debêntures deve se comportar nos próximos meses

Incertezas globais elevam rendimentos dos títulos públicos e abrem nova janela de entrada no Tesouro Direto

Ressarcimento começou a pingar na conta dos investidores, que agora têm o desafio de fazer aplicações melhores e mais seguras

Relatório afirma que a performance do BDIF11 está descolada dos seus pares, mesmo com uma carteira pulverizada e um bom pagamento de dividendos

Os golpistas e fraudadores estão utilizando indevidamente do nome do FGC, bem como tentando interferir no regular processo de pagamento

Apesar da pressão dos juros altos, a maioria das empresas fez ajustes importantes, e o setor segue com apetite por crédito — mas nem todas escaparam ilesas

Banco afirma que o mercado “exagerou na punição” à dívida da companhia e vê retorno atrativo para investidores em meio ao forte desconto

Itaú BBA e XP divergem em suas recomendações de títulos públicos no início deste ano; corretoras e bancos também indicam CRI, CRA, debêntures e CDB

Demora no ressarcimento pelo FGC faz a rentabilidade contratada diluir ao longo do tempo, e o investidor se vê com retorno cada vez menor

Melhor desempenho entre os títulos públicos ficou com os prefixados, que chegaram a se valorizar mais de 20% no ano; na renda fixa privada, destaque foram as debêntures incentivadas

Investimentos como CRI/CRA, debêntures e outros reduziram a participação dos bancos nos empréstimos corporativos

Novos títulos têm vencimento fechado, sem a possibilidade de resgate antecipado