Um ano após privatização, ações da Cesp voltam ao radar de analistas e gestores

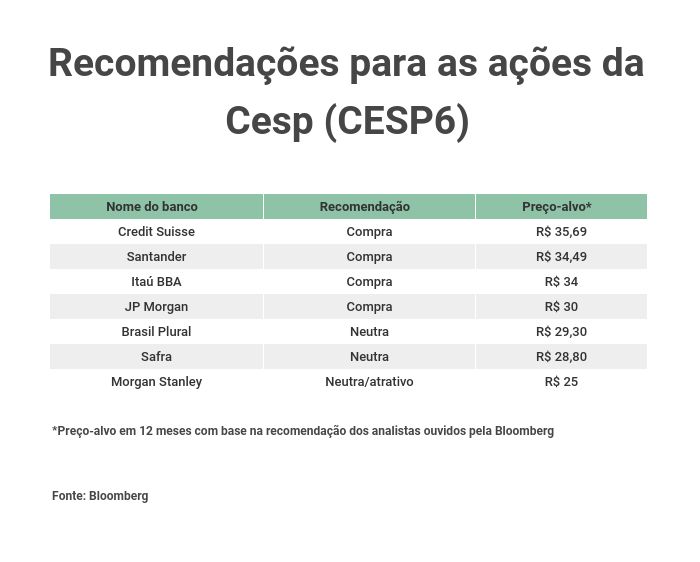

Instituições como Credit Suisse, Itaú BBA, Santander e JP Morgan estão entre as grandes casas que passaram a recomendar a compra dos papéis (CESP6) da antiga estatal paulista de energia

No meio de vários rostos ansiosos por saber onde estavam as principais apostas de grandes gestores no evento Forum Value Investing de que participei na última sexta-feira (1º) sobre estratégias de investimento em valor, uma das empresas escolhidas pelos especialistas me chamou a atenção.

Entre nomes conhecidos como Suzano, Vale, Localiza e JBS, despontou o da antiga estatal Companhia Energética de São Paulo (Cesp). Quem mencionou a ação foi Ralph Rosenberg, sócio-fundador da gestora Perfin Investimentos, que possui mais de R$ 12 bilhões sob gestão.

Otimista com a empresa – que é também uma das maiores posições de um dos fundos da casa –, Rosenberg diz que a companhia pode virar "a próxima Engie, tanto em termos de geração de caixa quanto no pagamento de dividendos". Atualmente, a Engie é a maior produtora privada de energia elétrica do país e conta com capacidade instalada própria em 61 usinas, o que corresponde a cerca de 6% da capacidade do país.

E ele não está sozinho. Um ano depois de ter sido privatizada, a Cesp passou de patinho feio a cisne e voltou a chamar a atenção de gestores e analistas. Entre as casas que estão de olho nela, há grandes instituições como Credit Suisse, Itaú BBA, Santander e J.P.Morgan, que vêm recomendando a compra dos papéis (CESP6) no último mês.

A alta de mais de 42% desde o começo de 2019 na bolsa e de mais de 59% em um ano são reflexos de uma série de mudanças internas na empresa, como a entrada de dois grandes players no controle da companhia, além do foco em resolver passivos adquiridos enquanto a empresa ainda era estatal.

Leia Também

História de reviravoltas

A história da Cesp é digna de reviravoltas ao estilo do filme "O Sexto Sentido". Foram nada menos que quatro tentativas frustradas de venda pelo governo paulista até a privatização no ano passado, realizada na gestão de Marcio França (PSB). O novo dono da geradora de energia é o consórcio formado pela Votorantim Energia e pelo fundo de pensão canadense CPPIB.

A mudança no comando trouxe novos ares e perspectivas mais positivas para a companhia. Quem diz isso é Marcelo Sandri, que também é sócio da Perfin Investimentos. Segundo ele, os dois controladores fazem parte de um dos grupos de maior renome em termos de ativos industriais, com grande experiência no assunto, e que chegaram com sede de realizar mudanças para tornar a empresa mais eficiente.

Entre os feitos dos novos controladores está a autorização da Câmara de Comercialização de Energia Elétrica e da Agência Nacional de Energia Elétrica (Aneel) para iniciar a comercialização de energia.

Na visão de Sandri, a autorização vai permitir à Cesp estruturar melhor os contratos de venda da energia que produz, o que vai ajudá-la a consolidar-se como veículo de crescimento no setor.

"Outro ponto é que a nova gestão está focada em resolver os passivos que ela possui da época em que ainda era uma estatal. Ao resolver isso, a expectativa é que ela utilize todo o potencial de geração de caixa para se diversificar adquirindo companhias e entrando em outros terrenos para além de hidrelétricas", afirma.

Atualmente, a companhia detém a concessão de três usinas hidrelétricas: Jaguari, Paraibuna e Porto Primavera, que entregam uma geração de 1.013 MW médios.

Reflexo nos números

Além da mudança no discurso da companhia, o impacto pode ser visto no balanço da empresa divulgado na última quarta-feira (30). Os números apontam que o novo controle, - que está prestes a completar um ano -, conseguiu mudar as perspectivas para o potencial de geração de caixa (Ebitda) durante o período, com um resultado mais consistente para o indicador.

Na ocasião, o potencial de geração de caixa ajustado ficou em R$ 235 milhões, valor que ficou bastante acima das expectativas dos analistas ouvidos pela Bloomberg e que esperavam que o indicador ficaria em R$ 176,4 milhões.

Outro ponto que chama a atenção nos números da companhia é a redução do endividamento. No terceiro trimestre deste ano, a relação entre a dívida líquida e o potencial de geração de caixa (Ebitda) caiu para 2,4 vezes, ante a relação de 4 vezes vista no segundo trimestre de 2019.

A melhora também pode ser vista no incremento na margem Ebitda ajustada da companhia, que passou de 6% para 57%, o que representa uma variação de 51 pontos percentuais.

No mesmo período, houve ainda queda de 41% nos custos e despesas operacionais ante o terceiro trimestre de 2018.

Ainda assim, a companhia registrou prejuízo líquido de R$ 8 milhões. Porém, o montante mostra uma evolução diante dos R$ 102 milhões de perda reportados um ano antes.

Dividendos extraordinários?

Mesmo precisando melhorar certos aspectos, as perspectivas de aumento do potencial de geração de caixa no longo prazo podem ter como reflexo o pagamento de maiores dividendos.

Com recomendação de compra para os papéis da companhia, os analistas do Itaú BBA se mostraram otimistas com a evolução do potencial de geração de caixa.

Em relatório enviado a clientes, eles afirmaram que, seguindo esse ritmo de geração de caixa, a relação entre a dívida líquida e o Ebitda pode ser de 0,5 vezes em 2021, o que abriria espaço para o pagamento de dividendos extraordinários.

Segundo eles, se tudo seguir conforme o esperado, a companhia pode oferecer um dividend yield (que seria o valor do dividendo pago por ação no período de análise dividido pelo preço da ação) de 24% em 2022.

Duas cartas na manga

Entre os grandes trunfos que a empresa possui para ajudar a ter mais caixa está a indenização pleiteada pela companhia junto à União por conta de investimentos não amortizados em concessões vencidas e devolvidas ao governo. A questão envolve especificamente a hidrelétrica Três Irmãos.

A disputa ainda está em andamento no tribunal de primeira instância, já que o governo federal alega que a Cesp teria o direito de receber cerca de R$ 1,7 bilhão desde junho de 2012.

Porém uma perícia apresentou avaliação indicando que a indenização total seria de R$ 4,7 bilhões desde junho de 2012.

Na visão dos analistas do Santander, a indenização total ficaria em torno de R$ 2,9 bilhões, levando em conta a indenização da usina, das eclusas e do canal, sem incluir o valor da terra de R$ 1,8 bilhão.

"O mercado está precificando o pior cenário para a resolução dessa disputa (R$1,7 bilhão) e, consequentemente, vemos a conclusão das deliberações do primeiro circuito como um potencial gatilho para o preço das ações", afirmam os especialistas do Santander.

E não é só isso que pode ajudar a companhia. A assinatura do novo contrato de concessão por mais 30 anos da hidrelétrica de Porto Primavera, principal ativo da empresa, também poderá trazer maior geração de caixa para que a companhia se consolide.

Processos judiciais e riscos

Mas a vida da companhia não será fácil. Ainda que as perspectivas futuras sejam mais positivas do que negativas, a Cesp coleciona algumas contingências bilionárias da época em que era estatal, com processos ainda em análise.

Segundo dados recentes da companhia, hoje restam R$ 11,6 bilhões em pendências, sendo que R$ 2,2 bilhões referentes a ações judiciais ou administrativas com um risco que a companhia considera de perda provável. Os dados são até setembro deste ano.

Além dos processos, há outros pontos de risco que merecem atenção. O primeiro seria a questão da seca. Marcelo Sandri, da Perfin, destaca que os fatores meteorológicos têm ajudado a empresa, mas que se houver períodos de escassez de chuva, a companhia poderia ser afetada.

Há ainda o fato de que a agenda regulatória do setor poderia atrapalhar a rentabilidade das companhias de energia elétrica. Mas para o sócio da Perfin, as iniciativas que correm hoje são muito benéficas para o setor.

Outros pontos de atenção seriam algumas iniciativas recentes do governo voltadas a reduzir o preço do gás natural e oferecer outros tipos de incentivos para energias alternativas.

"Se o governo começar a dar muitos incentivos para energias alternativas, isso poderia trazer maior competição para o mercado de energia, o que ajudaria a pressionar as tarifas", disse Sandri.

Quer ter um Porsche novinho? Pois então aperte os cintos: a Volkswagen quer fazer o IPO da montadora de carros esportivos

Abertura de capital da Porsche deve acontecer entre o fim de setembro e início de outubro; alguns investidores já demonstraram interesse no ativo

BTG Pactual tem a melhor carteira recomendada de ações em agosto e foi a única entre as grandes corretoras a bater o Ibovespa no mês

Indicações da corretora do banco tiveram alta de 7,20%, superando o avanço de 6,16% do Ibovespa; todas as demais carteiras do ranking tiveram retorno positivo, porém abaixo do índice

Small caps: 3R (RRRP), Locaweb (LWSA3), Vamos (VAMO3) e Burger King (BKBR3) — as opções de investimento do BTG para setembro

Banco fez três alterações em sua carteira de small caps em relação ao portfólio de agosto; veja quais são as 10 escolhidas para o mês

Passando o chapéu: IRB (IRBR3) acerta a venda da própria sede em meio a medidas para se reenquadrar

Às vésperas de conhecer o resultado de uma oferta primária por meio da qual pretende levantar R$ 1,2 bilhão, IRB se desfaz de prédio histórico

Chega de ‘só Petrobras’ (PETR4): fim do monopólio do gás natural beneficia ação que pode subir mais de 50% com a compra de ativos da estatal

Conheça a ação que, segundo analista e colunista do Seu Dinheiro, representa uma empresa com histórico de eficiência e futuro promissor; foram 1200% de alta na bolsa em quase 20 anos – e tudo indica que esse é só o começo de um futuro triunfal

Mais um banco se rende à Cielo (CIEL3) e passa a recomendar a compra da ação, mesmo após alta de quase 200% neste ano

Com potencial de alta de quase 30% estimado para os papéis, os analistas do Credit Suisse acreditam que você deveria incluir as ações da empresa de maquininhas no seu portfólio

IRB lança oferta primária restrita, mas limita operação a R$ 1,2 bilhão e antecipa possibilidade de um descontão; IRBR3 é a maior alta do Ibovespa hoje

Resseguradora busca reenquadramento da cobertura de provisões técnicas e de liquidez regulatória para continuar operando

Dividendos: Porto Seguro (PSSA3) anuncia quase R$ 400 milhões em JCP; Kepler Weber (KEPL3) também distribuirá proventos

Data de corte é a mesma em ambos os casos; veja quem tem direito a receber os proventos das empresas

Oi (OIBR3) confirma venda de operação fixa para subsidiária da Highline; transação pode alcançar R$ 1,7 bilhão

Proposta da NK 108, afiliada da Highline, foi a única válida no leilão realizado ontem; negócio envolve cerca de 8 mil torres da Oi

Depois de bons resultados nos setores de gás e energia, gigante de infraestrutura está conquistando espaço, também, na mineração – e promete assustar a Vale (VALE3)

Um crescimento mínimo de 50%: é isso que time de analistas espera para uma ação que custa, hoje, 20% a menos do que sua média histórica; saiba como aproveitar

Ibovespa interrompe sequência de 4 semanas em alta; veja as ações que mais caíram – e um setor que subiu em bloco

Ibovespa foi prejudicado por agenda fraca na semana, mas houve um setor que subiu em bloco; confira as maiores altas e baixas do período

Dá pra personalizar mais? Americanas (AMER3) fecha parceria com o Google em busca de mais eficiência e melhor experiência para clientes

Acordo entre a Americanas e o Google prevê hiperpersonalização da experiência do cliente e otimização de custos operacionais

Bed Bath & Beyond desaba mais de 40% em Wall Street — e o ‘culpado’ é um dos bilionários da GameStop; entenda

Ryan Cohen, presidente do conselho da GameStop, vendeu todas as suas ações na varejista de itens domésticos e embolsou US$ 60 milhões com o negócio

Unindo os jalecos: acionistas do Fleury (FLRY3) e Hermes Pardini (PARD3) aprovam a fusão entre as companhias

Os acionistas de Fleury (FLRY3) e Hermes Pardini (PARD3) deram aval para a junção dos negócios das companhias; veja os detalhes

JBS (JBSS3) é a ação de alimentos favorita do BofA, mas banco vê menor potencial de alta para o papel; ainda vale a pena comprar?

Analistas revisaram para baixo o preço-alvo do papel, para R$ 55, devido à expectativa de queda nas margens da carne bovina dos EUA, correspondente a 40% das vendas da empresa

Irani anuncia recompra de até 9,8 milhões de ações na B3; o que isso significa para o acionista de RANI3?

A empresa disse que quer maximizar a geração de valor para os seus investidores por meio da melhor administração da estrutura de capital

Vale (VALE3) perdeu o encanto? Itaú BBA corta recomendação de compra para neutro e reduz preço-alvo do papel

Queridinha dos analistas, Vale deve ser impactada por menor demanda da China, e retorno aos acionistas deve ficar mais limitado, acredita o banco

Soberania da (VALE3) ‘ameaçada’? Melhor ação de infraestrutura da Bolsa pode subir 50%, está entrando na mineração e sai ganhando com o fim do monopólio da Petrobras (PETR4) no setor de gás; entenda

Líder na América Latina, papel está barato, está com fortes investimentos na mineração e é um dos principais nomes do mercado de gás e do agronegócio no Brasil

Nubank (NU; NUBR33) chega a subir 20% após balanço, mas visão dos analistas é mista e inadimplência preocupa

Investidores gostaram de resultados operacionais, mas analistas seguem atentos ao crescimento da inadimplência; Itaú BBA acha que banco digital pode ter subestimado o risco do crédito pessoal

Briga do varejo: Qual é a melhor ação de atacadista para ter na carteira? A XP escolheu a dedo os papéis; confira

O forte resultado do Grupo Mateus (GMAT3) no 2T22 garantiu ao atacadista um convite para juntar-se ao Assaí (ASAI3) na lista de varejistas de alimentos favoritas dos analistas

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP