O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

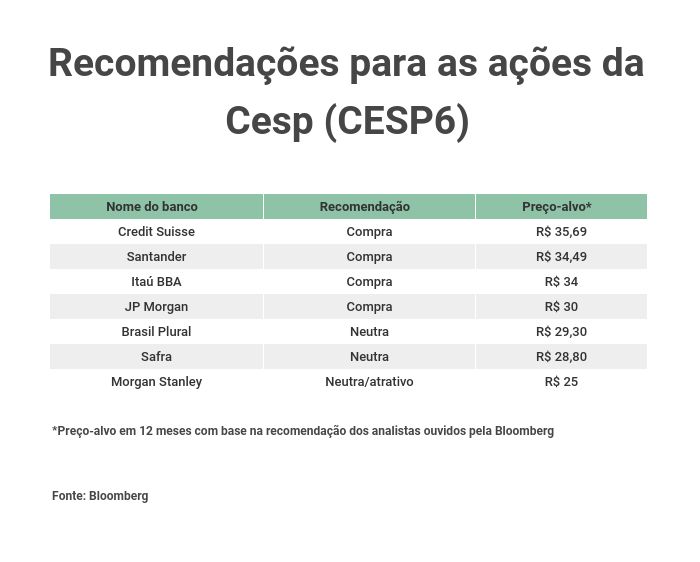

Instituições como Credit Suisse, Itaú BBA, Santander e JP Morgan estão entre as grandes casas que passaram a recomendar a compra dos papéis (CESP6) da antiga estatal paulista de energia

No meio de vários rostos ansiosos por saber onde estavam as principais apostas de grandes gestores no evento Forum Value Investing de que participei na última sexta-feira (1º) sobre estratégias de investimento em valor, uma das empresas escolhidas pelos especialistas me chamou a atenção.

Entre nomes conhecidos como Suzano, Vale, Localiza e JBS, despontou o da antiga estatal Companhia Energética de São Paulo (Cesp). Quem mencionou a ação foi Ralph Rosenberg, sócio-fundador da gestora Perfin Investimentos, que possui mais de R$ 12 bilhões sob gestão.

Otimista com a empresa – que é também uma das maiores posições de um dos fundos da casa –, Rosenberg diz que a companhia pode virar "a próxima Engie, tanto em termos de geração de caixa quanto no pagamento de dividendos". Atualmente, a Engie é a maior produtora privada de energia elétrica do país e conta com capacidade instalada própria em 61 usinas, o que corresponde a cerca de 6% da capacidade do país.

E ele não está sozinho. Um ano depois de ter sido privatizada, a Cesp passou de patinho feio a cisne e voltou a chamar a atenção de gestores e analistas. Entre as casas que estão de olho nela, há grandes instituições como Credit Suisse, Itaú BBA, Santander e J.P.Morgan, que vêm recomendando a compra dos papéis (CESP6) no último mês.

A alta de mais de 42% desde o começo de 2019 na bolsa e de mais de 59% em um ano são reflexos de uma série de mudanças internas na empresa, como a entrada de dois grandes players no controle da companhia, além do foco em resolver passivos adquiridos enquanto a empresa ainda era estatal.

Leia Também

A história da Cesp é digna de reviravoltas ao estilo do filme "O Sexto Sentido". Foram nada menos que quatro tentativas frustradas de venda pelo governo paulista até a privatização no ano passado, realizada na gestão de Marcio França (PSB). O novo dono da geradora de energia é o consórcio formado pela Votorantim Energia e pelo fundo de pensão canadense CPPIB.

A mudança no comando trouxe novos ares e perspectivas mais positivas para a companhia. Quem diz isso é Marcelo Sandri, que também é sócio da Perfin Investimentos. Segundo ele, os dois controladores fazem parte de um dos grupos de maior renome em termos de ativos industriais, com grande experiência no assunto, e que chegaram com sede de realizar mudanças para tornar a empresa mais eficiente.

Entre os feitos dos novos controladores está a autorização da Câmara de Comercialização de Energia Elétrica e da Agência Nacional de Energia Elétrica (Aneel) para iniciar a comercialização de energia.

Na visão de Sandri, a autorização vai permitir à Cesp estruturar melhor os contratos de venda da energia que produz, o que vai ajudá-la a consolidar-se como veículo de crescimento no setor.

"Outro ponto é que a nova gestão está focada em resolver os passivos que ela possui da época em que ainda era uma estatal. Ao resolver isso, a expectativa é que ela utilize todo o potencial de geração de caixa para se diversificar adquirindo companhias e entrando em outros terrenos para além de hidrelétricas", afirma.

Atualmente, a companhia detém a concessão de três usinas hidrelétricas: Jaguari, Paraibuna e Porto Primavera, que entregam uma geração de 1.013 MW médios.

Além da mudança no discurso da companhia, o impacto pode ser visto no balanço da empresa divulgado na última quarta-feira (30). Os números apontam que o novo controle, - que está prestes a completar um ano -, conseguiu mudar as perspectivas para o potencial de geração de caixa (Ebitda) durante o período, com um resultado mais consistente para o indicador.

Na ocasião, o potencial de geração de caixa ajustado ficou em R$ 235 milhões, valor que ficou bastante acima das expectativas dos analistas ouvidos pela Bloomberg e que esperavam que o indicador ficaria em R$ 176,4 milhões.

Outro ponto que chama a atenção nos números da companhia é a redução do endividamento. No terceiro trimestre deste ano, a relação entre a dívida líquida e o potencial de geração de caixa (Ebitda) caiu para 2,4 vezes, ante a relação de 4 vezes vista no segundo trimestre de 2019.

A melhora também pode ser vista no incremento na margem Ebitda ajustada da companhia, que passou de 6% para 57%, o que representa uma variação de 51 pontos percentuais.

No mesmo período, houve ainda queda de 41% nos custos e despesas operacionais ante o terceiro trimestre de 2018.

Ainda assim, a companhia registrou prejuízo líquido de R$ 8 milhões. Porém, o montante mostra uma evolução diante dos R$ 102 milhões de perda reportados um ano antes.

Mesmo precisando melhorar certos aspectos, as perspectivas de aumento do potencial de geração de caixa no longo prazo podem ter como reflexo o pagamento de maiores dividendos.

Com recomendação de compra para os papéis da companhia, os analistas do Itaú BBA se mostraram otimistas com a evolução do potencial de geração de caixa.

Em relatório enviado a clientes, eles afirmaram que, seguindo esse ritmo de geração de caixa, a relação entre a dívida líquida e o Ebitda pode ser de 0,5 vezes em 2021, o que abriria espaço para o pagamento de dividendos extraordinários.

Segundo eles, se tudo seguir conforme o esperado, a companhia pode oferecer um dividend yield (que seria o valor do dividendo pago por ação no período de análise dividido pelo preço da ação) de 24% em 2022.

Entre os grandes trunfos que a empresa possui para ajudar a ter mais caixa está a indenização pleiteada pela companhia junto à União por conta de investimentos não amortizados em concessões vencidas e devolvidas ao governo. A questão envolve especificamente a hidrelétrica Três Irmãos.

A disputa ainda está em andamento no tribunal de primeira instância, já que o governo federal alega que a Cesp teria o direito de receber cerca de R$ 1,7 bilhão desde junho de 2012.

Porém uma perícia apresentou avaliação indicando que a indenização total seria de R$ 4,7 bilhões desde junho de 2012.

Na visão dos analistas do Santander, a indenização total ficaria em torno de R$ 2,9 bilhões, levando em conta a indenização da usina, das eclusas e do canal, sem incluir o valor da terra de R$ 1,8 bilhão.

"O mercado está precificando o pior cenário para a resolução dessa disputa (R$1,7 bilhão) e, consequentemente, vemos a conclusão das deliberações do primeiro circuito como um potencial gatilho para o preço das ações", afirmam os especialistas do Santander.

E não é só isso que pode ajudar a companhia. A assinatura do novo contrato de concessão por mais 30 anos da hidrelétrica de Porto Primavera, principal ativo da empresa, também poderá trazer maior geração de caixa para que a companhia se consolide.

Mas a vida da companhia não será fácil. Ainda que as perspectivas futuras sejam mais positivas do que negativas, a Cesp coleciona algumas contingências bilionárias da época em que era estatal, com processos ainda em análise.

Segundo dados recentes da companhia, hoje restam R$ 11,6 bilhões em pendências, sendo que R$ 2,2 bilhões referentes a ações judiciais ou administrativas com um risco que a companhia considera de perda provável. Os dados são até setembro deste ano.

Além dos processos, há outros pontos de risco que merecem atenção. O primeiro seria a questão da seca. Marcelo Sandri, da Perfin, destaca que os fatores meteorológicos têm ajudado a empresa, mas que se houver períodos de escassez de chuva, a companhia poderia ser afetada.

Há ainda o fato de que a agenda regulatória do setor poderia atrapalhar a rentabilidade das companhias de energia elétrica. Mas para o sócio da Perfin, as iniciativas que correm hoje são muito benéficas para o setor.

Outros pontos de atenção seriam algumas iniciativas recentes do governo voltadas a reduzir o preço do gás natural e oferecer outros tipos de incentivos para energias alternativas.

"Se o governo começar a dar muitos incentivos para energias alternativas, isso poderia trazer maior competição para o mercado de energia, o que ajudaria a pressionar as tarifas", disse Sandri.

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras

A agência de classificação de risco não descarta novos rebaixamentos para a Cosan (CSAN3) e a ação liderou as quedas do Ibovespa nesta sexta (27)

Apesar da queda de 2,7% após o balanço do 4º trimestre de 2025, analistas recomendam compra para as ações da Axia (AXIA3)

Em até 60 dias, a Bradsaúde pode estrear na B3 — mas antes precisa passar por assembleias decisivas, concluir a reorganização societária e obter o aval da ANS e da CVM

Retomada das ofertas ainda enfrenta incertezas, diz Vinicius Carmona ao Money Times; entenda o que falta para o caminho abrir de vez

O novo preço-alvo para a empresa de saneamento tem uma projeção de queda de 41,95% no valor da ação em relação ao último fechamento

Mudança afeta ações, opções e contratos futuros de índice após o fim do horário de verão no exterior

Analistas afirmam que a Aura Minerals é uma ‘oportunidade dourada’ graças à exposição ao ouro, ao crescimento acelerado e forte geração de caixa

Em painel no BTG Summit, especialistas falam sobre o crescimento dos ETFs no Brasil e as diferenças desses ativos para os demais investimentos

No médio prazo, o principal índice da bolsa pode buscar os 250 mil pontos, patamar correspondente ao topo de alta de longo prazo

Analistas dizem quais são as expectativas para o balanço de cada um dos frigoríficos com os efeitos do mercado chinês, ciclo do frango e estoques

Investimentos para defender liderança pressionam margens e derrubam as ações na Nasdaq, mas bancos veem estratégia acertada e mantêm recomendação de compra, com potencial de alta relevante

A plataforma registrou lucro líquido de US$ 559 milhões, abaixo das expectativas do mercado e 12,5% menor do que o mesmo período de 2024. No entanto, frete gratis impulsionou vendas no Brasil, diante das preocupações do mercado, mas fantasma não foi embora

Empresa de eletrodomésticos tem planos de recapitalização que chegam a US$ 800 milhões, mas não foram bem aceitos pelo mercado