O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Esse ativo andou meio em descrédito, mas agora há fatores macro e micro favoráveis a sua valorização. Saiba mais

No segundo semestre de 2016 eu fiz o que o foi o meu primeiro grande “call” de fundos imobiliários: havia encontrado um bom veículo para surfar a inevitável retomada do mercado.

O Bc Fund (BRCR11) foi durante um bom tempo um dos maiores expoentes do mercado de FIIs: tinha uma carteira bem diversificada, liquidez muito acima da média e um histórico bastante positivo.

Em 2015, a coisa começou a desandar – depois de soltar comunicado informando intenção de participar na OPA (oferta pública de ações) da BR Properties (BRPR3), a gestão caiu em descrédito. Até a CVM entrou na brincadeira, exigindo que a opinião dos cotistas fosse levada e consideração.

Como era de se esperar, os cotistas foram contra e a transação não saiu do papel, mas o estrago ficou e até hoje o fundo tem filme mais queimado do que ministro do STF.

A situação operacional não ajudou, com aumento significativo da vacância em dois ativos bastante representativos, já que o Cenesp (na cidade de São Paulo) perdeu diversos locatários e o Torre Almirante (no centro do Rio de Janeiro) foi totalmente desocupado pela Petrobras no início de 2017.

No meio do caminho, uma troca de gestão e de postura, com direito a criação de um comitê independente de cotistas e uma transação com a Brookfield (private equity canadense com amplo histórico no setor) que movimentou mais de R$ 2 bilhões em ativos.

Leia Também

A troca com a canadense deu uma reciclada no portfólio, reduziu a exposição ao Rio de Janeiro, aumentou a ocupação média e ainda gerou a possibilidade de emissão de cerca de R$ 14 em proventos extraordinários aos cotistas (R$ 10,57 já pagos em março deste ano).

Mas, infelizmente, a nova equipe acabou por dar voz ao coro dos detratores – há algumas semanas, o gestor convocou assembleia para deliberar uma nova emissão de cotas. A primeira proposta envolvia um preço por cota de R$ 84, cerca de 10% abaixo do preço (então) de tela e absurdos 24% abaixo do valor patrimonial das cotas.

A gritaria não foi pequena e, antes mesmo de entrar em votação, a matéria foi retirada da pauta. Convocaram nova sessão, na qual foi aprovada uma emissão, a sexta do fundo, a R$ 92 por cota. O valor ainda é 17% inferior ao valor patrimonial das cotas, mas ao menos está em linha com o valor de mercado, que tomou um tombo depois da convocação para a primeira assembleia.

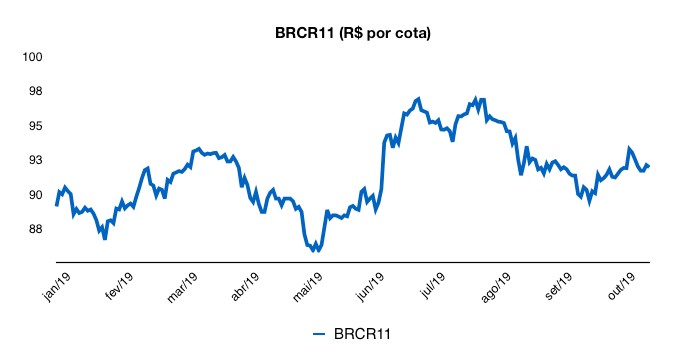

Fontes: Seu Dinheiro e Bloomberg

No frigir dos ovos (é uma expressão bem melhor do que “no fim do dia”, diga-se), o que temos é que o fundo está correndo atrás de R$ 300 milhões para pagar a segunda parcela do Edifício Senado, no centro do Rio de Janeiro (que está 100% ocupado pela Petrobras), obrigação contraída quando da transação com a Brookfield.

Parte da oferta também será destinada para finalizar a compra de “alguns andares” da Torre Sucupira, que fica no Parque da Cidade, um empreendimento gigantesco na região do Morumbi (São Paulo).

Além da escorregada no preço inicial da oferta, o gestor também não se ajudou ao dar pouquíssimas informações a respeito da aquisição dos imóveis na Torre Sucupira, o que vai de encontro com a proposta de maior transparência do fundo.

Mesmo assim, ainda me parece fazer sentido entrar no fundo e antes de me xingar, peço que dê uma olhada nos dados que apresentarei mais à frente – o Bc Fund está barato e pode trazer um belo retorno se você tiver um pouco de paciência e puder “deixar de lado” os deslizes recentes do gestor.

O BC Fund é um dos maiores fundos do mercado, com mais de 70 mil cotistas, 19,2 milhões de cotas e um patrimônio que excede os R$ 2 bilhões. O fundo está em funcionamento desde dezembro de 2010 e apresenta um portfólio com 11 imóveis, distribuídos em São Paulo e Rio de Janeiro.

Atualmente, a vacância do portfólio está em torno de 15%, sobretudo pela vacância no Cenesp (34%) e no Brazilian Financial Center (25%). No total, são cerca de 177 mil metros quadrados de ABL (área bruta locável), sendo 68% na cidade de São Paulo e o restante na capital fluminense.

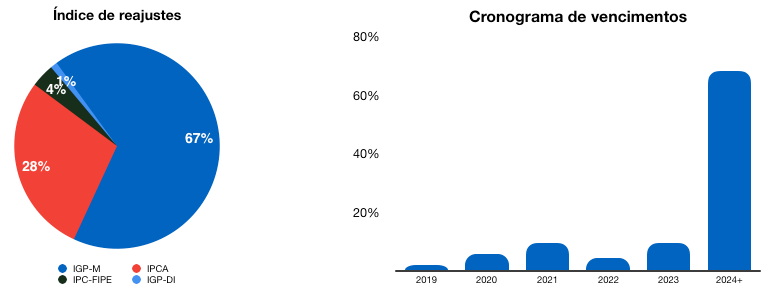

São 59 locatários, o que reduz o risco de crédito e até mesmo de vacância e tem uma distribuição interessante de vencimento dos contratos, bem distribuída ao longo dos próximos anos. Além disso, todos os contratos são reajustados por algum índice de preços, sobretudo IGP-M (67%) e IPCA (28%), o que deixa os proventos praticamente blindados contra um eventual avanço da inflação.

Fontes: Seu Dinheiro e BTG Pactual

O fundo é gerido pelo BTG Pactual, uma das casas mais tradicionais no mercado de fundos imobiliários – são R$ 13,7 bilhões em FIIs, o que os deixa na liderança do mercado local.

Não gostamos muito da exposição à Petrobras (Edifício Senado), que está em processo de readequação de quadro e enxugamento das operações. O próprio Bc Fund já sofreu quando da desocupação do Torre Almirante, que não faz mais parte da carteira do fundo, e não seria nenhuma surpresa se a estatal reduzisse o espaço ocupado no empreendimento.

Além do bom momento macro – como já falei algumas vezes por aqui, a minha expectativa é de uma retomada da economia, com forte potencial de valorização de ativos de risco, o fundo vive um momento micro particularmente interessante.

Em junho deste ano, o Cenesp firmou contrato de locação com o Banco do Brasil para uma área de 18,2 mil metros quadrados. Apesar de o gestor não passar muitos dados sobre os termos do contrato, nossas estimativas apontam para um aumento de cerca de R$ 0,04 na distribuição mensal de proventos quando do término da carência do contrato. Esse impacto deve passar a ser sentido a partir de meados do ano que vem.

Além disso, o Edifício Senado tem um contrato de locação anual, firmado com a Petrobras, com valor em torno de R$ 30 milhões, equivalente a cerca de R$ 1,6 por cota, que devem ser distribuídos somente no começo de 2020.

O aumento da distribuição, por si só, já teria potencial para causar um movimento positivo nas cotas do fundo. Porém, também esperamos que, com o aquecimento do mercado, o fundo consiga reduzir significativamente a vacância do Brazilizan Financial Center (BFC), prédio localizado na região da Paulista, que já roda com taxas de ocupação bem mais saudáveis.

Finalmente, passada a oferta, que deve se encerrar nas próximas semanas (o prazo oficial não foi divulgado) o preço da cota deve destravar, uma vez que está “ancorada” no preço de emissão (R$ 92).

Em termos de valuation, montei um fluxo de caixa descontado, que é menos confiável do que obscurantismo, mas é um método que dá um bom “cheiro” de quanto um ativo financeiro pode valer.

Assumi captação de R$ 300 milhões, nos quais R$ 150 milhões vão para pagamento do Senado e R$ 150 milhões para a compra do Sucupira, a um cap rate (relação entre o aluguel e o valor de compra) de 7%.

Também não assumi nenhum crescimento nos valores dos aluguéis (muito conservador) e vacância técnica (de longo prazo) de 5% para todos os empreendimentos, à exceção do Cenesp, que fica com 15% a partir de agosto de 2024 (é um empreendimento bem mais complicado, em uma região pouco atrativa).

A taxa de desconto utilizada foi de 4,94%, real e líquida de impostos – um prêmio de 250 basis points sobre nossa taxa livre de risco e o cap rate de saída, que simula a venda dos imóveis daqui a 20 anos, ficou em 7%.

Sob essas premissas, o preço justo para o fundo é de R$ 114,31 por cota, 24% acima do preço de tela (R$ 92).

Oras, se o momento é positivo e o preço das cotas está abaixo do que consideramos justo, a única coisa a se fazer é comprar, certo? Sim, claro! Nossa sugestão por aqui é de compra das cotas que, assim como ações, são negociadas em Bolsa – só entrar no seu homebroker e colocar ordem de compra de “BRCR11”.

Por se tratar de investimento em renda variável, as cotas do Bc Fund estão sujeitas às flutuações do mercado (risco sistêmico) e, portanto, podem apresentar movimentações significativas em momentos de maior aversão ao risco. Além disso, enxergamos alguns contratempos específicos para o papel:

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras

A agência de classificação de risco não descarta novos rebaixamentos para a Cosan (CSAN3) e a ação liderou as quedas do Ibovespa nesta sexta (27)

Apesar da queda de 2,7% após o balanço do 4º trimestre de 2025, analistas recomendam compra para as ações da Axia (AXIA3)

Em até 60 dias, a Bradsaúde pode estrear na B3 — mas antes precisa passar por assembleias decisivas, concluir a reorganização societária e obter o aval da ANS e da CVM

Retomada das ofertas ainda enfrenta incertezas, diz Vinicius Carmona ao Money Times; entenda o que falta para o caminho abrir de vez

O novo preço-alvo para a empresa de saneamento tem uma projeção de queda de 41,95% no valor da ação em relação ao último fechamento

Mudança afeta ações, opções e contratos futuros de índice após o fim do horário de verão no exterior

Analistas afirmam que a Aura Minerals é uma ‘oportunidade dourada’ graças à exposição ao ouro, ao crescimento acelerado e forte geração de caixa

Em painel no BTG Summit, especialistas falam sobre o crescimento dos ETFs no Brasil e as diferenças desses ativos para os demais investimentos

No médio prazo, o principal índice da bolsa pode buscar os 250 mil pontos, patamar correspondente ao topo de alta de longo prazo

Analistas dizem quais são as expectativas para o balanço de cada um dos frigoríficos com os efeitos do mercado chinês, ciclo do frango e estoques

Investimentos para defender liderança pressionam margens e derrubam as ações na Nasdaq, mas bancos veem estratégia acertada e mantêm recomendação de compra, com potencial de alta relevante

A plataforma registrou lucro líquido de US$ 559 milhões, abaixo das expectativas do mercado e 12,5% menor do que o mesmo período de 2024. No entanto, frete gratis impulsionou vendas no Brasil, diante das preocupações do mercado, mas fantasma não foi embora

Empresa de eletrodomésticos tem planos de recapitalização que chegam a US$ 800 milhões, mas não foram bem aceitos pelo mercado

Relatório do BTG mostra a mudança na percepção dos gestores sobre o Ibovespa de novembro para fevereiro

Medida anunciada por Donald Trump havia provocado forte queda na véspera, mas ações de tecnologia e melhora do humor externo sustentam os mercados

Gestor explica o que derrubou as ações da fintech após o IPO na Nasdaq, e o banco Citi diz se é hora de se posicionar nos papéis

Segundo fontes, os papéis da provedora de internet caíram forte na bolsa nesta segunda-feira (23) por sinais de que a venda para a Claro pode não sair; confira o que está barrando a transação