O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Fundos de ações tiveram o melhor desempenho do ano até agora; fundos que investem em títulos públicos de longo prazo também têm se saído bem

Os fundos de ações são os grandes campeões de rentabilidade em 2019. E dentro dessa categoria mais ampla, destaca-se um tipo de fundo de investimento que tem sido especialmente lucrativo até agora: os fundos de small caps.

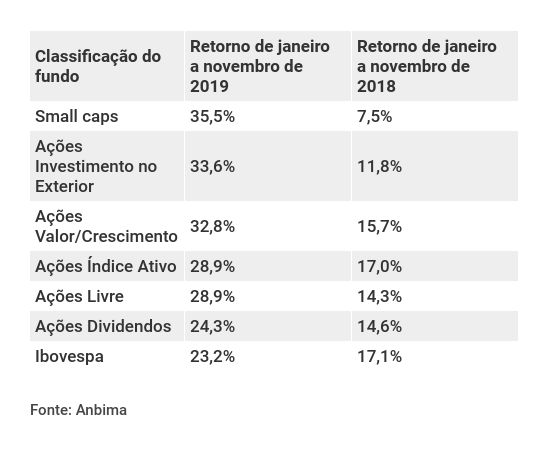

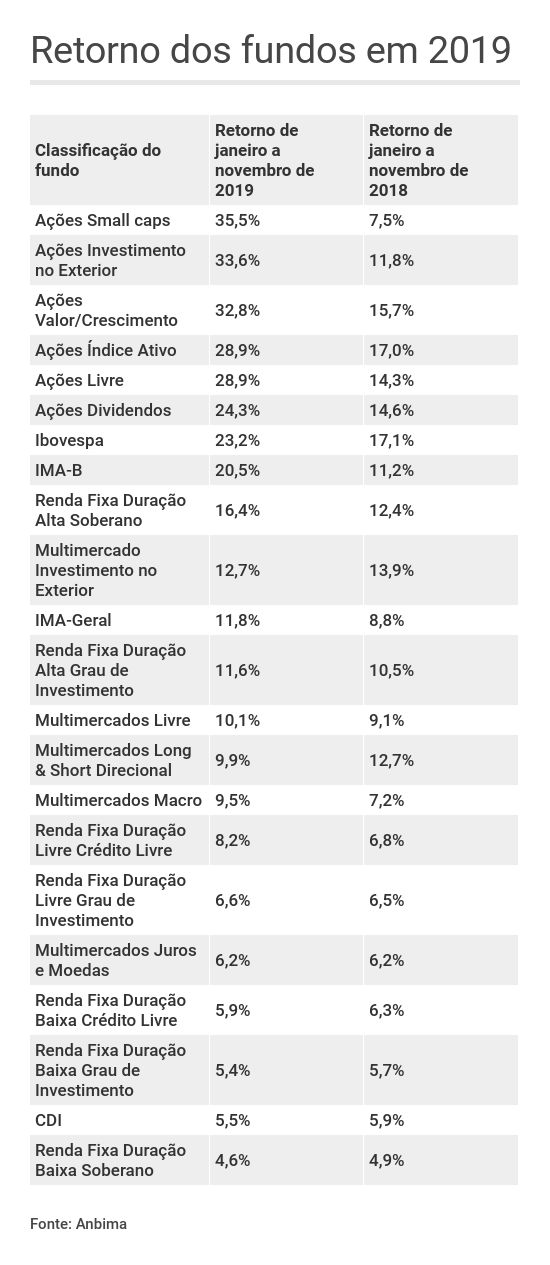

Os fundos de small caps renderam 35,5% de janeiro a novembro deste ano, ante um Ibovespa de 23,2% no mesmo período. Small caps são as empresas de baixo valor de mercado, que podem ter grande potencial de crescimento e ações de baixa liquidez e alta volatilidade.

Essas ações são, portanto, mais sensíveis às condições de mercado que afetam as empresas. Seus preços costumam apanhar mais quando as perspectivas de mercado são ruins, mas também podem dar grandes porradas quando as perspectivas são boas.

Mas outras categorias de fundos de ações também entregaram rendimentos formidáveis neste ano. Os fundos que podem investir no exterior renderam 33,6%. Já os fundos de valor/crescimento, que investem em empresas que podem estar negociadas muito abaixo de seu valor justo ou que têm grandes perspectivas de crescimento, renderam, em conjunto, 32,8% neste ano.

Finalmente, os fundos mais ativos de ações - tanto os que investem apenas em ações do Ibovespa (Ações Índice Ativo) quanto aqueles que aplicam em quaisquer ações (Ações Livre) - renderam 28,9%. E os de ações que pagam bons dividendos apresentaram retorno de 24,3% até o fim de novembro.

Como você pode ver pela tabela, os desempenhos dos fundos de ações foram bem superiores aos retornos do mesmo período de 2018 - e olha que ano passado já foi bom para a bolsa. E o ano ainda nem terminou.

Leia Também

Depois dos fundos de ações, os fundos de renda fixa classificados como Duração Alta Soberano foram os mais rentáveis do ano, com retorno de 16,4%. Esses fundos investem apenas em títulos públicos de longo prazo, que geralmente são prefixados ou, sobretudo, títulos atrelados à inflação, as famosas NTN-B. Eles são comumente chamados de fundos de inflação ou fundos IMA-B.

A valorização se deve à forte alta que esses títulos de longo prazo vêm apresentando neste ano, em função das quedas nos juros futuros. Tem papel pagando mais de 50% entre janeiro e novembro.

O retorno dos fundos Duração Alta Soberano, entretanto, está inferior ao IMA-B, índice de renda fixa que replica o desempenho de uma carteira de NTN-B de diferentes prazos. O índice teve alta de 20,5% no ano. Porém, o IMA-Geral, que replica uma cesta de títulos públicos de diferentes perfis e prazos, teve alta de apenas 11,8%.

Entre os multimercados, os desempenhos das diferentes categorias estiveram em linha com o desempenho do ano passado. Vale frisar ainda que, com exceção dos fundos de renda fixa mais conservadores, todos os tipos de fundos superaram o CDI no ano até agora.

Os dados foram divulgados nesta quinta-feira (5) pela Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais (Anbima) junto com informações sobre a captação da indústria de fundos e emissões no mercado de capitais entre janeiro e novembro de 2019.

Segundo a entidade, os fundos de investimento captaram R$ 228,1 bilhões no período, frente a uma captação de apenas R$ 69,1 bilhões no mesmo período do ano passado, uma alta de 230%. O patrimônio líquido dos fundos subiu 15,3%, de R$ 4,6 trilhões em dezembro de 2018 para R$ 5,4 trilhões em novembro deste ano.

As classes de fundos campeãs de captação no ano ate agora foram ações (entrada de R$ 67,5 bilhões) e multimercados (R$ 57,4 bilhões). Houve uma captação de R$ 59,7 bilhões em fundos de Direitos Creditórios (FIDC), mas muito impactada por um FIDC específico. Já os fundos de renda fixa tiveram captação líquida negativa de R$ 3,9 bilhões.

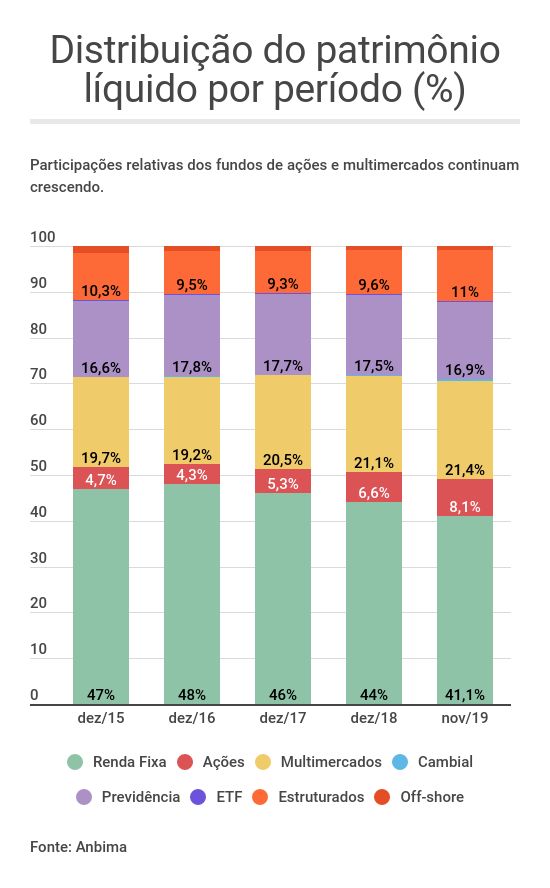

Com a queda dos juros, fica nítida a migração do investidor da renda fixa para outras classes de ativos ao longo do tempo. Em dezembro de 2016, 48% do patrimônio líquido dos fundos estava em renda fixa. Esse percentual vem caindo desde então, até atingir 41,1% em novembro de 2019.

Já o patrimônio alocado em ações e multimercados vem crescendo. Em novembro de 2019, os fundos de ações representavam 8,1% do patrimônio líquido dos fundos, e os multimercados, 21,4%, maiores percentuais por categoria desde 2015.

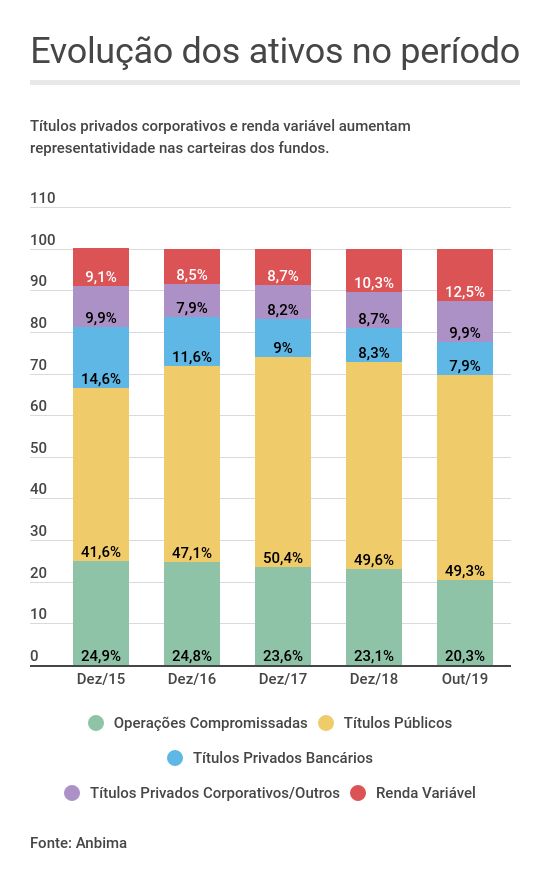

Tal migração também ficou evidente na carteira dos fundos. A participação de ativos mais conservadores, como operações compromissadas e títulos de renda fixa emitidos por bancos vem caindo, enquanto que a de ações vem subindo.

De dezembro de 2018 para outubro de 2019, a participação de renda variável na carteira dos fundos subiu 35,8%, enquanto a de CDB/RDB e DPGE, títulos conservadores emitidos por instituições financeiras, caiu 21,6% e 9,1%, respectivamente. Destaque ainda para o crescimento da participação de debêntures, títulos emitidos por empresas: alta de 40,8% no período.

A participação de títulos públicos tem se mantido mais ou menos estável, mas lembre-se de que muitos fundos andaram ganhando dinheiro com valorização dos títulos mais longos com a queda nos juros.

Na carta de fevereiro, o fundo de Stuhlberger avalia o conflito no Oriente Médio e diz quais as peças do tabuleiro foram mexidas — o lendário investidor deu tchau para o euro

Segundo analistas, os preços da commodity só vão se acomodar se ficar claro para o mercado quanto tempo o conflito no Oriente Médio vai durar

Enquanto o Oriente Médio ferve, o UBS vê o Brasil como um dos emergentes menos expostos ao conflito

Embora o risco político da Petrobras afete a inclinação dos investidores brasileiros em investir na ação, os estrangeiros são mais otimistas com a ação

Resultado do quarto trimestre mostra avanço nas operações de incorporação, mas perdas da Resia continuam pressionando o balanço e preocupando analistas

Alta da commodity chegou a superar 25% durante a madrugada, empurrou investidores para ativos de proteção e reacendeu temores de inflação e juros altos — inclusive no Brasil

A possibilidade de reabertura da janela de IPOs atrai empresas dispostas a abrir o capital, mas movimento nessa direção ainda é tímido

Com o início do horário de verão nos Estados Unidos e na Europa, a bolsa brasileira encurta o tempo de negociação para manter a sincronia com os mercados globais

Escalada da guerra no Oriente Médio e disparada do petróleo marcaram a semana na bolsa brasileira; veja as ações com maiores altas e quedas

A fabricante de aeronaves registrou resultados abaixo do esperado pelo mercado e ações reagem em queda: o que aconteceu com a Embraer?

Veja quais são os fundos imobiliários favoritos dos analistas neste mês e como posicionar sua carteira de FIIs agora

Mesmo com juros altos e volatilidade global, analistas veem um grupo seleto de empresas capaz de atravessar a turbulência e se valorizar na bolsa neste ano

Ao Seu Dinheiro, analistas da Empiricus Research recomendaram seus investimentos preferidos para março, entre ações, fundos imobiliários e criptoativos

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras