Uber quer chegar na bolsa americana valendo US$ 120 bilhões

Passo é um marco para uma das principais empresas do Vale do Silício, que pretende entrar na Bolsa de Valores em 2019

A Uber entregou documentos para protocolar sua oferta inicial de ações (IPO, na sigla em inglês), segundo o "Broadcast" do Estadão desta terça-feira, 11.

O passo é um marco para uma das principais empresas do Vale do Silício, que pretende entrar na Bolsa de Valores em 2019.

Segundo reportagem do Wall Street Journal, que ouviu bancos de investimento ligados à operação, o Uber quer chegar à Bolsa avaliado em US$ 120 bilhões. O valor supera de forma considerável os US$ 76 bilhões da mais recente avaliação da empresa, feita quando o Uber vendeu parte de suas ações para a montadora japonesa Toyota, por US$ 500 milhões.

De acordo com o jornal, há indícios de que o Uber poderá abrir seu capital logo no primeiro semestre, antecipando o prazo esperado por especialistas. O presidente executivo do Uber, Dara Khosrowshahi, disse anteriormente projetar que a empresa estreasse na Bolsa no segundo semestre de 2019.

Corrida de unicórnios

A pressa do Uber faz parte de um movimento generalizado dos chamados “unicórnios” - as startups de capital privado avaliadas em mais de US$ 1 bilhão - para antecipar a chegada à Bolsa. Segundo o The New York Times, trata-se de uma reação a um volátil mercado de ações e à perspectiva de uma desaceleração econômica no ano que vem.

Uma das fontes da reportagem do Wall Street Journal afirmou que o Uber apelidou o planejamento de seu IPO de “Projeto Liberdade” - o nome é provavelmente uma referência aos funcionários e investidores que há anos esperam para vender suas participações na empresa.

Leia Também

Segundo a agência de notícias Reuters, a abertura de capital do Uber deve ser a mais bem avaliada entre uma série de IPOs de empresas do Vale do Silício esperadas para 2019 - entre elas, estão o serviço de aluguéis Airbnb, a plataforma de mensagens corporativas Slack e o aplicativo de transporte Lyft.

MRV (MRVE3) admite chances de IPO para subsidiária norte-americana que levantou lucro da construtora no quarto trimestre

A AHS, que foi responsável por mais da metade do lucro líquido da MRV entre outubro e dezembro do ano passado, pode ganhar novos sócios em breve

Empresas estão fugindo de entrar na bolsa: sem IPOs até agora, o ano pode ser grande fiasco para os mercados — e guerra na Ucrânia está na lista de culpados por isso

Tensões no leste europeu elevam projeções de inflação e juros, tornando o ambiente impróprio para aberturas de capital na bolsa (IPOs).

CSN desiste de IPO de CSN Cimentos e engorda lista de empresas que abriram mão de ofertar ações neste ano

Subsidiária da siderúrgica é a 14ª empresa a desistir de IPO na B3 em 2022

Depois de IPO frustrado, Madero apresenta melhorias no balanço, mas dívida bruta de mais de R$ 1 bilhão ainda preocupa

Empresa conseguiu recompor parte de suas margens operacionais e reduzir sua alavancagem, mas tamanho e prazo da dívida ainda deixam a desejar

Depois do Madero é a vez da Bluefit; entenda o que levou 13 empresas a desistirem de seus IPOs em janeiro

De acordo com especialistas, três grandes fatores explicam o fenômeno: a inflação em alta, o aperto na taxa básica de juros brasileira, e a proximidade das eleições

Um ano depois de se tornar unicórnio brasileiro, Creditas recebe aporte de US$ 260 milhões e dá mais um passo em direção ao IPO

Com a sexta rodada de investimentos, a fintech atingiu uma avaliação de mercado de US$ 4,8 bilhões

Madero e ISH Tech cancelam planos de IPO, elevando para 12 número de desistências na B3 neste ano; veja o que atrapalha as ofertas

E esse número pode crescer ainda mais, pois a Corsan também deve adiar sua oferta em breve. Por enquanto, restam 20 candidatas à estreia na B3

WDC Livetech da Bahia (LVTC3) fará oferta para destravar negociações com ações para o pequeno investidor

Os papéis da WDC estrearam na B3 em julho do ano passado em oferta de ações restrita a investidores profissionais

TC (TRAD3) está no grupo de empresas que não deveria ter feito IPO, diz Guilherme Aché, da Squadra

Guilherme Aché falou sobre o TC quando foi questionado sobre o relatório publicado pela casa de análise Empiricus — do mesmo grupo do Seu Dinheiro — que recomendou a venda de ações TRAD3

Covid-19 volta a ameaçar planos de IPOs nos EUA

Ofertas públicas são adiadas por conta da variante Ômicron da covid-19

Relembre os principais eventos que fizeram você ganhar e perder dinheiro em 2021

Se você chorou ou sorriu em 2021, o importante é que, como sempre, não faltaram emoções durante o ano. E isso inclui os seus investimentos.

Na bolsa, não há mal que sempre dure nem bem que nunca se acabe

Se o desempenho ruim da Bolsa em 2021 não nos ajudou a ficar mais ricos, nos ensinou sobre a extrapolação das condições atuais para o futuro

A lista do Papai Noel para o mercado financeiro e outros destaques da semana

Enquanto as principais bolsas do mundo ganharam um presente do Papai Noel, o mercado brasileiro ficou sem a visita do bom velhinho

Na Orizon (ORVR3), créditos de carbono e aterros sanitários modernos transformam o lixo em luxo — ou lucro

A Orizon (ORVR3) sobe mais de 10% desde o IPO; créditos de carbono, biogás e aquisições de novos aterros são os trunfos para 2022

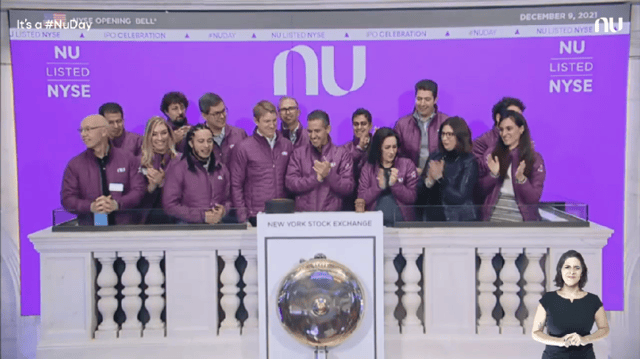

Desanimou? Ações do Nubank caem mais de 10% e são negociadas abaixo do preço do IPO há 3 semanas

O Nubank também lançou BDRs, na B3, com o símbolo NUBR3, que registram quedas de 5,36% nesta segunda, cotados a R$ 8,49

Eneva (ENEV3) compra a Focus (POWE3) por R$ 960 milhões, de olho na energia solar

A transação entre Eneva (ENEV3) e Focus (POWE3) envolve parcelas em dinheiro e em ações; parques de energia solar são o destaque da compra

Depois de um início meteórico, Nubank despenca em Nova York

O desenho da oferta contribui para isso. O IPO do Nubank não teve lock up para a maioria dos investidores

Nubank termina semana valendo US$ 54,6 bilhões; no Brasil, seu valor de mercado só perde de Vale e Petrobras

Fintech estreou na quinta valendo US$ 41 bilhões, já como banco mais valioso da América Latina e terceira empresa mais valiosa do Brasil, mas alta das ações em apenas dois dias já fez este número saltar em mais de US$ 10 bi

Cartão roxo em Wall Street: Nubank (NU) fecha em alta de 14,8% na estreia em Nova York

Executivos do Nubank tocaram o sino de início do pregão da NYSE; com o salto da abertura, o banco do cartão roxo chegou a valer US$ 55 bilhões

IPO do Nubank sai no topo da faixa indicativa, a US$ 9 por ação; banco ultrapassa Itaú (ITUB4) e é a instituição financeira mais valiosa da América Latina

Com isso, os BDRs, que serão negociados por aqui a partir da próxima quinta-feira (09), saem valendo R$ 8,38

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP