Estrangeiro voltou, mas sem muito entusiasmo

Depois de dois meses de saques, não residente retomou a compra de dívida pública

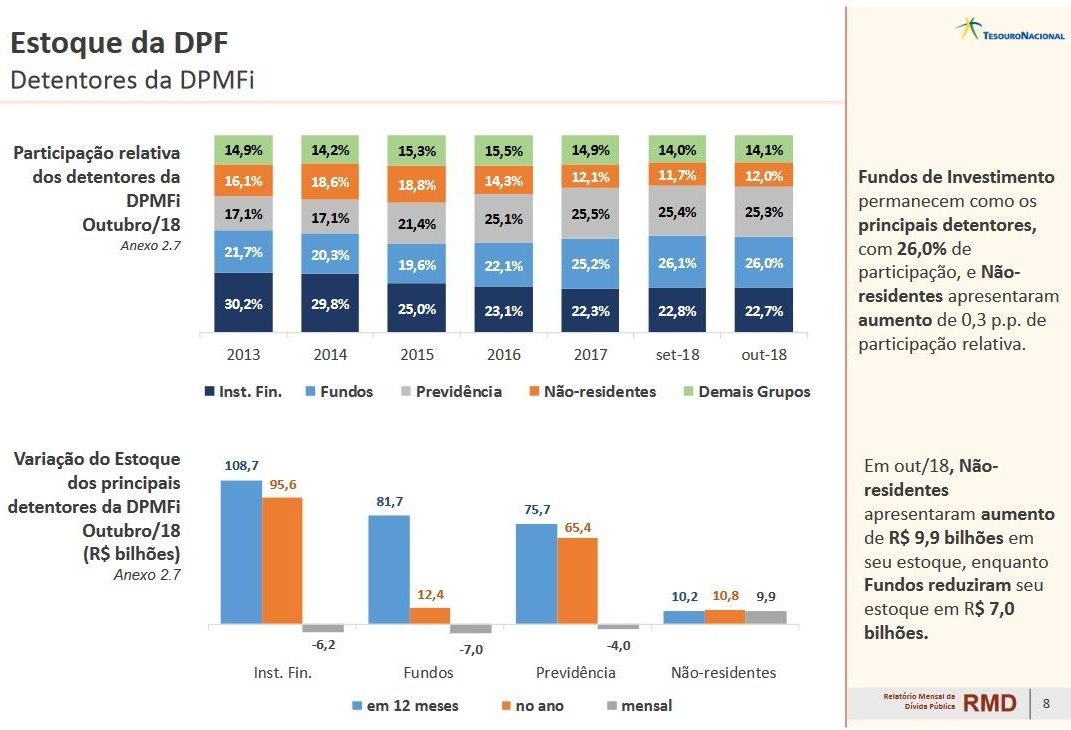

O investidor estrangeiro foi comprador líquido de dívida pública brasileira no mês de outubro, algo que não acontecia desde julho. No entanto, o montante foi tímido, na casa dos R$ 10 bilhões, ante uma saída de quase R$ 30 bilhões nos últimos dois meses.

Com essa compra, a fatia do não residente na dívida pública subiu de 11,7% para 12%, ou o equivalente a R$ 433 bilhões. O percentual, no entanto, segue oscilando entre os menores desde 2011.

Segundo o coordenador-geral de Operações da Dívida Pública, Luis Felipe Vital, o mês de outubro foi de aversão a risco para mercados emergentes, mas o Brasil se destacou por uma performance melhor que a apresentada pelos seus pares.

“Aqui houve redução das incertezas eleitorais e isso provocou redução das taxas longas”, disse Vital.

Segundo Vital, é natural que haja fluxo de não residente para o país quando há redução na percepção de risco.

Leia Também

Olhando o comportamento dos demais detentores, todas as principais categorias reduziram participação. Os fundos de investimento de 26,14%, para 25,99%, ou R$ 941 bilhões. As instituições de previdência diminuíram de 25,35%, para 25,29%, ou R$ 916 bilhões. E as instituições financeiras reduziram a fatia de 22,79%, para 22,66%, o que equivale a R$ 820 bilhões.

Na passagem de setembro para outubro a dívida pública mobiliária federal interna caiu 0,17%, para R$ 3,622 trilhões. A dívida pública total, que inclui a parcela externa, cedeu 0,44%, a R$ 3,763 trilhões. Pela meta do Plano Anual de Financiamento (PAF), a dívida deve encerrar 2018 oscilando entre R$ 3,78 trilhões e R$ 3,98 trilhões.

Ganhos no Tesouro Direto

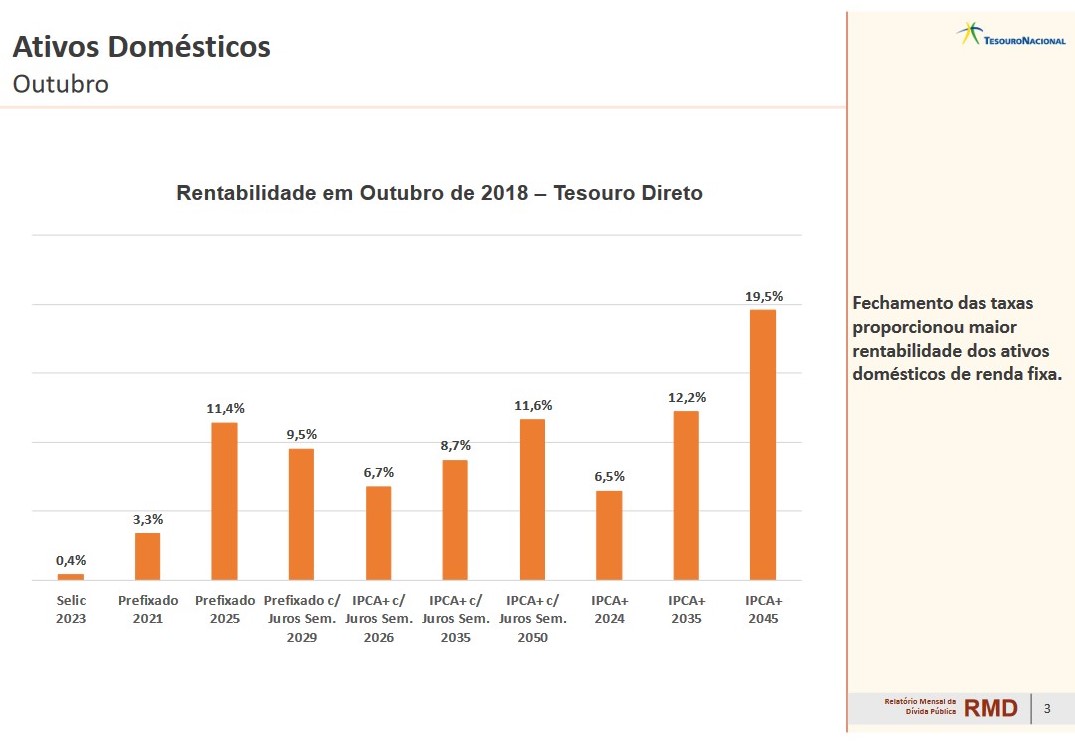

A melhora na percepção de risco dos investidores resultou em uma queda de 150 pontos-base na curva de juros, movimento muito forte segundo Vital. E esse fechamento da curva proporcionou forte rentabilidade nos títulos do Tesouro Direto, com a maioria dos ativos apresentando rentabilidade superior a 10%. Papéis mais longo chegaram a ter retornos próximos de 20%.

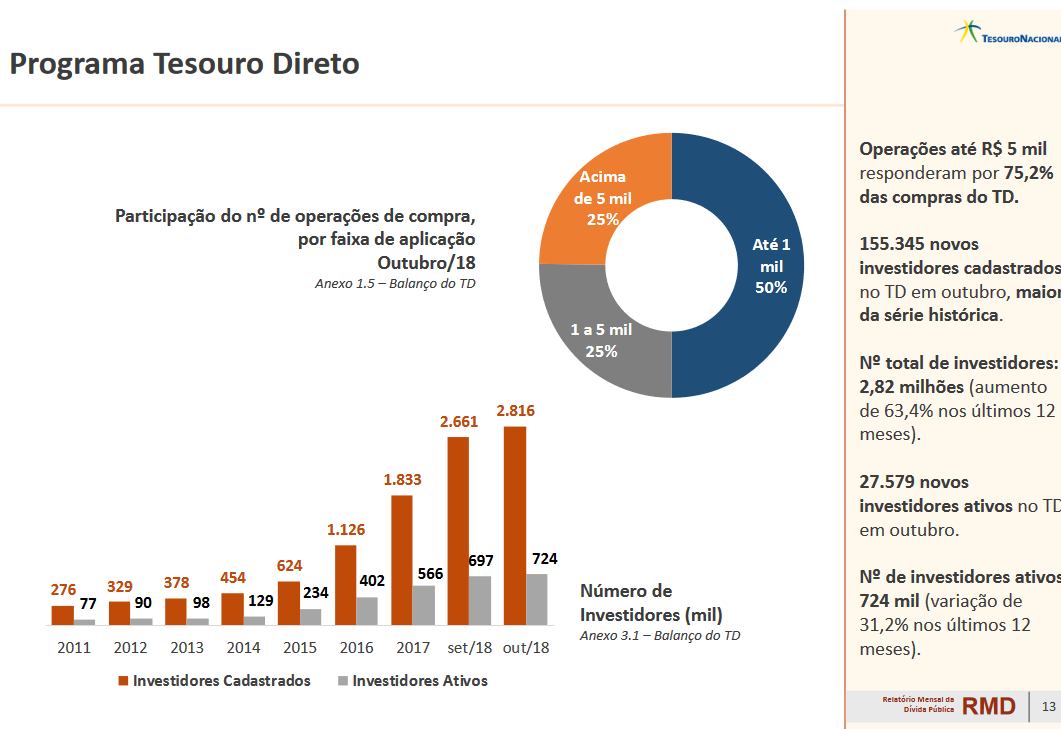

Ainda no Tesouro Direto, Vital destacou as compras de até R$ 5 mil, que responderam por 75,2% do total, mostrando a popularização do programa entre pequenos investidores.

Estratégia

Agora em novembro, diz Vital, o cenário para emergentes ainda mostra que várias incertezas persistem e reduzem a atratividade.

“Mas de forma geral, no mercado doméstico, não estamos sendo afetados por isso, tanto que a curva de juros tem queda marginalmente”, diz Vital.

Com esse quadro, o Tesouro tem conseguido manter a sua estratégia de emitir prefixados e reduzir a emissão de ativos com taxas flutuantes. Segundo Vital, o Tesouro respeita as condições de mercado.

Outro ponto destaco por Vital é a queda nas taxas dos títulos prefixados. A NTN-F como vencimento em 2019, por exemplo, caiu de 11,79% no fim de setembro para 10,54% no fim de outubro. E na semana passada, a taxa já tinha caído a 9,99%.

“Os prefixados estão abaixo de 10%, algo que não víamos desde abril/maio deste ano”, disse Vital.

Emissão externa

Questionado sobre a possibilidade de o Tesouro fazer operação no mercado internacional, Vital explicou que a principal condição é a existência de um mercado bastante favorável para emissão.

O Tesouro faz emissões de caráter qualitativo, ou seja, para ajudar a dar referência de preços ao setor privado nas suas eventuais emissões.

“No cenário emergente, de forma geral, não vemos melhora compatível com uma emissão qualitativa”, disse Vital.

Composição

Dentro da dívida interna, os papéis com taxa flutuante, notadamente as LFTs, indexadas à Selic, ganharam participação, saindo de 35,5% para 36,27%. Já os ativos prefixados, como as LTNs, recuaram de 35% para 33,48%. Os papéis indexados aos índices de preços subiram marginalmente, de 29% para 29,42% no mês passado.

Carregando a montanha

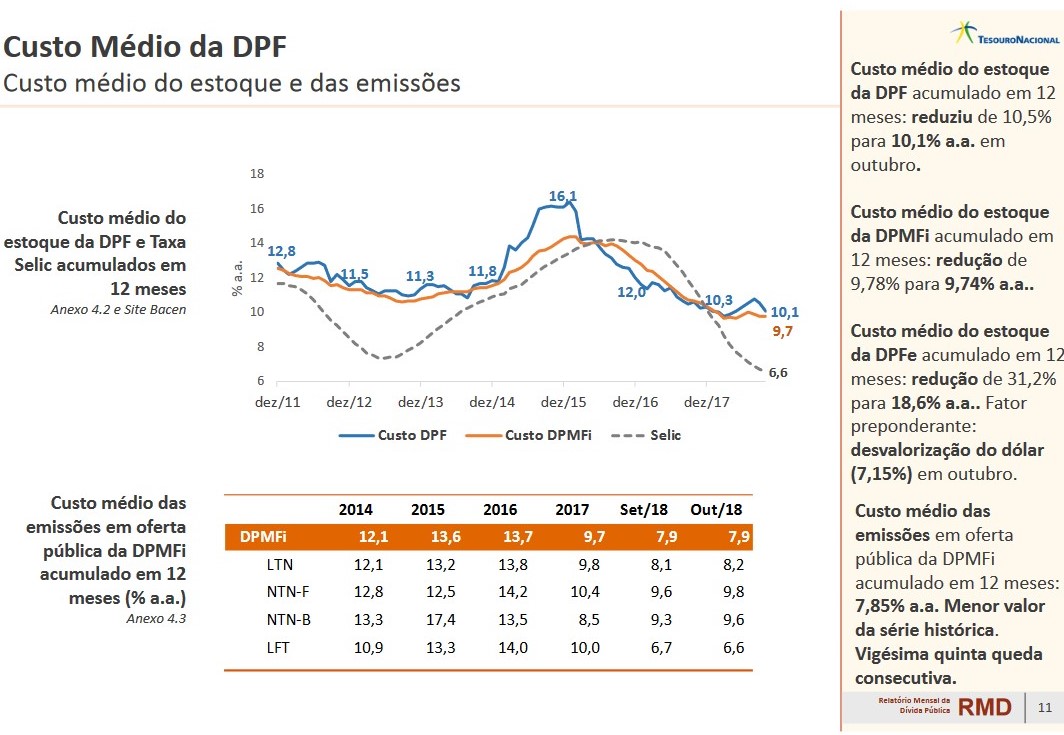

O Tesouro também atualiza mensalmente o custo de carregar esses trilhões de dívida. O custo médio acumulado em 12 meses foi de 9,74% em outubro recuando de 9,78% em setembro.

A inflação é um dos principais indexadores da dívida pública, assim como a taxa Selic. Então, quanto maior a inflação e maior o juro, mais “cara” a dívida brasileira. Para dar uma ideia, o custo da dívida chegou a ultrapassar 16% no fim de 2015 e começo de 2016. Aqui as taxas de juros reais também importam.

O custo médio de emissão em mercado caiu pelo 25º mês consecutivo e marcou 7,85% no mês passado, menor valor da série histórica iniciada em 2010. O custo de emitir uma NTN-B fechou o mês em 9,6%, acima dos 9,3% de setembro. Mas esse custo já chegou a passar dos 17% no fim de 2015. Já o custo de emissão de uma LFT caiu de 6,67% para 6,56%.

Teto de gastos pode sofrer golpe com parcelamento de dívidas públicas

Em comunicado, o IFI afirma que o benefício de adiar o pagamento de parte das dívidas judiciais previstas para 2022 pode abalar a credibilidade do país

Bolsonaro, sobre auxílio: nossa capacidade de endividamento está no limite

Além de justificar as decisões sobre os valores do programa social, presidente criticou Lula e descartou intervenção sobre os preços da carne

Selic maior pode elevar dívida do Brasil em R$ 100 bilhões

Tesouro pode optar por mudanças na estratégia de emissões de papéis para suavizar o impacto nos próximos meses, diz economista

Déficit do setor público chega a R$ 11,7 bi e dívida chega a 90% do PIB, diz BC

Dados como dívida pública, dívida líquida, déficit e juros também foram divulgados pelo Banco Central

“Se o presidente não confiar em meu trabalho, sou demissível em 30 segundos”, diz Guedes

O ministro iniciou a gravação dizendo que, “aparentemente”, é um “desastre em comunicação”: “Vim para a política sem querer, nunca pensei em política”

Mercado espera Selic subindo e inflação alta ainda para este ano

Conforme divulgado no Boletim Focus nesta segunda-feira (8), a expectativa de crescimento do PIB caiu em relação à semana passada, enquanto o IPCA teve alta para o mesmo período

Setor público tem o maior déficit primário para novembro desde 2016, diz BC

O resultado primário reflete a diferença entre receitas e despesas do setor público, antes do pagamento da dívida pública

Dívida pública cresce 3,22% em novembro e vai a R$ 4,788 trilhões

Tesouro divulgou o relatório da Dívida Pública Federal, que mostra aumento da participação dos títulos prefixados na composição da dívida brasileira

Dívida bruta do governo geral fica em 90,7% do PIB em outubro, diz BC

Dados divulgados nesta segunda-feira, 30, pelo Banco Central mostram que a Dívida Bruta do Governo Geral fechou outubro aos R$ 6,575 trilhões, o que representa 90,7% do Produto Interno Bruto (PIB). O porcentual, divulgado nesta segunda pelo Banco Central, é maior que os 90,5% de setembro. No melhor momento da série, em dezembro de 2013, […]

Dívida Pública Federal sobe 2,47% em outubro e chega a R$ 4,6 trilhões

Instituições financeiras foram as principais detentoras da Dívida Pública Federal interna, com 28,1% de participação no estoque

Para economistas, ideia de Guedes de vender reservas é “truque contábil”

Ideia do ministro de usar a venda de reservas cambiais como um dos instrumentos para reduzir a dívida pública não foi bem recebida pelo mercado

Dívida bruta do governo deverá encerrar o ano em 96% do PIB

Endividamento cresceu 20,2 pontos por causa de pandemia.

FMI vê País com a pior dívida entre emergentes

Situação fiscal ruim do Brasil só é superada por países menores, como Angola, Líbia e Omã

Setor público tem déficit primário de R$ 81 bilhões em julho, diz BC

Déficit primário consolidado do mês passado ficou dentro do intervalo das estimativas de analistas do mercado financeiro

Socorro do BC ao Tesouro é sinal de que títulos públicos estão mais arriscados?

Com caixa no limite mínimo de segurança, o Tesouro precisou recorrer a recursos do Banco Central para honrar suas dívidas a vencer. Mau sinal para o investidor? É para sair vendendo os títulos? Entenda o que esse acontecimento significa para os seus investimentos.

Lucro do BC pode reduzir em quase 10% dívida pública

Ministério da Economia já sinalizou que quer os recursos e o BC, por sua vez, que o ano de 2020 é “especial” e, por isso, uma transferência seria justificável

Tesouro regulamenta securitização de dívidas garantidas pela União

A Secretaria do Tesouro Nacional publicou no Diário Oficial da União (DOU) os requisitos que Estados, Distrito Federal e municípios devem atender para a reestruturação de dívidas garantidas pela União para fins de securitização

Conta da pandemia chega a R$ 700 bilhões

Segundo levantamento do Estadão, pandemia deve custar isso só em 2020, o equivalente a quase 10% do PIB e a R$ 3,3 mil para cada brasileiro. Quantia seria suficiente para pagar o Bolsa Família por 21 anos

Dívida pública federal cresce 3,27% e fecha junho em R$ 4,389 tri, diz Tesouro

A DPF inclui a dívida interna e externa. A Dívida Pública Mobiliária Federal interna (DPMFi) subiu 2,93% em junho fechou o mês em R$ 4,150 trilhões.

Dívida pública federal cresce 2,17% e atinge R$ 4,250 trilhões em maio, diz Tesouro

Os dados foram divulgados nesta quarta-feira, 24, pelo Tesouro Nacional. Em abril, o estoque estava em R$ 4,160 trilhões

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP