Estrangeiro volta a reduzir posição na dívida pública brasileira

Não residente vende quase R$ 30 bilhões em dois meses e participação é a menor desde dezembro de 2011

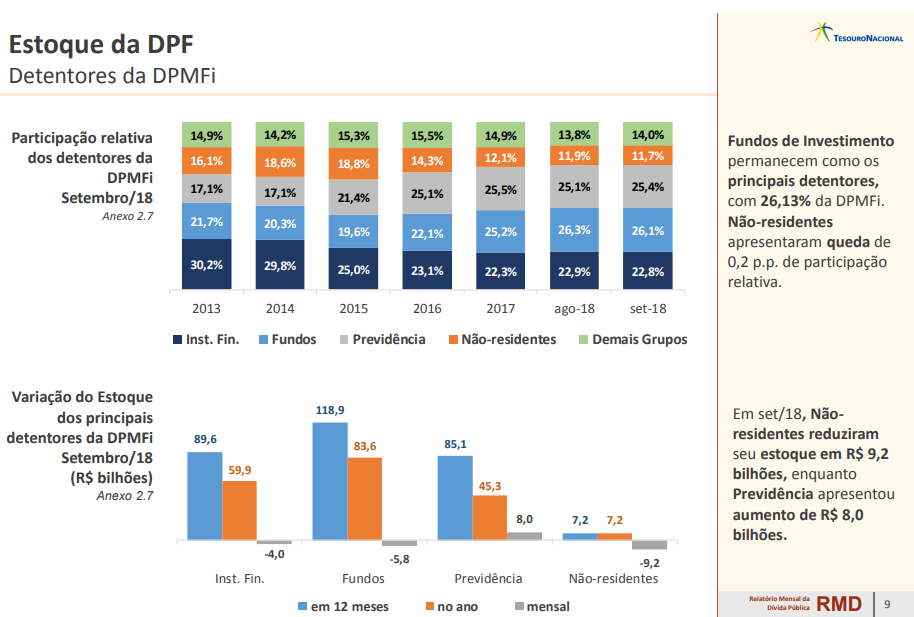

Mesmo com uma melhora externa e menor incerteza local, o investidor estrangeiro voltou a diminuir sua posição na dúvida pública brasileira. Depois de um saque histórico de R$ 20 bilhões em agosto, outros R$ 9,2 bilhões foram retirados no mês passado.

Com esse saque de quase R$ 30 bilhões em dois meses, a participação percentual na dívida pública mobiliária interna (DMPFi) caiu a 11,67%, menor desde dezembro de 2011 (11,3%). O estoque do estrangeiro é de R$ 423,53 bilhões. No ano, o saldo ainda é positivo em magros R$ 7,2 bilhões.

A parcela do não residente oscilou ao redor dos 20% durante boa parte de 2014 e começo de 2015. Mas a perda do grau do investimento em setembro daquele ano mudou a relação do estrangeiro com a dívida brasileira.

O coordenador-geral de Operações da Dívida Pública, Luis Felipe Vital, avalia que essa saída de estrangeiro, em setembro, mostra uma evolução favorável, pois foi inferior à registrada em agosto.

"Com a melhora das condições de mercado, locais e externas, esse fluxo deve se reverter”, acredita.

Ter estrangeiros comprando nossa dívida tem suas vantagens e desvantagem. A presença do gringo ajuda a diversificar a base de financiadores e estimula o alongamento do perfil, pois esses investidores têm preferência por ativos com maior prazo de vencimento. Atualmente quase 29% da participação está em papéis entre três a cinco anos e outros 28% acima de cinco anos.

Leia Também

Por outro lado, uma participação muito alta é desvantajosa, principalmente, em momentos de maior incerteza. Quando ocorrem episódios de elevada instabilidade local ou externa, os estragos causados por uma fuga de recursos estrangeiros pressionando taxas de juros e de câmbio é maior.

Os principais detentores da dívida interna brasileira são os fundos de investimento, com 26,14%, ou R$ 948 bilhões, do estoque de R$ 3,628 trilhões. Seguidos pelas instituições de previdência, com 25,35%, e dos bancos com 22,8%.

Tesouro Direto

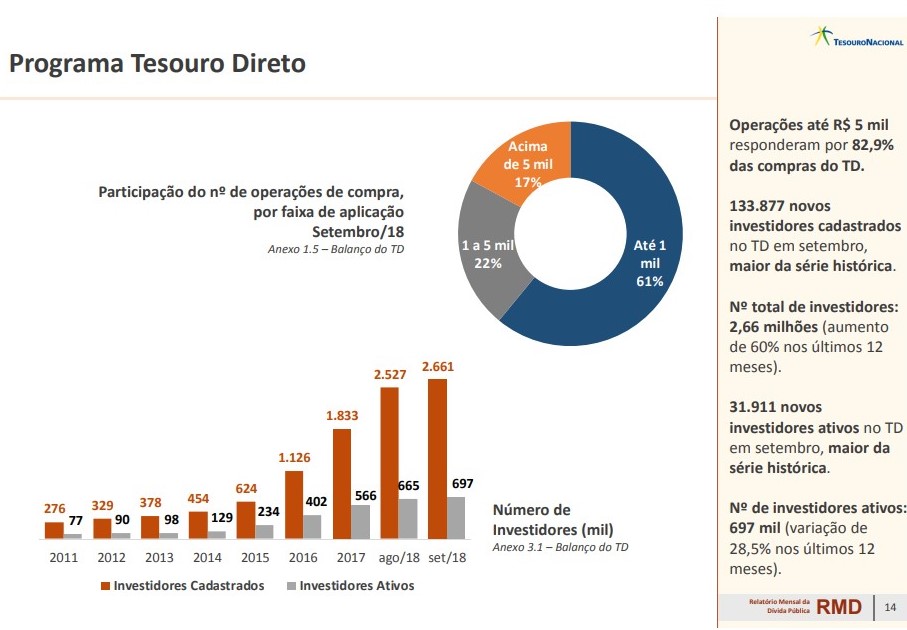

O programa de compra e venda de títulos pela internet voltou a bater recordes em setembro, com destaque para os 133.877 novos cadastrados, sendo 31.911 novos investidores ativos, que são aqueles com alguma operação.

Diversos fatores explicam esse desempenho, como o esforço de popularização do programa e o aumento das taxas de juros nos meses recentes. Mas Vital destacou, também, a redução de custos para operação.

Ele lembrou que apenas algumas corretoras tinham taxa zero para operar Tesouro Direto. Agora, diversos bancos, incluindo os cinco maiores, estão com taxa zero. Das cerca de 60 instituições habilitadas a operar dentro do programa, 36 estão com custo zero.

Estratégia para a dívida

Ao longo de setembro as condições no mercado local foram apresentando melhora, o que resultou em queda na estrutura a termo da taxa de juros. A taxa média de colocação de LTN de 48 meses, por exemplo, abriu o mês em 11,32% e foi recuando até marcar 10,62% no fim do mês.

Com isso, explica Vital, o Tesouro voltou a ampliar a venda de títulos prefixados e de prazo mais dilatado. Estratégia que se mantém agora em outubro.

Segundo Vital, com a evolução favorável das condições de mercado, o Tesouro volta a mirar 100% de rolagem da dívida até o fim do ano. Nos últimos três meses ocorreram resgates líquidos da dívida.

Emissão externa

Questionado sobre a possibilidade de o Tesouro fazer emissões no mercado internacional, Vital explicou que as atuações têm caráter qualitativo e que mesmo com um cenário local melhor, agora em outubro o quadro externo voltou a mostrar piora.

“Se tiver melhora o Tesouro poderia voltar a considerar emissão externa”, disse.

Quando o Tesouro faz esse tipo de operação não é por necessidade de financiamento, mas sim para dar referência de preço para os emissores privados domésticos planejarem suas operações, por isso que o caráter é “qualitativo”.

Carregando a montanha

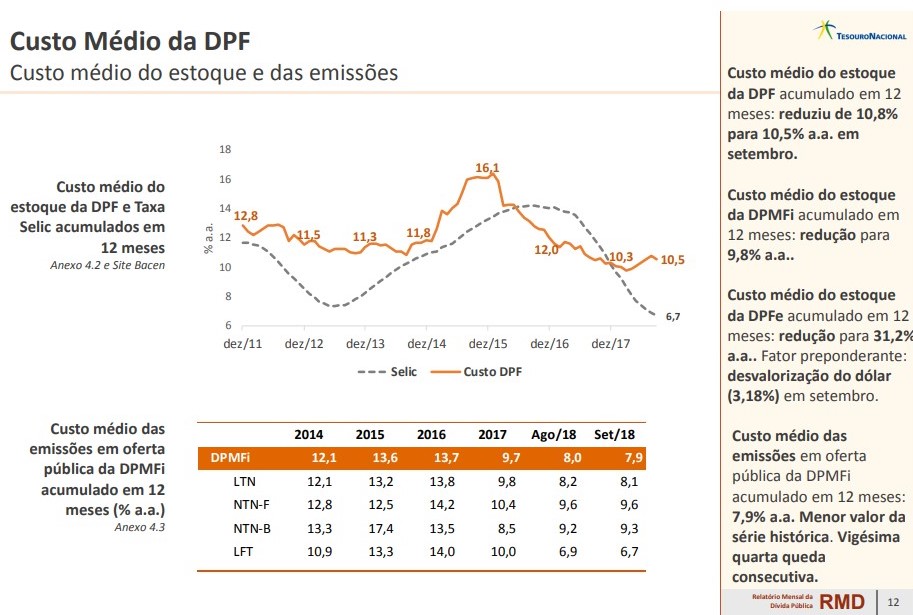

O Tesouro também atualiza mensalmente o custo de carregar esses trilhões de dívida. O custo médio acumulado em 12 meses foi de 9,78% em setembro recuando de 9,88% em agosto.

A inflação é um dos principais indexadores da dívida pública, assim como a taxa Selic. Então, quanto maior a inflação e maior o juro, mais “cara” a dívida brasileira. Para dar uma ideia, o custo da dívida chegou a ultrapassar 16% no fim de 2015 e começo de 2016. Aqui as taxas de juros reais também importam.

O custo médio de emissão em mercado caiu pelo 24º mês consecutivo e marcou 7,91% no mês passado, menor valor da série histórica iniciada em 2010. O custo de emitir uma NTN-B fechou o mês em 9,3%, depois de passar dos 17% no fim de 2015.

Teto de gastos pode sofrer golpe com parcelamento de dívidas públicas

Em comunicado, o IFI afirma que o benefício de adiar o pagamento de parte das dívidas judiciais previstas para 2022 pode abalar a credibilidade do país

Bolsonaro, sobre auxílio: nossa capacidade de endividamento está no limite

Além de justificar as decisões sobre os valores do programa social, presidente criticou Lula e descartou intervenção sobre os preços da carne

Selic maior pode elevar dívida do Brasil em R$ 100 bilhões

Tesouro pode optar por mudanças na estratégia de emissões de papéis para suavizar o impacto nos próximos meses, diz economista

Déficit do setor público chega a R$ 11,7 bi e dívida chega a 90% do PIB, diz BC

Dados como dívida pública, dívida líquida, déficit e juros também foram divulgados pelo Banco Central

“Se o presidente não confiar em meu trabalho, sou demissível em 30 segundos”, diz Guedes

O ministro iniciou a gravação dizendo que, “aparentemente”, é um “desastre em comunicação”: “Vim para a política sem querer, nunca pensei em política”

Mercado espera Selic subindo e inflação alta ainda para este ano

Conforme divulgado no Boletim Focus nesta segunda-feira (8), a expectativa de crescimento do PIB caiu em relação à semana passada, enquanto o IPCA teve alta para o mesmo período

Setor público tem o maior déficit primário para novembro desde 2016, diz BC

O resultado primário reflete a diferença entre receitas e despesas do setor público, antes do pagamento da dívida pública

Dívida pública cresce 3,22% em novembro e vai a R$ 4,788 trilhões

Tesouro divulgou o relatório da Dívida Pública Federal, que mostra aumento da participação dos títulos prefixados na composição da dívida brasileira

Dívida bruta do governo geral fica em 90,7% do PIB em outubro, diz BC

Dados divulgados nesta segunda-feira, 30, pelo Banco Central mostram que a Dívida Bruta do Governo Geral fechou outubro aos R$ 6,575 trilhões, o que representa 90,7% do Produto Interno Bruto (PIB). O porcentual, divulgado nesta segunda pelo Banco Central, é maior que os 90,5% de setembro. No melhor momento da série, em dezembro de 2013, […]

Dívida Pública Federal sobe 2,47% em outubro e chega a R$ 4,6 trilhões

Instituições financeiras foram as principais detentoras da Dívida Pública Federal interna, com 28,1% de participação no estoque

Para economistas, ideia de Guedes de vender reservas é “truque contábil”

Ideia do ministro de usar a venda de reservas cambiais como um dos instrumentos para reduzir a dívida pública não foi bem recebida pelo mercado

Dívida bruta do governo deverá encerrar o ano em 96% do PIB

Endividamento cresceu 20,2 pontos por causa de pandemia.

FMI vê País com a pior dívida entre emergentes

Situação fiscal ruim do Brasil só é superada por países menores, como Angola, Líbia e Omã

Setor público tem déficit primário de R$ 81 bilhões em julho, diz BC

Déficit primário consolidado do mês passado ficou dentro do intervalo das estimativas de analistas do mercado financeiro

Socorro do BC ao Tesouro é sinal de que títulos públicos estão mais arriscados?

Com caixa no limite mínimo de segurança, o Tesouro precisou recorrer a recursos do Banco Central para honrar suas dívidas a vencer. Mau sinal para o investidor? É para sair vendendo os títulos? Entenda o que esse acontecimento significa para os seus investimentos.

Lucro do BC pode reduzir em quase 10% dívida pública

Ministério da Economia já sinalizou que quer os recursos e o BC, por sua vez, que o ano de 2020 é “especial” e, por isso, uma transferência seria justificável

Tesouro regulamenta securitização de dívidas garantidas pela União

A Secretaria do Tesouro Nacional publicou no Diário Oficial da União (DOU) os requisitos que Estados, Distrito Federal e municípios devem atender para a reestruturação de dívidas garantidas pela União para fins de securitização

Conta da pandemia chega a R$ 700 bilhões

Segundo levantamento do Estadão, pandemia deve custar isso só em 2020, o equivalente a quase 10% do PIB e a R$ 3,3 mil para cada brasileiro. Quantia seria suficiente para pagar o Bolsa Família por 21 anos

Dívida pública federal cresce 3,27% e fecha junho em R$ 4,389 tri, diz Tesouro

A DPF inclui a dívida interna e externa. A Dívida Pública Mobiliária Federal interna (DPMFi) subiu 2,93% em junho fechou o mês em R$ 4,150 trilhões.

Dívida pública federal cresce 2,17% e atinge R$ 4,250 trilhões em maio, diz Tesouro

Os dados foram divulgados nesta quarta-feira, 24, pelo Tesouro Nacional. Em abril, o estoque estava em R$ 4,160 trilhões

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP