O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Temos que admitir que, apesar da troca truculenta de comando, Nelson Kaufman é um profundo conhecedor do negócio que ele ergueu praticamente do zero

A Vivara (VIVA3) foi o grande assunto da semana dentro do universo de small caps, muito embora os motivos não tenham sido nada agradáveis para a companhia e muito menos para os seus acionistas.

Caso não tenha visto, na sexta-feira passada (15), Paulo Kruglensky apresentou uma surpreendente carta de renúncia ao cargo de CEO. Surpreendente porque ninguém esperava a saída de um CEO que estivesse há tão pouco tempo e entregando tão bons resultados.

Só a troca de supetão já mereceria uma boa dose de preocupação, mas a história fica pior…

Quem (re)ocupará a cadeira será Nelson Kaufman, fundador e maior acionista da companhia após 13 anos longe do cargo – o que confirmou algumas apreensões (como a de que provavelmente houve um atrito no comando) e levantou uma série de outras preocupações sobre a governança e a futura alocação de capital.

Além de insistir que existem muitas coisas erradas na Vivara hoje – o que não condiz com os resultados entregues e nem com o preço (até então) recorde das ações –, e de algumas gafes em sua teleconferência de "boas-vindas" aos investidores, Kaufman disse que vai reassumir com o objetivo internacionalizar a companhia, e nós já estamos bastante calejados para saber que planos de internacionalização costumam se transformar em ralo de dinheiro.

Com todos esses sinais ruins, VIVA3 perdeu o status de "preciosa", e desabou 20% desde a renúncia de Kruglensky. A pergunta que fica agora é: depois da queda, ainda faz sentido investir nas ações?

Leia Também

Não há dúvida de que, em termos de governança, a Vivara é hoje uma companhia bem pior do que na semana passada, mas ninguém sabe ainda qual será o impacto das mudanças nos resultados.

Ainda que Kaufman tenha dito que vai implementar mudanças nas lojas, obviamente, a nossa maior preocupação reside no plano de internacionalização, por conta do menor poder de marca da Vivara lá fora – um ambiente bem mais competitivo e menos conhecido.

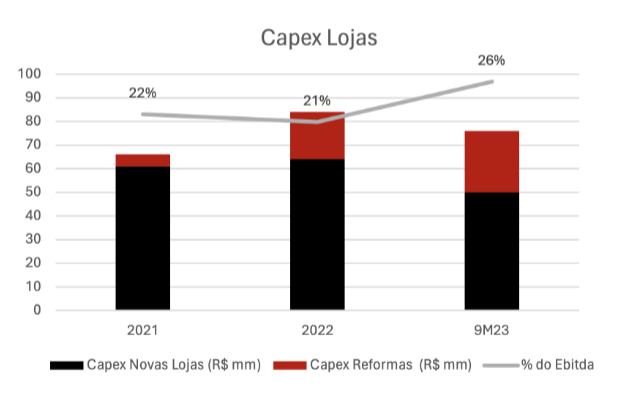

Apesar de não sermos fãs da ideia, na tal teleconferência, Kaufman disse que o capex com planos internacionais será limitado a 5% do Ebitda (R$ 25 milhões/ano), o que não é bom, mas também não é um desastre – apenas como base de comparação, a companhia tem investido aproximadamente entre 21% e 26% em novas lojas e reformas no Brasil.

Kaufman também mencionou que a Vivara não vai abrir lojas em avenidas famosas no exterior, ou seja, serão lojas relativamente baratas e com o objetivo de tornar as joias mais acessíveis para um público de renda média, não muito diferente do que ela já faz no Brasil.

Além disso, o CFO Otávio Lyra disse que nenhuma grande mudança acontecerá na alocação de capital, o que indica que a estratégia atual, especialmente com foco nas lojas Life, deve continuar.

Se serão somente essas as mudanças, a queda de 20% realmente terá sido exagerada, mas isso só o tempo e os resultados futuros vão dizer.

O fato é que depois da derrocada, o valuation da companhia voltou para patamares bem mais atrativos, dado o nível de qualidade do negócio – menos de 12x lucros, contra 14x de Lojas Renner e do Grupo Soma, por exemplo, que estão em um setor muito mais arisco e competitivo.

Um outro ponto que temos que admitir é que, apesar da troca truculenta de comando, Kaufman é um profundo conhecedor do negócio que ele ergueu praticamente do zero, e aqui entra um outro ponto importante.

Para nós, a Vivara tem um dos melhores modelos de negócios da bolsa brasileira, com marca forte, margens elevadas, resiliente, capacidade de crescimento, um ROIC muito acima do custo de capital, etc…

Em alusão à clássica frase de Warren Buffett, desconfiamos que esse seja um daqueles casos clássicos de negócios à prova de "gestões medianas".

Mas só o tempo vai confirmar essa suspeita.

Por ora, a VIVA3 segue na carteira do Microcap Alert, com um peso que já havia sido bastante reduzido no dia 27 de fevereiro, quando as ações estavam próximas das máximas históricas.

Mas é preciso entender que neste momento se trata de uma tese com maiores riscos de governança e piora na alocação de capital.

Por entender que ainda estamos diante de um modelo de negócios diferente, com margens elevadas e retornos sobre o capital investido (ROIC) muito acima da média do varejo brasileiro, manteremos uma exposição aos papéis, mas pequena como deve ser nesses casos de maiores incertezas.

Por outro lado, em casos no quais, além de um bom potencial de crescimento de lucros, também há maior confiança nos resultados futuros, gostamos de alocar uma parcela relevante da carteira.

Por exemplo, apenas duas empresas que gostamos muito são responsáveis por 50% do portfólio do Microcap Alert, não só porque contam com resultados resilientes, mas porque as ações ainda guardam um ótimo potencial de retorno.

Se quiser conferir essas duas teses, e todas as outras empresas que compõem a carteira, deixo aqui o convite.

Um grande abraço e até a semana que vem.

Ruy

Primeiro bimestre de 2026 foi intenso, mas enquanto Ibovespa subiu 18%, IFIX avançou apenas 3%; só que, com corte de juros à vista, é hora de começar a recompor posições em FIIs

Entre as cabines de primeira classe e os destinos impactados pelo excesso de visitantes, dois olhares sobre a indústria de viagens atual

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora

Confira as leituras mais importantes no mundo da economia e das finanças para se manter informado nesta segunda-feira de Carnaval

Nem tanto cigarra, nem tanto formiga. Morrer com dinheiro demais na conta pode querer dizer que você poderia ter trabalhado menos ou gastado mais

Miami é o novo destino dos bilionários americanos? Pois é, quando o assunto são tendências, a única certeza é: não há certezas

Veja a empresa que pode entregar retornos consistentes e o que esperar das bolsas hoje

Felizmente, vez ou outra o tal do mercado nos dá ótimas oportunidades de comprar papéis por preços bem interessantes, exatamente o que aconteceu com Eneva nesta semana

O carry trade no Japão, operação de tomada de crédito em iene a juros baixos para investir em países com taxas altas, como o Brasil, está comprometido com o aumento das taxas japonesas

Depois de uma alta de quase 50% em 12 meses, o mercado discute se os preços já esticaram — e por que “estar caro” não significa, necessariamente, fim da alta

Confira as vantagens e desvantagens do Rearp Atualização. Saiba também quais empresas divulgam resultados hoje e o que mais esperar do mercado