Crise bancária bate à porta, Fed não abre e sobe juro em 0,25 pp — será o último aperto do ciclo?

O banco central dos EUA colocou a taxa referencial na faixa entre 5,00% e 5,25% ao ano e mercado gostou da decisão — entenda a razão

A crise bancária dos EUA é aquela visita chata que insiste em bater à porta sem ser convidada — e, assim como fez em março, o Federal Reserve (Fed) não abriu. O banco central norte-americano entregou nesta quarta-feira (03) um novo aumento de juro de 0,25 ponto percentual, colocando a taxa referencial na faixa entre 5,00% e 5,25% ao ano.

A inflação continua a ter lugar cativo na sala de estar do Fed. Por isso, a autoridade monetária não hesitou em entregar de bandeja um novo aperto — que já era amplamente esperado.

O que muitos investidores se perguntam é se esse será o último aperto de um ciclo que começou em março do ano passado. O comunicado do comitê de política monetária (Fomc, na sigla em inglês) trouxe algumas pistas de que uma possível pausa está no horizonte.

"Ao determinar até que ponto o endurecimento adicional da política monetária pode ser apropriado para retornar a inflação a 2% ao longo do tempo, o Comitê levará em conta o aperto cumulativo da política monetária, os atrasos com que a política monetária afeta a atividade econômica e a inflação, e os fatores econômicos e financeiros. desenvolvimentos", diz o comunicado.

A reação inicial em Wall Street foi positiva. O Dow Jones, o S&P 500 e o Nasdaq aceleraram os ganhos, subindo 0,14%, 0,25% e 0,47%, respectivamente.

Inflação: a visita que não quer ir embora

O Fed já deve até ter colocado uma vassoura atrás da porta, mas a inflação é uma visita que não quer ir embora.

Leia Também

Em março, o índice de preços para gastos pessoais (PCE, na sigla em inglês) — a medida preferida do BC dos EUA para a inflação — desacelerou de 5,1% em fevereiro para 4,2% em março em base anual — ainda o dobro da meta de 2% do Fed. O núcleo do índice, que exclui alimentos e energia, saiu de 4,7% para 4,6%.

Ainda que dê sinais de desaceleração — quando o Fed começou o atual ciclo de aperto, a inflação estava batendo em dois dígitos — a ata da reunião de março deu a entender que a a taxa ainda estava “inaceitavelmente alta” e que um “período de crescimento abaixo da tendência era necessário” para trazê-la de volta à meta de 2%.

No comunicado de hoje, o Fed reafirma que a inflação segue elevada. "A atividade econômica expandiu-se por um ritmo modesto no primeiro trimestre. Os ganhos de empregos foram robustos nos últimos meses e a taxa de desemprego permaneceu baixa. A inflação continua elevada", diz o comunicado.

- ASSISTA TAMBÉM: Banco Central entre a cruz e a espada. O que vai acontecer com a Selic e onde investir?

Crise bancária: chegou sem ser convidada

O Fed vem aumentando o juro desde março de 2022, quando a inflação fora de controle bateu à porta e forçou um ciclo de aumento da taxa bastante agressivo.

Um ano depois, a crise bancária também quer sentar-se à mesa do banco central norte-americano.

Tudo começou com o colapso do Silicon Valley Bank (SVB), que foi seguido da falência do Signature Bank e de problemas no europeu Credit Suisse — o mercado estaria revivendo a crise dos bancos de 2008? Na ocasião, o Fed disse que não.

No encontro de 22 de março deste ano, a autoridade monetária reafirmou que o sistema bancário dos EUA era sólido e resiliente, embora tenha alertado sobre os problemas que derivariam do colapso recente dos bancos regionais — condições de crédito mais restritivas para famílias e empresas e o peso na atividade econômica.

Exatos 42 dias depois, o Fed anuncia uma nova decisão de política monetária com outro colapso bancário como um convidado indesejado: o First Republic Bank quebrou na segunda-feira (1) e acabou sendo comprado pelo JP Morgan — uma prática que se mostrou comum em 2008 para evitar uma catástrofe ainda maior no sistema financeiro norte-americano após a quebra do Lehmann Brothers.

O Fed vai abrir a porta?

Se alguma porta ficou aberta, foi a de possíveis aumentos da taxa de juros — se for necessário. Por enquanto, a crise bancária terá que esperar do lado de fora.

No comunicado com a decisão de hoje, o banco central norte-americano repetiu o que disse no comunicado com a última decisão: o sistema bancário norte-americano segue firme.

"O sistema bancário dos EUA é sólido e resiliente. Condições de crédito mais apertadas para famílias e empresas devem pesar na atividade econômica, nas contratações e na inflação. A extensão desses efeitos permanece incerta. O Comitê permanece altamente atento aos riscos de inflação", diz o comunicado.

Mas, na semana passada, o próprio Fed admitiu que falhou. Embora tenha responsabilizado a gestão do Silicon Valley Bank pelos eventos que culminaram na quebra do banco em março, o BC dos EUA reconheceu que fracassou no papel de forçar a instituição financeira a corrigir as vulnerabilidades.

Em um relatório de cerca de 100 páginas sobre o colapso do SVB, divulgado na sexta-feira (28), o Fed explicou que as autoridades de supervisão identificaram os problemas, mas foram lentas em exigir que o SVB cumprisse as exigências de liquidez e capital.

Para a instituição, o processo foi "muito deliberativo" e focado em acumular evidências antes de agir. O Fed, em particular, avalia que não foi capaz de perceber a seriedade das deficiências na governança e gestão de riscos do banco.

Powell: o anfitrião de convidados indesejados

Jerome Powell, presidente do Fed, é o anfitrião dos convidados indesejados — a inflação fora de controle e a crise bancária que se avizinha.

Falando na coletiva após a decisão, ele disse que o banco central norte-americano pode continuar subindo o juro se os dados econômicos apontarem nessa direção. Wall Street reagiu mal à essa declaração, e passou a operar em queda.

“Estamos preparados para fazer mais se for uma restrição maior da política monetária for necessária”, disse Powell.

“Uma decisão sobre uma pausa não foi tomada hoje, mas [a mudança na linguagem do comunicado sobre o futuro fortalecimento da política monetária] foi significativa", acrescentou.

Alguns minutos depois, no entanto, Powell acrescentou que esse aumento só virá se necessário e os índices em Nova York voltaram a subir.

O chefão do Fed acredita que são necessários mais dados para decidir se a taxa referencial é restritiva o suficiente. "Vamos precisar de dados para entender sobre isso. Acho que não é possível dizer isso com confiança agora”, afirmou.

Powell disse que o resumo das projeções econômicas da reunião do Fomc de março mostrou que as decisões tomadas até aquele momento resultaram em um nível apropriado de aumentos de juros e que uma reavaliação será feita em junho.

Sobre um possível corte de juros, o presidente do Fed foi claro: as perspectivas com as quais o banco central norte-americano trabalha hoje não permitem que um corte na taxa agora.

A declaração foi um novo balde de água fria em Wall Street. Muitas projeções indicavam que haveria um afrouxamento monetário em breve. O holandês ING, por exemplo, previa, antes da reunião, um corte do juro ainda neste ano e a Nomura Holdings, em 2024.

A guerra dos EUA com a China acabou? O sinal de Trump que pode colocar fim à disputa entre as duas maiores economias do mundo

Um ponto crucial para as tarifas serem suspensas teria sido acordado nesta semana, segundo fontes da Casa Branca

A guerra acabou, decreta Trump sobre Israel e Irã — mas nem ele mesmo tem certeza disso

Presidente norte-americano deu declarações conflituosas sobre o status do conflito entre os dois inimigos no Oriente Médio, que mantêm um cessar-fogo frágil

Trump dá aval para Powell subir juros, mas impõe uma condição para isso acontecer nos EUA

O presidente do banco central norte-americano participou do segundo dia de depoimentos semestrais no Congresso; já o republicano usou os holofotes da Otan para falar da política monetária norte-americana

A Europa corre perigo? Otan sobe meta de gastos para 5% em mudança histórica e Trump manda recado duro para um membro

A medida mais decisiva da aliança em mais de uma década ocorre em meio à escalada de tensões no Oriente Médio e ao conflito entre Ucrânia e Rússia — mas um país europeu ainda resiste

Trump falhou: peças centrais do programa nuclear do Irã seguem intactas, diz inteligência dos EUA

Enquanto a Casa Branca nega as informações, o primeiro-ministro de Israel, Benjamin Netanyahu, promete atacar novamente se Teerã retomar seu programa nuclear

Após cessar-fogo entre Irã e Israel, Donald Trump é indicado ao Nobel da Paz (de novo)

Mais que prestígio, a indicação ao prêmio entra no jogo político da Casa Branca — e no xadrez internacional

Israel e Irã podem mexer com a política de juros nos EUA? Powell responde

O presidente do Federal Reserve presta depoimento ao Comitê de Serviços Financeiros da Câmara e fala dos reflexos da instabilidade no Oriente Médio nas decisões do banco central norte-americano

Powell diz o que pensa na guerra pelo corte de juros após ser chamado de burro por Trump

O presidente do Federal Reserve presta depoimento ao Comitê de Serviços Financeiros da Câmara e fala o que vai acontecer com os juros, o que pensa sobre as tarifas e sobre a guerra entre Israel e Irã

A guerra não acabou: Trump anuncia cessar-fogo entre Israel e Irã — mas tem o maior dos desafios pela frente

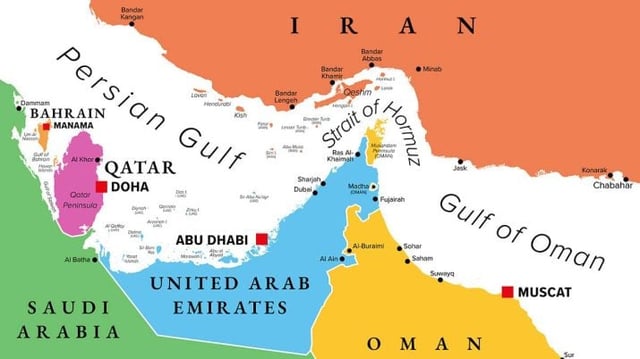

Mais cedo, Teerã respondeu à ofensiva norte-americana contra instalações nucleares com um ataque com mísseis à Base Aérea de Al Udeid, no Catar

Brasil na guerra: governo se posiciona sobre ataque dos EUA ao Irã; veja o que diz o Itamaraty

Ministério das Relações Exteriores emite nota oficial sobre a escalada do conflito no Oriente Médio; mais cedo o ex-chanceler e agora assessor especial Celso Amorim havia se manifestado sobre os confrontos

Empresas começam a suspender atividades com escalada da guerra entre Israel e Irã

Do setor marítimo ao setor aéreo, as primeiras companhias começam a anunciar uma paralisação temporária das operações na esteira dos ataques dos EUA às instalações nucleares iranianas

Apagando fogo com gasolina: a oferta da Rússia ao Irã que pode desencadear uma guerra nuclear

Um dos homens fortes do governo de Putin questiona sucesso do ofensiva norte-americana, que atacou três instalações nucleares iranianas, afirmando que uma futura produção de armas atômicas segue sobre a mesa

O Estreito de Ormuz na berlinda: Irã se prepara para fechar a passagem marítima mais importante do mundo

Embora tenha ameaçado diversas vezes, o governo iraniano nunca fechou, de fato, a via, mas, agora, o parlamento começa a dar passos nessa direção

Da China a Europa: a reação internacional ao ataque dos EUA às instalações nucleares do Irã

Na noite de sábado (21), o presidente norte-americano, Donald Trump, anunciou uma operação classificada por ele como bem-sucedida contra três usinas nucleares iranianas

Consequências perpétuas: a resposta do Irã ao envolvimento direto dos EUA na guerra de Israel

Enquanto não toma uma decisão mais dura, Teerã lança a 20ª onda de ataques com mísseis e drones contra alvos militares israelenses

Uma declaração de guerra? Ou haverá paz ou haverá tragédia, diz Trump em pronunciamento após ataques ao Irã

O presidente norte-americano falou pela primeira vez à televisão pouco mais de uma hora depois de anunciar uma ofensiva contra três instalações nucleares iranianas; o primeiro-ministro de Israel também discursa

EUA entram na guerra de Israel contra o Irã: o que está em jogo após o ataque histórico com aval de Trump

O presidente norte-americano anunciou neste sábado (21) uma ofensiva contra instalações nucleares, incluindo Fordow — uma usina que fica em uma região montanhosa e a 90 metros de profundidade

Israel ataca 5ª instalação nuclear do Irã e tensão aumenta entre países

Não foram detectados vazamentos radioativos, mas agência da ONU alerta para os riscos

Motosserra segue ativa: Milei quer mais corte de gastos na Argentina para atingir uma meta pessoal

O presidente fechou um acordo com o FMI para conseguir um empréstimo, mas estabeleceu um objetivo próprio para o país em 2025

Luz amarela no Japão: por que o salto dos rendimentos dos títulos do governo deixou o mercado em alerta (de novo)

Em maio, o retorno dos chamados JGBs de 40 anos subiram para 3,675% — atingindo o maior nível desde 2007

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP